翻看*日记创始人黄锦峰、HFP创始人吕博、usmile创始人陈建群等过往履历发现,这些新消费品牌创始人有个共同的标签——“前宝洁人”。多位出自这所营销界“黄埔军校”的创始人们,在新消费风口下捕捉到了创业机会,并脱颖而出。但宝洁并非“免死金牌”,如何将“偷师”到的经验运用于自家品牌,且“取之于蓝而青于蓝”,成为了这些新消费创始人们的新课题。

一直以来,创业圈都暗藏着圈层文化。例如根据创始团队的教育背景或工作经历,形成了阿里系、腾讯系、华为系等等。

这些创始人们会因为相似的人生经历,彼此更容易产生信任、拉近距离,进而相互帮扶,寻求合作的可能。

最近大火的新消费赛道,开始频繁涌现出了一个有共同标签的圈层人群。凭借对快消行业的敏锐触感和先天优势,他们既能在新消费风口下捕捉到创业机会,也更容易脱颖而出,这就是——“前宝洁人”。

自1988年进入中国,宝洁就以系统化的培训管理和出色的营销能力闻名,不仅因为频繁策划出海飞丝“去屑实力派”、飘柔“就是这么自信”等家喻户晓的广告,被誉为营销界的“黄埔军校”;还为中国消费品行业培养了无数优秀人才,也包括优秀创业者。

美妆品牌*日记创始人黄锦峰、护肤品牌HFP创始人吕博、口腔护理品牌usmile创始人陈建群、电子烟品牌悦刻创始人汪莹、日化品牌植观创始人唐亮、餐饮品牌好色派沙拉肖国勋等都曾在宝洁供职过。这家“黄埔军校”的管理模式、品牌营销打法,无不为各位创始人打下了深刻烙印,以致于在这些新消费品牌的崛起过程中,总能看到宝洁的影子。

熊猫资本合伙人李论认为,新一波创业者中,以宝洁系为代表的接受过系统化培训、并拥有互联网能力的精英,是一群*的创业者。

“前宝洁人”出走创业

提到宝洁,大部分人都能说出数个旗下品牌。

例如潘婷、海飞丝、飘柔、沙宣、舒肤佳、汰渍、佳洁士……这些耳熟能详的洗护品牌,全都来自宝洁。大约十年前,它们的广告可以占据各大卫视台黄金档,代言人也是炙手可热的一线明星,就连广告词也如深入人心。

当年,高校毕业生能进入宝洁是一件非常值得骄傲的事情,吕博就是其中之一。

2006年,刚刚从加拿大阿尔伯特大学硕士毕业的吕博,加入了宝洁。有说法是,他回国后进入了宝洁研发相关的部门;也有报道称,他在宝洁的市场部工作了八年。

目前尚无法考证两种说法的真实性,但可以肯定的是,吕博深受宝洁文化影响,并在之后的创业过程中体现得淋漓尽致。

吕博加入宝洁的第二年(2007年),黄锦峰从中山大学岭南学院级国际经济与贸易专业毕业,进入了宝洁最神秘的市场研究部(Consumer and Market Knowledge,简称“CMK”)。从最基础的实习生做起,分析、监测、预测消费者行为和市场变化,黄锦峰一干就是三年。

在宝洁的那段时光,他完整地学习了一家世界快消巨头在中国帮助日化产品完成产销的全过程,熟练掌握了市场研究方法和品牌营销逻辑,并写下了那篇流传甚广的《我眼中的宝洁CMK》。

站在分享者的视角,黄锦峰道出了一个“CMK人”的能力——“CMK需要有很强的分析能力和敏锐的商业嗅觉,需要很强的沟通能力去帮助团队解决问题,同时也需要有很强的领导力,而这种领导力更倾向于影响力,也就是怎么从客观数据出发,提出可信的商业逻辑,影响整个商业流程。”

即便这段文字没有提及他本人,但作为一个“过来人”,很显然黄锦峰认为自己具备了“CMK人”应有的能力。这也为他日后创立*日记提供了信心和基础。

遗憾的是,宝洁的神话并没有持续太久。随着移动互联网的快速发展,电视广告逐渐疲软,消费者注意力被转移,这家巨头的影响力开始走下坡路。再加上频繁换帅、缩减预算、公司裁员等负面消息不断,宝洁业绩也出现了下滑。

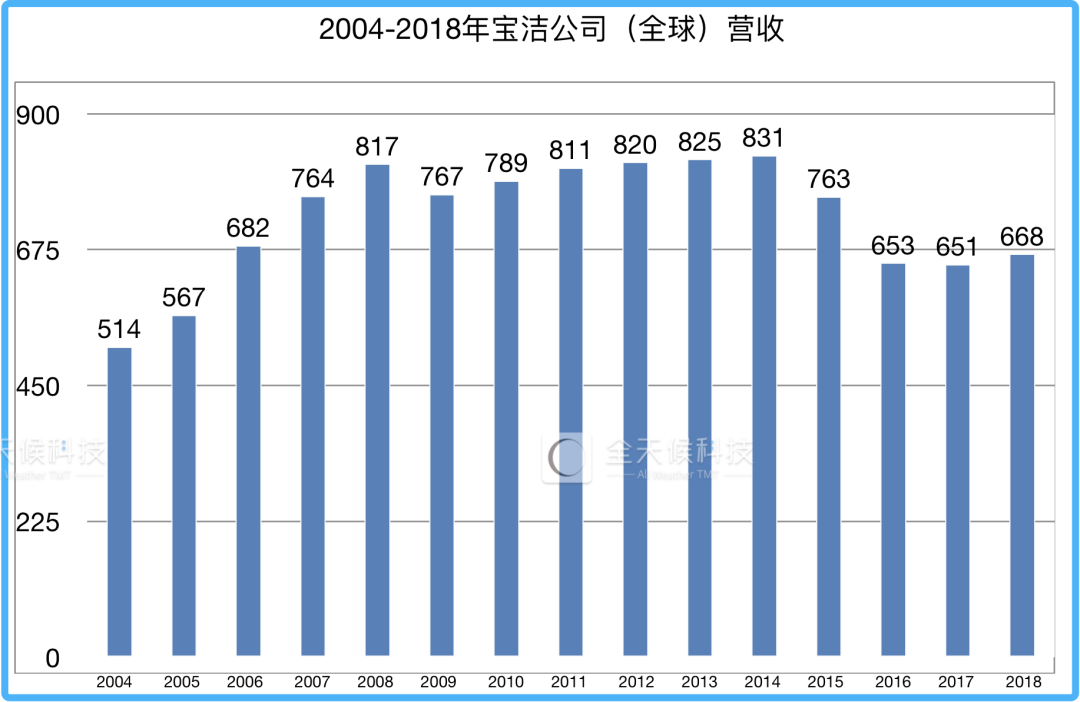

财报显示,2004-2008年是宝洁的快速上升期,营收增长近六成;之后的六年里(2008-2014年),宝洁处于相对平缓、小幅波动的状态,全年营收基本在800亿美元上下;到了2015年,营收较明显下滑,并开始走向下坡;2016年的业绩已经倒退回到了十年前——2006年的水平。

同样,在宝洁的发展轨道偏离快速上升期后,不少宝洁人陆续选择离开。

2010年,黄锦峰就从宝洁离开,去了另一家国货化妆品公司;四年后(2014年),吕博也离职创业,在短暂试错后,建立了广州蛋壳网络科技有限公司(即化妆品品牌HomeFacialPro母公司,简称“HFP”),担任创始人、CEO。

加入这波离职创业潮的人,还有后来的usmile创始人陈建群。2015年正赶上口腔护理产品的消费升级趋势,陈建群注意到电动牙刷市场数据的疯狂增长,也体会到电动牙刷产品“使用后让人回不到手动牙刷”的特性,于是埋藏在心里的创业种子终于抑制不住地疯长。

“我问自己’如果没有做成,我是否可以愉快地再打五年工,把创业试错的学费还了?’答案是:没问题,我要义无反顾地前行。”陈建群称,当初就是凭借着这样一种“无知者无畏”的精神,他毅然从宝洁离职,踏上了创业之旅。

在宝洁的日子,陈建群结识了很多弥足珍贵的朋友和伙伴。据他描述,宝洁校友在其后来的创业过程中也提供了大量宝贵的帮助和建议。

不止是他们三人,翻看一些新消费品牌创始人的经历会发现,他们有个共同的名字——“前宝洁人”,悦刻创始人汪莹、植观创始人唐亮、好色派沙拉肖国勋等均位列其中。

熊猫资本的数据显示,截至2018年,从宝洁毕业的3000多人中,有20%的宝洁人选择创业或以合伙人身份加入创业型公司。另据*财经报道,在宝洁入华的30年里,已经累计为国内消费品及相关行业输送高层次人才超过6000人。

似曾相识的商业打法

以圈层、派系定义一群人,大多时候是因为这些人有着共同的性格特征,或是相似的思维方式和行事风格。

反映到宝洁人身上,就是他们敏锐的商业思维、数据分析能力,以及突出的营销力。

离开宝洁的陈键锋,在创业方向选择上就遵循消费变动数据,切入增长强劲的电动牙刷市场。而为了了解消费者的具体喜好,陈键锋和创始团队花费了6个月的时间进行深度调研。他们找来了20位消费者,从生活习惯、使用场景、消费需求等维度跟踪记录,以求尽可能详尽地了解目标受众真实需求。

从调查数据中找创业方向的情况,也发生在*日记创始人黄锦峰身上。创业初期,黄锦峰就和两位合伙人满世界跑,到各个线下门店考察,试图寻找在消费领域的新机会。

研究分析了7-8个消费赛道后,黄锦峰团队发现,美妆这个消费品市场在各个国家都发展得非常好,其中国外成熟市场的护肤品和彩妆市场占比是1:1,而中国的比例是9:1;但相较护肤品,彩妆也更容易吸引年轻用户。综合市场潜力和产品属性两方面考虑,最终*日记选择从彩妆类目切入市场。

这种从市场调研数据中寻找机会的方式,正是得益于创始人的宝洁工作经历。*日记营销副总裁Christy就曾表示,宝洁是个非常重视消费者研究的公司,对于消费者的洞察和研究几乎到了某种偏执的状态,这段经历让*日记在诞生之初就很擅长研究消费者和数据分析。

有前宝洁人透露,宝洁没有专门的数据分析部门,但不管在哪个部门工作,都要具备数据分析的能力,“以数据为基础的决策”往往成为前宝洁人创业的起点。

除了这套数据商业思维,宝洁人另一个突出的优势就是营销能力。

从近两年的表现来看,无论是*日记,还是HFP和usmile,这些“宝洁系”出身的新消费品牌都很擅长内容营销。可以说,少了营销的助攻,单靠创始人的数据分析决策能力,品牌也很难走出来。

而在品牌营销过程中,它们又有两个共同点:制造概念营销、持续广告攻势。

以usmile为例,不仅在宣传时主打“像护肤一样护理口腔”的品牌理念,相关口腔护理品也紧跟消费者偏好有不同的营销概念。如,牙膏产品洞察了女性消费者爱吃甜食,但又担心健康和体重的问题,打出了“抗糖小方瓶”的口号;漱口水则借助精致护肤概念,推出了“精华漱口水”。

有了营销噱头,接下来就是造势。传统媒体占主要广告渠道的年代,宝洁是通过短期、持续、密集的广告来占领消费者心智;到了今天这个多媒体融合发展时代,这些新消费品牌在营销时依然坚持这个打法,只是在具体步骤上分为了两步——首先,通过微信、微博、小红书、抖音等公域平台KOL密集发布种草内容;然后,将公域流量导入天猫店铺、微信公众号等私域,实现交易转化。

同样的策略,HFP、*日记在用在品牌刚问世或新品上市时。这些品牌总能精准对标目标用户,又能找到各个渠道准确触达用户,再辅之以消费者喜爱的代言人、消费者偏好的产品样式,最终从众多品牌中成功跑出来。

宝洁也并非“免死金牌”

品牌发展是一个从0-1、1-10、10-100的过程,不同阶段对创始人的考验各不相同,宝洁人的“基因”并不能帮助这些新消费品牌实现从0到100全路径的贯通。

熊猫资本就曾在一篇文章中指出,大公司规模化管理的思维和经验,使宝洁人更擅长从10到100。换言之,宝洁系创始人的考验其实更多在公司成立早期。

而在原仙屋专研品牌创始人刘哲看来,HFP、*日记等品牌的创始人虽是宝洁系出身,但其实身上都有很浓的非宝洁logo,因为他们都曾经历过挫折与失败,如果吕博没有尝过创业失败的滋味,黄锦峰没有在御泥坊的创业经历,他们都很难实现创业过程中从0到1的跨越。

宝洁系创业者不胜枚举,但真正能跑出来的比例又非常小。即便如今广为人知的品牌,依然面临着不小的挑战。

*日记是近几年国货美妆领域跑出来的一匹黑马,前期甚至超过国际一线大牌,位列美妆多个销售排行榜*名。但从2020年以来,*日记显示出增长乏力的趋势,甚至被对手赶超。

根据华创证券商社组的数据,2020年5月,*日记线上GMV为2.02亿元,较另一国货美妆品牌花西子少300万元;同年6月,*日记线上GMV为1.98亿元,较花西子落后3700万元,二者差距逐渐增大。

而从财报数据可以看到,2018年-2020年,*日记母公司销售和营销费用占总营收的比重分别为48.7%、41.3%和65.2%;2021年一季度,这部分支出更是达到10.4亿元,占营收比重已经达到72.1%。即便销售和营销费用大幅增加,*日记依然陷入了用户增长瓶颈,“国货美妆*”的位置也岌岌可危。

无独有偶,HFP在经历了前几年的高速增长,在GMV和GMV同比增速上也出现了明显下滑。华创证券商社组的数据显示,2021年1月-7月,HFP的GMV为4.37亿元,较去年同期的8.9亿元,同比大降50.9%。

只有今年1月传出上市消息的usmile似乎还处在上升期,继明星单品Y1罗马柱电动牙刷3年GMV突破10亿元后,2020年双11,usmile又成为中国*破亿的电动牙刷品牌,在口腔护理新锐品牌销售榜单中*。但这份荣光能维持多久,目前也未可知。

在投资人眼中,即便存在一些大公司体系成长的弊端,宝洁背景仍然是一些创始人的优势。

2018年时,熊猫资本合伙人李论就曾发现,当下*的一波founder的画像可能是:年轻的时候*份工作在宝洁这样的公司干过五年,被系统培训过,知道野蛮生长特别好;他后来做的行业如果跟他之前的经历比较匹配的话,他还有一波原来宝洁的兄弟朋友们能够帮忙,有大量的资源可以用。

*日记创始人黄锦峰也曾评价自己的宝洁工作经历:宝洁教会了我在日化领域做事情的一些方法论,比如怎么做品牌、怎么打渠道、怎么拉市场,这些执行层面的具体工作。

但他们也深知,宝洁不会是创业的“免死金牌”。从宝洁“偷师”到的经验,要如何运用于自己创立的品牌,且“取之于蓝而青于蓝”,成为了这些新消费创始人们的新课题。