8月17日晚间,万洪建自述“我眼中的父亲和万隆”,实名举报父亲万隆肥美损中,偷税漏税,用人不当,包养情妇等问题。次日,双汇发展,万州国际股价双双下跌,市值蒸发超百亿。

这一闹剧彻底揭开了商场“打虎亲兄弟,上阵父子兵”的模式困境。

地产圈也有那么一对父子。虽然父子未反目,但是却因儿子公司的商票逾期问题让父亲公司陷入了舆论的漩涡。

8月2日,这是三个月内实地地产第三次遭上门索债,这一段肇始于5月的实地商票兑付风波远没有平息,甚至还一度波及到了富力集团。连续数日,富力集团遭遇了债股双杀,一只债券创下发行以来单日*跌幅,股价也暴跌超过16%。

27日,富力集团连忙发布紧急声明,富力地产与实地集团无任何股权关系,也无财务贷款和债务担保。

如此“切割声明”,真的断的了实地和富力的联系吗?

商票猫腻,实地不“实”

5月7日,实地集团突发声明表示,由于持票人山西富兴盛涉嫌诈骗,相关款项暂缓支付。对于涉及的5700万元兑付商票款,其中70%应付款项,实地地产承诺积极兑付,剩下的30%在等司法机关处理完之后再进行善后工作。

应该全额归还的资金就这样无故被打了七折,商票持有人当然不乐意,实地不得不补发声明表示愿意100%兑付来安抚持票人。

但是5月末,实地商票再次逾期,这次实地把锅甩给了银行,表示小额商票持有人较多,银行系统完成兑付流程需要时间,如此出尔反尔直接弄崩了持票人心态,才有了围堵实地总部的这个新闻。

其实一直以来,商票这个庞大而隐秘的资金池在房地产行业被广泛运用,特别是在今年6月30号之前,央行一直都未严格将商票数据纳入监控范围,也未要求相关房企定期上报相关数据。

商票融资因为以应付账款和应付票据的形式被记录在负债表中,不算入有息负债,避开了“三道红线”对有息负债的监管,商票就成为房企一种重要的融资渠道。

一般来说,地产商可以通过商票来结算工程款和材料款,贯穿整个房地产产业链。从上游的材料供应商,设计公司到下游的装修公司,中介服务和物业公司等,商票覆盖面积之广难以想象。

根据上海票据交易所数据显示,2020年中国票据市场承兑金额达22.09万亿元,同比增长8.41%;商票签发金额3.62万亿元,同比增长19.77%。2020年末,TOP50房企应付票据规模为4013.5亿元,同比大增33.8%。

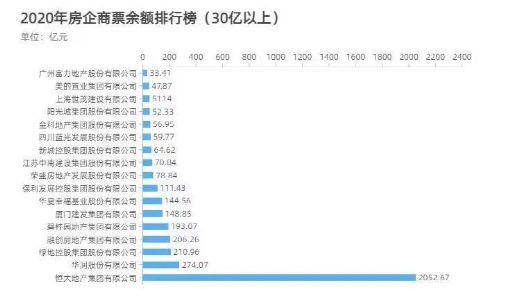

其中,中国恒大以2052.67亿元的商票余额冠绝全场,属于*的*梯队。华润,绿地和融创以超过200亿的余额位居第二梯队。保利,碧桂园,华夏幸福等则以超过100亿元的商票余额位居第三梯队。可以看到,富力集团也以33.41亿元的商票余额上榜。

图/来源:商票圈

而恒大持有这么多商票,近期也在不断暴雷。光是今年7月份以来,就有淮北矿业集团,南通三建集团等多个公司发布公告称,恒大商票逾期不兑付,欠债数亿元不还款导致工程停工,涉及郑州,合肥,河南,江苏,深圳等地。

8月12日,央广网都报道,恒大因拖欠工程款和较大金额的商业承兑汇票逾期不兑付,迫使昆明2个地产项目停工。

在票据市场,恒大的票据已经成了垃圾级,所有人都避而不及,导致其贴现率极高,最高甚至接近60%。

当前的商票可以分为两种,商业承兑汇票和银行承兑汇票。两者之间最本质的区别就是信用背书主体不同。

前者仅以企业自身的信用来背书,是否能够按期正常还款全凭企业自觉。

而后者则是以开票银行来做担保,当票据到期后,银行会直接给供应商打款。而银行会要求开票人在银行账户以开票金额100%的比例来存保证金,但是银行会授予地产公司信用额度,用授信额度来充当保证金,这样房企就没有太多额外的成本负担。

据实地商票持有人在微博上公示的那样,实地集团开具的小额商票正是商业承兑汇票。

中国企业资本联盟副理事长柏文喜表示,“三道红线”监管新规大大压缩了房企债权融资空间,迫使房企利用企业自身信用大量开据商业承兑汇票来向产业链上下游进行变相的债权融资,将企业资金链及运营风险向相关企业转移。

而商票逾期不兑付不仅是对企业商誉有破坏性影响,对于房企上下游链的供应商来说,他们相对弱势。实实在在付出了自己的产品和劳动却拿不到相应的报酬,真要是碰到这种情况,投诉无门,他们的公司又该怎么经营下去?

上市不成,问题尽显

实地的商票困局,除了与日益收紧的房企政策关系紧密,更与企业自身的经营状况和赴港上市失利有关。

在众多中小房企之中,实地地产在上市之初就颇受市场关注,核心原因自然是其创始人和一众“网红高管”。

实地集团的创始人和实控人张量,是富力地产集团联席董事长兼总裁张力的独子,与王健林之子王思聪、潘石屹之子潘瑞、王志才之子王烁,并称为“新京城四少”。

国外留学归来的张量是个十足的科技发烧友,不甘于复制父辈传统的地产模式,要用做互联网的思维来做地产,立志将实地打造成“地产界的苹果公司”。为此,张量广纳人才。

2017年1月,百度原副总裁李明远入职实地担任总裁职位,虽然在2018年8月离任,但是做交接工作的马立强也是前金辉集团总裁。

2019年,张量从泰禾集团挖走了不少高管,原泰禾集团CFO李斌出任实地首席财务官,原泰禾总裁助理李朝阳出任实地副总裁。

同年11月,张量又挖来了一位重量级人物,原碧桂园副总裁刘森峰,曾创下一天一个亿销售额的地产界传奇,来担任实地副董事长及总裁。次年3月,实地再迎来中海系副总裁刘军。

万事俱备,实地地产于2020年5月20日晚间正式在港交所提交招股书,但是直到招股书届满6个月失效之际,实地仍未能上市成功。

实地首战折戟的IPO之旅,其实从其招股书上就可以获得预兆。根据曝光的部分数据来看,公司整体的财务状况并不乐观。

根据招股书显示,2017年-2019年间,实地集团的净负债率分别达3809%,533%和225%,几乎是处于行业最高区间水平。截至到2020年一季度末,实地一年到期银行贷款和其他借款总额达43亿元,而实地的现金规模仅25亿元,无法覆盖短期负债,偿债风险高。

实地经营性现金流也从2017年的25.2亿元陡降到2019年的 2.2亿元,降幅超23亿元。

2019年实地实现归母净利率7.3亿元,同比下降11.6%。同年前50强房企平均净利率是14%,但是实地仅9.1%。

招股书中,实地地产并未披露具体销售额,但是根据克而瑞数据来看,2017年到2019年,实地集团的销售额分别是201.1亿元,158亿元和119.6亿元,行业排名分别在第89位,122位和153位。

在冲击上市的过程中,实地没有放弃扩大规模的野心,2020年拿地规模并未放缓。根据中指研究院发布的数据看,2020年全年,实地地产以350万平方米的拿地面积位列房企第51位。

但在房企融资渠道日益收紧,国家直接颁布限制有息负债“三道红线”的情况下,资本市场对中小房企的上市态度当然甚是冷淡。

今年年初,一份涵盖了刘森峰在内的13位核心高管离职名单,再次将实地集团推向了舆论的风口浪尖,毕竟此次离职涉及了包括行政,财务,营销,投资,区域等在内的几乎实地全部的业务端。

如此巨大的人事变动带给实地破坏性的打击。IPO上市失利,在资本市场上融不到资,扩张之路带来的后遗症终于在商票这里爆开来。

儿子深陷巨大的债务漩涡,张力真的能无动于衷吗?

此前,同为“新京城四少”的王思聪因熊猫TV一事巨亏20亿元,被冻结财产和限制高消费的时候,正是其母林宁自掏腰包1个亿帮儿子还债。

虽然张力表示,实地集团和富力集团是两个单独的公司,“互不干涉,各赚各的钱。”他只在实地集团冲刺上市的时候给予了帮助。

根据实地的招股书,2017年和2018年,张量及其父亲张力,曾共同担保了3笔金额为27亿元,23.45亿元,28.50亿元的借款。

不过,仔细回看实地集团的发家史,就知道张力给予实地的帮助不止于此,难怪外界会给实地集团打上“富力系”的标签。

实地集团的前身,恒量建设集团从创立初期起就一直是富力的重要合作承建商之一,承接富力多个住宅小区和*写字楼的建造和装修工程。

2006年实地集团正式成立,*个项目中山璟湖城楼盘就选在富力大本营广东,张力还派遣了多名富力的旧将过来镇场,比如富力地产北京公司副总经理邬琳,富力高管王洪志等。

2013年,实地在贵州开发了蔷薇国际项目,张量岳父龙少彬正是当地富商。

据清流工作室报道,2017年,张力为实地地产垫款9亿元,同年实地地产向张力偿还垫款高达13亿元,偿还富力系公司垫款8921.1万元。此外,实地地产还为张力关联方提供机电装修服务、供货并获得租赁服务,2019年,实地地产总计应付张力关联方即富力旗下公司2.06亿元。

明里暗里,张量的父辈给实地集团输了不少血。

泥菩萨过江,自身难保

可能,并不是张力不想救儿子,实在是有心无力。

事实上,富力集团从来都不是张力的“一言堂”,甚至在股权结构上,张力持股富力27.5%,李思廉才是富力集团*的股东,持股28.41%。

作为国内地产界罕有的“双核驱动”,李思廉和张力这两个没有任何血缘关系的人精诚合作这么多年,真正的演绎了“兄弟齐心,其利断金”的戏码。

图/来源:天眼查

张力曾表示“我和李思廉20多年没红过脸,在商界也是*的。我们之间没有签署过任何一份文字的东西,大家讲的都是信用”。

就凭张力说的讲信用这一点,他都不可能直接拿钱去补贴儿子的实地集团。更何况,富力集团现在都是泥菩萨过江,自身难保了。

作为前“华南五虎”之首,曾经的富力即便是碧桂园和恒大都难以望其项背,但如今,富力早已不复当年盛况。

2020年,富力地产销售额仅1388亿元,而恒大和碧桂园则是7233亿元和5707亿元。

2021年的前5个月,富力销售收入仅524.7亿元,同比增速为34%;销售面积395.08万平方米,同比增速20%。公司层面数据看似华丽,但是根据亿翰智库发布的数据,国内TOP30的房企平均销售收入增速为34%,TOP20的房企数据更是76.3%。

对比行业来说,富力销售收入增速颓势尽显。

自2019年以来,富力已经连续两年未完成销售目标。2019年和2020年权益协议销售完成率分别是86.38%和91.32%。2021年,富力的销售目标定在了1500亿元,但截至7月底,仅完成了全年销售目标的48.89%,尚不足五成。

销售端收入上不去,负债压力却是不小。

根据富力2020年年报公布的数据,富力负债总额为3501.8亿元,截至去年尚未偿还的借款总额为1597.3亿元,一年期短期负债金额638.92亿元,占比达40%,偿债压力大。

2021年7月29日,富力更是因未缴纳土地款而被兰州政府公开催债。

去年公布的“三道红线”新规,富力的净负债率、剔除预收款后的资产负债率、现金短债比分别为130.2%、76.7%、0.63,全面踩线。

也就是说,富力今年不能新增任何的有息负债。

2013年到2019年,连续7年,富力都未能实现现金流量转正,去年倒是现金流扭亏为盈,但是却不是销售给力,而是出售旗下资产所得。

2020年1月,富力向建业地产出让河南建业富居投资有限公司10%股权,套现10个亿;8月份,富力又以63亿元的代价出让广州富力国际空港综合物流园70%股权;第4季度,富力又出售旗下若干项目部分权益共套现约40亿元。

富力还将旗下7家公司股权相继质押给平安系公司,光大银行和五矿信托来套现解燃眉之急。

清理了相关资产,员工的去留问题自然就摆在了眼前。“裁员风波”几乎贯穿了富力2020年全年。

据统计,2019年富力员工人数为62305人,到2020年仅剩下38824人,一下子就砍掉了近4成。

为了快速回款,富力还推出了打折促销的噱头。凡是公司内部员工购买2020年全国在售项目,均可享受*75折优惠,且可以免费更名,不限套数。不过这一切看似优惠面前有个前提,就是全额付款,而且付的越早,享受折扣福利越大。

除了快速回款外,富力也在减少拿地来降低负债。截至2020年底,富力的土储可售面积5190万平方米,对比上年减少了600万。在中指院发布的2021年1月—7月房企拿地排行榜中,TOP100的房企榜单中早已没有了富力集团的身影。

细数一下富力的投资史,近年来富力踩的*的坑,应该就属对万达酒店的接盘。

2017年,在万达疯狂甩卖资产的时候,两个*的买家,融创和富力以438亿元和199亿元的代价分别拿下了万达的13个文旅城和77家酒店的全部股权。

签约完成后,王健林,孙宏斌和李思廉三人把酒言欢。

谁曾想到,同样的卖家,不同的买家,境遇却迥乎不同。

2020年,孙宏斌表示直接将万达文旅城卖掉,作价1600亿,赚的盆满钵满。

而富力买下这么多酒店,除了赚下“世界*的五星级酒店商”这么个名头外,别的什么都没剩下,反而成了堆积在手中的沉重包袱。

自2013年以来,富力的酒店业务就是每年亏损的状态,赔钱赚吆喝,接手万达酒店后,亏损额更是直接加倍,2017年到2019年,亏损额分别是1.46亿元,4亿元和10亿元。

鲸吞万达的风光早已不在,万达昔日的苦楚富力倒是吃了个够。

再往前推,富力的投资失误点,应该就是2014年前后。彼时,众多房产押宝一二线城市的时候,富力却反其道而行之,重仓三四线,由此错过了国内房企史上一次波澜壮阔的大行情。

一步错,步步错,富力只能眼睁睁看着昔日的对手发展顺风顺水,自己却无可奈何。

8月24日,富力即将发布自己的中期报,不知道这次富力带给资本市场的是惊喜还是惊吓,抑或是习惯性的平淡如水。

如今的富力近况尚且艰难,怎会有余力去帮扶“富力系”的实地集团。

写在最后

从深陷商票泥淖的实地到债台高筑的富力集团,我们可以看到如今国内部分中小型企业和老牌大型房业过的有多难。

商票作为“三道红线”政策下房企另类融资渠道,是否按额按时支付,房企本身占*的地位,肯定会增加持票人的持票风险。在6月底商票被正式纳入监管后,房企的降负债压力无疑会进一步加大。

冲击IPO上市失利的实地,在经历大批高管辞职风波之后又迎来“商票拒付”丑闻,担心实地还不起钱的商票持有人不得不将目标放在了富力集团。

就算实地与富力没有股权联系,但是只要实地实控人仍是被贴上“富力公子”的张量,那么在外人心中,实地就是“富力系”。

但是,作为实地最强背书的富力的日子也不好过,投资决策的失误,现金流量的缺失,三道红线的紧压,自身都自顾不暇,怎样腾出手去救实地。

实地和富力,这对“父子企业”该如何度过难关?

参考文献:

《实地集团再现高管离职潮 “富力公子”难走出父亲“羽翼”?》 雷达财经

《富力“四面楚歌”:李思廉做错了什么?》 华祥名

《富力的降杠杆,李思廉的痛》 深度观点

《“富力公子”张量能让实地地产度过商票逾期危机吗?》 公司研究室