进店购物之前要先付会员费?

尽管早在1996年,山姆会员店、麦德龙就已进入中国市场,但受限于社会经济等多方原因,中国主流消费群体的习惯与之并不匹配。

直到两年前,Costco(好市多,美国*的连锁会员制仓储量贩店)在上海开出大陆地区*家门店,随之而来的是意料外的超高人气。开业当天,大量低于市价的LV、Prada、爱马仕以及飞天茅台酒引发疯抢,导致其在*天下午就暂停营业,第二天开始限流进入。

进入2021年后,“仓储会员店”迎来真正的高潮,多个巨头重金入局,这个慢热型的赛道终于也进入了“跑马圈地”的时代。

时也命也,市场为何重新捞起这颗遗珠?

01 供应链是核心

近期仓储超市在北京迎来了爆发式开店——

5月18日,Fudi仓储会员店首店在北京南磨房开业;一个月后,盒马开出了北京*家X会员店,此时,盒马总裁侯毅表示,“今年将新开10家X会员店”。

6月25日,永辉仓储超市在昌平龙旗广场正式营业。两天后,麦德龙PLUS付费会员店在北京草桥、成都两店同开。几乎同时,沃尔玛“山姆云家”全国上线,且山姆预计到2022年底,在全国达到40-45家开业及在建门店。

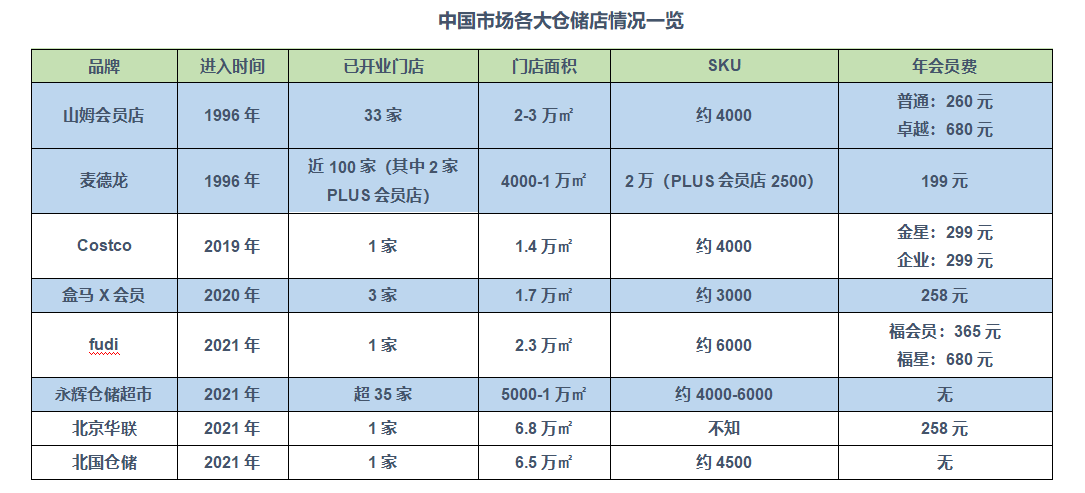

36氪根据公开资料不完全统计、整理制图

尽管各方势力蠢蠢欲动,但不可否认的是仓储超市在中国的“败绩”不少。远看,有2004年普尔斯马特会员店多地关店;近看,7月初,“一览商业”曾报道,主打生鲜产品的仓储式会员店Fudi,日均销售额不足15万元。

有观点认为,国内诸多玩家试水仓储会员店失败,更多原因在于“徒有其表”,只学到了外形,没有学到内核。

在和奕咨询创始人、和君商业零售研究中心负责人丁昀看来,国内很多玩家只是以私域的形式去做变相的促销折扣。“消费者只是用会员费用的形式提前获得了商品打折的权利,没有得到真正的增值服务。”

对于仓储超市来说,会员制仅是一张入门券,想要把这个模式做到*,还得在供应链上下功夫。

麦德龙中国副CEO陈志宇认为,想要让会员付费,就要尽可能地把会员服务做到*,为了提升消费体验,会员制玩家们就更强调选品质量,而商品力的背后更多依托的还是强大的供应链体系。

首先是精选SKU。一般情况下,仓储会员店的SKU通常在3000至4000个左右,同等面积的大卖场则能达到1万甚至2万个。“精简SKU更有利于规模化采购,便于降低成本、提升议价能力。”

以仓储超市“鼻祖”Costco为例,其*的特色就是对商品的把控,无论多大的品牌进入Costco,都需要按照其原则降低价格、重新设计产品包装。

陈志宇表示,仓储会员店在精简SKU的同时,对商品的质量要求更高,也因此,仓储会员店更多通过自有品牌补足优质商品。

一般情况下,自有品牌在零售商超中主要承担“调节毛利、提升消费者黏性”的作用,更好打造自有品牌,就需要更精准地洞察掌握消费者需求,并拥有强大的商品采购团队。

按照既有的成功案例来看,会员+精选+自有品牌的“组合拳”成为制胜之道,但对于中国市场,这样的逻辑同样适用吗?

02 抓住中国消费者

实际上在业内看来,Costco进入中国前,仓储式会员这一赛道已经开始快速发展。陈志宇也告诉36氪,在2017年左右,中国的市场教育已达到一定阶段,中国大陆的“中产”数量也出现增长。

为了“讨好”这类消费群体,“麦德龙们”也更多把心力放到商品、经营理念等消费者感知的细节上。

6月27日,麦德龙PLUS会员店在北京草桥店正式开业,经营面积4000平方米,SKU2500个左右,自有品牌和独有商品占比40%。且与其它仓储式会员店不同的是,麦德龙PLUS会员店摒弃了高货架。

“仓储店的一般层高在9米,但因为是传统商超的改建,草桥店的层高较矮,所以我们降低了货架,使可视性较好。”在陈志宇的介绍中,麦德龙PLUS会员店还在“试水”阶段,且为了不切断动线、增加会员的亲子时光,草桥店还将餐饮和儿童游乐区调整到销售区里,为了增强会员的消费体验,也采用了多点Dmall的自助收银系统。

但细节不能决定一切,以麦德龙为代表的外资品牌,面对国内市场*的痛点在于如何实现付费用户、尤其是C端用户的转化。

据陈志宇透露,麦德龙中国目前积累的会员数达到2000万,付费用户在数百万的体量。“我们希望付费用户的销售占比在今年能达到80%”。

此外,尽管麦德龙等有外资背景的玩家积极布局,但除了客观因素限制外,不可忽视的力量还有盒马这样新兴的本土力量。

2019年,盒马自有品牌SKU数就已达到1000个,销售额占比超过10%。其在北京开出的首家盒马X会员店,自有品牌“盒马MAX”的SKU占比也超过20%,从上海浦东的*家X会员店的数据看,其开业两个月就实现了盈利,客单价达到1000元,日营收最高超过千万元。

相比其它玩家,盒马X会员店的优势在于背靠阿里的数字农业与500多个源头直采的商品基地,同时,阿里的全球采购能力也不逊于山姆、麦德龙等有国际背景的玩家。

36氪根据公开资料、不完全统计整理制图

03 “仓储”是传统商超的解药吗?

而在突然爆发的赛道中,永辉算得上是一个另类,“仅有仓储、没有会员”。

与主流玩家不同,永辉仓储超市免去会员费,还将毛利控制在10%以下,这比盒马X会员(不超过14%)、Costco(13%)的毛利率更低。

不仅免费,永辉仓储超市的开店节奏还格外快。截至7月30日,永辉仓储超市已经完成了全国12个省份的布局,总门店数量已经超过了35家。

“从门店数上开看,永辉或许很快就会超过麦德龙,成为中国仓储店数量最多的玩家。”联商网高级顾问王国平这样告诉36氪。

王国平认为,永辉仓储超市激进复制的原因在于永辉目前的负债率过高、且其在“新零售”的业态资本市场认可度过低,急需提升周转率降低成本杠杆。而仓储店的模式刚好符合永辉面临的迫切需求。

此前,永辉曾屡在“新零售”踩坑。永辉云创的公开数据也表明,其在2015年至2019年,共计亏损超过26亿元,“超级物种”失败后,永辉mini也遭遇关店潮。

从本质上看,永辉布局仓储超市的原因或在于追求高客单价与高坪效。据36氪了解,正常情况下,仓储式会员门店的坪效至少比传统商超高2-3倍。

据久谦中台提供的数据,2021年*季度,全国范围内,山姆会员店的整体月均坪效为3697元/平方米,月均销售额达8201万元,人均客单价在527元。

同季度,全国范围内,永辉超市整体月均坪效在1364元/平方米,月均销售额在1133.4万元,人均客单价为98元。

显著差距下,永辉、北国等传统商超做仓储超市的急切心态已暴露无遗。那么,仓储制会成为卖场转型的方向吗?新入局的玩家又是否会成为有力的竞争对手?

至少目前可以肯定的是,仓储会员店的经营逻辑与传统商超相比有很大不同,前者追求会员的续费率,后者追求的是销售和利润的*化,而续费率直接跟服务挂钩。

且在陈志宇看来,中国的市场教育还不够完善,整个赛道还处于发展初期,其*的竞争对手仍是传统商超。

“想要持续发展,仓储制会员店更多要思考的,还是如何服务好那些不满足于传统商超的消费人群。”