曾经何时,泛海控股董事长卢志强叱咤风云,求风得风,求雨得雨。

卢志强作为国内企业家的中流砥柱,曾任光彩事业投资集团有限公司董事长,中国泛海控股有限公司委书记、董事长兼总裁,中国民生银行副董事长,民生人寿保险公司副董事长,中国民生信托有限公司董事长,海通证券股份有限公司董事,复旦大学校董。

但是几天前,泛海集团董事长卢志强被强制超执行49亿,执行标的为49.99亿元,案号为(2021)京02执855号,执行法院为北京第二中级人民法院。

其实泛海控股董事长卢志强,已经不是*次被列为被执行人了,早在2021年4月泛海控股就被武汉市中级人民法院列为被执行人,执行标的为13亿元。

2009年胡润研究院发布《2009胡润百富榜》,卢志强以财富300亿元与黄伟、李萍夫妇并列排名胡润百富榜第五。

然而在2020年泛海系创始人却无缘上榜胡润财富榜单。

胡润财富榜单的排名从侧面反应出了,泛海系正在走下坡路。

阴跌背后的暗礁

回顾泛海控股股价历史,泛海控股从2015年到达顶峰后转入颓势,2016年以后股价急转直下经历了长达5年的下跌行情。

截止7月11日,泛海控股的股价已经由19.49元下跌至2.18元,下跌幅度达到89%。

从A股上市公司跌幅来看,泛海控股的跌幅*属于行业跌幅*的公司之一。

泛海控股股价下滑的原因,其实早已在上市公司财报中显现。

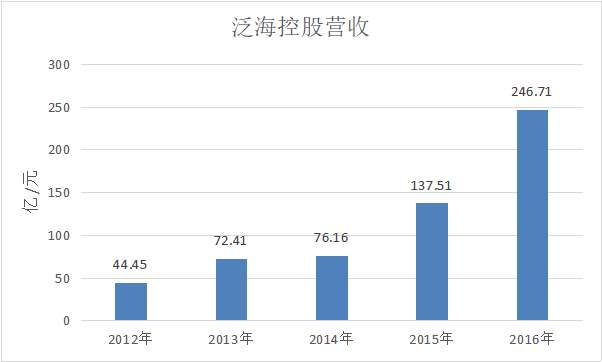

2012年—2016年泛海控股的财报营业收入由44.45亿上涨至246.71亿元,营业额收入增幅高达5.6倍,营业收入的上涨让泛海控股股价拥有长达4年的上涨行情。

制图/奇偶派

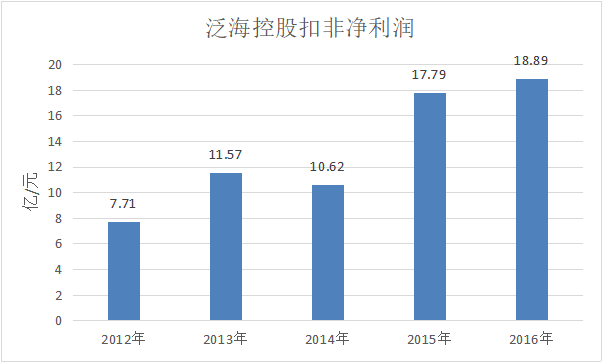

然而泛海控股在营收中的增长并没有落实到净利润中,根据2012年—2016年泛海控股扣非净利润由7.71亿元上涨到18.89亿元,扣非净利润增幅2.4倍。

营业收入和扣非净利润的增长不成正比,给庞大的泛海控股埋下了一颗暗雷。

制图/奇偶派

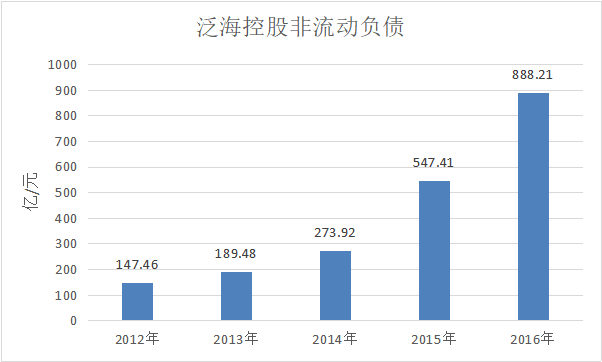

其实泛海控股营收在当年能够快速上涨其背后的原因应该是来自高杠杆。

泛海控股的资产负债表中,2012年非流动性负债为147.46亿元,到了2016年非流动性负债达到了888.21亿元,上涨幅度达6倍之多。

并且负债的上涨幅度和营收的上涨幅度大致相同,而净利润仅为泛海控股的营收和负债增幅的一半。

制图/奇偶派

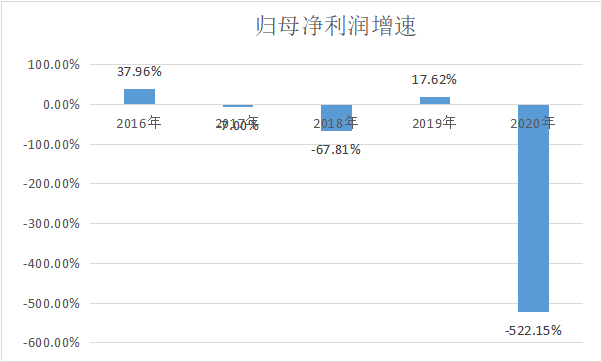

2020年是泛海控股的至暗时刻,这颗原本埋藏在2012年的雷终于爆炸开来。

2016年以来,泛海控股颓势尽显,2020年泛海控股的净利润首次到达负数,并且净利润到达-44.97亿,跌幅超过500%。

制图/奇偶派

从图上看,泛海集团的负债之路从2012年开始在2015年到达融资*,但是在2016年开始泛海控股的资金链开始出现问题,2020年泛海控股在财务上出现重大危机。

对于2020年的亏损,泛海集团在财报中讲到:泛海控股称受多方面因素影响,包括对美国地产项目、印度尼西亚电厂及相关商誉计提了减值准备、武汉中央商务区项目结算收入未达预期、民生信托针对个别风险项目计提减值等等。

泛海控股的美国子公司项目名为泛海国际,是泛海控股的全资子公司,2020年泛海国际曾向弘毅投资出售旧金山土地项目,泛海国际持有的位于美国旧金山First Street和Mission Street的相关境外资产,交易总金额为12亿美元(约合85.08亿元)。

除了国外的不动产遭到泛海控股抛售,国内武汉商务区的资产也受到泛海控股的抛售。

1月5日泛海控股(000046.SZ)宣布公司控股子公司武汉中央商务区股份有限公司拟30.66亿元出售武汉中央商务区地块。

比较尴尬的是不久后,泛海控股的公告中出现了一起关于,武汉商务区因偿还债务困难,土地资产被武汉中级人民法院查封的公告。

资金“巨坑”

2020年泛海控股债务暗雷炸开的,不仅是泛海控股这一家公司, 整个泛海系都受到了不同程度的波及。

其实泛海系在暴雷之前就有不少质疑直指,民生信托和民生财富都属于泛海控股旗下,那么这两家公司在互相融资中如何做好尽职调查?

这样的担心不无道理。

奇偶派在天眼查发现,泛海控股反复质押股权133次,其中不乏已经到达平仓线的质押股权。

在质押报告中,中国泛海控股集团有限公司,大量的质押都在自己旗下的民生证券和海通证券。

今年8月,北京市第二中级人民法院将在阿里拍卖平台对6笔民生银行共计3.888亿A股进行公开拍卖,起拍总价13.68576亿元。

天眼查App显示,该公司已多次被法院冻结股权,冻结股权数额上亿元,同时其存在多条终本案件及法律诉讼,当前被北京市第二中级人民法院强制执行的总金额超89亿元。

泛海控股作为国内庞大大金融机构,旗下公司有耳熟能详的,民生信托有限公司、民生证券股份有限公司、亚太财产保险有限公司、民生期货有限公司、民生保险经纪有限公司、北京民生典当有限责任公司、民生财富投资管理有限公司;参股的金融机构则有中国民生银行股份有限公司等。

但是随着泛海控股财务上大肆融资,泛海控股旗下民生系公司也相继出现滑铁卢,民生信托也被行业内部人成为“踩坑王”

去年年初,民生信托就紧急向北京第三中院请求对尚未到期的新华联26.8亿元信托贷款申请强制执行,但是新华联由于债务危机,根本无力偿还这笔贷款。

2020年6月武汉金凰珠宝80亿元假黄金事件爆发,民生信托、东莞信托、安信信托等多家信托公司卷入其中,而民生信托对其提供的融资规模达40亿元。

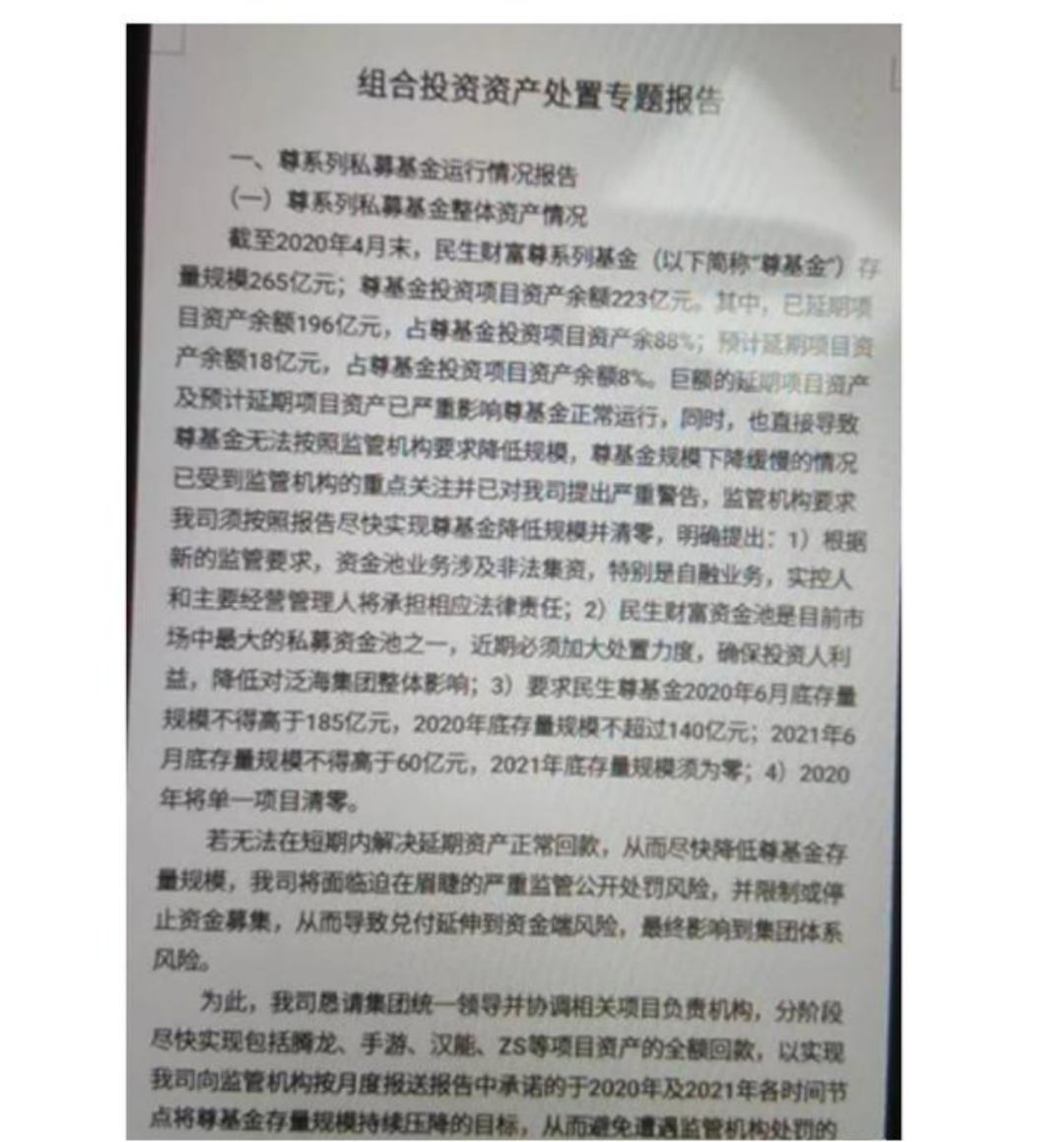

2020年7月底,业内流传一份据称是来自泛海集团的名为“组合投资资产处置专题报告”内部邮件似乎也指向这点。

该报告显示:民生财富资金池是目前市场中*的私募资金池之一,要采取措施化解,否则实控人要承担法律责任。

另外,要求民生财富尊基金2020年底规模降至140亿元以下,2021年6月降至60亿元以下,2021年清盘。

2020年最后3个月,民生信托多个信托项目出现延期,包括至信516号证券投资集合资金信托计划、至信681号中集车辆IPO投资集合资金信托计划、至信828号铂首商业地产集合资金信托计划。

报道还称,据不完全统计,由民生信托作为原告的诉讼纠纷或发起的执行金额达156.328亿元。

2021年泛海控股的民生系金融产品暴雷愈演愈烈。

2021年1月5日晚间,泛海控股发布公告称,公司控股子公司武汉中央商务区股份有限公司拟向武汉瑞坤房地产开发有限公司(买方)出售武汉中央商务区不动产权证号为“鄂(2019)武汉市江汉不动产权第0008198号”宗地的国有建设用地使用权资料显示,上述地块坐落于武汉市江汉区,为商服、住宅、公共设施、公共建筑,土地使用权面积8.37万平方米。

本次地块的转让总价为30.66亿元,接盘方为绿城,经初步测算,本次交易预计产生资产处置收益约12.51亿元。

今年1月底,民生财富尊逸9号投资基金再次出现逾期,民生财富也表示“延期半年,泛海国际正在处置资产”。

但是疯狂的投资人并不买账,2019年民生财富出现逾期承压为240亿左右,2020年底虽然降低至170亿,但是并未达到预期。

今年6月疯狂的投资人直接冲进民生财富南京分公司,向资产再次逾期兑付的民生财富开始了打砸疯狂发泄。

面对民生财富240亿逾期事件,泛海控股的创始人不得不站出来平息风波。

近日,泛海控股董事长卢志强发布了对民生财富、民生信托道歉公告。

卢志强在《致投资者的一封信》中提到,由于企业融资偿还逾期出现问题,民生财富正在加速引入战投,计划将在2021年7月,10月和12月三个节点完成兑付,民生财富对于市场和企业信誉带来的负面影响我像每个投资人深感歉意。

泰山会的散聚

泛海系航行33年的巨轮频繁出现问题,其背后的原因也令人深思。

泛海系掌舵人卢志强,是国内*富豪俱乐部泰山会的成员。

公开资料显示的,泰山会有16名成员,分别是联想柳传志、四通段永基、万通冯仑、泛海卢志强、复星郭广昌、远大张跃、信远控股林荣强、巨人史玉柱、百度李彦宏、步步高段永平、科海陈庆振、科瑞郑跃文、思达汪远思、横店集团徐文荣、和光商务吴力、华谊兄弟王中军。

不过,泰山会的成员并不固定。

1993年10月,段永基发起提议,建立一个为企业资产超过亿元的企业家交流、开拓民营企业生存环境的平台。

泰山会就此起航。

泰山会首批成员共有15家企业掌门人,其成员变动不大,多年来人数保持在20人以内。

泰山内部运作机制外界一直无从得知,但是浙江商会,晋商的操作模式却有在网上公开。

浙江商会就是一个互助资源的小圈子,介绍中加入浙江商会圈子的人能够获得更多的人脉。

据悉,泰山会作为国内高端商会,除了可以获得更多人脉,还可以帮助会员企业资源整合、交流行业信息、判断市场风向和危难的时候得到救命援助。

很多时候,是一荣俱荣。

例如,史玉柱在经历债务危机后,2015年11月,世纪游轮复牌,迎来了20连板,史玉柱身家暴涨280亿。

史玉柱借壳世纪游轮时,世纪游轮以发行股份方式购买巨人网络全体股东的股权,并且向泛海系的民生银行发布特定投资者配套资金。

从历史来看史玉柱当年巨人网络溃败的时候,正是泰山会的关系,泛海系拉了史玉柱一把,巨人网络才从债务清算的边缘被拉了回来。

但是随着时代与社会的发展,泰山会已经不是当年的泰山会。

而泰山会的这些大佬们,最近这几年的日子似乎都有点不好过。

7月12日,史玉柱还是被迫放弃了垂涎5年之久的博彩棋牌游戏巨头Playtika。此前,史玉柱,一直想通过其掌控的A股上市公司巨人网络将Playtika并表,并且让捆绑进来的泰山会好友们百亿资金尽早解套。

这次失利,已经是史玉柱第四次注入资产失败了。

过去的几年,他曾三度筹划将海外游戏资产Playtika装入巨人网络,均以失败告终。一个月前,巨人投资再欲以赠股的方式“曲线救国”,结果再度折戟。

早前为了收购Playtika,史玉柱联合了柳传志的弘毅投资、卢志强的泛海资本等机构组成财团,耗资305亿元将其拿下。

史玉柱之所以这么着急想要将Playtika装入巨人网络,就在于当初组建财团收购Playtika之时,捆绑了一票泰山会的大佬兄弟进来。

结果四度注资失败,这一票泰山会兄弟的资产解套乃至投资增值的梦想基本宣告破灭。

巨人网络的股价也一直一路从高点的77.41元跌至现如今的12.36元,暴跌84.03%

除了史玉柱,王氏兄弟的华谊兄弟(300027.SZ)也是风雨飘摇。

前几年经历了阴阳合同、影视圈严打风波之后,华谊兄弟元气大伤。虽然历劫之后,侥幸躲过退市,但是仍然资金问题频发。

2021年5月,华谊兄弟公告称,根据公司发展的实际情况与实际需要,公司于2021年5月11日向深交所提交了《华谊兄弟传媒股份有限公司关于向特定对象发行股票并在创业板上市中止审核的申请》申请中止时间不超过三个月,并于2021年5月11日收到深交所同意中止审核的回复。

这意味着华谊兄弟补血进程终止。

而就在发布公告的前一天,华谊两兄弟和华谊兄弟(天津)投资有限公司才被曝出遭强制执行3亿元。

除此之外,新华联的傅军、复星的郭广昌都曾经深陷资金疑云。6月底,傅军甚至沦落到被法院拍卖新华联所持有的长沙银行1.26亿股权的地步。

泰山会连续多个核心成员所掌控的资本谱系的资金链出现问题,泰山会本身也已经日暮西山。

今年一月泰山会持续运营27年后,向有关部门完成注销泰山会有关登记手续,这个持续运营27年的富豪商会就此瓦解。

颇有些“一损俱损”、“树倒猢狲散”的架势。

写在最后

曾经泛海集团控制人卢志强作为中国内地资本控制榜*人,控制资产高达2600亿元。

但是就算再坚固的巨轮,一直在最危险的海域极速行驶,也会有散架沉没的时候。

泛海系利用杠杆效应,快速壮大资本,在市场上一往无前,同时在一帮泰山会兄弟的帮扶与融通之下,几乎是迅速扩张,百战百胜。

但是,当国家挤压金融与实体泡沫的力度越来越大,泛海系在资本市场靠金融杠杆快速获取资源,快速收割资产,变卖套利的基础已经发生了根本性的变化。卢志强赖以扩张的成功学也被验证在当前的社会经济环境彻底失效。

泛海系的杠杆操作,就像是期货中即将爆仓的赌徒,拼命的变卖资产只求一个回本,但是杠杆一旦进入和自己相反的方向,就无人能够知晓接下来的结局。

只是希望卢志强的泛海系,此时收手,犹未晚矣!