不再神奇的58同城私有化后,姚劲波心生一计,将这块“盐碱地”重新施肥,围绕本地生活分拆出攻家庭服务的天鹅到家、攻搬货服务的快狗打车、攻二手物品买卖的转转、攻招聘求职的斗米兼职……还有攻房屋租赁买卖的安居客等N块“试验田”,以谋求分批上市。

不到一年时间,其中一块“试验田”天鹅到家就开始挂果了。

7月3日,天鹅到家正式递交招股书。招股书显示,天鹅到家拟上市交易所为纽交所,股票代码为“JIA”,主承销商为摩根大通、瑞银、中金公司,将冲刺“中国家庭服务平台*股”。

2020年9月,58到家更名为天鹅到家,并完成新一轮战略融资,投资方为红杉中国,据一位知情人士称,天鹅到家寻求约30亿美元的上市估值。

不出意外的话,姚劲波又要赴美敲钟了。

“天鹅”肥不肥?

2020年9月,58同城完成私有化后,当时媒体纷纷猜测,姚劲波或将为58同城回国寻求重新上市和更高的估值。

想不到,这位互联网前辈的征途是星辰大海。

如今看来,姚劲波手里多家集团分拆上市,也印证了58同城再次上市不是整体上市,而是先分拆上市再整体上市,未来的58同城将是一个类似于GE模式的投资控股公司。

实际上,58同城私有化的同时,天鹅到家就在为IPO作准备了,姚劲波速度很快,其资本攒局的能力并不比陆正耀差。

天鹅到家IPO前,58 到家公司持股76.7%,58到家为58集团子公司,意味着58同城仍是公司大股东。

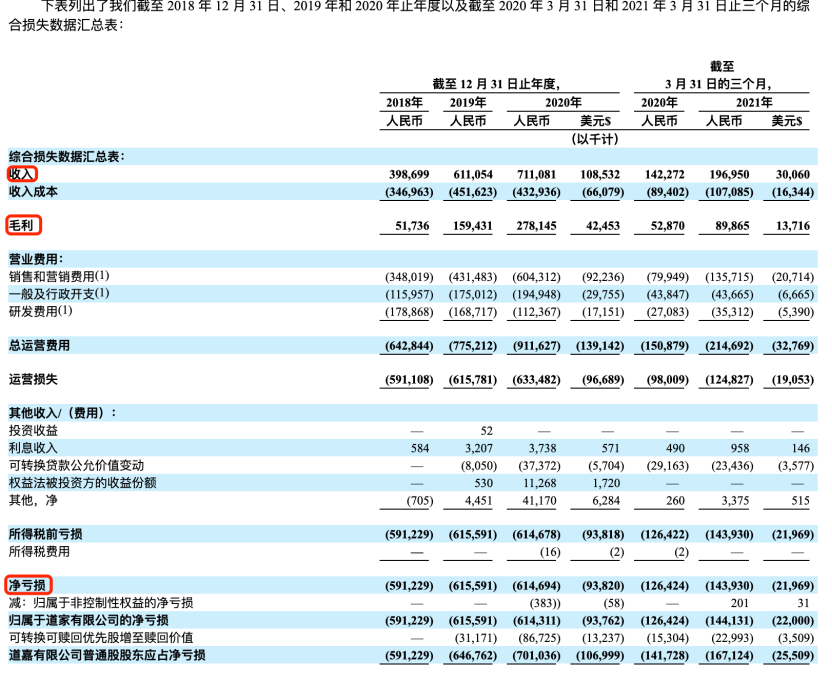

根据招股书披露的数据显示,天鹅到家2018年、2019年、2020年的毛利润分别为5174万元人民币、1.59亿元人民币、2.78亿元人民币。

在 2018年、2019年、2020年天鹅到家的净亏损分别为人民币 5.91亿元、人民币6.15亿元、人民币 6.14亿元。2021年*季度亏损1.44亿元,相比2020年*季度同比扩大21%。

截图来源于天鹅到家招股书

从营收数据来看,天鹅到家的亏损并没有收紧的迹象。

根据艾瑞咨询的数据,国内家庭服务领域的市场规模2020年约9090亿人民币,预计到2025年增加到2.12万亿。

根据天鹅到家的招股书,截至2020年12月底,天鹅到家平台总交易额为88.28亿元人民币,不到市场总量的1%。

总体而言,天鹅到家还处于爬坡阶段。

好的一面是,天鹅到家目前深耕家居服务,本质上是为月嫂、保姆、家政等提供一站式服务的平台,目前来说,市场上与其竞争的互联网企业基本没有,天鹅到家或将能够抓住这一机遇,跑通商业模式。

但就目前而言,天鹅到家还处于以高额的营销费用换用户增长的阶段。根据招股书,天鹅到家的支出最高的是销售和营销费用。

2018年至2020年这三年间,天鹅到家分别投入了3.48亿元、4.31亿元、6.04亿元,而且今年前三个月相比去年同期的销售和营销费用更是大增69%。仅从数据来看,天鹅到家的推广投入还在持续增加。

困难的是,家庭服务行业的服务人员以及公司相对分布零散,难以实现规模化和标准化的服务体系,因此套用在互联网产业中发展相对较慢。

姚劲波欲重回“一线”

前面提到,天鹅到家IPO,代表着姚劲波将58集团分拆之后,赴美重新上市的*仗。

也就是说,除了天鹅到家,姚劲波手里的其他平台,也没闲着。

据亿邦动力称,7月5日消息,二手物品交易平台转转考虑最早2022年进行IPO,美国是考虑之中的上市地之一。此外,该公司考虑在IPO之前的新一轮融资中筹资约4亿美元,转转目前估值为30亿美元。

对于上述消息,转转的一位代表称公司没有相关计划,未作详述。据悉,今年6月,转转集团宣布已经完成由小米集团领投的1亿美金D1轮融资,尚珹资本、顺为资本跟投。过去半年时间里转转集团的总融资额已近5.5亿美金。

市场消息称,快狗打车已于6月已委聘中金及瑞银作上市负责行,最快于第3季递交上市申请,集资规划达4亿至5亿美元。

公司此前已完成1亿美元的Pre-IPO融资,目前估值高达15亿美元,并寻求上市估值为30亿美元。

此前4月8日,安居客集团在港提交了招股书,最新一轮估值82.7亿美元。

这进一步说明,姚劲波手里的几家公司,都在积极地推进IPO进程。如顺利,2021年年内,姚劲波将会带领3家企业赴美或赴港上市。

这是什么信号?

这是姚劲波欲重回互联网一线的信号。

尴尬的是,姚劲波手握的几家公司,都是千年老二:转转拼不过闲鱼、快狗打车被货拉拉压一头、安居客的用户体验也不及贝壳。

随着公司的上市,能直接印证姚劲波的资本攒局能力。但这些公司是否能在二级市场具备抗打能力,还有待验证。