加上AI两个字母就能到处“骗钱”的日子一去不复返了。

回望2015年,人工智能机器人AlphaGo大战围棋世界冠军李世石并4:1轻松获胜,一时间围绕人工智能(AI)的各种创业项目疯狂涌现,又正值当时VC/PE市场资金充足,AI创投热潮一浪高过一浪。有投资人描述当时的盛况:“天使轮的项目投资人看看方向、团队,聊一聊就定了。很多公司什么都没有,一个PPT只要打上AI的标签就能拿到不错的估值。”

“其实当时大家对AI的盈利模式也看不太清楚,但是这个技术肯定是先进的,先在技术上占位以后再思考落地是不少AI创业公司的投资方共同的想法。”

与此同时,当时的大公司们也都笃定着人工智能的未来——百度率先表明了“All in AI”的决心,腾讯随后提出“AI in All”,阿里巴巴启动NASA计划并创立达摩院,华为的全栈AI策略火速推出。AI时代大有接棒互联网成为下一个未来的势头。

但就在这不知不觉中,硬科技的资金流向发生了微妙的变化——半导体的突然崛起,自动驾驶、机器人等更上一层楼的领域步入高速发展期,曾经的资本宠儿AI,走下神坛。

而这一方面是AI独角兽在二级市场的遇冷反馈回来,让一级市场投资趋于冷静,加速AI泡沫出清;另一方面也是AI发展到今天已经进入到了一个平台期,低垂的果实所剩无几,接下来需要攀登更艰难的险峰,当AI成为基础设施,主赛道的走向也发生了偏移。

上市折戟

最新的坏消息来自“AI四小龙”之一的依图。

依图的上市申请在2020年11月被上交所依法受理,拟募资75.05亿元。本来有希望成为四小龙里的AI*股,但就在上周(7月2日),上交所决定终止对依图首次公开发行存托凭证并在科创板上市的审核。直白地说,依图的上市梦彻底搁浅了。

其他几条AI龙的命运也不甚乐观。

旷视于2019年8月在港交所递表,但始终不见进展。去年6月,《晚点Latepost》 报道,受美实体清单影响,旷视已主动中止了港交所上市进程。今年,旷视又正式启动冲击A股,1月接受上市辅导,3月科创板交表,4月递交聆讯后资料。

而另一家AI独角兽商汤上月又传来年内A+H上市消息,公司官方惯例“不予置评”。

整体来看,曾在一级市场风光无限、被称为“融资机器”的“AI四小龙”商汤、依图、旷视、云从在二级市场的反馈并不如人意。“AI四小龙”之外, 同在上市路上的,还有海天瑞声、云天励飞、格灵深瞳、云知声(已中止),其他有上市传闻的还有地平线、第四范式、思必驰等。

*撕开了口子的AI公司是顶着“AI芯片*股”的名号登陆科创板的寒武纪。但情况也不容乐观。

上市首日,寒武纪高开,其开盘价较发行价上涨了288.26%,第二天延续涨势,盘中拉升超27%,触发临停,总市值逼近1100亿。但是一周不到,股价快速进入下跌通道。如今股价为129元/股,市值为516亿元,这一数据距其峰值时的1124亿元,已经腰斩。

寒武纪业绩快报传来,仍是亏损,2020年全年净亏损4.35亿元,上年同期亏损11.79亿元。今年一季度亏损2.06亿元,上年同期亏损1.08亿元。

二级市场的表现倒挂一级市场,资本对“估值高,回报周期久”的AI公司失去耐心。

泡沫出清

从2018年的热火朝天、一片光明,到如今的兴趣退潮、上市折戟,AI领域究竟如何在技术和资本的博弈中生存、成长?AI“去泡沫化”已有时日,进程几何?

梳理近一年AI领域发生的投融资,「深响」发现,近三年,AI领域投资的事件数大幅度下降,但是从融资金额总量上看,有上升趋势。

最新数据显示:

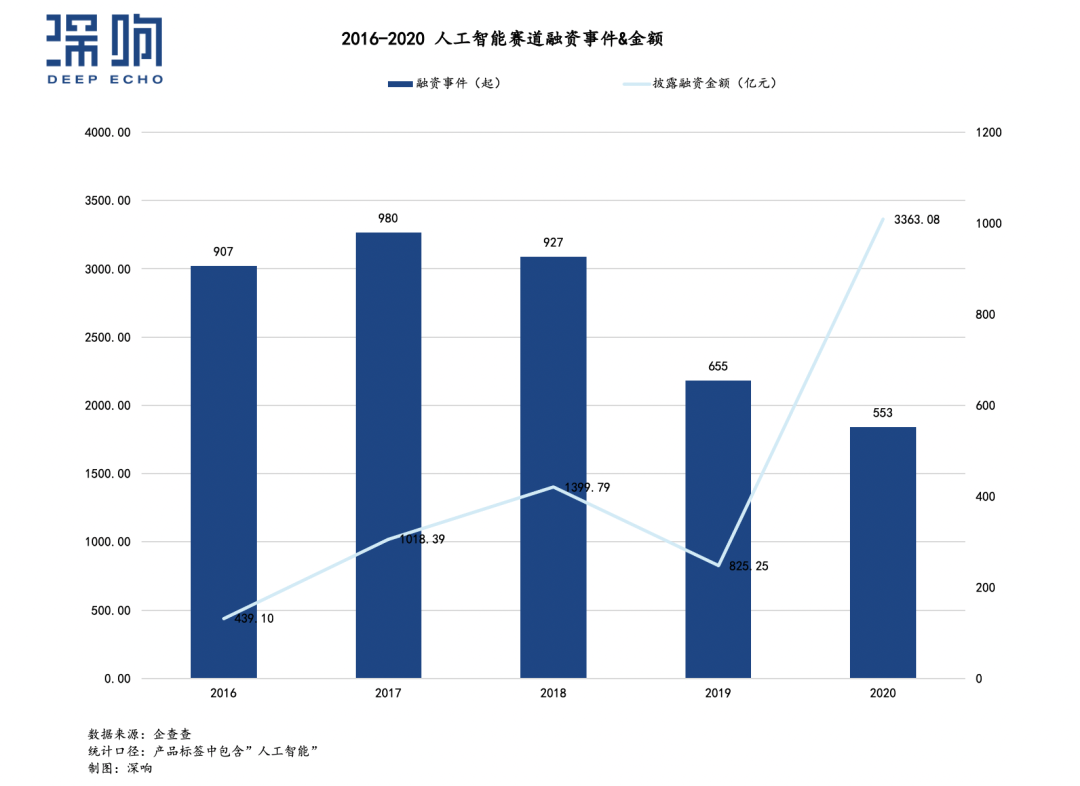

2016年以来,人工智能赛道共发生4389起融资事件,披露融资金额达7961.55亿元。

从融资事件数量来看,2016-2018年保持在900起以上;2019-2020年略有下降,仍有500起以上。2021年上半年共发生367起,全年总量很有可能超过去年。

从融资金额来看,2020年人工智能赛道披露金额近3400亿元,为历年*高。今年上半年,披露金额达915.94亿元,仍处于融资高位。

究其原因,AI公司经历创业高峰期后,已经逐步进入成熟期,头部效应开始显现,资金向成熟企业亲倾斜。画大饼的初创AI项目不再吸引眼球,投资人紧盯着商业化初现雏形的头部公司,也反应出投资机构寻求的还是退出,早日落袋为安。

优质的新标的不多。IT桔子数据显示,截止今年三月,中国人工智能公司的总量为 5684 家。2015、2016年是AI公司成立的高峰期,但去年,仅有60家左右新的AI公司成立。

按投融资发生的轮次看,据数据:

从2016年到2020年,AI赛道在A轮及A轮前的轮次发生的融资事件约占67%,但是其比例在逐年下降。

同时,B轮及以后轮次所占比例持续扩大。今年上半年,第四范式、地平线(多次C+轮)、云知声等企业都完成了大额D轮融资。

已经过了纯技术积累的阶段,“商业化”、“盈利”成为始终悬挂在AI公司头顶的达摩克利斯之剑,*批AI科技公司的上市进程和后续表现会决定之后的投资方向和市场估值逻辑。

但是就目前招股书透露的数据来看,头部公司给出的答卷不容乐观。

就说旷视、依图、云从三家,上市过程中透露出来的财务数据很明显——虽然营收高速增长,但是高亏损,高投入的状况并无改变迹象。招股书和公开数据显示:

资历最老的旷视,2016年至2019年上半年,三年半时间,累计营收约为28亿元,亏损97亿元;

依图自2017年至2020上半年,累计营收为15亿元,亏损73元 ;

因为创始团队中科院背景和身后站着的产业基金而被称为“AI国家队”的云从自2017年至2020上半年,累计营收为16亿元,亏损23亿元;

(旷视和依图的巨额亏损部分由于优先股公允价值变动,即两者经过多次优先股融资,公司估值上升,优先股公允价值不断上升,导致各期行程公允价值变动损失,负债转入所有者权益。但总之,即便除去公允价值变动带来的影响,依旧是亏损。)

巨额亏损与它们的高估值放在一起比较,略显尴尬。前辈们的成绩,直接影响到了其他AI创业公司。

其实,头部AI公司都在寻找自己的商业定位,奋力地想跟同行形成差异化。从“四小龙”官网来看:

商汤是AI平台型公司,定位AI算法提供商,主攻智慧城市、智慧交通、智慧园区、智慧物业、智慧通行、智慧文旅、智能汽车等行业;

旷视是人工智能产品和解决方案公司,三大板块是消费物联网、城市物联网、供应链物联网;

依图将业务分为智能公共服务(智能城市和智能医疗)以及智能商业;

云从定位为人机协同解决方案提供商,布局智慧金融、智慧治理、智慧出行及智慧商业等四大业务领域。

但是,资本逐利,也不信文字游戏,技术发展和商业化进程也许快不过风口变迁。

赛道偏移

AI公司们为什么一直盈利难?首先,技术方面投入大,周期长;其次,是实验室中的技术要找到场景落地应用。

行业的发展和投资行为相辅相成地在进化。当“AI是基础设施”的共识形成之后,人们看的不仅仅技术,而是“产业+技术+资本”。

“前几年我们投过一些独角兽大多是基础技术创新企业;2018年看场景,要创造场景价值;2019年要有数据,创业项目是否创造出应用价值,商业模式能否成立,要以数据来说话;今年,是‘AI+行业’的深度渗透。”科大讯飞旗下的讯飞创投董事长徐景明在去年的一次采访中说。

根据IT桔子分类,从产业链维度,AI企业分布为基础层、算法层和应用层:

基础层更偏硬件,生产投入成本高,门槛高,创业企业少,主要包括芯片、数据平台、传感系统、云计算设备;

技术层包括机器学习、数据挖掘、自然语言处理等,其中目前发展趋近成熟的有语音识别和图像识别;

应用层是最接近C端B端消费者和客户的环节,分类众多,扎根于此的AI公司数量多,涵盖了工业、交通、电力、安防、农业、零售、教育、家居等各类垂直行业/场景的解决方案。

在2017、18年,AI投资浪潮在国内掀起的阶段,计算机视觉(技术核心是图像识别)和语音方面是热门赛道。毕竟,深度神经网络研究的突破性进展*在这些领域落地。2018年之后,在语音视觉赛道的投资事件数就下滑了,关注度转移到其他方面。

虽然AI公司的亏损状态还是常态,但技术的商业化前景只会越来越广阔。广义上说,机器人、AI芯片、自动驾驶(智能汽车)这些当下的风口,其实都是AI驱动的。资本还是愿意为想象力买单,占位前沿科技,但是这作用是催熟,还是助力?

还有值得注意的是,科技巨头一边自建实验室,一边也通过CVC完善AI矩阵,成为AI投资领域重要的资金池。巨头的投资更看重与自身经济体的业务协同。

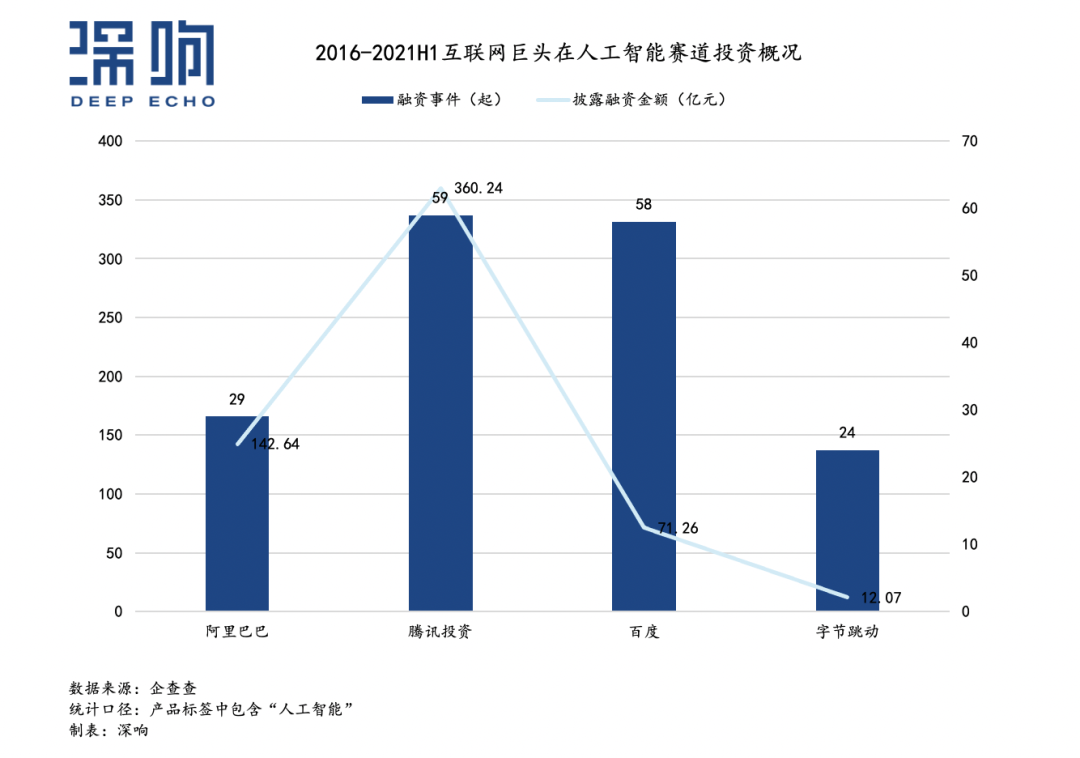

数据显示,自2016年至今,腾讯在人工智能赛道投资360.24亿元,超过阿里、百度、字节,融资事件达59起,也位列*。腾讯是蔚来汽车、大数据服务公司明略数据、AI芯片燧原科技的长期投资方。

融资事件数量与腾讯不相上下的是“All in AI”的百度,达到58起,但融资金额仅有71.26亿元,以孵化为主。

阿里属于投的数量不多,但舍得砸钱,融资事件29起,但融资金额达到142.64亿元,眼光准。阿里覆盖的AI企业更偏向基础层、技术层,它是寒武纪、旷视、商汤、思必驰等的投资方。

字节作为新晋小巨头,在AI的投入与老大哥们相比略显逊色,融资事件24起,披露金额12.07亿元。

本质上,AI是一种底层技术,机会在于与各领域的深度结合。但是在资本市场变幻莫测的情绪和缓慢的技术积累中,AI企业还是要寻找平衡点,认清定位和要扎根的市场。

毕竟,这不仅是一场技术战争,也是一场商业游戏。