资本纷至沓来,货运迎风不动?

“搬家、拉货、运东西、发整车。”快狗、货拉拉、滴滴货运的货车上常见此类标语。

行走的宣传语反映了同城货运的主要服务对象——B端拉货和C端搬家是高频场景,然而两者相较打车场景都是更低频、非标的需求,这或许是市场博弈至今都未曾诞生真正赢家的症结所在。

2020下半年以来,沉寂多时的货运赛道热度猛增。滴滴货运下场不足1年新开十余城、满帮集团宣布全面进军同城货运、货拉拉获E轮融资月余后再宣布完成一笔15亿美元F轮融资,玩家们针锋相对的苗头愈演愈烈。

5亿美元、17亿美元、30亿美元,大规模资本再次涌入,头部企业纷纷携资跑步进场,谁有可能成为下一个货运版“滴滴”?

互联网遗珠

作为物流行业的重要赛道之一,同城货运早在2012年前后就开始受到资本关注,但野蛮生长至今仍是“大而散”的市场格局,行业远未达到规模化和集约化运营阶段。

从中国货运市场总体规模和需求量来看,同城货运是一门市场广阔的生意。

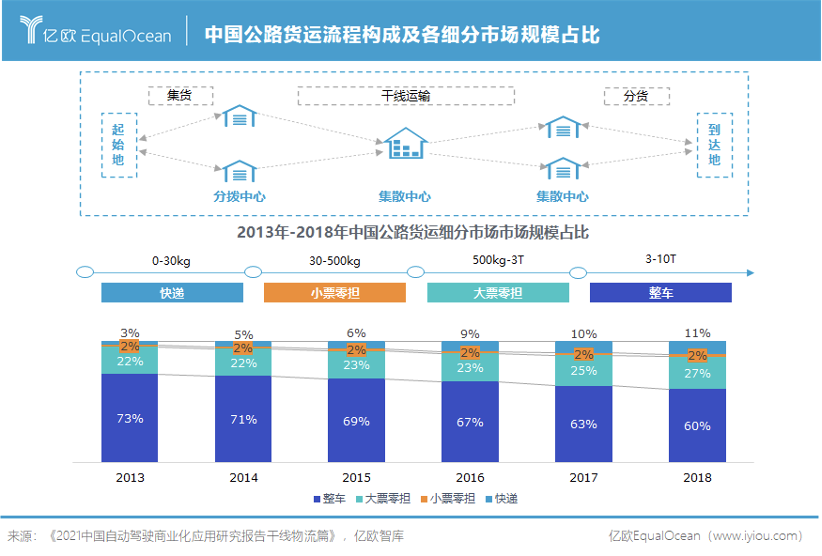

公路货运在中国的物流运输结构中占*的主导地位,公路货运量占全社会货运量比例长期在75%以上。公路货运市场业态又呈现快递、零担、整车物流三分天下的格局,其中零担与整车物流占比公路货运市场近9成。

据亿欧智库测算,2021年中国公路货运市场规模将达5.85万亿元。公开数据显示,自2015年起中国同城货运网络平台的交易量呈高速增长状态,交易额在2019年达到496亿元,同比增长21.9%。

尽管中国公路货运市场规模与欧美国家同列*梯队,但一个突出的问题是市场集中度极低。

以B端用户为主体的同城货运市场更是如此,大量个体司机分食着巨大货运蛋糕上的几口奶油。中国物流与采购联合会数据显示,同城货运Top10的合计市场份额仅有3.5%,2018年零担与整车物流二者的CR5均不足5%。

究其根源,市场的进入和退出门槛相对较低是主要成因。

从供给端来看,同城货运的场景集中在小B端企业商户及C端搬家的即时需求,只要个体车队拥有运力(车辆)以及流量(客户)就可以入场,商业模式没有太高的核心壁垒。小规模车队也是规避风险的*选项,一旦押注重资产,退出便不那么容易。

但长久以来中小型车队粗放经营,带来了行业缺乏价格规范和低效分散运营等显性弊端,运价通常由买卖双方共同协商决定,行业议价能力较低。

从需求端来看,货主又往往有个性化和定制化的需求,偏好有过合作经历或熟人转介绍的靠谱司机,因此经年积累下的客户资源能够养活无数个体车队。

在上海开小面包车做个体搬家的方师傅有时一天能接5单,以客单价300元估算周均收入达6000元。“大城市租房的年轻人多,干这行五六年攒了很多回头客,生意多到接不下,旺季或者周末客人要提前一周约时间。”方师傅向亿欧EqualOcean表示。

市场“大而散”的背景下,互联网同城货运平台的出现整合了原本零散的社会运力,按不同车型定价,货运市场的价格体系开始逐步实现标准化。

2012年前后,O2O概念在各行各业迅速复制,货拉拉、58速运(现快狗打车)、一号货车、1号货的、速派得、蓝犀牛等300余家主打“互联网+货运”的公司横空出世。

但同城货运车辆调度和匹配派单是更进阶的精细化管理课题,表示“这题不会”的大批中小玩家倒在2018年的资本寒冬,酣战过后,市场仅剩零星几家企业。

风再起时

2020年下半年,同城货运市场再次热闹起来,携上亿美金的参与者们开启正面交锋。目前,就资金实力而言,滴滴货运、满帮和货拉拉目前位于*梯队。

主攻城际干线货运的满帮集团,已于5月28日向美国证券交易委员会公开上市招股书文件,拟在纽交所上市。

2020年11月,满帮完成由软银愿景基金、红杉、璞米和富达联合领投,高瓴资本、GGV纪源资本、光速、云锋、襄禾、Baillie Gifford、全明星、CMC、腾讯等在内的现有股东共同参投的17亿美元战略融资后,就开始进军同城货运市场。

连续6轮加注的红杉资本认为,干线货运生态系统能力具备迁移应用到零担短途领域的潜力。红杉资本中国基金合伙人郭山汕公开表示:“持续看好满帮集团在公路货运领域给行业带来的价值,以及在零担短途等领域跨界发展的可能性。”

招股书显示,截至2020年底,满帮业务覆盖全国超过300座城市,线路覆盖超过10万条。2020年,中国大约有20%的重型和中型卡车司机在满帮平台完成运输订单。

更早成立的货拉拉也不示弱,2014年进入中国内地市场后,迄今获得8轮融资,累计融资额超25亿美元,最近两笔大额融资的资方列表中同样有高瓴资本、红杉资本中国基金的身影。据悉,货拉拉完成15亿美元F轮融资后,投后估值达到100亿美元。

另一边,58系的快狗打车也传出了今年第三季度将赴港IPO的消息,计划募资4亿港元。据官方披露,快狗打车业务已覆盖6个国家及地区、拥有346个城市的超2000万用户,平台注册司机逾350万名。

相对货拉拉、满帮集团、快狗打车,“后进生”滴滴货运同样来势汹汹。

2020年6月,滴滴货运正式上线,短短一个月便跻身行业前列,3个月日单突破10万。同年12月,滴滴宣布原两轮车、代驾、跑腿、货运业务合并为“城市运输与服务事业群”,由此前网约车CEO付强担任新事业群CEO,向程维汇报。

据滴滴官方透露,目前,滴滴货运已经完备了人脸识别、行程录音、行程分享、号码保护、110报警、紧急联系人、实时位置保护等功能,并已启动桔视记录仪安装工作,在搬家及有人跟车场景,平台将优先派单给安装桔视的司机。今年6月底前,桔视将100%覆盖搬家及跟车订单。

面对外来者的搅局,在场玩家们不免焦虑,同城货运赛道并没有形成难以跨越的竞争壁垒,而这正是想成为行业龙头的野心家们瞄准的突围点。

谁能独领风骚

数年来看似波澜不惊的同城货运市场,开始暗流涌动。

滴滴货运找准原有玩家都放松市场占有率的时间节点,大有后发先至的气势,入场便大举复制网约车的“价格战补贴”战术,让前浪措手不及。

明知价格战“杀敌一千、自损八百”,老玩家们为保住地位也不得不主动迎战。货拉拉发布的“2021新春拉货节数据战报”显示,1月11日至2月2日,货拉拉通过1亿元补贴等吸引了超50万接单司机和650万的下单用户。

然而烧钱难以“烧”出用户粘性。今年5月初,深谙此道的滴滴货运发起了一场以#1001个搬家的理由#为主题的全渠道营销活动,试图触达C端用户、与年轻人对话,并建立品牌认知、强化用户粘性,一时在全网引起较高的话题度。

然而,无论是补贴司机和乘客、还是不遗余力营销品牌,滴滴货运目前动作仅侧重提升订单侧的规模,并非运力端的持久,而后者才是关系到能否真正为货运市场用户提供价值和高质量服务的关键。

在运力端,不管是先入局的货拉拉、快狗打车,还是后加入的滴滴货运等,在服务能力、需求匹配、管理方式等方面,都还没有跑出足够成熟的商业模式。

从盈利方式上看,快狗打车和滴滴货运都采用抽成制,平台从每单交易中抽取一定比例提成,而货拉拉采用会员制,即接单数量与会员等级正相关且平台对会员司机不抽成。2019年后,快狗打车逐渐试点会员制与抽成制并行。

从派单模式上分,货运平台主要分为派单模式和抢单模式。

货拉拉为司机自行抢单模式,用户发布需求后的8秒内司机可以抢单,内部推荐机制让等级高、拒单率低、好评多的司机抢单成功率更高。但有部分货拉拉司机直言,即使加入会员,也因“僧多粥少”经常有抢不到单的情况。

滴滴货运则沿用网约车的平台派单+抢单模式。据滴滴货运的中面司机周师傅透露,订单匹配是个“大问题”,“中面车型有时候要一下午都等不到单”。

可见,链接供需两端、高效完成订单匹配依旧是眼下行业的*痛点。

写在最后

整合资源、促成交易,看似简单的货运生意实乃一则“汗水故事”。

司机车型、服务能力、货主需求的匹配、货物交付场景与标准化建设,都是“运货”相较“运人”更为复杂、多元的考验,背后需要一套强大纯熟的货运运营能力。tonchengh

溯洄的资本热潮给竞争加入变数,重焕生机的同城货运行业没有输家。