经历过“被收购”的传言、眼看着业内玩家一个个消失,网易云音乐这个*能与腾讯音乐抗衡的玩家,近几年的地位正变得岌岌可危。

如何在劣势之下重新赢回市场,是网易云音乐面临的*难题。而当下它的选择是,走向资本市场、寻求上市。

5月26日,网易公告宣布,旗下Cloud Village公司将以在香港联交所主板独立上市的方式实现拆分。Cloud Village即网易云音乐的主体运营公司。

网易云音乐现已向香港联交所递交上市申请表格,但暂未披露IPO募资规模、定价等信息,联合保荐人为B of A Securities、中金公司、瑞信。

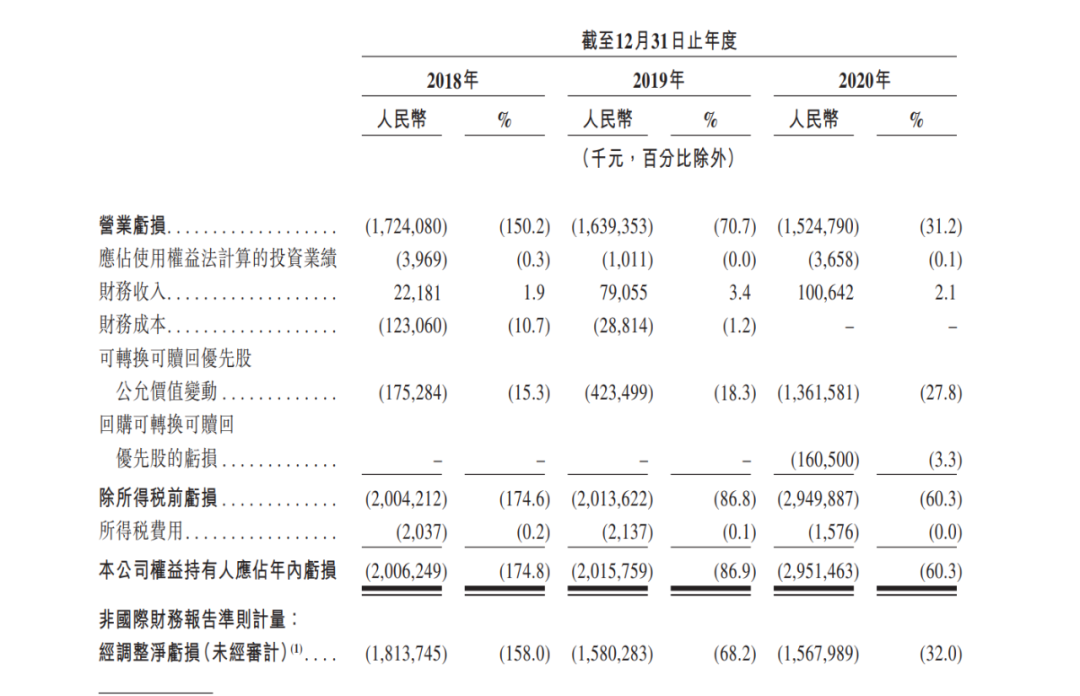

从招股书可看出,成立八年的网易云音乐依然深陷亏损泥潭,三年来产生的净亏损分别为20.06亿元、20.16亿元和29.51亿元

另外,其2020年营收为49亿元、月活用户数为1.05亿。与2020年营收291.53亿元、月活用户2.24亿的腾讯音乐相比,仍有不少差距。

图源网易云音乐招股书

图源网易云音乐招股书

不过,处于竞争劣势的网易云音乐,增长态势却不错。

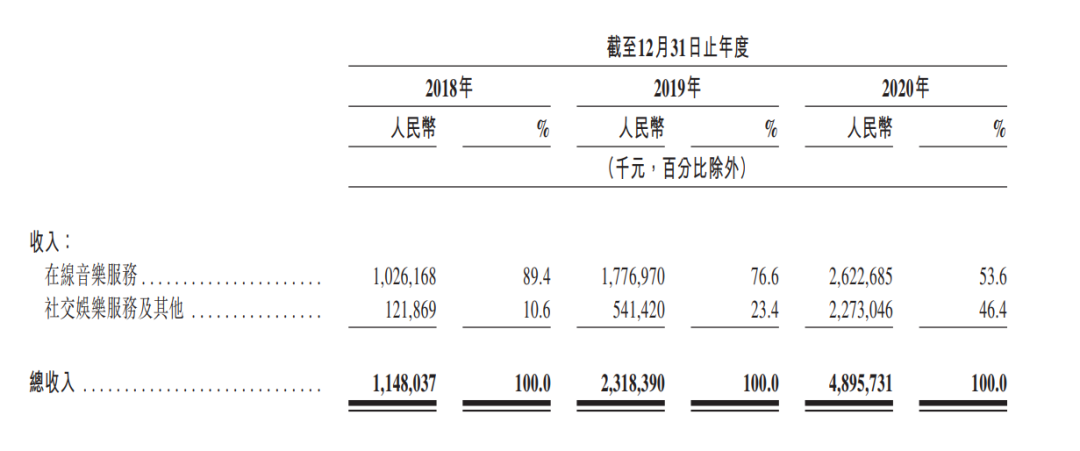

2018年至2020年,网易云音乐的营收分别为11亿元、23亿元、49亿元,营收增速连续两年超过100%;2018年,网易云音乐月活用户数为1.05亿,月付费用户仅420万人,2020年这两项数据分别增长至1.81亿、1600万。

值得注意的是,曾是网易云音乐的*大收入来源的“在线音乐服务”收入,有让位于“社交娱乐服务及其他”板块的趋势。

2018年,“在线音乐服务”收入占比高达89.4%,但2020年其在总营收中占比降至53.6%,而“社交娱乐服务及其他”板块在总营收中占比已达46.4%。

为了构建繁荣的社区生态,网易云音乐下了不少苦工夫,不断围绕“声音”消费场景,给APP添加更多功能。

尽管来自用户的质疑声从未消失,被认为“四不像”的网易云音乐还是坚定地朝着社交化、娱乐化的方向走去。如今这一策略确实给其带来了惊人的增长。

不过,网易云音乐构建的音乐社区,早已不是新鲜事物,早在数年前腾讯音乐以后来者的身份加入,瞬间搅浑了池水,三年前腾讯音乐上市之际,社交娱乐业务也成为其重要的营收构成。

对于腾讯系生态中的腾讯音乐而言,有了微信、QQ等社交流量池、关系链的辅助,做音乐社交也算不上难事。近些年,除了直播、K歌等功能相似,腾讯音乐和网易云音乐在产品设计及社区生态上有趋同迹象。

网易云音乐和腾讯音乐都已形成以订阅和直播为主的营收结构,这也意味着两者未来在维持用户数量、会员付费能力等方面,以及在版权争夺、直播等业务上的竞争也会变得更加激烈。

社交,撑起了网易云音乐的未来?

网易云音乐从成立之初便定位于移动音乐社区,这几年“造村”轰轰烈烈,匹配聊天、陌生人社交等种种试验不断进行,在最新的招股书中,“社交”也划下了浓墨重彩的一笔。

招股书显示,2018年至2020年,网易云音乐“社交娱乐服务及其他”板块的营收分别为1.2亿元、5.4亿元、22亿元,2020年该业务营收是2018年的18倍。

近些年,在社交基础上,网易云音乐探索出更多变现模式,这次招股书中的*亮点,也是来源于此。

早期,网易云音乐主要靠付费会员收入输血。根据招股书,2018年,以会员订阅为主的“在线音乐服务”收入,在其总营收占比高达89.4%。另外,这一板块还包含了广告、付费单曲和数字专辑、音乐转授权等收入。

但“在线音乐服务”带来收入的同时,也需要其不断支付版权费用。自2018年起,网易云音乐成本连年攀升,2020年营业成本为54.91亿元,比两年前翻了一倍。

2020年2月27日,在网易财报电话会上,有投资者问及与音乐公司版权的相关情况,网易CEO丁磊回应称,希望音乐版权费用回归理性。他提到:“不仅是网易,也包括华为、小米、OPPO、vivo等需要购买音乐版权的公司,付出了超出合理价钱两到三倍以上的成本,这是不公平、不合理的。”

近些年,网易云音乐在一步步扩展多元化业务,其中,在2018年下半年开始的直播业务,尤为受到关注。

而这也成为了网易云音乐的第二条增长曲线。招股书中提到,直播服务推出以来取得快速发展,直播所在的“社交娱乐服务及其他”板块目前在总营收中占比已达46.4%,而会员订阅收入相应降至53.6%。

2020年,网易云音乐“社交娱乐服务及其他”板块的每付费用户的月均支出达573.8元,同期“在线音乐”板块的这一数字仅为8.4元,两者有近70倍的差距。

图源网易云音乐招股书

图源网易云音乐招股书

直播服务的快速增长,要从网易云音乐的社交特性开始讲起。

8年前,网易云音乐上线*天便推出了“朋友”功能,关系链的沉淀让其犹如一个小型的“朋友圈”。

此后网易云音乐的社区“云村”逐步构建,音频直播、在线K歌等社交娱乐服务在2018年相继推出。2019年上半年,网易云音乐又进一步强化社区功能,内测了“云村交友”,通过云村社区广场、音乐Mlog、主题、热评墙四个功能打造出一个完整的社区。

推荐、分享、互动等UGC内容所指向的用户活跃度和深度,一直都是网易云音乐的重要标签,但也可以发现,直播等社交娱乐服务的推出,帮助网易云音乐继续强化了这一优势。

根据招股书,网易云在线音乐活跃用户数从2018年的1.05亿增加到2020年的1.81亿,年复合增长率高达31.1%;2020年,网易云音乐每名日活跃用户每天听歌时长平均为76分钟。

但与较为可观的数据相比,直播等社交娱乐服务曾给网易云音乐带来不少负面评价。

在网易云音乐上播放歌曲时,右上角都会出现转动的唱片小图标,点进去则是网易云音乐做的音频直播产品look直播。

这些社交娱乐功能在APP上的存在感不小,而引得部分用户评价:网易云音乐的“不务正业”,伤害了只为纯粹听音乐的用户体验。

尽管如此,网易云音乐没有停下社交化、娱乐化的脚步。此次招股书中也提到,网易云音乐IPO的募资用途,将主要用于进一步培育音乐社区,丰富多元音乐内容,以及继续创新和提高技术能力。

音乐社区领域的两巨头争霸

网易云音乐在成立之初便设立的“移动音乐社区”定位,让它成为行业里独特的风景线。不过,腾讯音乐的攻势正在增加它的压力。

近些年,国内移动音乐平台的社交化趋势明显,社交功能的创新和升级也成为平台间的竞争手段之一。

不同于携带着社交基因诞生的网易云音乐,腾讯音乐在近几年才开始在扩大音乐版权的同时,逐渐展开社交化尝试,比如QQ音乐直至2018年8.2版本推出好友私信功能后才建立起一个真正完整的音乐社区。

网易云音乐的优势在于,对于UGC内容生态的构建相对完善。而腾讯音乐通过融入腾讯生态体系,能够获得腾讯社交产品的流量支持。

QQ和微信的社交关系链的导入,也可以增强其社交属性,提升用户黏性。

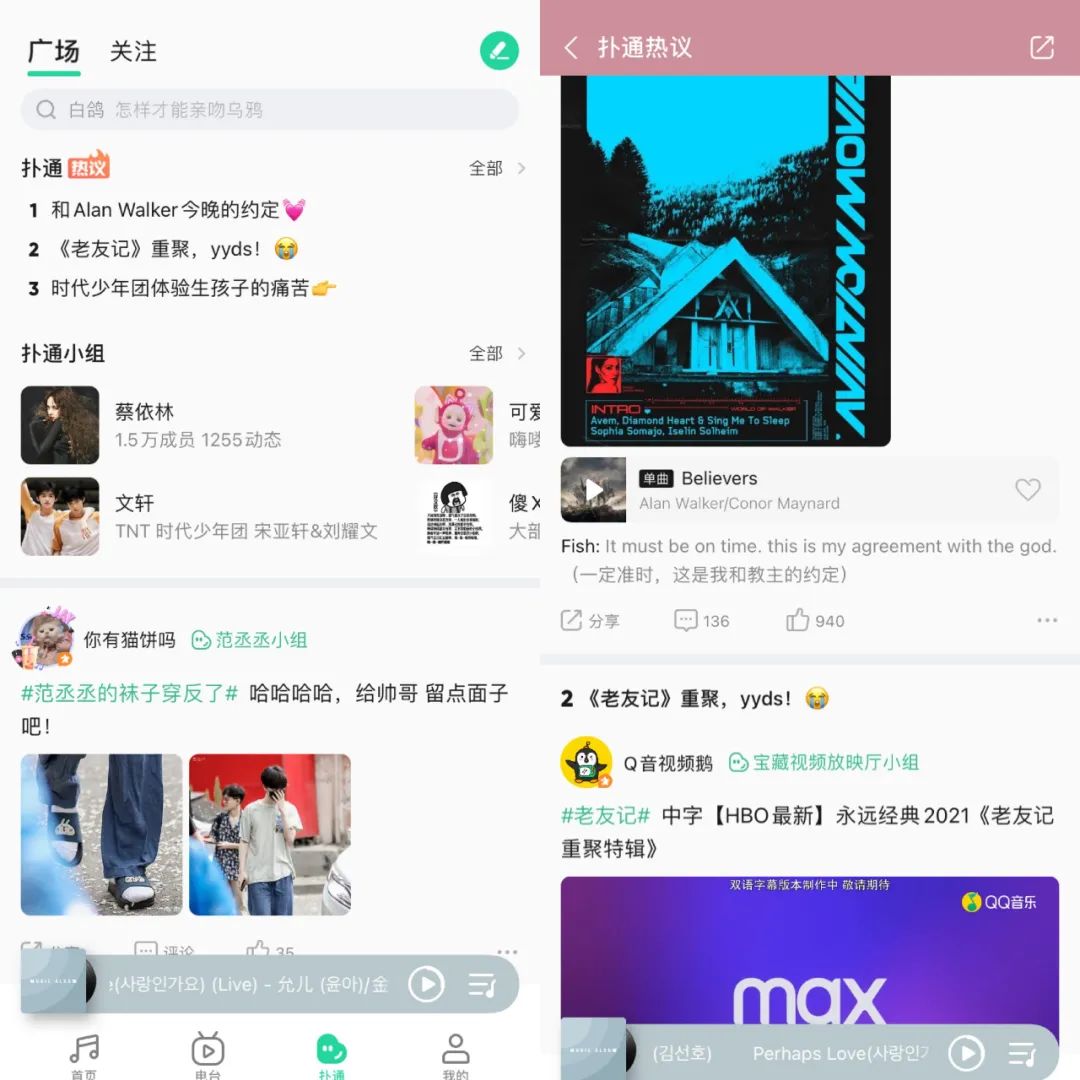

不过,腾讯音乐的社交生态更偏向于挖掘粉丝经济。此前上线的QQ音乐扑通社区,构建的是明星和粉丝互动的氛围,酷狗则结合多款偶像类综艺,开设点赞专区与歌曲助力专区等。

QQ音乐扑通社区和热榜页面截图

QQ音乐扑通社区和热榜页面截图

相比于网易云音乐的用户绝大多数为90后年轻群体,在腾讯音乐内部,酷狗音乐、酷我音乐和QQ音乐的目标用户群体有一定差异,有较强年龄和地域特征互补性。

上述尝试也在推动腾讯音乐后来者居上。三年前腾讯音乐上市之时,社交娱乐服务贡献了腾讯音乐70%的营收,其中社交娱乐业务主要包括酷狗和酷我软件中的秀场直播、全民K歌中的在线卡拉OK。

再看最新的财报,腾讯音乐2021年*季度来自于“社交娱乐服务及其他”业务的营收为50.8亿元,同比增长18.9%。目前,网易云音乐该板块的营收规模远不及腾讯音乐。

营收规模之外,月活跃用户量和单位付费用户收入(ARPPU值)也是衡量平台竞争力的两大指标。

月活方面,截至2020年底,网易云音乐社交娱乐服务月付费用户数为32.7万人,而2021年*季度腾讯音乐移动端社交娱乐月活数为2.24亿,遥遥*。

ARPPU值方面,腾讯音乐社交娱乐的月度ARPPU在一季度达到149.7元,而网易云音乐月度ARPPU表现亮眼,从2019年的476.1元增长至2020年的573.9元。

可以看出,在整体营收规模、月活上,网易云音乐的社交娱乐业务还不及腾讯音乐,但网易云音乐的单位付费用户收入较高,意味着每名付费用户为应用创造的收入更多,更愿意付费。

另外,网易云音乐的招股书中提到,在人均单日使用频次、新用户留存率及活跃用户留存率三个维度的数据上其保持行业*。

网易云音乐自诞生起便开始创建、完善音乐社区,而QQ音乐作为后起者也在追赶,两者相似的布局,都证明了社交娱乐业务在增强用户互动性的同时,也可以有效刺激用户付费。

不过,目前两者都聚焦于直播和K歌业务,随着未来两者对社交娱乐的深化,也注定会争夺着相似的粉丝群体,陷入同质化竞争。

版权大战出现一线生机

发展早期靠流量,中后期便要靠存量,发力社交娱乐是网易云音乐和腾讯音乐进入存量竞争的标志,另一方面,作为音乐服务商,两者也不得不继续进行版权厮杀。

一直以来,在版权大战中,网易云音乐很难与腾讯音乐抗衡,但近两年受监管方面的协调、版权费用增长等因素影响,版权竞争有缓和的迹象。

这体现在平台与唱片公司的版权协议到期后不再以*权益续约,这也让更多玩家能共享音乐版权。

进入2020后,腾讯音乐在版权方面持续投入,同环球、索尼和华纳三大唱片巨头进行战略合作,并与全球独立音乐数字版权代理机构Merlin续签授权及合作协议等。

但与此同时,网易云音乐也揽下了大量唱片公司的版权,接连与滚石唱片、环球音乐、BMG等合作。

就在前几日,腾讯音乐与网易云音乐同时与索尼音乐达成战略合作,在网易云音乐的公告中,其将与索尼在音乐宣发、流媒体服务、在线K歌、音乐Mlog等层面开展更多创新探索和全新合作。

在线音乐服务,无论是用户付费率、付费订阅收入的提升,还是因为用户时长增加而带来广告收入的提高,均离不开海量优质的内容储备。

招股书显示,网易云音乐上有超过6000万首曲目,超过了腾讯音乐的3000万首,但看起来*的曲目数量却没能给网易云音乐带来多少优势。

在线音乐月活用户方面,网易云音乐2018年-2020年月活跃用户数由1.05亿人增加至1.81亿人,复合年增速达31.05%,增长亮眼。

但与腾讯音乐仍有不小差距,腾讯音乐旗下产品矩阵月活长期稳定保持在超8亿以上。

对于付费音乐,近些年用户逐渐变得愿意买单。据前瞻产业研究院数据显示,2020年我国进行过音乐内容付费行为的用户比例为82.5%,较2017年提高25%,用户付费习惯进一步稳定。

在这样的大环境下,2020年网易云音乐的在线音乐付费用户量是1600万,付费率是8.8%。

相比之下,腾讯音乐在2021年一季度在线音乐付费用户达到6090万人付费率达9.9%,高于2020年第三季度的8.0%与2020年第四季度的9.0%。

这一数据上,网易云音乐也未与腾讯音乐拉开距离。

可以看出,无论是社交娱乐业务,还是在线音乐业务,网易云音乐在整体规模上都很难与腾讯音乐对抗。

目前,腾讯音乐在2020年的总营收约为网易云音乐的6倍。尽管2018年-2020年,网易云音乐的营收分别为11.48亿元、23.18亿元及48.96亿元,两年翻超3倍,但暂时也很难赶上腾讯音乐的规模。

网易云音乐的变现能力也明显落后。目前,其仍未扭亏,2018-2020年的净亏损分别为20.06亿元、20.16亿元和29.51亿元。相比之下,腾讯音乐早在2016年便实现了持续盈利,其中2020年净利润达41.55亿元,远远将网易云音乐甩至身后。

云村、直播等社交娱乐功能的上线,曾让人们看到了网易云音乐在音乐社交上的更多可能性,尽管这个故事已经为其带来了惊人的增长,却还是没能帮助其在竞争中取得更多优势。

同时,它可能还要抵御来自短视频的巨大冲击。其竞争对手的现状便是一种警示,腾讯音乐财报显示,2021年一季度,其在线音乐月活用户数为6.15亿,同比下降6.4%,自2020年二季度以来已连续三个季度回落。招股书中称,其他泛娱乐平台的竞争致使部分轻度用户短暂流失。

上市能让网易云拥有更多融资渠道补充弹药,去打接下来的仗,它最终能拿出什么样的成绩单?