2021年5月19-21日,由清科创业、投资界主办,华发集团联合主办的第十五届中国基金合伙人峰会在珠海隆重举行。现场汇集国内FOFs、政府引导基金、主权财富基金、家族基金、保险机构、银行资本、VC/PE机构、上市公司等200+LP和万亿级可投资本,共探新经济下的股权投资之路。

“从去年下半年到今年,整个私募股权投资市场还是非常活跃。”在开幕致辞上,清科集团创始人、董事长倪正东总结过去一年间市场的整体状态。他回顾了中国股权投资市场三个阶段的发展变迁,分析了当前的LP结构,从多个层面呈现出了LP市场的风云变幻。

以下是倪正东演讲全文,由投资界(微信ID:pedaily2012)编辑整理:

大家早上好,非常高兴在美丽的珠海相聚,今天是第15届基金合伙人峰会,时间过得很快。从第一届LP大会到现在,15年时间里,我们见证了中国股权投资市场的巨大变化。

最初,LP峰会主要是外资LP参与,但今天市场的主导者确实发生很大的变化——外资、民资、国资三种资本共同支持中国的创新、创业、创投。市场上的各个机构,不管是GP还是LP,都对行业做出了巨大贡献。

虽然我们遭受了疫情的影响,但是从去年下半年到今年,整个私募股权投资市场还是非常活跃。投资热情前所未有地高涨,10到15年前,一个项目能够拿到两三个投资意向都很难,但今天一个项目拿到30甚至50个投资意向,都不是问题;10年前,一个项目融资一两亿人民币都是很大的金额,今天市场上一个项目融资 100亿、500亿都不是问题。我们的市场确实越来越兴旺。

清科一直是市场积极的观察者、投资者,去年在香港主板上市后,我们依旧积极为行业贡献力量,包括数据、研究、咨询、媒体、培训、会展,乃至各个地方的创新中心、创业中心,都在积极地做股权行业的基础设施建设。

清科在投资方面也在积极布局,包括清科创投、清科母基金、清科资管,都活跃在这个市场上。我们也是二级市场的重要参与者、积极的探索者,过去3年时间做了几十笔二手份额的交易,是最活跃的二手份额基金之一,去年年底,我们成立了北京第一支S基金。清科资管也是家族基金的探索者,跟近百个家族、上市公司合作,学习和探索家族基金在中国股权资中的实践。

清科走过20年,未来我们还将积极为行业贡献力量,也感谢所有的GP、LP 、行业伙伴对我们这20多年的关心、支持与帮助,非常荣幸跟大家一起成长。

再花点时间分享清科研究中心对LP趋势的分析,供大家参考。

整个中国股权投资市场,仔细斟酌有三个发展阶段:

第一个阶段是萌芽期,1992-1998年。那时候投资非常不活跃,甚至基本上没有,所以萌芽期主要的参与者是IDG资本、华登国际,他们是中国最早传播创投的播种者,今天他们依旧活跃在这个市场,继续支持中国的科技产业的发展。

第二个阶段是起步期,1999-2008年。那时候市场的主要推动者还是美元基金,当然也有深圳这些本土的机构,这十年是起步期,也是快速发展期。很多机构纷纷在2000年前后成立,2005、2006年左右,以红杉为代表的一批美国基金、外国基金开始在中国设立基金,建立中国团队。

第三个阶段是发展期,2009年-现在。从2009年创业板推出到现在,是股权投资市场的发展期,其中2009到2017年是中国股权投资快速发展的一段时间,投资数据、投资金额、募资金额都不断创造新高。2015年,这个市场每年的投资已经冲到万亿,2017年达到市场的顶点——这一年募资1.8万亿,投资1.2万亿,创造了股权投资的神话。

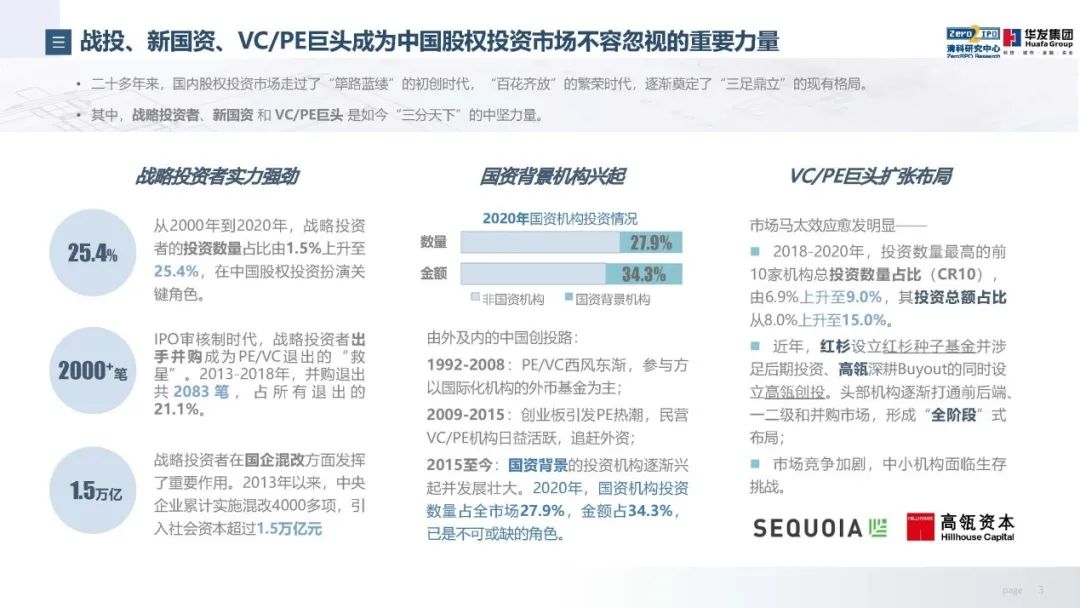

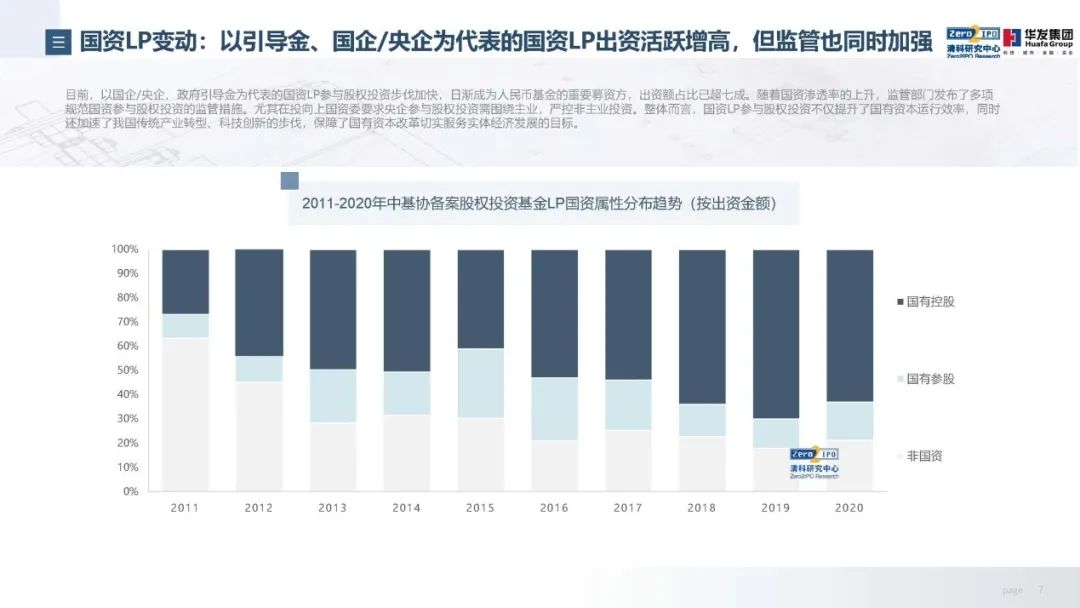

2018年资管新规后,整个股权投资市场进行调整,国资发挥的作用也越来越大,所以最近三四年时间,我们见证了国资在这个市场中的发展,2009至2015年,民间资本参与比较多,但近年来国资的角色越来越重要。这几年战略型投资机构也变成市场的重要一部分,稍后我会做简单的分享。

如今,战略投资者、国资背景机构、VC/PE巨头在市场上扮演不可忽视的作用。战略投资者数量的占比由1.5%已经上升到25.4%,占市场的1/4,并购退出占21.1%,也是非常重要的力量。

国资部分,国资背景机构金额占比已经到34.3%,已经是1/3的天下。如果从国资出资LP的背景来说,占比更多。

目前,VC/PE前十机构的投资总量已经占9%,总额占市场的15%,市场越来越集中,这也是最近的一个情况。以红杉、高瓴、深创投为代表的投资机构已经是综合性的投资机构,全链条布局,所以他们在市场的影响力也越来越巨大。

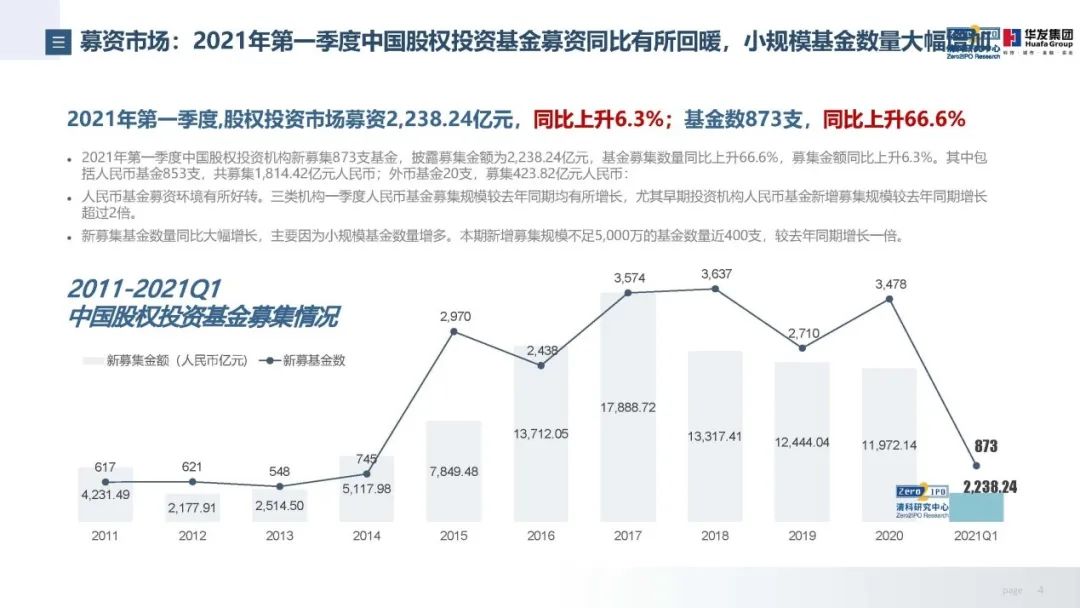

从整个市场来说,2021年,投资非常活跃,募资也非常活跃。今年第一季度募资金额较去年同比上升了6.3%,基金数量上升66.6%,至少我们这个市场还是非常活跃。新募集基金数量同比大幅增长,主要因为小规模基金数量增多,说明募资也不容易。

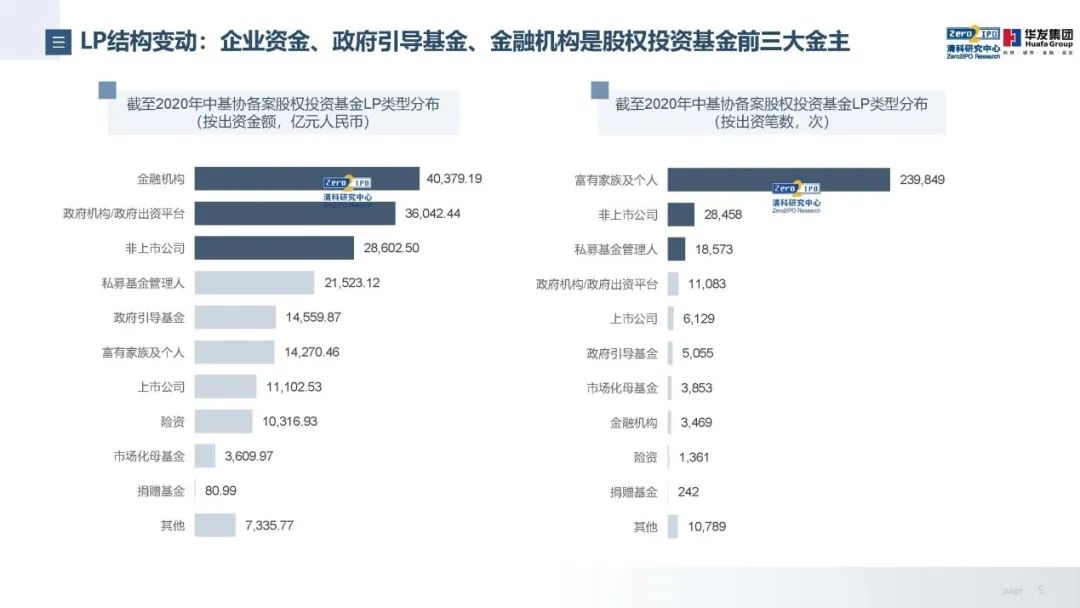

从整个LP的结构来说,金融机构、政府引导基金、企业资金是市场最重要的出资人,堪称股权投资的三大金主。金融机构是最多的,有4万多亿;政府引导资金投资是3万多亿;企业也比较多,接近3万亿。市场化的母基金还是不够,只有几千亿的投资量;捐赠基金更少,只有几十亿。

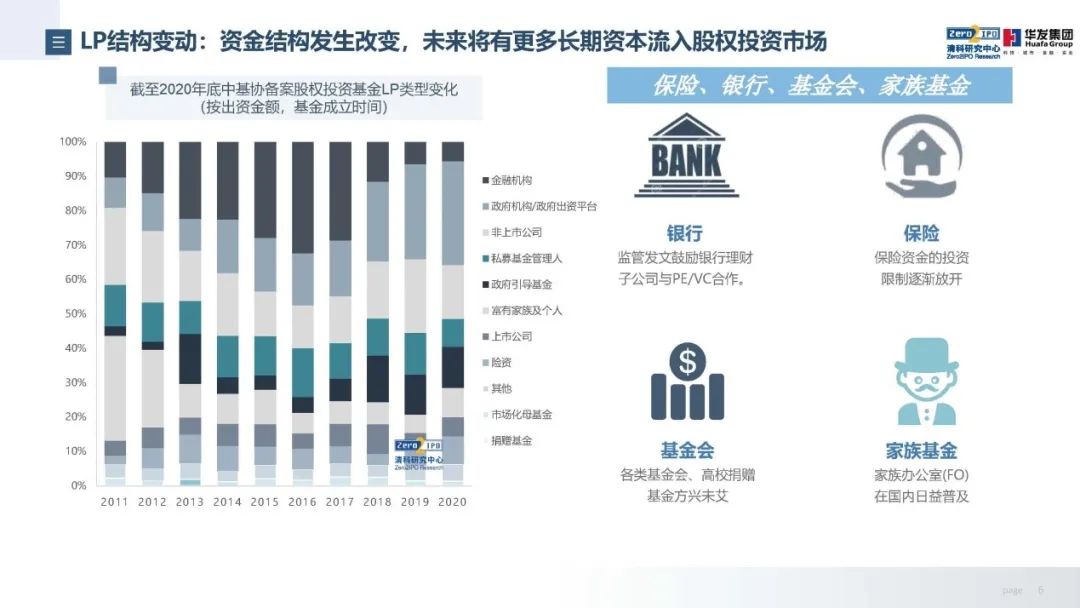

当然LP结构也在改变,未来将会有更多长期的资金进入市场,包括保险资金、银行资金、家族资金。

从最近的募资情况来看,国资占比也越来越高。今天会场有来自全国各地的引导基金、投资机构,他们在中国市场上真的非常重要,特别是资管新规后,政府引导金已经成为不可替代的重要出资人。

LP市场的不断变化体现在这几点:

第一,探索更多资产配置的模式,包括二手份额投资、直接投资,今天的LP们也在思考作为出资人、投资者的配置,为回报、战略布局进行优化和更多的思考。

第二,二手份额交易的基金,现在正是S基金发展的窗口期。自2009年创业板正式落地后,国内人民币基金市场得到快速发展,2009-2013年成立的人民币基金已陆续进入退出期,再加上2014年之后股权投资市场高速增长,投资井喷而引起的退出持续承压,S交易将迎来快速发展期。

第三,政府引导基金也在寻求政策的引导和市场化运作之间的平衡。据我们了解,很多引导基金也在进行改革的尝试,让政府引导层面的方向、战略策略达到政策引导的作用,同时也为市场化创造更好的条件。在这方面,深圳做得非常突出,他们做了很多尝试,引导基金确实也要进行更多的思考。

第四,金融机构有望为股权投资市场注入活力与活水。不管是银行理财子公司,还是不良资产配置的机构、险资等等,金融机构在未来几年也会为市场带来新的变化,注入新的力量。

今天中国股权投资市场还在不断发展和创新,未来的10年、20年,中国股权投资市场还是有巨大的机会, GP、LP们要携手共进,继续支持中国的科技、医疗、消费、制造各个行业,为建设国家贡献创投的力量。

再次感谢大家参加第十五届中国基金合伙人峰会,希望大家多交流、多合作,在珠海渡过美好的两天。谢谢大家。