孙正义松了一口气。

昨天(5月12日),软银集团2020财年年度报告出炉,截至2021年3月底,归属于软银母公司股东的净利润为4.9879万亿日元(约合人民币2948亿元),一举创下日企上市公司最高纪录,堪称“印钞机”。

至此,软银愿景基金投资组合全面复苏。2019年,孙正义酿成风投史上最大窟窿,一下亏掉880亿元人民币。挺过2020年,孙正义斩获了一笔巨额回报——来自于韩国电商巨头Coupang,账面回报高达245亿美元(1580亿人民币)。让孙正义赚得盆满钵满的,还有Uber和贝壳找房。

不过,孙正义再度罕见地低头认错。在昨天财报会上,他公开承认对格林希尔资本(Greensill)的投资是个错误。后者于今年初宣告破产,一举让孙正义投的15亿美元打了水漂。而他上一次低头认错,是因为重金投了WeWork,致使软银愿景巨亏。

大开大合,气象万千。今年63岁的孙正义,依旧书写着惊心动魄的风投人生。

一年狂赚3000亿!

孙正义满血复活:我熬过来了

这一次,孙正义创下了逆天回报。

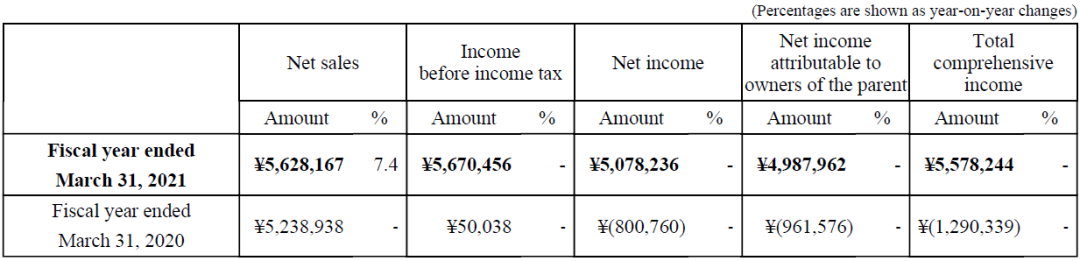

5月12日,软银集团2020财报出炉:截至2021年3月31日,软银在该财年净销售额为5.6282万亿日元(约合人民币3326亿元),较上年同期的5.2389万亿日元增长7.4%;归属于软银母公司股东的净利润为4.9879万亿日元(约合人民币2948亿元)。

这意味着,软银将成为苹果和沙特阿美公司之后,全球第三大赚钱的公司。

形成鲜明对比的是,就在一年之前,彼时孙正义刚刚酿成全球风投史上的最大窟窿——软银经营亏损达1.365万亿日元。没想到,孙正义仅用了一年的时间就从谷底一跃再度登顶。

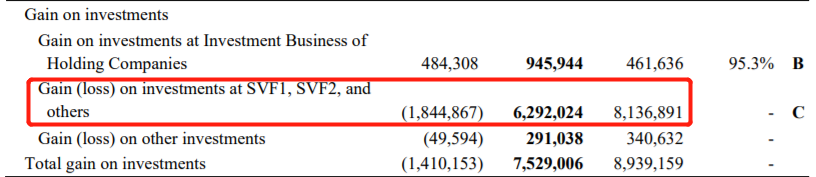

投资界梳理发现,这份逆天成绩单背后离不开最大的功臣——软银愿景基金。财报显示,软银愿景基金一期、二期共投资了125家公司,并与其它投资合计创造了约6.29万亿日元的年度投资收益。

其中,最大一笔回报来自于韩国版阿里巴巴Coupang。软银持股近40%,斩获了245亿美元的投资收益。

Coupang和孙正义的缘分始于2015年。软银先是给Coupang投资了10亿美元,又在2018年再度加注,两次投资累计金额达到27亿美元。而在上市之前,Coupang的IPO融资就达到了30亿美元,市场估值为490亿美元,成为孙正义押中的又一个“超级独角兽”。

今年3月11日,Coupang在纽交所成功上市,上市首日股价大涨40%。软银作为Coupang的最大股东自然赚得盆满钵满,这是孙正义继阿里巴巴之后又一笔经典投资。

此外,今年1月12日,软银愿景基金以大约20亿美元的价格转让了所持有Uber股份的17%,剩余持股市值为100亿美元。目前,软银愿景基金已经实现了49亿美元的Uber投资账面盈利。紧接着,德国二手车批发平台Auto1 Group SE成功上市,同样为软银愿景基金贡献了18亿美元的回报。

可以发现,软银愿景基金已经一改此前的颓势,实现全面复苏,而这也极大地激发了孙正义的信心。在财报中,软银表示会将愿景基金二期的承诺资本,从200亿美元增加到300亿美元。

与此同时,软银在去年3月公布了一项4.5万亿日元的筹资计划,以回购股票和减少债务。如今这项计划已宣告完成,使得软银能够实现快速回血。软银表示,公司通过部分出售或货币化T-Mobile、阿里巴巴和软银公司的股份,在2020年4月至9月的6个月内完成了总计5.6万亿元的资产出售或货币化。

有意思的是,在财报电话会议上被问到大火的比特币时,曾因投资比特币损失1.3亿美元的孙正义并未直接表态。他表示:“这是一件好事还是坏事,它的真正价值是什么,或者它是否处于泡沫状态,有很多讨论。老实说,我不知道。”

孙正义的身家继续水涨船高。福布斯实时富豪榜显示,孙正义最新身家达到416亿美元,位于全球第31位,牢牢稳固着日本首富之位。

玩的就是心跳,刚刚100亿打水漂

孙正义又公开认错

罕见的是,狂人孙正义又一次低头认错了。

在昨天的财报电话会议上,孙正义公开承认,对于格林希尔资本(Greensill)的投资是个错误。今年年初,格林希尔资本刚刚宣告破产,而孙正义在前者重注的15亿美元(约合人民币100亿元)也彻底打了水漂。

这曾是孙正义寄予厚望的一笔投资。2011年,格林希尔资本的前身——北芬纳兹(NordFinanz)银行股份公司由金融学家莱克斯·格林希尔创立,总部位于英国。随后在2014年,格林希尔资本将其收购,聚焦于供应链金融领域。

格林希尔资本和孙正义的相识,源于愿景基金的一名管理人员的引荐。彼时,孙正义发现如果软银投资了格林希尔资本,那么后者可以为软银所投的初创企业提供融资渠道。因此,孙正义决定出手投资格林希尔资本。2019年5月,软银向格林希尔资本投资了8亿美元;同年10月,又加注6.55亿美元,两次合计投资约15亿美元。

此后,格林希尔资本与软银的关系变得盘根错节:软银购买格林希尔资本的类债券证券,格林希尔资本则为软银愿景基金投资组合中的两家公司Fair Financial和View提供融资。

然而好景不长。2020年爆发疫情,并开始挤压供应链,投资者从格林希尔资本公司最大的资金来源瑞士信贷基金撤出了数十亿美元。为此,格林希尔资本不得不收回向软银投资组合公司提供的融资。去年12月,格林希尔资本撇除了建筑初创公司Katerra 4.35亿美元的融资。无奈之下,愿景基金只得向Katerra追加了2亿美元救命。

为了盈利,格林希尔资本还向愿意支付更高利息的不太知名的公司提供融资,包括小型初创企业和被视为高风险借款人的公司,这也为日后申请破产埋下了伏笔。

想当初,格林希尔资本和WeWork一样被孙正义看重,不仅在软银的活动中吹捧格林希尔资本公司,还称这正是他所期待的投资目标。最终,格林希尔资本却走向申请破产保护,这是自WeWork以来孙正义遭遇的第二次重挫,投出的15亿美元(约合人民币98亿元)或将全部打了水漂。

而孙正义上一次公开认错,恰恰正是因为WeWork。在去年6月的软银集团年度股东大会上,孙正义反思了造成2019财年巨亏的的投资案例——WeWork。当时,他诚恳地向股东们致歉,“主要责任在于我,这笔投资从最初开始就遭到了内部的反对,是我把反对声压了下去。我将采取降薪的惩罚,我告诉公司人事,无论是1亿日元还是2亿日元,即使零报酬也没关系。”

这样一幕,是以往不可能在孙正义身上看到的。

即将坐享一波中国公司IPO,

孙正义还是那个孙正义

一半海水,一半火焰,孙正义依旧是风投界的传奇。绕过了那些失败的案例,这位狂人正步入下一个IPO丰收季。

而中国,再次成为孙正义的福地。从软银愿景基金一期投资对象的地区分布来看,美洲占比为36%,以中国为中心的亚洲则占比高达46%,成为孙正义重仓的区域。

2019年11月,软银向贝壳找房重注13.5亿美元。去年8月,贝壳找房成功赴美IPO,股价一路飙升。截至去年9月底,软银在贝壳找房的持股价值已达到约64亿美元,这意味着孙正义这笔投资轻松赚了300亿人民币。

昨天,愿景基金财务长Navneet Govil在财报会上也重点提到了软银押中的那些中国超级独角兽,例如滴滴出行、字节跳动和满帮集团。用他的话来说,这些都是“巨大价值有待释放的大手笔投资”。

而在出手这些超级独角兽的过程中,孙正义强势的投资风格体现的淋漓尽致。

圈内流传着当时投资滴滴的交易细节:2017年年初,滴滴创始人程维收到了软银的投资要约,他起初的态度是拒绝的,因为滴滴当时已经融到了100亿美元,并不需要现金。然而孙正义直接表示,如果滴滴不接受投资,那软银就投资滴滴的竞争对手。于是,并不差钱的滴滴只好收下了来自软银的数十亿美元。

从2020年至今,软银愿景基金在中国的出手越来越密集,投了自如、滴滴自动驾驶、满帮、北森等超级独角兽。而且每一次都是大手笔,资金体量远远超过国内大部分VC/PE。

就在昨日,叮咚买菜刚刚官宣完成3.3亿美元D+轮融资,由软银愿景基金领投。据悉,叮咚买菜考虑最快于今年内赴美IPO。

可以预见的是,孙正义的IPO盛宴即将大规模地在中国上演。