昨日人口数据出炉,15-59岁劳动力人口占比缩减,人均年龄38岁,和美国已经差不多了,未来劳动力成本将越来越高,机器人是必经之路。那么机器人赛道要如何选择?

机器人,按照功能不同,可以分为工业机器人、服务机器人、特种机器人三类。

工业机器人,是指用于生产过程与环境的机器人;服务机器人,是指除工业机器人之外,用于非制造业并服务于人类的各种机器人,智能家居其实是服务机器人的延伸产业链;特种机器人,是指应用于军事、极限作业、应急救援等特定场景的机器人。

而我们今天重点讨论的是用于生产过程与环境的工业机器人,从产业链角度去讨论该如何选择投资方向,后续我们也将针对产业链上值得投资的个股逐一做拆解。

1

机器人的增长动力

工业机器人,下游涉及汽车、电子电器、食品等多个行业,而其核心存在的价值,是“替代逻辑”——代替制造业的人工,而决定机器人行业增长的核心宏观指标,一是劳动力成本;二是固定资产投资。

(1)劳动力成本

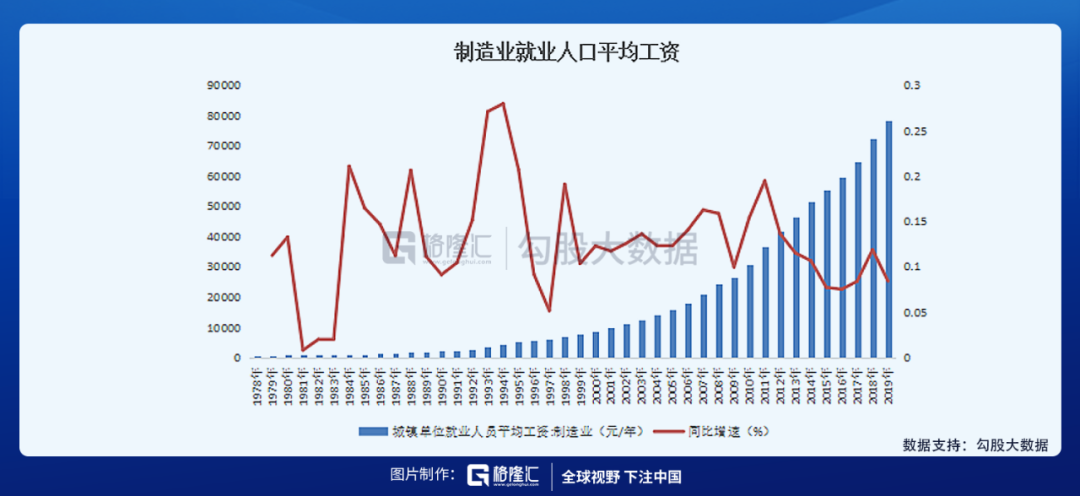

我国制造业从业人员平均工资,从2010年的3.09万元上升到2019年的7.81万元,年复合增速为10.85%。

随着我国老龄化程度的加深,从驱动制造业企业利用机器人代替人工,以减少工资支出。

虽然疫情是短期影响,但其反映出来的人工成本加大、机器的平均成本在降低的趋势正在逐渐形成,剪刀差逐步拉大,并且在未来的趋势中将成为不可逆的状态。

2019年协作机器人本体均价13万左右,系统集成总体费用约为本体均价的1.5-2倍左右,考虑到后续维护成本,假设使用时间为8年,则简单测算设备投入摊销到每小时的成本,2014-19年由13元左右降至6.6元左右。而人工工资每小时则由21元左右提高至32元左右,二者剪刀差显著拉大。

(2)固定资产投资额

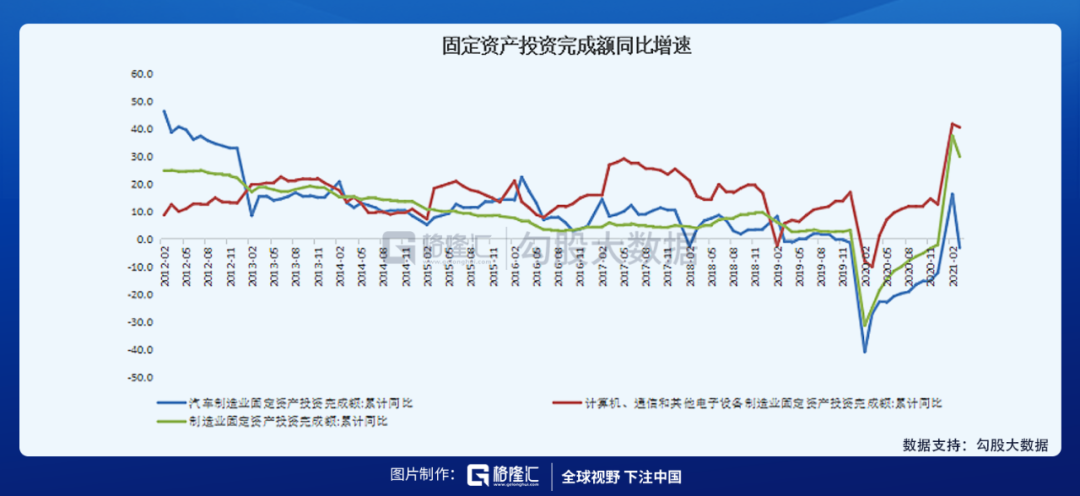

由于工业机器人主要应用在制造业,重点来看第二产业的固定资产额。由于汽车和3C行业是工业机器人的核心下游,占据了60%左右的份额,因此工业机器人的产量与汽车、3C行业的固定资产投资完成额高度相关。

受到2018年行业整体疲软影响,工业机器人的产量随之下降。而自去年疫情开始后,汽车和3C产品的需求开始大幅反转,固定资产投资额也随之有明显的逆转。

受劳动力成本上升和固定资产投资增速反转的影响,中国工业机器人行业呈现长期总量增长逻辑,预计将有3-4 年维度的周期性。

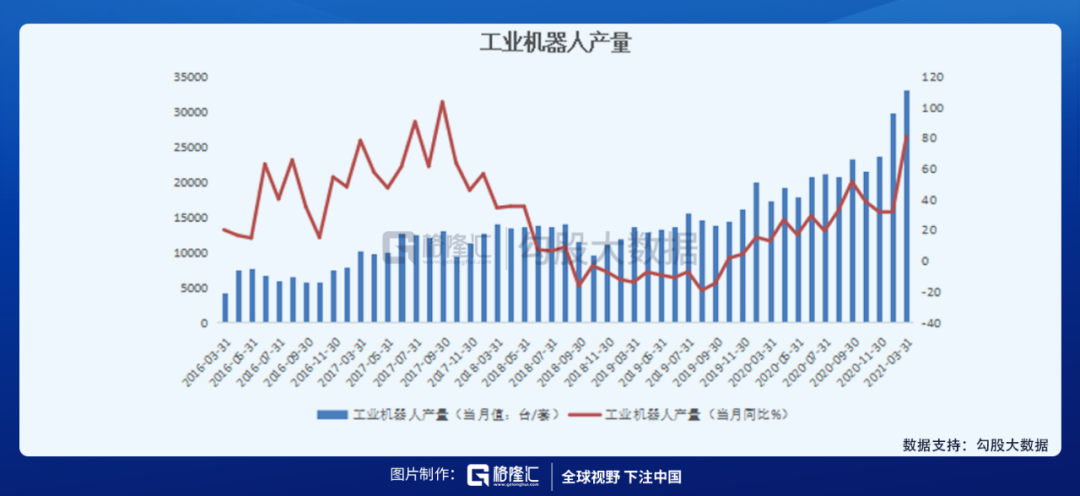

工业机器人的当月同比增速上来看,在经历了从2018奶奶9月-2019年9月长达13个月的负增长之后,其产量开始逐渐回升。

去年受疫情事件的影响(指负面),期间口罩机需求上升,促使相关工业机器人需求上升所致。随着复工复产的推进,工业机器人行业景气度已经开始反弹。

工业机器人密度,是指每万名制造业工人使用工业机器人的数量。2018年,我国工业机器人密度为140台/万人,同比上升29.63%,近五年复合增速高达40.43%。而对比全球平均水平(99台/万人),及全球近五年年复合增速10.67%,相较而言,国内的增速是非常快的,但比起日韩德等制造业强国来看,随着国内制造业未来往高精尖方向发展,我们至少还有翻倍的空间。

2

产业链拆分

机器人产业链上游为关键材料与核心零部件供应商,中游为机器人本体生产商,下游为系统集成和服务供应商。

(1)上游

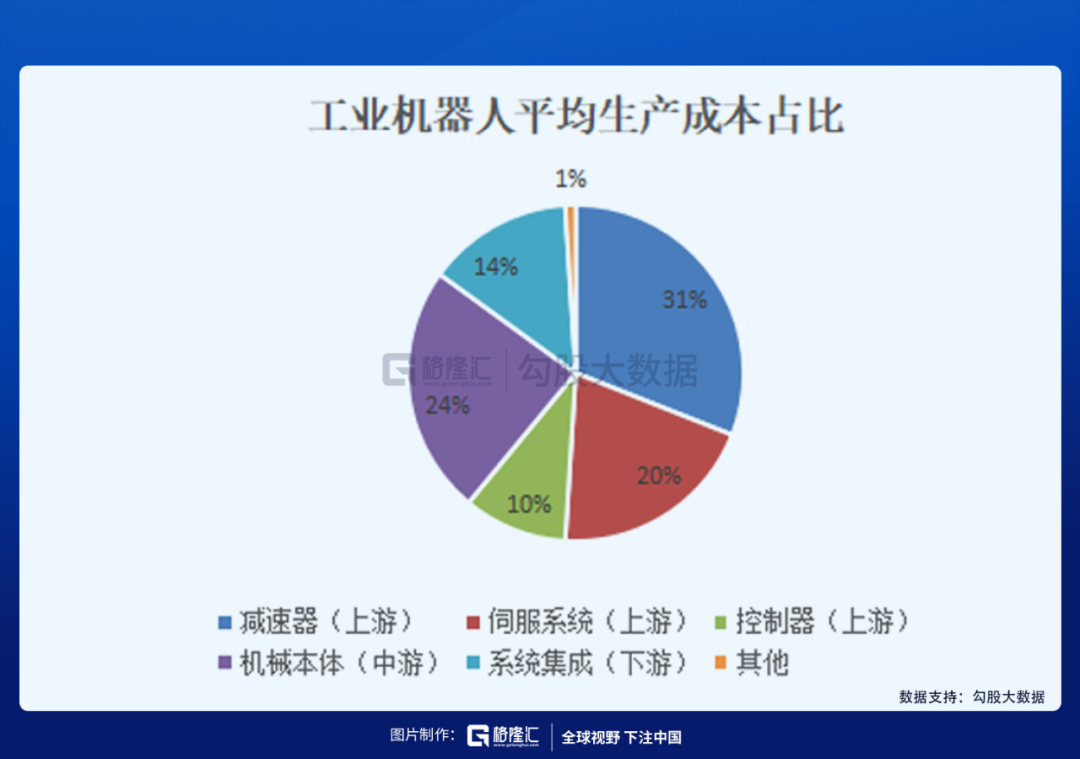

工业机器人的上游,是指机器人的零部件公司,主要零部件为减速器、伺服系统、和控制系统,占据了超过60%的成本。上游零部件的国产化率较低,减速器、伺服系统的国产化率仅为10%。市场份额主要由日本公司占据,如日本的纳博特斯克、发那科占据了减速器超过70%的市场份额。

工业机器人产业链中,上游核心零部件盈利能力最强,成本占比最高,占到整体生产成本的60%以上,其中仅减速器一项便占到总体成本的31%。

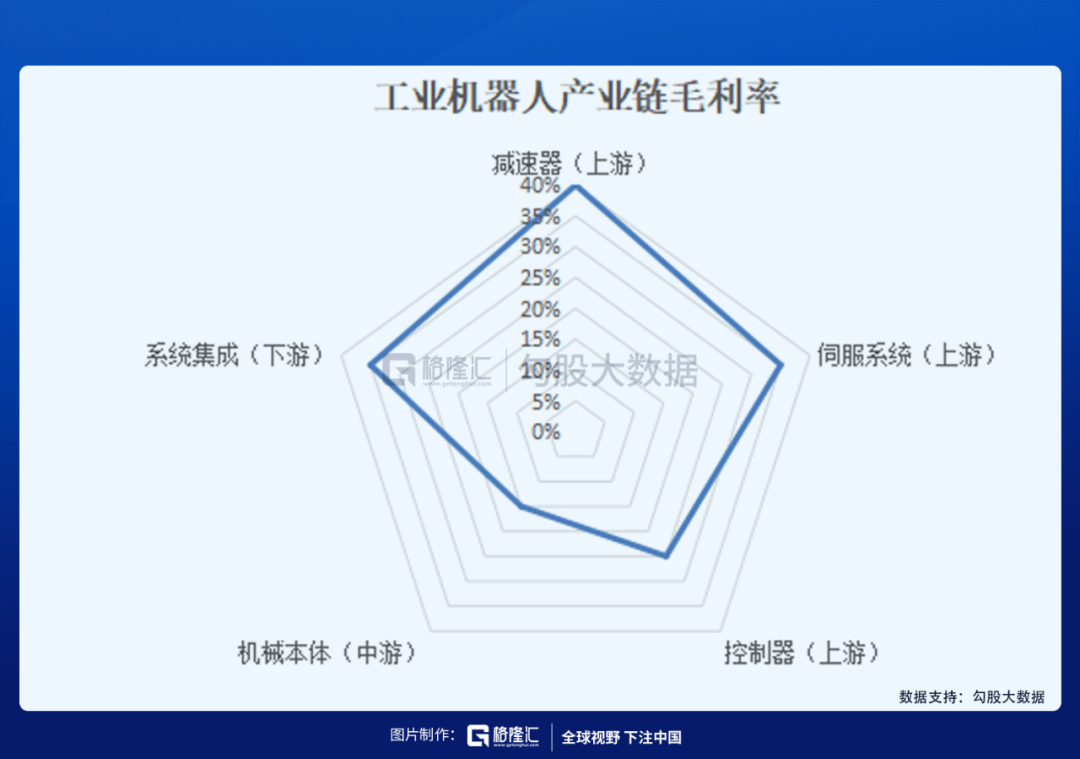

而从盈利水平来看,上游核心部件的盈利水平也较高,其中减速器毛利率为40%,伺服系统为35%,控制器为25%。中游机器人本体毛利率*,仅为15%;下游系统集成毛利率为35%。

虽然国外的企业占据了市场的大部分份额,但我国部分企业在进入21世纪便开始投入研发机器人产业链上游的零部件,这些经过近20年研究的公司取得了重大的突破,如汇川的伺服电机、绿的谐波的减速器,都具备了跟全球*龙头公司叫板的技术实力。

在去年疫情的影响下,国外企业的交期延长、价格也不具备优势,这种情况下国内的这些优质公司快速获得了更高的市场份额。

从表面上看,疫情看起来只是短期的影响,市场也有人担忧疫情过后是否会回到原来的市场格局。但我们认为,一方面是国内企业在技术水平上已经进入了世界先进水准的行列,二是以往这些企业在市场竞争中很难被中游的机器人厂商使用,得不到太好的机会,而这次疫情恰好促进了这个事情的发生。

在国内产品具备交期较短、价格等优势的前提下,我们有充足的理由认为这会对机器人上游行业产生长期、且很难逆转的影响。

(2)中游

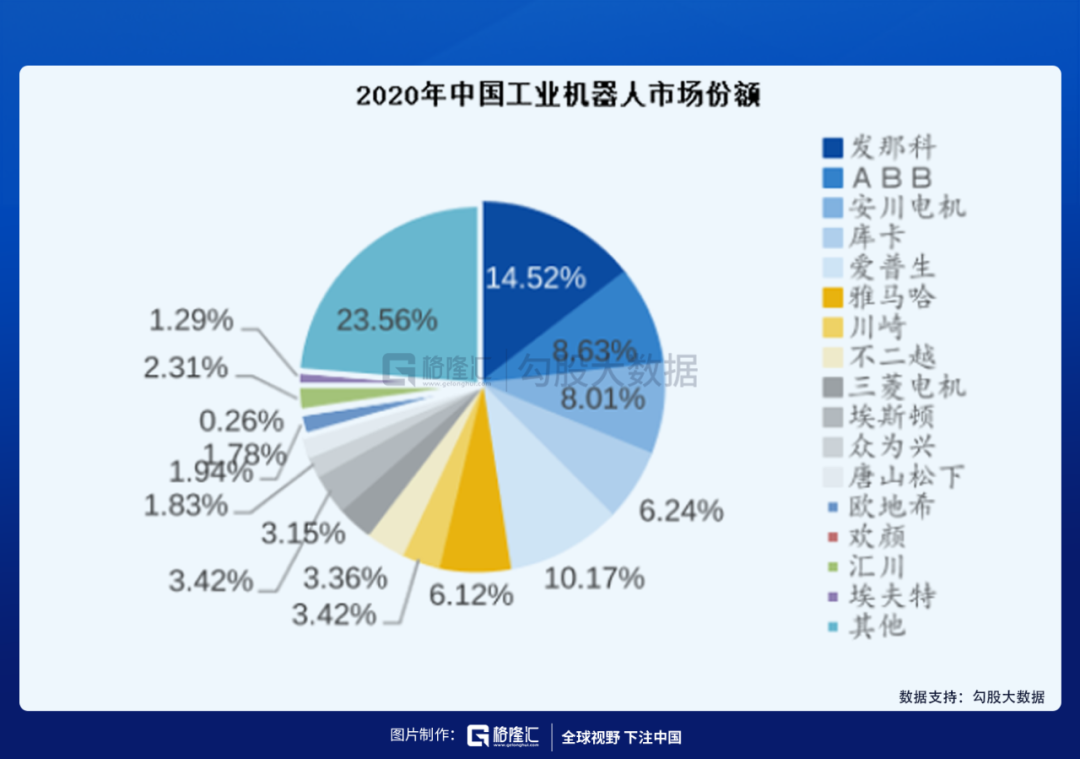

而中游是制造机器人本体,从整体竞争格局来看,“四大家族”(发那科、ABB、安川电机、库卡等)在该领域的市占率合计超过40%,垄断了高端市场。国产本体制造商的市占率约为30%,主要在中低端市场,比较突出的如埃斯顿。

由于国内的厂商多数是在中低端的市场,在高端领域的技术能力还有差距,其毛利率也不如上游的零部件,因此中游的本体制造厂商的投资逻辑略逊色于上游零部件。

(3)下游

下游系统集成根据不同应用场景和用途,将机器人本体二次开发,实现工业和应用。目前系统集成的国产化率达到了90%,其国产化率虽高,但竞争格局是整个行业中较差的一环。

系统集成商需要通过销售人员对接不同的下游,项目工程师根据不同的要求定制化机器人,随后通过安装调试人员进行调试。

系统集成厂商的核心资产是销售人员、项目工程师和安装调试人员。想要提升市占率,国产厂商需要关注的是招聘更多相关人员,而单纯通过并购无法达到快速提升市占率的目的。

3

行业标的

从投资的角度来说,上游零部件*,中游本体制造厂商次之,下游的系统集成商逻辑较弱。关于行业里相关的投资标的,我们抓取了券商梳理的产业链分布图,具备较好投资价值的如上游的双环、绿的、汇川,以及中游的埃斯顿。