近日,全球*的燕麦奶生产商Oatly向美国证监会递交招股书。

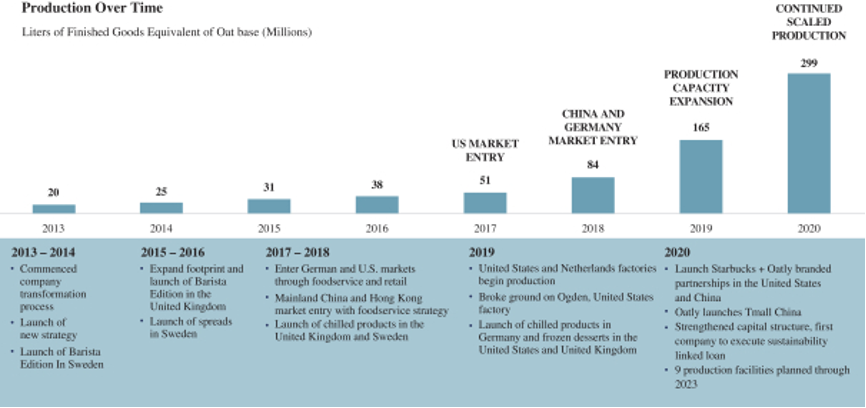

Oatly成立于1990年代,多年来不温不火,在2012年CEO Toni Peterson上任后迅速改变品牌策略,打“可持续”和“健康”关键词,2013年至2014年在北欧地区进行了品牌认知重塑,2016年通过咖啡馆抢占英美市场,并在2018年进入中国。

2020年9月,OATLY完成2亿美元融资,由黑石资本领投,跟投者包括星巴克前董事长兼首席执行官霍华德·舒尔茨、著名脱口秀主持人奥普拉、演员娜塔莉·波特曼以及说唱歌手Jay-Z等,由此,Oatly也在“网红”饮品的路上一骑绝尘。

Oatly发展阶段图

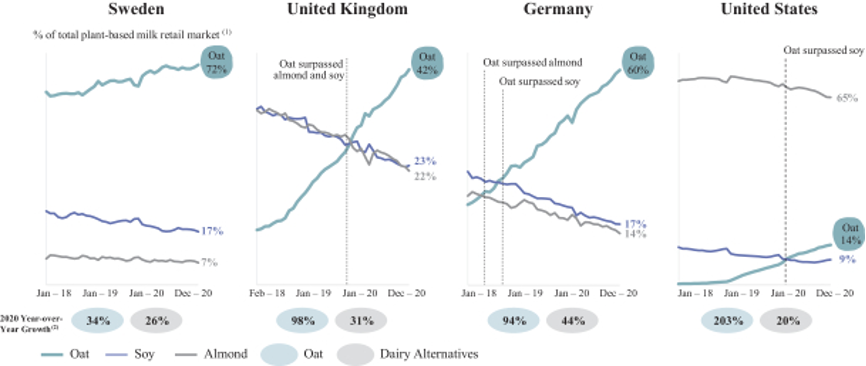

根据尼尔森和IRI Infoscan的数据,截至2020年,在瑞典本土市场,Oatly在替代乳制品非牛奶类销售总额中有53%的市场份额,而在英国、德国和美国,Oatly2020年分别推动了49%、43%和13%的植物性牛奶增长。

这些“增长”也落到了招股书上:2020年,Oatly的收入为4.214亿美元,比2019年的2.04亿美元增长了106.5%,这一增长超过了其2019年72.9%的同比增幅。

在收入大幅增长的同时,Oatly却仍在亏损中,这是为什么呢?

野心与扩张版图

Oatly的野心非常明显,一开始就在碰瓷牛奶,并说明品牌的目标是推动可持续生活方式的发展。

Oatly在招股书中还引用尼尔森2015年1月发布的一份报告,41%的Z世代和32%的千禧一代消费者愿意为更健康的食物支付溢价,Zeno的研究表明,年轻消费者购买、保护和支持目标驱动型公司的可能性是大众消费者的4-6倍。Oatly用鲜明的品牌旗帜来宣扬其可持续的主张,与新生代消费人群相匹配。

尽管Oatly是乳制品替代品的核心品牌,但是根据相关数据,截至2021年1月,Oatly仍只占瑞典、英国、美国和德国牛奶消费总量的4%至9%。

那Oatly的天花板在哪儿?

Oatly并没有对标现今的植物基饮品市场,而是在招股书中自信地表示,截至2020年,全球乳品市场零售额约为6000亿美元。Oatly把自己的天花板与牛奶看齐了。

Oatly的做法是,通过在外观、感觉、味道和功能上模仿牛奶制品,并直接瞄准乳制品品类。Oatly现在共有七大类产品,包括冷冻甜品、燕麦奶等,覆盖多种植物基产品,但燕麦奶产品是重头,咖啡专用燕麦奶是*的产品。

再来看Oatly的版图。Oatly*的收入来自EMEA(欧洲,中东和非洲),其中以瑞典、英国和德国作为主要售卖点,再就是美洲和亚洲。在截至2020年12月31日的财年中,EMEA、美洲和亚洲分别占总收入的63.5%、23.7%和12.7%。

Oatly在各个国家的增长 | 来源于Nielsen, IRI

根据第三方的数据,在美国过去的三年中,32%的消费者已经减少或者停止了对牛奶的摄入,2/3的消费者至少将部分奶制品消费转移到植物性牛奶替代品上,并且使用这些产品的场合与动物性牛奶相似。

但Oatly认为,以中国为主的亚洲地区是其*的机遇之一。在中国的多渠道渗透,为日后的高速发展打下基础。

毛细血管一样的渠道

饮品行业中渠道很关键,甚至可以起决定性的作用。当一个品类或者品牌没有广泛认知度时,抢占渠道这一环需要扎实的基本功。

Oatly的产品主要通过三种渠道销售——餐饮服务、食品零售和电子商务渠道。

Oatly的餐饮服务渠道主要是指咖啡馆,而咖啡馆也是Oatly切入市场的重要方式,通过渗透纷繁庞杂且不透明的分销网络,用燕麦奶+咖啡的概念占据消费者心智。

Oatly在招股书中表示,其在独立专业咖啡店中拥有“强大且难以复制的业务”,与咖啡师们建立了牢固的关系,在推动消费者对植物性乳制品的认知中发挥了重要作用。

截至2020年12月,Oatly在全球约有32200家咖啡馆和茶馆分销商,其中欧洲12500家,美国10000家,亚洲9700家。值得一提的是,Oatly与星巴克建立了*品牌合作关系,在中国和美国等8000多个点位进行分销,其中在中国有4700家点位。

在食品零售渠道,Oatly与全球的60000家门店合作,并且将分销范围从最初的植物基市场,渗透到了传统和天然杂货商渠道,包括沃尔玛、全食等。

在电子商务渠道,Oatly已铺设Amazon、Ocado、天猫和京东等。Oatly表示,在亚洲的扩张中,电子商务渠道发挥了非常重要的作用。2020年,根据天猫的植物基饮料品牌排名,Oatly的GMV至少比竞争对手多三倍。2020年全年,Oatly的线上业务占中国总营收的21%。

掣肘与破局点

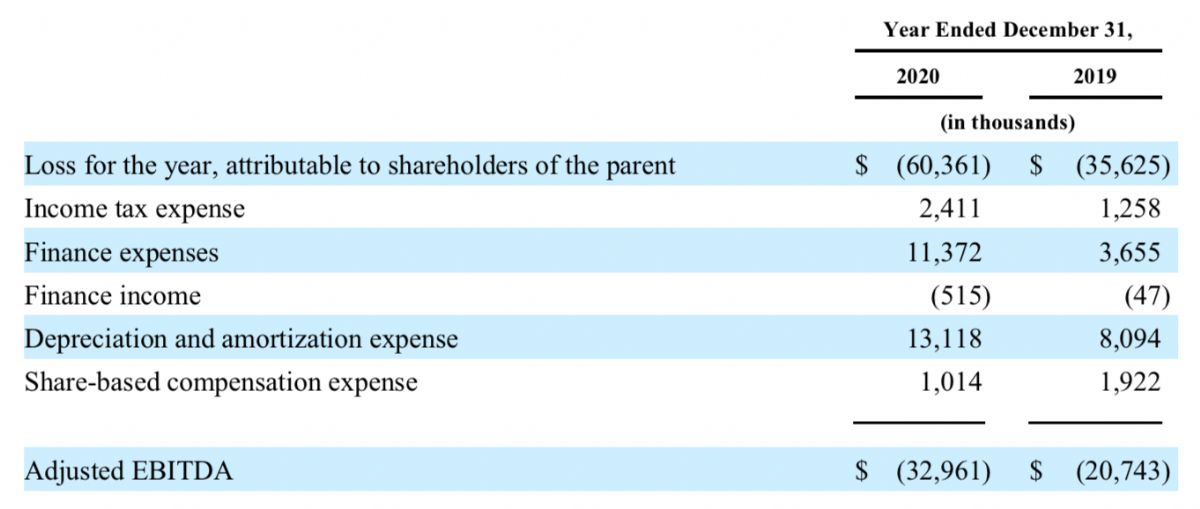

不过,强劲的增长背后,过去几年中Oatly却一直在经历净亏损:2020年和2019年,分别净亏损6040万美元和3560万美元。

Oatly亏损状况

财报显示,截至2020年12月31日财年,销售和行政等费用增加了7340万美元,即80.0%,占总成本的大头。这一增长主要是扩大投资,主要包括员工相关费用、法律和其他专业费用、客户分销成本、品牌支出等。

随着市场对燕麦奶的需求,Oatly也出现了产能不足的问题,并投入大量资金来解决这个问题。

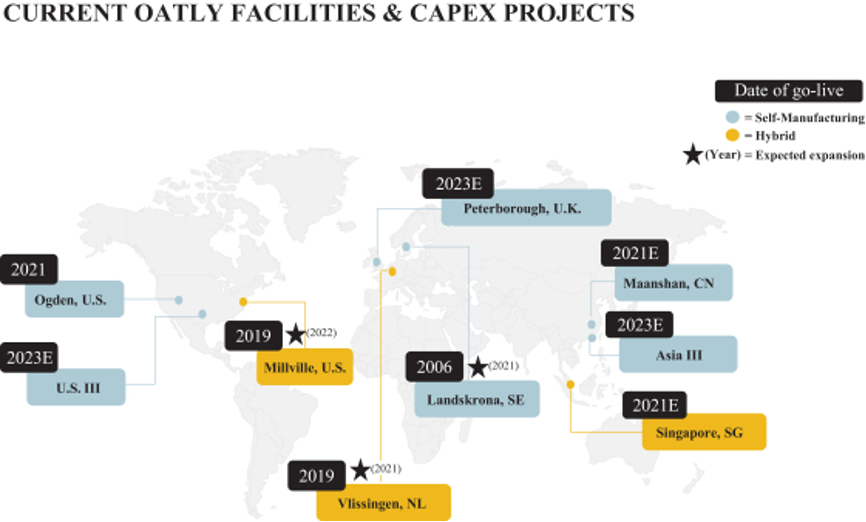

Oatly工厂分布状况

截至2020年12月31日,Oatly的生产设施已从2018年在瑞典的1个工厂发展到欧洲和美国的3个工厂,有3.01亿升成品的产能,2021年春季,Oatly将在美国开设第二家工厂,目前新加坡、中国马鞍山和英国彼得伯勒的另外三个工厂目前正在建设或规划阶段。建立自有工厂,既能够降低运输成本,又能够提高生产效率和节约成本。

Oatly预计到2021年,以成品来计算,Oatly的生产能力将增加到约6亿升,2022年达到10亿升,2023年达到14亿升。

投入的硬成本不能少,但是减少第三方生产和包装却是提高利润的一条路。截至2020年12月31日,Oatly约52%的产品是通过联合包装和外包模式生产的,24%的产品通过混合模式生产,只有24%的产品是通过自己端到端制造生产的。

通过继续扩大生产,减少第三方包装,联立完整的自有端到端链路,Oatly有希望将原材料采购、劳动力、分销等成本进一步降低,提高利润。

而当燕麦奶的品类和品牌认知度达到一定规模,市场教育成本可以下降,生产投资的规模效应也会显现,利润将进一步提升。收支平衡的临界点,也许很快就能到来。

在Oatly带动下,国内一级市场也在密切关注燕麦奶创业项目,已经出手的包括元璟资本、青山资本、华创资本、五源资本、险峰长青、imoVentures等。这部分投资人除了看好燕麦奶品类被Oatly挖掘出的“可持续”、“环保”、“受年轻人喜欢”等特征,还有的认为中国是个燕麦种植大国,燕麦奶有成为国民级植物饮品的可能。