当今创投界正在兴起一股新潮流:团购式投资。

说来戏谑,但“团购”二字却相当贴切:一周前,智能健身企业FITURE宣布完成的3亿美元融资中,涵盖了至少14家投资机构,单是领投方就包括全明星投资基金、君联资本、DST和Coatue四家。不久前的3月底,芯片领域的“当红炸子鸡”壁仞科技的B轮融资中,出现在新闻稿中的投资方就多达21家。

投资人对这类融资有一个更专业的说法:Club deal。传统的Club deal一般是指多家PE联合起来发起的对目标公司(通常是成熟的、需要大额资金的公司)的收购——在金额巨大的交易中,多家机构联手是情有可原的,但上述融资都还相当早期,大概率也不是因为机构们的出资能力有限,而是渴望入局者太多。

一位元气森林的重要投资人也曾表示,在最近这轮投后60亿美金估值的融资中,老股东提出过“做个internal round完事儿”,但唐彬森考虑到“更多的人和关系”,遂才引入众多新股东——况且这还是在普遍认为不那么需要资本的新消费行业。

确实,以上项目都是典型的“网红式”标的——按照义柏资本CEO侯杰超的说法,都是“在一个被广泛认可的大领域、有明确对标公司、创业者履历光彩、融资经验丰富”,“投资逻辑说得通”。过去十年,被市场反复教育过的中国投资人越来越相信:如果你认定这是“最可能的赛道里最可能的赢家”,那一定要投——甚至可以在短期内不计成本。

一旦这个思路蔚然成风,难免生出许多荒诞之事。

比如一个未置可否的关于国风美妆品牌“花西子”的传闻:据称它在融资中要求投资人“回答五个小问题”,且需自报估值。

更早之前,“三顿半”的FA甚至不得不群发消息给投资人,称“鉴于希望跟进三顿半融资的投资人数过多......我们希望从投资人对三顿半的理解以及未来赋能这两部分出发,准备一份书面的材料给我们,方便我们就此材料与公司探讨。”史称“三顿半小作文事件”。

以上种种似乎都在佐证:如果我们将投资人和创业者视为商业生态中最关键的两股力量,那么立于它们二者间的天平已经发生倾斜,话语权正逐步向创业者转移。

就连在O2O时代所向披靡的朱啸虎也承认:“现在都是投资人跪舔创业者,什么时候需要就马上给钱”。他以新品牌和企业服务为例:“做得好的品牌做到一亿人民币规模以后,应该是能赚钱的。企业服务也是一样,企业服务就是人力成本,根本不烧钱。”

所以,我们应该如何理解当今的创业者与投资人关系?

关于这个问题,最政治正确的回答莫过于:彼此需要、互相成就。但究竟“谁更需要谁”、以及这段关系中的B面,往往容易陷于归因无能的境地。

但我们认为这是一个非常值得探讨的话题。在过去的45天里,36氪创投研究院通过发放问卷的方式,采访了总计130位一级市场的投资人、创业者以及FA,聆听他们的理解。考虑到受访者的“足够代表性”,这其中的绝大多数人为我们的定向邀请——他们从业年限均匀分布在3年以下、3-5年、5到10年、10年以上四个阶段,所在机构基本囊括了市面上最头部的美元基金(双币基金)、一线FA以及明星公司中的重要参与人员。

VC进入中国已有近三十年,创投行业的高密度发展也已持续了十年。投资人,这个最初隐秘的、藏于创业者背后的群体,历经了中国创业大潮的狂喜之后,正在寻找新的自我定位。

投资人下神坛

先从一个题外话说起。

2018年,湖南卫视播放了一部名为《金牌投资人》的电视剧。都市剧的人物往往会被赋予极强的时代性,而顾名思义,这部剧的主角正是一群投资人。

这是一个微小但颇有意思的观察角度:投资人飞入寻常百姓家,成为一个为人所知的大众职业。而其背后是一个无需赘述的结论:中国投资人以及投资行业的急剧扩张。即便我们将探讨范围限定在一级市场,此刻的这一数字也达到了14984家。

投资人之所以一度被称为“金字塔尖上的人类”,除了这个行业普遍的精英化特点之外,其实也与这个群体的人烟稀少有关。以IDG资本进入中国的1993年为始或许太过久远,即便是以美元VC集体入华的2005年为界,其实在此后很长一段时间里,即便在业内如雷贯耳若沈南鹏、张磊、徐新,也只是在小范围内为人所知。

真正让投资人大众化的关口有两个。*次发生在2009年,伴随着创业板开闸,中国诞生的蔚为壮观的全民PE时代;第二次是更多人熟知的2014年,应该说至今我们仍生活在“双创”浪潮的延长线上。事实上,如今被很多人诟病的投资人过分冗余问题,其实都是拜这两场“运动”所赐。

2018年的资管新规出台之后,尽管每一年都被称为“募资难”,但也只是相对而言的——2020年,雄心勃勃的中国基金管理人们还是募到了近1.2万亿人民币,这相当于2005年时的46倍。天奇创投合伙人魏武挥对36氪表示:“市场上钱确实太多了,以前成立一个10亿美元的基金好像是个天文数字,但现在所有人都习以为常。”

简言之即:中国投资人的扩容已经远远超过创业者的养成速度。

青山资本张野曾表示,“就算有各种政策利好,在一个特定时间段内,市场上真正具备优质创业者特质的人才总量,都是相对有限的,”因为这和国家的人口基数、教育水平、就业等宏观环境有关,“没法一蹴而就”。

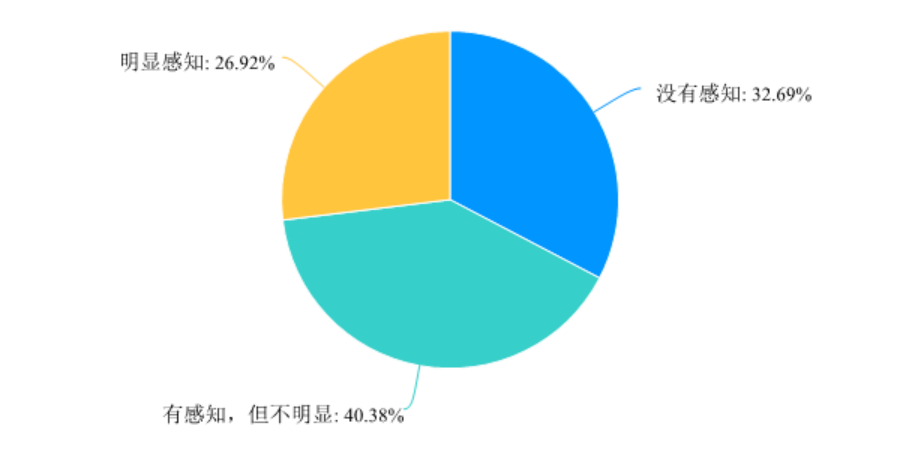

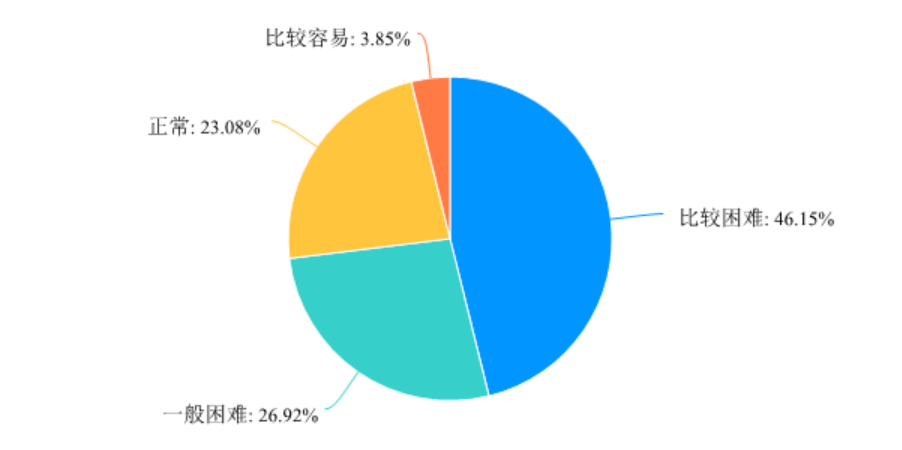

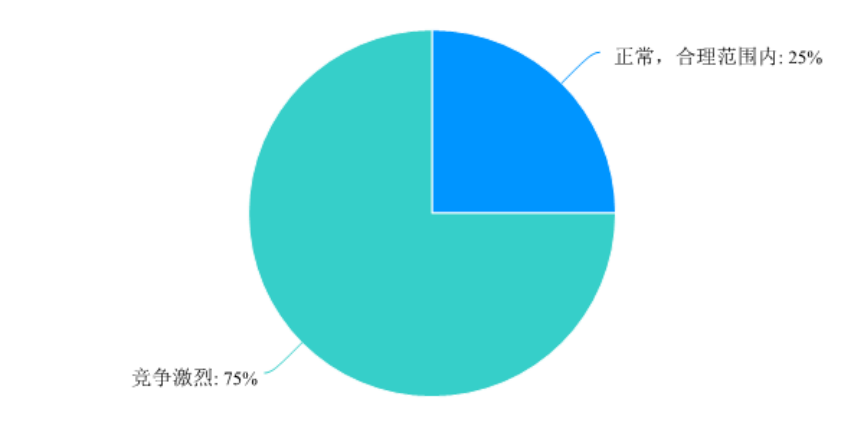

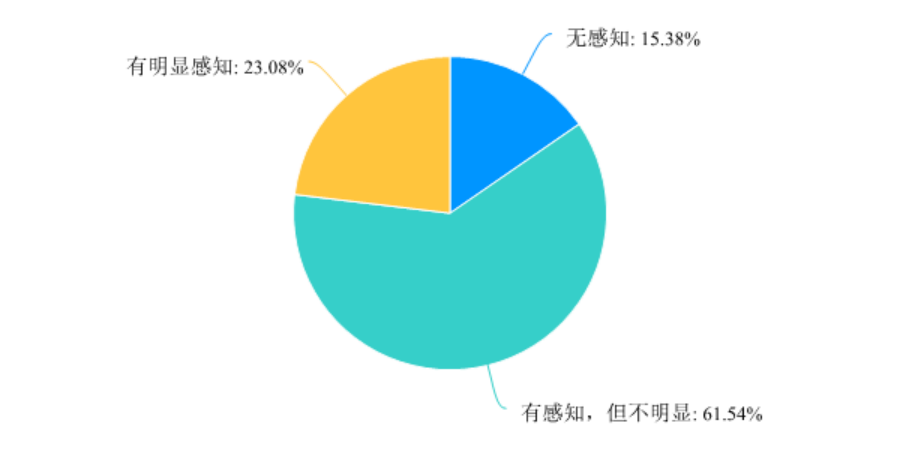

创业者和投资人之间,本质上是一组供需关系。当供始终小于需时,后端的争抢是必然的。在本次调研中,“是否感受到明显的‘资产荒’”、“主动寻找到优质且可过会项目的难易程度”、“获取细分领域头部项目份额的难易程度”三个问题上,都非常明确的体现了这一点。

是否感受到明显的“资产荒”

主动寻找到优质且可过会项目的难易程度

获取细分领域头部项目份额的难易程度

这一点在美元基金里尤为明显。在中国投资行业里,美元基金处于生态链顶层:最头部、*品牌影响力的机构基本都是美元基金起家,均具有压倒性的募资能力:以2020年至今为例,GGV纪源资本、启明创投、五源资本、高榕资本、源码资本等都完成了大规模的美元基金募集。

某种程度上,高瓴和红杉最能体现中国基金的白热化竞争。这两个原本毫无交集的基金,在历经15年后最终狭路相逢:前者本以二级市场起家,而后切入PE、buyout乃至VC,其VC板块在不久前宣布完成100亿人民币基金募集,“一年出手200次项目”;而后者是典型的美元VC成长经历,而后也切入了PE、二级和控股并购领域。

报道红杉成立二级基金的外媒标题相当大胆,直接将此举定性为:“与高瓴展开更为直接的竞争”。梅花创投吴世春虽然强调“投资很难被垄断”,但他在一次采访中也承认“这两家的锋芒对B、C轮机构形成的影响更大”。

是的,投资终于也成为了一个真正意义上的“行业”。传统认为,投资是一个把蛋糕做大的游戏,投资人们也是各有偏好、你好我好,但近几年里无论是出于主动还是被动,中国投资人们之间的竞争和竞争意识无疑是急剧飙升的。更何况,投资还是一个如此同质化的行业。

多数行业背后都有一双无形的市场之手,它可以快速校验商业行为的非功过。但投资行业有一个天然的护身符:一切总是后验的。这造成了无论是机构还是从业者人数都很难在短期内被淘洗。光尘顾问合伙人耿希玉向36氪补充道,投资人的流动性普遍小于其他行业。或许因为这终究是一份体面的、薪水尚可的工作,“即使很多人可能抱怨投资机会少、为未来感到担忧之类,但其实大多数人还是会一直待在这个行业里。”

另一方面,历经过去十年的数次商业战争,中国投资人越来越懂得如何快速、参与、以及放大核心资产。某种程度上,之所以摩拜ofo会在当年吸引来如此多的资本,正因为它们像极了滴滴快的。

“前两年投资人看不透彻的项目和赛道,例如:新消费品牌、SAAS服务等领域先后被市场印证,市场的流动性又强烈了起来。”高鹄资本管理合伙人金明对36氪表示,投资是一个很看重标杆示范效应的行业,比如*日记在一级市场乃至实现大额IPO后,机构们会迅速布局更多相关的资产。

几乎所有投资人相信,投资尤其是早期投资,一定要投“非共识”。但很多受访者都指出,处于如今这样一个信息开放、渠道多元、商业基础都相对完备的时代,一级市场的“傻瓜窗口期”是被大范围缩短的。谈及最近暴热的项目,比如Moody、三顿半、壁仞、元气森林等等时,许多投资人一方面流露出对于如此估值的不可思议,但同时也承认“如果条件允许,还是希望参与进去”——毕竟投资的回报率是一码事,明星项目带来的品牌效应是另一码事。

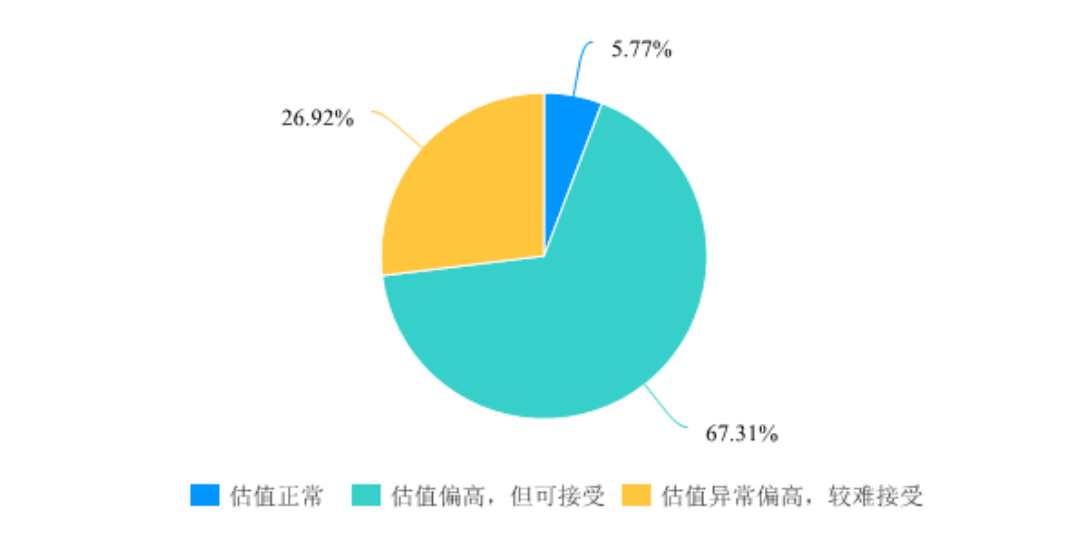

在“是否认为细分领域头部项目估值偏高”这一问题中,95%的投资人受访者都认可估值偏高。

是否认为细分领域头部项目估值偏高

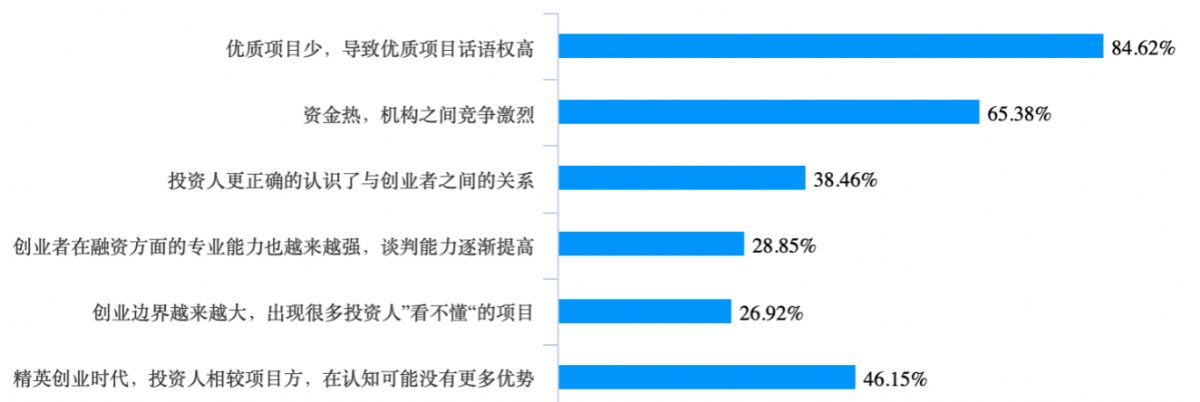

并且,所有受访者在这次问卷中几乎达成共识的一点是:投资人的话语权相较于创业者在减弱。涉及到“投资人的话语权相较于创业者在减弱的原因”,84%的受访者选择了——优质项目少,导致优质项目话语权高。

是否认为投资人的话语权相较于创业者在减弱?

有一位要求匿名的硬科技领域FA打了一个形象比方:2017年时他曾参加一场项目会,创始人因故迟到,一位别家机构的投资经理竟当众指责创始人“凭什么让我们的合伙人等这么久”。但如今据他所知,为了争抢“一家与当年同等水平公司”的投资份额,这家机构“至少已经排队等了半个月,还没见到founder”。

还有一家LP为众多美国大学捐赠基金的美元VC表示:“老板已经开始要求我们的前台团队,也得像banker们一样西装革履、皮鞋擦亮地去见创始人,以表明我们的专业形象。”

投资人的话语权相较于创业者在减弱的原因

创业者上上座

再从创业者的视角来说说这个问题。

导致创业者和投资人位势变化的*层逻辑是:投资人能提供的最重要价值——钱的被需要程度在降低。在TMT时代,即便是明星如滴滴这样的超级独角兽,对投资人依然不敢怠慢:这类公司的发展中,资本的推就不可或缺。甚至可以认为,没有资本的涌入,大量TMT公司根本不可能长成。而当代公司不同程度地体现出对资本的淡漠。

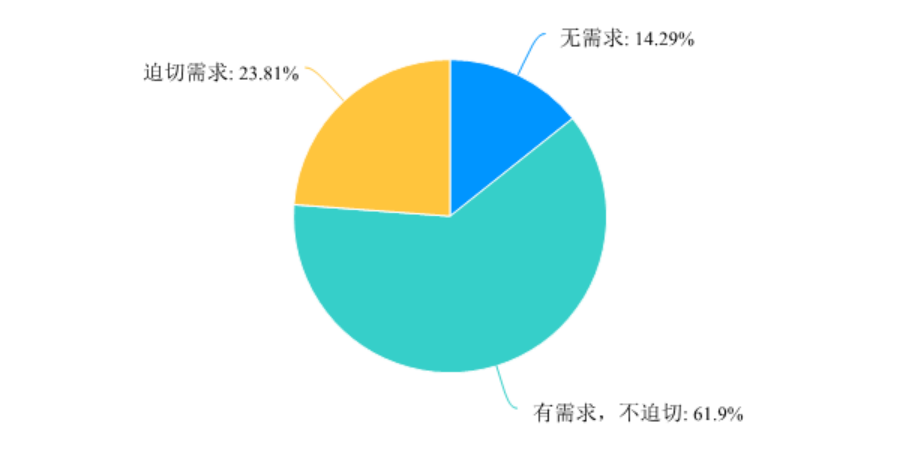

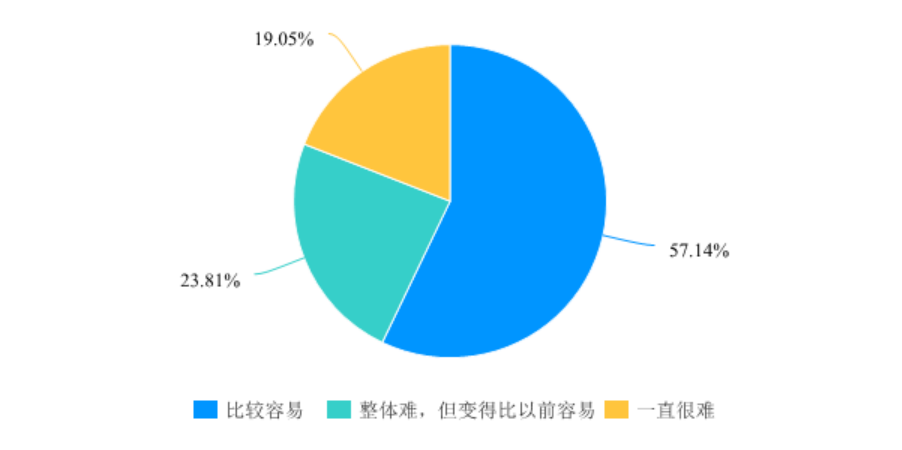

调研至创业者方面,关于“目前是否有融资需求”时,61%的创业者表示有需求,但不迫切。在“接触到优质机构的难易程度”一题上,又有57%的创业者选择了“比较容易”。

目前是否有融资需求

接触到优质机构的难易程度

这在这两年大火的消费和企业服等领域尤为显著——公司想实现正现金流,似乎都不困难,融资往往是为了满足战略性需求。如今很多公司的融资形态甚至越来越接近传统商业时代——仅在一级市场融资两三轮就直接IPO,融资行为有时更多是为了优化股权机构。伴随着科创板等融资渠道的开闸,公司的融资阵地逐步向二级市场转移。

所以,相当一部分投资人要解决的当务之急是:想方设法见到创始人。比如花西子,成立5年从没拿过投资,一些意欲投入的消费投资人表示,他们想过很多方法去接触创始人吴成龙,但至今没有成功。在融资消息曝光后,花西子则明确回复媒体:“暂时没有融资和上市计划”。

一家当红的消费投资基金负责人曾称,他们投资团队的一项重要工作就是能与创始人“对上话”,为此不得不仔细研究创始人生活习惯——比如会不会晨跑、爱不爱喝酒、经常出没的地点等等。

这种情况在大火赛道生物医药领域更明显。一位浸淫医药行业多年的投资人介绍:“现在基本上都是club玩法,*轮出现了的机构,后面几轮都会追,这是什么机构的局显而易见。所以现在*的办法不是跟资本方玩,而是跟创业者圈玩,直接打入产业方的圈子。”

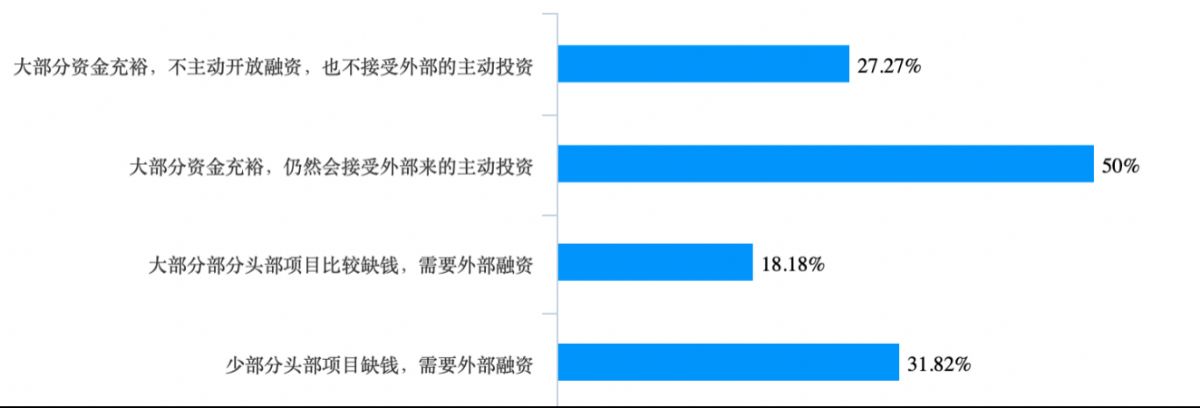

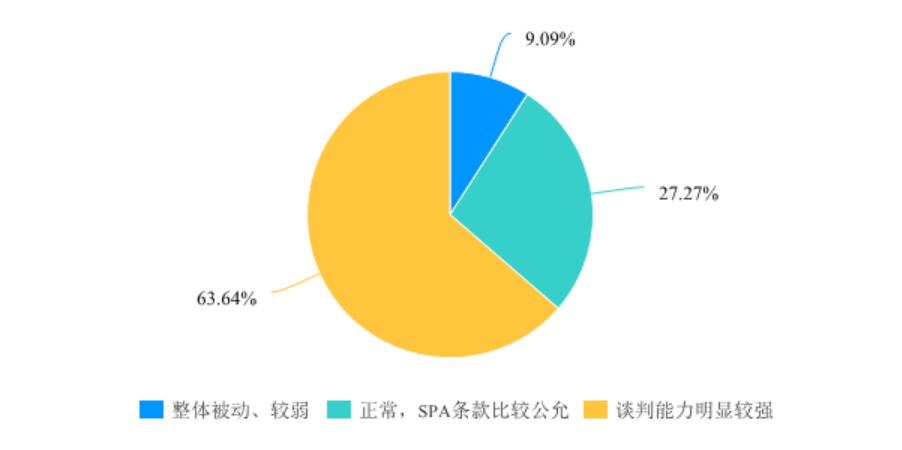

这在面向FA的问卷中也有强烈体现。在“细分领域头部项目融资感知”上,接近80%的FA表示大部分头部项目资金充裕,其中27%表示不主动开放融资,也不接受外部的主动投资。在关于“细分领域头部项目在投资条款上的谈判能力”上,63%的FA认为头部项目的谈判能力明显较强。

细分领域头部项目融资感知

细分领域头部项目在投资条款上的谈判能力

“资本是否必要”或许还只是浅层次的问题。从VC在中国出现以来,投资人在某种程度上扮演着导师型的角色——他们不仅能向年轻的创业者提供知识锦囊,甚至可以在一定程度上定义创投行业的潮水方向。

当年真格基金徐小平与ofo戴威的*次相遇时,后者仅是一位正在做骑行公益项目的学生,像所有渴望进入商业世界的人一样,他来参加真格的创业交流营是为了求指导。在徐小平的投资团队商议投资ofo时,戴威也主动送给了徐小平1%的股份。

但几年过去,中国的创业者已经“长大”。

相较于互联网时代的*代创业者,如今的CEO们在创业之前大多都已在创投生态里沉浸多时,有海量的前车之鉴和商业秘籍参考。由于整体的创业涌向科技方向,以及市场的动态筛选,一个许多人会提到的观点是:创业者是趋于精英化的。

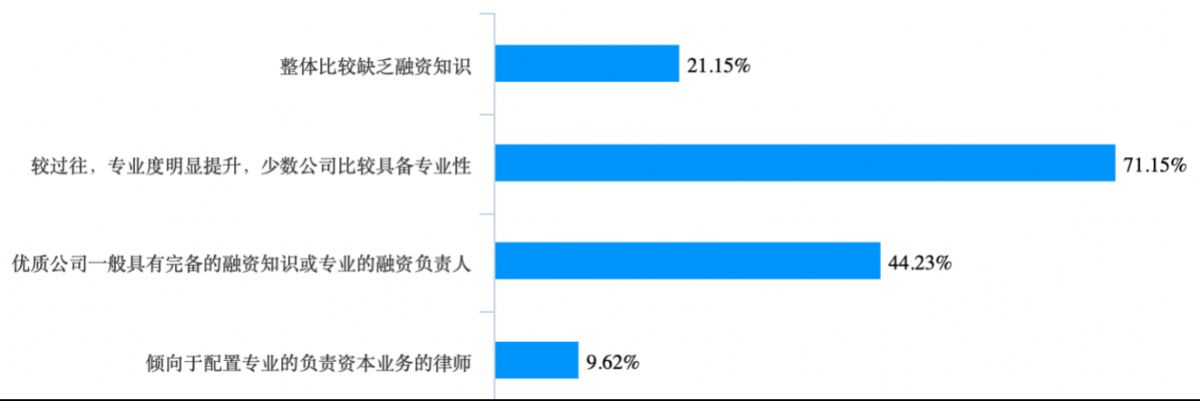

这与本次问卷结果趋势相符的是,有71%的投资人指出:“较过往,创业公司专业度明显提升,少数公司(一般头部)比较具备专业性”,45%的投资人提到“优质公司一般具有完备的融资知识或专业的融资负责人”。

创业者融资专业度感知

壁仞科技是许多人会提到的案例。这家主打大芯片公司的创始人张文,此前拥有多年的律师和私募基金经验,更关键的经历是他曾担任商汤科技总裁。在此期间,他主导了商汤与多地政府的大规模合作落地项目,“拥有很强的政府关系和融资能力”——而这对大芯片公司尤为关键。

前文提到的FITURE也是一例。四位联合创始人中,唐天广和张远声曾分别担任满帮集团的创始人和CFO,更早之前,张远声曾担任美银美林董事总经理、亚洲区工业部联席主管。

当更多本来就熟谙资本套路的人们开始创业,理论上更见过森林的投资人在信息和认知上优势被摊平。就以投资机构出具的投资意向书为例,“早年的一些硅谷创业者回国创业,一旦拿到美元基金给的TS,肯定非常兴奋,但大多创业者对条款内容都不敏感,稀里糊涂就签了协议,在后续给自己的融资带来不必要的麻烦。”了解硅谷创业者圈的阿尔法公社投资总监刘罡表示,这也正是许多天使基金“一页纸TS”的巨大优势:一改晦涩难懂的投资条款,快速获得优秀创业者的好感。

高鹄资本管理合伙人金明的一个感知是:一些传统投协议的“苛刻条款”在降低。“比如对赌协议,前几年开始就慢慢感觉在变少,甚至没有了;关于一票否决权,投资机构还是会比较在意,但是如果公司股东很多,创始人会倾向于不是给一个股东“一票否决权”,而是给多个股东联合起来的否决权,创业者们也更懂得保护自己的利益。”

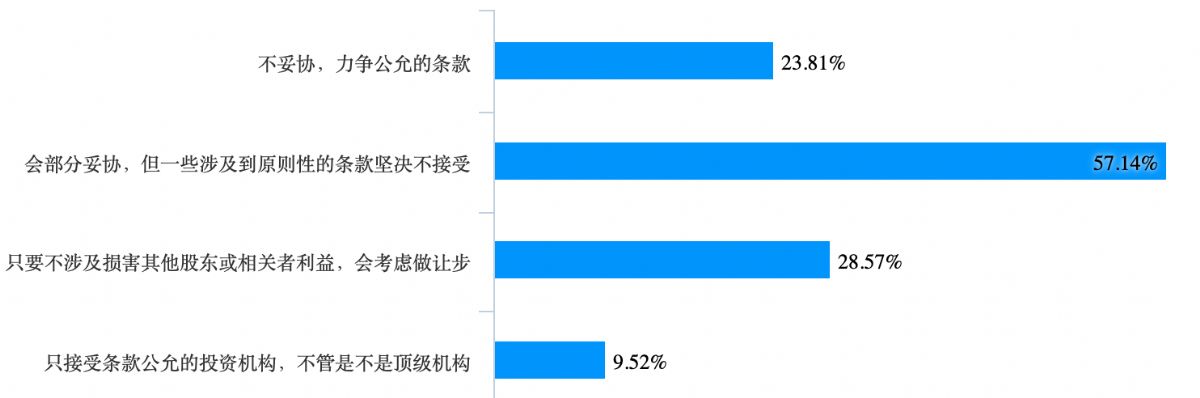

在本次调研中,57%的创业者表示对一些触及到自身原则的条款“坚决不接受”; 61%的创业者表示自己“不接受一票否决权”。

为了拿到*机构的投资,是否会在条款上做一些妥协?

创业者在条款中可接受的事宜

创业者们不仅变强了,也更理解和投资人相处中的微妙关系。金明还提到,越来越能平视投资人,“他们可以更正确的衡量与资本交互中的“利”与“失”:会倾向性于选择对公司有实际帮助的机构,而不会只是单纯追求*机构的背书。”

“当资本不再是稀缺品时,公司更多需要的是投资机构对业务的赋能。”刘罡表示,这才是公司给投资人“出考卷“时最希望看到的部分。

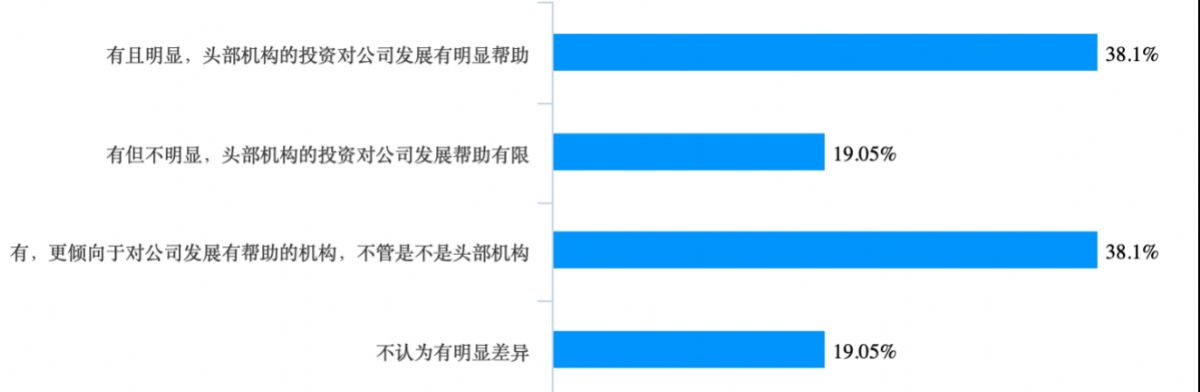

我们的调研也印证了这一点:40%创业者更倾向于对公司发展有帮助的机构,不管是不是头部机构。

您认为不同性质的资金有差别么?

不仰视、也不俯视

所以,我们究竟应该如何理解当代的投资人与创业者关系?

沈南鹏的观点或许*普适性:创业者是开车的,投资人是坐在旁边副驾驶上看地图的人,会帮创业者出谋划策,“虽然没有开车刺激,但也有成就感。”

在本次调研中,我们也试图让130位参与者选出他们心中最认可的“投资人和创业者关系”。其中得分最高者并无意外: “互相成就的商业伙伴”。

不过更多数受访的投资人也指出,资本固然重要,但真正决定一家公司*成就的,还是在于企业家自己和团队的迭代能力,所以投资人是相对“更被成就”的那一方。

若是一定要为这两者关系选出高低,一切还是源于流动性问题。客观地说,只要资金和资产的供需关系调整,投资人和创业者位势的高低必定也是永动的。上文提及的种种变化,根本源于中国一级市场的资本量在持续大规模扩容,而创业者的扩容速度有限。

从这个层面上来说,假定有一天中国资本市场陷入资金荒(虽然这大概率不会发生),情况当然也会反转。

作为资金和公司之间的枢纽,FA的观点或许更有代表性。绝大多数接受采访的FA均明确指出,对他们来说,如果只能在资金和资产之间择其一,*是以项目方的利益为最高优先。“好的创业者、优质的项目才是真正稀缺的,只要手握好公司,即便从来不做任何投资人关系维护,机构们也会主动来找你。”一位硬科技领域FA的IR负责人说道。

这是一二级市场投行之间的巨大差异。相对而言,二级市场通常更在意投资人关系,而不是公司。在专注TOB科技的义柏资本侯杰超看来,这根本源于二级投行和公司的交集往往是“一锤子买卖”,与投资人的长期关系才是他们的安身立命之本。因此我们总能看到,近年来众多一级市场FA,都致力于将自己打造成“体外CFO”“企业家的创业合伙人”之类的形象。对于义柏资本这种专注科技toB的精品投行,就会从产业上、战略上、组织管理上为创业者提供更多的服务。

因而我们总能看到,近年来众多一级市场FA,都致力于将自己打造成“体外CFO”“企业家的创业合伙人”之类的形象。

新一代投资人里,源码资本曹毅是更早看清这一点的人。一位母基金人士透露,当曹毅还在红杉时,此时的投资行业尚没有如今这么泛滥,投资人的普遍优越感较强,但其时只是投资VP的曹毅就已经就与王兴、张一鸣等成为好友,后者也成为了他成立源码之初时的重要出资人。

如果我们将时间维度拉得更长,投资人和创业者的关系更应该被置于中国商业生态的进化中来理解。初代VC之所以拥有更高的话语权,根本在于创投生态的普遍稚嫩,而这群大多具备海外背景、甚至拥有成功创业经历的投资人,显然更是“甲方”的那个。刻薄一些地说,这也是某种“海归红利”。随着中国创投人走出青春期,这份红利总是会消失殆尽的。

从这个维度来说,创业者话语权的必然会逐步增强。“创业者对投资人的态度,至少肯定是越来越平视的。”魏武挥表示。

而更早理解这一点的投资人已经行动了起来。我们之前反复探讨过的关于中国基金更倾向于追求规模化的问题,有一部分也源于此:既然要与*企业家为伍,原来“作坊式”的资金和管理规模显然难以适配。尽管规模不必然能推导出伟大的投资和投资人,但它至少意味着stay in the game的能力,以及投资人越来越需要的市场影响力。

或许投资人们也不必太纠结这个问题。毕竟按照高瓴张磊的著名箴言:“我们是创业者,恰巧是投资人”——那么在未来的商业世界里,这两个原本截然的职业身份也会越来越难舍难分。