在2020年Q4财报电话会议上,腾讯将Q4季度游戏收入的环比下滑归因于疫情和季节性因素——居家办公的生活普遍结束,以及相较去年更晚的春节,使跨年活动的皮肤、时装等重头戏计入一季度而非四季度报表。腾讯的表述是:

“这只是暂时行为,是短期收入波动。”

在这篇被视为“惊艳”的财报中,腾讯的四季度收入达到1337亿元,同比增幅为26%;非国际通用会计准则下(Non-IFRS)的归母净利润332亿元,同比增幅达到30%。

其中,网游收入为470亿元。手游业务四季度收入367亿元,同比增长41%;端游业务四季度营收103亿元,同比下降1%。而据申港证券预测数据,去年四季度国内手游市场整体增速为35%,腾讯手游的表现超越行业。

其中,新生血液的贡献不可忽视。

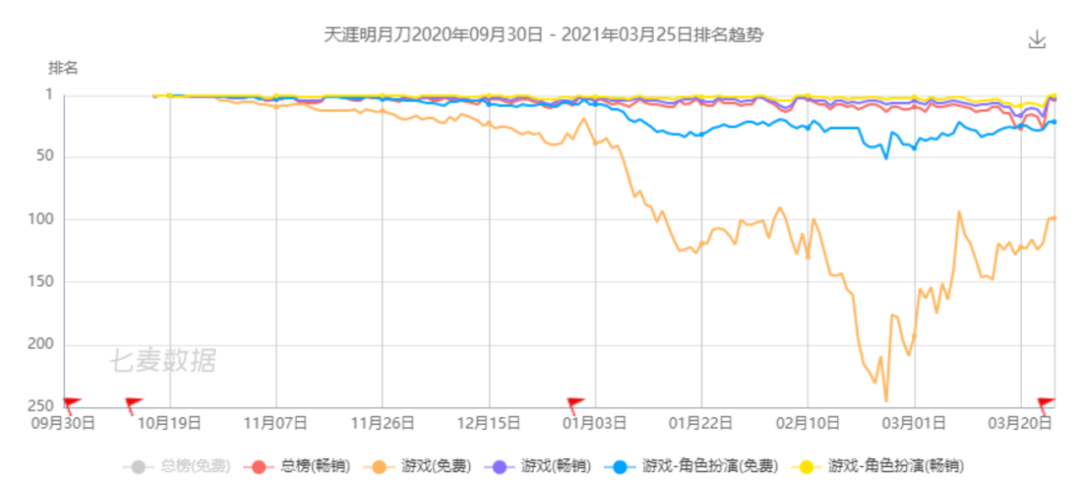

七麦数据显示,去年10月16日上线,改自北极光工作室同名MMORPG端游的《天涯明月刀》仅用了十几个小时,就登上IOS免费榜和畅销榜榜首。

伽马数据发布的《2020年10月移动游戏报告》预测,天涯明月刀的首月流水超过13亿元,在当月国内手游流水榜中仅次于*荣耀、和平精英和原神,位居第四位。

这仅是腾讯“端改手”高潮的序曲。今年一季度,腾讯已经拿到《英雄联盟手游》的游戏版号,而《LOL》、《DNF》作为腾讯端游时代MOBA(多人在线战术竞技游戏)和MMOACT(大型多人在线动作类游戏)分类的*IP,其手游版上线将把整个腾讯手游业务推向*。

然而,财报发布后*交易日,腾讯股价下跌2.81%。

此前的刷屏热文《腾讯的背水一战》中有个观点——决定巨头成败的,不是做出几个爆款,拿到多少盈利,而是抓住时代的主赛道,容纳自身超大体量和增长速度。

如今,伴随着整个腾讯端游时代主要作品的手改红利走向高潮,腾讯游戏正走到新旧交替的十字路口。

在国内市场,米哈游和莉莉丝正在用《原神》和《万国觉醒》等自研IP的数据冲击腾讯的市场份额。在玩家群体中,腾讯只做“换皮游戏”的名声不胫而走。

种种迹象表明,腾讯帝国的护城河,并非*牢固。

01、存量时代

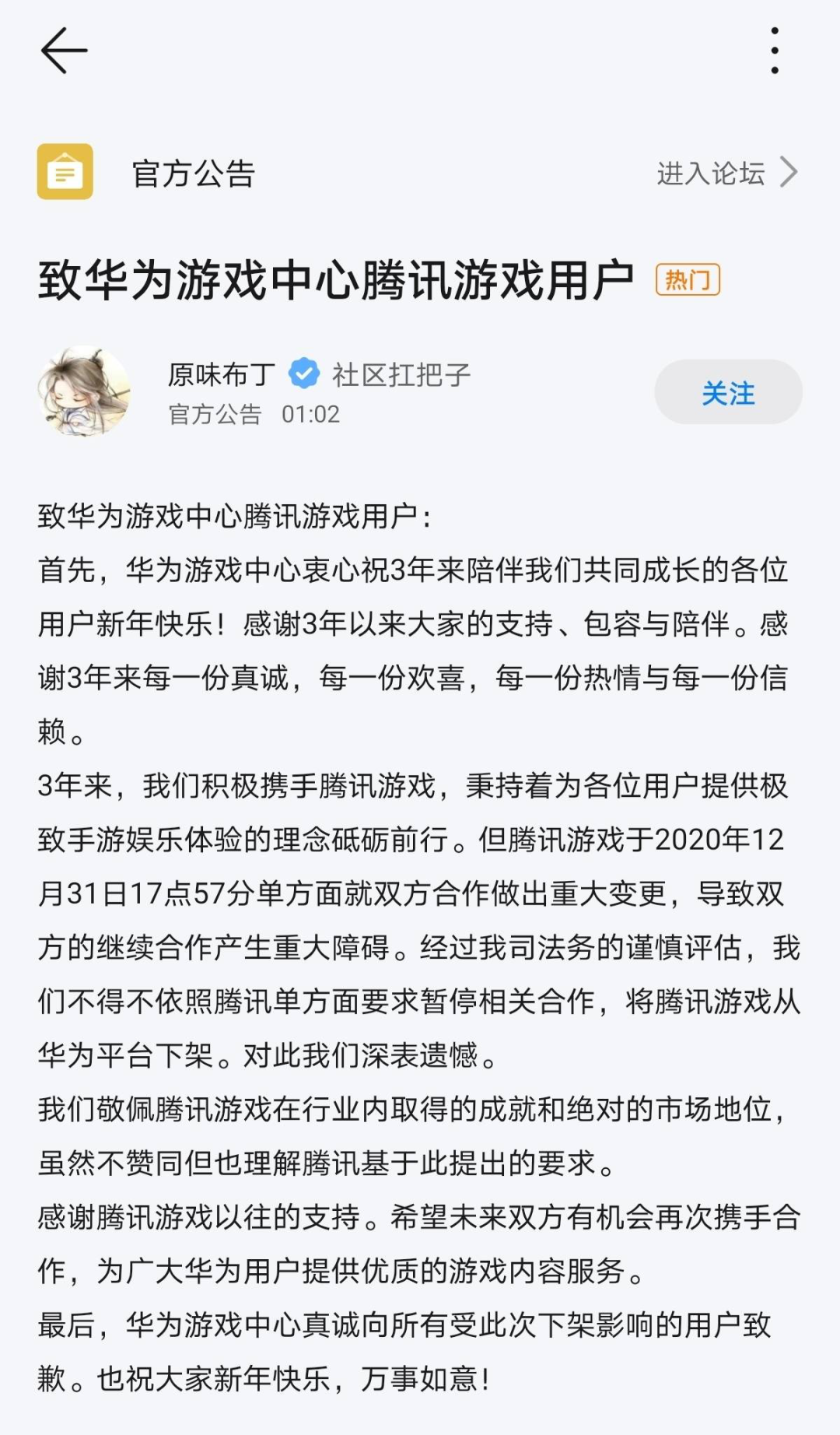

2021年的元旦这天,华为游戏中心社区发布公告称,腾讯游戏于2020年12月31日17点57分单方面就双方合作做出重大变更,华为的表述是:

“我们不得不依照腾讯单方面要求暂停相关合作,将腾讯游戏从华为平台下架。”

战争源自腾讯新近推出的《CODM》(使命召唤手游),一款由天美工作室开发的知名IP移植版手游,号称以十分钟以内的快节奏特点,完善了腾讯FPS(*人称射击游戏)矩阵中《和平精英》和《穿越火线》单局时长在三十分钟以上的布局。自2019年10月海外发布以来,《CODM》登录全球148个国家的下载榜首位。

《CODM》国服的开放较国际服晚了一年以上,且需面对国内安卓渠道方的“薅羊毛”。在苹果商店、谷歌商店等平台中,游戏公司能拿到七成的流水分账,而在国内华为商店、小米商店等安卓渠道中,游戏公司仅能拿到五成的流水分账。在对峙中,腾讯试图从华为手上拿到七三分账的优势地位,但遭遇下架反制。

巨头争锋背后,是国产游戏厂商与安卓手机渠道的世纪战争。

站在腾讯的角度看,腾讯试图背靠单个作品海外服务器的强势表现,向渠道更多更大议价权,以推动渠道费用的中外接轨。

站在华为代表的安卓手机厂商角度看,2020年有两款超级手游绕过华为渠道发行并获取巨大成功,即莉莉丝的《万国觉醒》和米哈游的《原神》。这意味着,随着手游市场的供给成熟以及玩家要求提升,手机厂商渠道不再具有垄断手游发行的优势。

而游戏发行的渠道分账,是国内厂商缓解安卓手机低毛利痛点的重要手段。

以小米为例,2020年财报显示,小米手机毛利率有所上升,但仅从7.2%同比上升到8.7%,核心原因是高端手机占比提升,ASP(平均售价)同比增长6.1%;小米包括游戏渠道分账和其它内容分账的互联网服务业务毛利率有所下降,但仅从64.7%下降至61.6%。

背后,手机厂商借助早期移动游戏行业信息不对称;用户认知不集中;渠道掌控下载量的优势,将低毛利矛盾转嫁给高利润的手游行业。

而现状是,手游市场正在从增量市场向存量市场转变。在此过程中,渠道方与内容方的强弱对比发生了显著变化。

手游用户的学习过程,往往是从安卓渠道及营销内容接触游戏,在试玩过程中缓慢建立对精品游戏的认知。增量市场时代,因市场不成熟,内容供给不足,手游的评价、口碑体系尚未建立,获取新用户的红利大于争夺核心用户的红利。

存量市场则恰好相反,随着手游用户的认知成熟,“获取好游戏”的需求显著超过“获取游戏”。如果时光倒退八年,绕开安卓手机渠道,仅通过Taptap及B站渠道打造一个爆款的“小众文化游戏”几乎不可想象。

《原神》成功带来的示范效应也在加速研发方的焦虑。研发方米哈游透露,原神的开发成本达到1亿美金。2019年底时,米哈游CEO刘伟表示,为此原神吸纳了超过400人的研发团队,而在《崩坏3》时期,这一数字仅为60人左右。米哈游2016年上市招股书显示,该年度公司员工的平均年薪为40.05万元,超过A股游戏公司平均水平。

水涨船高的研发费用,正在推动游戏研发公司寻求更高的分成比例抹平开发成本。这无疑将手游市场的竞争压力反方向转移到安卓手机厂商身上。自2019年小米拆分子品牌红米以来,小米10、小米11的定价均在3000元以上。在小米屌丝事件中,小米清河大学副校长王嵋主动请辞,理由只是一句“实话”:

“以后年轻人不屌丝了,因为我们要做高端手机了。”

02、腾讯的十字路口

存量时代的压力,同样作用在手游巨头腾讯的身上。

在正面刚华为的战争中,腾讯被认为是游戏行业的最后希望,理由是腾讯不仅是国内*的游戏研发方、发行方、更是*渠道方。坐拥微信、QQ、应用宝等巨额流量渠道筹码的腾讯,是*有底气挑战整个国内安卓手机联盟的游戏巨头。

如果回到腾讯游戏启动的原点,渠道优势对腾讯游戏增长的贡献显然更大。腾讯仅用了一年时间,就击败了占有国内棋牌市场85%以上份额的联众平台。坐拥几乎整个社交赛道的优势在休闲游戏领域显出威力——相比其竞争对手,腾讯更能找到玩家的“*公约数”,并将一款中上品质的游戏推到爆炸级的热度。

在端游转向手游后,这种优势被进一步放大了。《LOL》的移动端复制品《*荣耀》通过降低操作门槛,突破了端游时代MOBA品类主要集中于男性玩家的限制,将一款游戏几乎推广至“次世代社交货币”的程度。

而海外市场的热门游戏,在进入中国市场时也不得不将腾讯作为*发行商。在外网论坛中,一位游戏从业者这样评价腾讯的渠道优势:

“如果你没有一个中国出版合作伙伴,你将很难打开中国市场。而腾讯是中国*的游戏发行商之一,与腾讯合作,可以让自己的产品在中国市场的潜力*化。”

对腾讯来说,掌握社交产品背后的玩家资源,以及成功的代理发行数据,是其能够连续拿到海外头部游戏的核心原因。在端游时代,《DNF》和《CF》在其“产地”韩国都并非*头部游戏,但腾讯的代理使这两款产品在中国市场收获了巨大成功,进而奠定了腾讯的强势代理商地位。

这种强势表现在腾讯对海外研发商的强控制能力。2010年以后,全球曾掀起MOBA类作品的破圈浪潮,其中的两部S级作品,分别是RIOT的《英雄联盟》和Value的《刀塔2》。最终,腾讯拿到了相对弱势的《英雄联盟》,而Value最终选择联手国内相对弱势的代理商*世界。

究其原因,Value主打自有平台steam,要求中国玩家必须拥有steam平台账号,而这显然与腾讯的社交账号体系产生冲突。而2017年,腾讯也将TGP(腾讯游戏平台)升级为WEGAME,展开与steam在PC游戏销售的直接竞争。

代理海外研发商作品的头部游戏,以及模仿+自研结合的腰部游戏,基本构成了腾讯在端游时代的产品矩阵。这使腾讯的地位更接近强势的渠道方和发行方。

在整个手游市场野蛮增长的增量时代,腾讯享受了端游IP资源手游化的改编红利。在2015年,腾讯已经完成了对FPS、MOBA两大王牌品类的手游化改造。而2021年,腾讯端游“三巨头”中的LOL和DNF将完成手游化进程。

这意味着,吃完旧红利的腾讯将进入移动游戏市场竞争的新时代。而新时代的特点是产品逻辑超越渠道逻辑,尽管腾讯强大代理能力,以及对弱势研发商的渠道优势仍存在,但在强势研发商的强势作品面前,腾讯的代理优势正在减弱。

例如,《堡垒之夜》自2018年以来Twitch观众数超越《绝地求生》,而代理商腾讯对《堡垒之夜》的运营和营销力度显然不足。有相关从业者表示,腾讯取消了《堡垒之夜》一定的宣传计划,目的是给《绝地求生》让路。

而类似《堡垒之夜》的海外大热,腾讯代理不温不火的案例数见不鲜。在腾讯有限的代理资源和激烈的赛马竞争下,“逃离腾讯”或将成为一种新的选择。

03、“高富帅”腾讯

《原神》大热后,大量玩家讨论,为什么腾讯做不出《原神》这样的产品?

答案是,正如痴情的特点很难出现在高富帅身上一样。自端游时代以来,头部作品巨大的商业收益,正在反作用于腾讯对游戏项目的风险偏好。即坐拥渠道优势后,腾讯尝试用一种更“渣”的态度抛弃那些质量上乘,但市场数据不佳的作品,以追求更高的游戏业务ROI,《*荣耀》则是这一模式的代表作。

据《朱思码记》报道,腾讯对游戏项目的评估维度有20多项,总时长达2-3个月,主要的考核标准是利润水平。一旦作品的回报表现不佳,就会遭遇停止运营或降低评级的厄运。而降低评级意味着作品拿到的程序、美术、营销资源都会削减。

相比米哈游超过400人的研发团队,集全公司之力ALL IN一个《原神》的打法,腾讯IEG于2014年就将八大工作室打散为天美、光子、魔方、北极光四大工作室群旗下的小工作室,和自研战略委员会。腾讯COO任宇昕在内部信中表示,组织改革的目的是适应移动化浪潮及提升效率。

一位腾讯游戏前员工表示,腾讯的游戏项目大多自带IP,而在项目评审过程中,此类项目也更易收获高评级。相比之下,无IP优势的《原神》在腾讯体制下,在立项阶段就缺乏竞争力。即便做出,也不会有现在《原神》呈现的质量。

这也是腾讯被外界诟病“没有梦想”和“只做换皮游戏”的原因之一。

“舒适区”给腾讯的优势,是《*荣耀》和《和平精英》等头部作品的强势表现。据华经产业研究院数据,上述两款作品在2020年10月的国内手游市场中位列收入榜前两位。

而“舒适区”给腾讯的劣势,则是ROI标准下突破研发能力的缺位。而《堡垒之夜》国服遇冷也表明,即便在海外市场影响力巨大的作品,一旦与腾讯自有产品矩阵产生冲突,也难逃“雪藏”的命运。腾讯契合资本运作规律的打法,反而限制了更大争夺市场份额的能力。

站在增量市场转向存量市场的十字路口,腾讯同样遭遇市场份额下滑的境遇。从游戏工委发布的《2020年中国游戏产业报告》看,腾讯游戏占国内的市场份额比重从2015年的57.48%下降至2020年前三季度的47.34%。

而头部权重弱化,也是内容市场成熟的标志之一。在全球游戏市场,索尼、微软等巨头的市场份额均不超过20%,而在国内,腾讯的市场份额一度占据50%以上。

如今,这种统治力正走在一条缓慢消融的路上,甚至腾讯自身也不避讳这一点。在去年三季度财报电话会议上,腾讯首席战略官James Mitchell被问及《原神》崛起的冲击,James Mitchell说:

“多样化是好事,表明市场更有活力,用户更挑剔。腾讯过去对一些新类型游戏不太关注,未来,四大工作室将尝试更多类型和商业模式的作品。”

而重度自研的新类型作品,很难在现有的腾讯工作室架构下产生。长期以来,腾讯游戏喜欢打有把握的战争而非打硬仗。走出舒适区,需要一整套适应精品化竞争的架构,对于长期占据渠道优势的腾讯来说,这是一场全新的自我革命。