单季的营收、毛利润和正价课付费人次的增速齐齐下跌,“明星教育股”跟谁学正触达增长的瓶颈。

作为教育企业的关键指标,跟谁学的单季正价课付费人次增速从331.70%跌至107.60%,营收增速从474%滑至136.47%,毛利润增速从613.2%降至115.8%……

除了这些数据释放的信号外,公开信息显示,跟谁学不仅面临“营销费用增速远超营收增速”的窘境,也屡次遭到用户投诉,还不被券商和投行们看好。

目前,连亏两季的跟谁学正试图通过减少广告投放,回归私域流量等方式破局,但多位业内人士向「子弹财经」坦言,“跟谁学难再盈利了。”

一方面,跟谁学仍将被迫加入“无尽”的价格战,面临获客成本、师资成本以及用工成本不断高企的现实问题;另一方面,跟谁学也将面临监管趋严而导致收入下滑的挑战。

这是跟谁学的一场硬仗,难度更甚于此前被屡次做空时的反击。

1

增速放缓的态势突显

一个基本事实是,在教培行业“*争议”的跟谁学,其业绩表现的确有可圈可点之处。

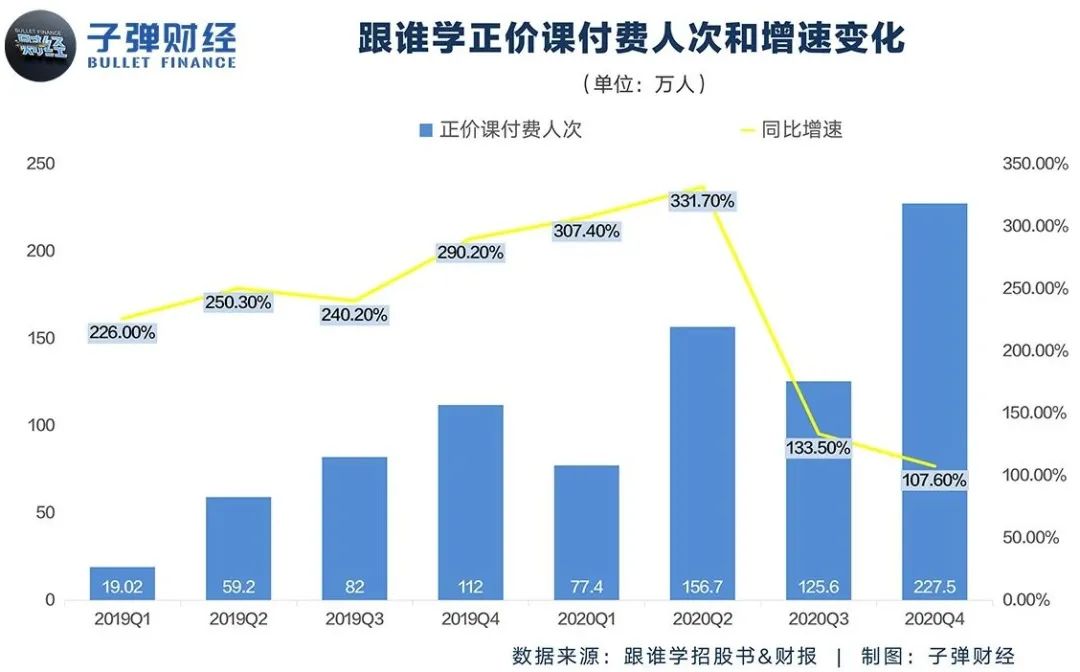

先看正价课付费人次。跟谁学往期的财报显示,最近三个财季,该公司单季正价课付费人次增速已从2020财年Q2的331.70%跌至2020财年Q4的107.60%。

不过,即便正价课付费人次的增速放缓,但仍然处于一种增长的状态。根据跟谁学此前发布的招股书和财报,在过去的两个财年里,其单季正价课付费人次增速一直保持在1倍以上。

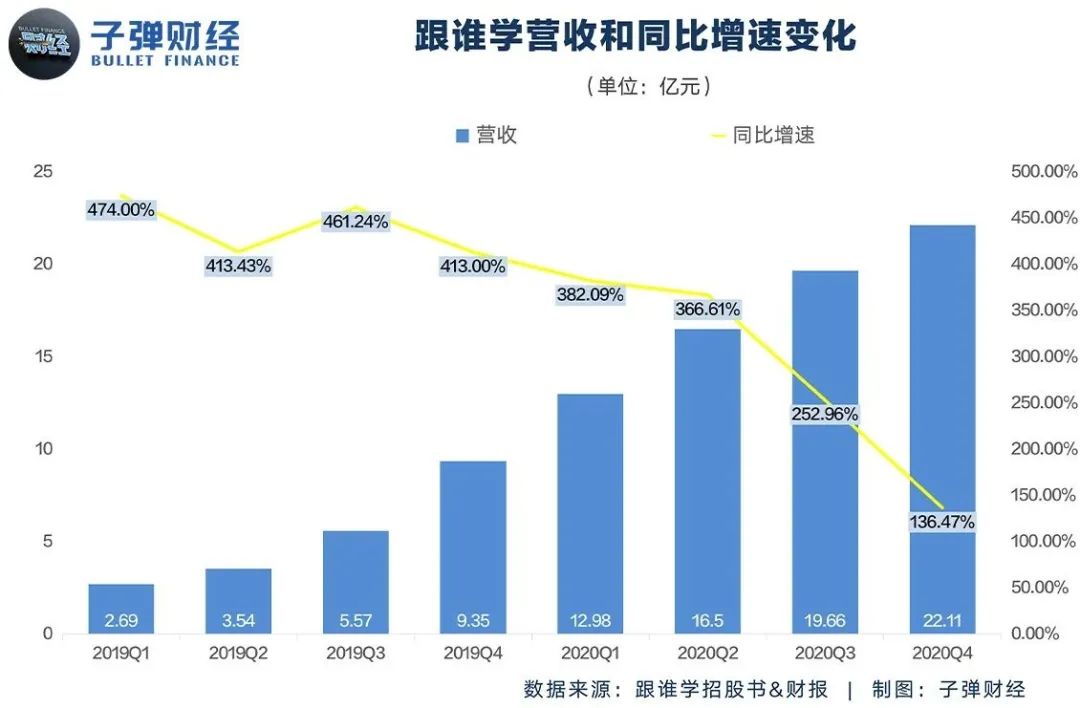

除了正价课付费人次的增速放缓外,跟谁学的营收增速也下降了。据跟谁学财报披露的信息显示,最近六个财季,该公司营收同比增速已从461.24%下滑至136.47%。

但不容忽视的是,其营收依然是增长态势。据跟谁学此前招股书及财报数据显示,在过去的两年里,该公司单季营收增速一直维持在1.36倍以上,只是如今的增速已经大大下降了。

在毛利润方面,跟谁学也出现了增速减缓的态势。根据跟谁学往期财报,最近六个财季,该公司毛利润同比增速已从2019财年Q3的548.8%降至2020财年Q4的115.8%。

不过,其毛利润增速依旧“亮眼”。据跟谁学此前披露的招股书和财报显示,在过去的两个财年里,该公司单季毛利润增速一直保持在1.15倍以上。另值得注意,跟谁学单季毛利率一直维持在70%以上的水平。相比之下,教育巨头新东方与好未来的单季毛利率均不及60%。

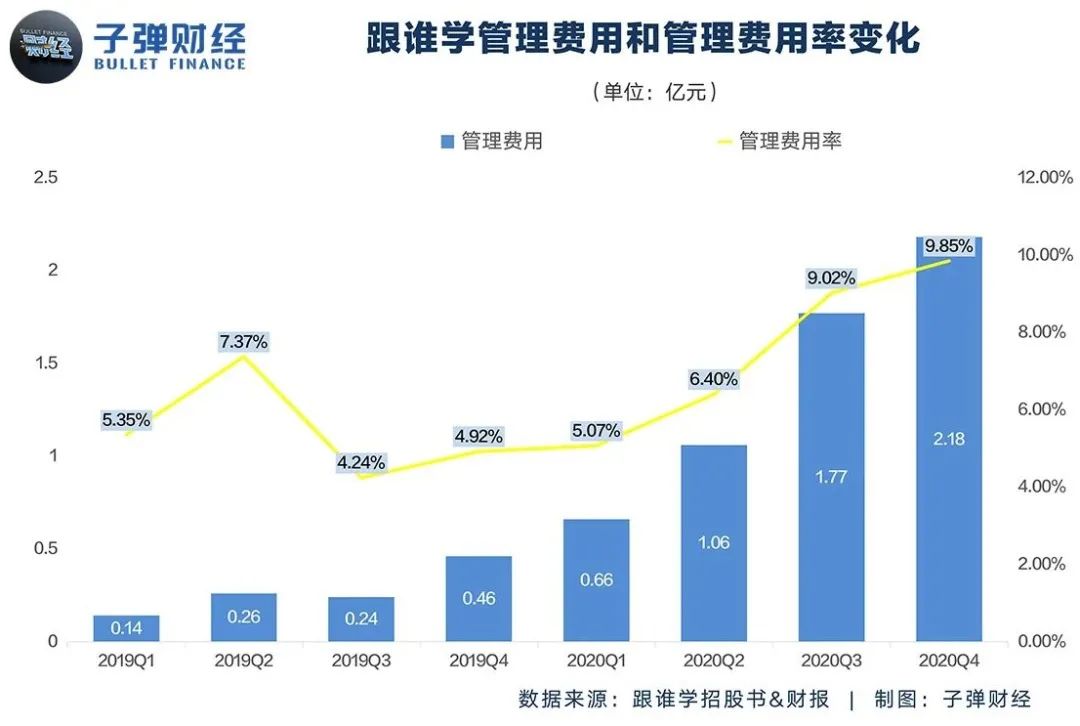

不仅如此,跟谁学在管理费用率(管理费用率=管理费用/营收*100%)上的表现也算是业内翘楚。根据已公开的招股书和财报,在过去的两个财年里,跟谁学单季管理费用率一直控制在10%以内,而新东方、好未来的这一数字分别超过了20%和30%。

当然,跟谁学最令人称道的地方还在于它曾经的盈利能力。据跟谁学往期财报显示,该公司在2020财年Q3之前已连续8个季度盈利。要知道,即便到现在,绝大多数在线教育玩家仍深陷亏损泥潭。

2

在券商和投行面前“失宠”

诚然,我们需要正视跟谁学曾经不俗的业绩表现,但尚存于这家企业身上的问题也不容忽视。

首先,跟谁学的现金收入增幅收窄。根据跟谁学此前发布的财报,最近七个财季,该公司现金收入同比增速已从2019财年Q2的459.81%一直跌到2020财年Q4的99.30%。

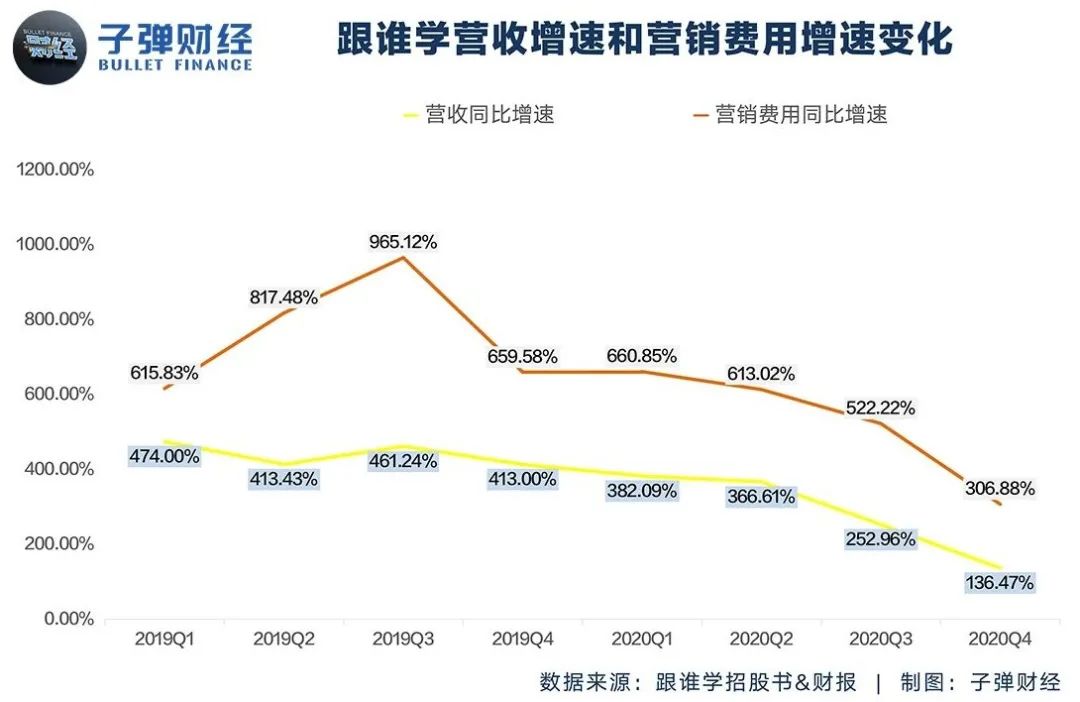

其次,与“劲敌”好未来一样,跟谁学也遭遇“营销费用增速高于营收增速”的窘境。据跟谁学披露的招股书和财报显示,在过去的两个财年里,该公司单季营销费用增速一直位于营收增速之上,差距*发生在2019财年Q3,达到503.88%。

换言之,若跟谁学的营销费用与营收保持同样的增速,那么其获得的营收数额实际要低于目前已披露的。而若想获得当前的可观营收,意味着跟谁学势必要砸更多的市场营销费用。

因此,表面上招生、营收等数据的高增长,并不代表跟谁学的获客及转化能力就很优秀。

此外,跟谁学还屡遭用户投诉。据黑猫投诉平台显示,跟谁学被投诉总量高达162件,且大部分与其虚假宣传、退费难等有关。

不仅如此,跟谁学也在券商和投行们面前“失宠”。

据「子弹财经」了解,自2020年以来,已有多家券商机构“抛弃”跟谁学。比如去年10月,野村证券分析师将跟谁学评级从“中性”下调至“卖出”;而就在今年1月28日,知名投行高盛发报告称,将跟谁学评级从“中性”下调至“卖出”。紧接着,2月1日,摩根大通也将跟谁学的股票评级从“中性”下调为“减持”。

“这说明券商和投行对跟谁学的预期发展持相对悲观的态度。”互联网教育业界资深投资人徐华对「子弹财经」说道。

在徐华看来,评级下调带来的影响并不小。一些机构投资者和散户会选择抛售跟谁学的股票。因为无论是券商还是投行,都有专属的分析师团队,都会对外发布行业或企业的调研分析报告,并在报告中对企业的等级、估值给出他们的判断和建议。

他们会对企业做一些实际的质量等级的标注,而这些标注的每一次改变都可能对股价产生影响。毕竟,分析师是全天候都在做研究分析,但机构投资者和散户们的大部分时间会放在股票判断或选型层面。“如果他特别重视券商或投行的建议,极有可能会非常真实地去执行他们的建议。”

而股票的抛售会引发股价的大幅下跌,甚至导致股市恐慌性下跌。事实也的确如此,2021年1月28日、2月1日和2月2日,跟谁学股价分别收跌26.59%、8.14%和13.48%。“因为股民集中抛售,如果没有人接盘,股价就持续下跌。”徐华说。

此外,徐华认为,跟谁学自身股本所带来的资金量级,以及未来在可动用资金等方面都会受到一些影响,这对于其未来恢复元气,甚至扭亏为盈都不利。

而跟谁学在券商和投行们面前“不香”,与其被做空不无关系。公开信息显示,上市尚不足两年的跟谁学,已先后遭遇了来自灰熊、香橼、天蝎及浑水等四家空头机构的15次围猎。

需要指出的是,目前跟谁学仍处于做空机构的“密切观察”中。今年2月1日,知名空头机构浑水公司创始人兼首席执行官卡森•布洛克(Carson Block)表示,仍在做空跟谁学,并称后者“几乎是彻头彻尾的欺诈”。

除此之外,主打名师模式的跟谁学也面临老师“紧缺”难题。“与很多机构一样,跟谁学也有未取得教师资格证的主讲老师,所以一边积极招持证老师,一边用高薪从线上线下机构挖有经验的老师。”业内知情人士谭平(化名)向「子弹财经」透露。

3

“亏损”困局待解

“接连盈利”曾让跟谁学被资本捧上云端,市值一度超过新东方,直逼好未来。

或许是因为尝到了“盈利”的甜头,以至于跟谁学在连亏两个财季后,便急于重回盈利轨道。

“跟谁学适度降低了2020年第四季度和2021年*季度的信息流投放量,同时也在积极地探索包括线下在内的,新的获客渠道,这会对第二季度和第三季度的增速起到正向的影响。”在财报发布后的电话会上,跟谁学创始人陈向东表示。

不过,在谭平和徐华看来,跟谁学想“扭亏”并非易事。

众所周知,教培行业中的拍照搜题模式是高频刚需,尤其是下沉市场,学生每天都有作业,但当学生做作业遇到问题时,家长不一定能帮上忙。只要学生或家长下载机构的拍照搜题App并完成注册,机构就获得了一个销售线索。

“目前看来,跟谁学的销售线索获取成本更高。跟谁学没有自有的拍照搜题工具,而学而思网校、猿辅导和作业帮等玩家都有自己的拍照搜题工具。若跟谁学要从市面上获得一个电话号码,就需要花费四五百元。”谭平向「子弹财经」表示。

此外,跟谁学也需要在用户品牌认知方面交更多“学费”。据谭平介绍,之前,有人去某四线城市学校门口做用户调研,结果发现家长普遍对学而思网校、猿辅导和作业帮等品牌有认知,但对跟谁学旗下高途课堂的了解不多。

还有一个重要的事实是,跟谁学的社群转化效果开始走低。之前,很多家长因对线上机构的社群玩法不熟悉,所以他们容易被吸引报班。但有些家长现在已经知道是机构的“剧本操作”,且机构的营销玩法缺少创新。“这种情况下,想让他们再报班显然就不那么容易了。”徐华说。

当然,跟谁学面临的不止是高企的获客成本,也包括水涨船高的师资成本。据「子弹财经」了解,目前,国内能给1万个学生上课的大班课主讲老师也就两三千个。培养一个持教师资格证、且有教学经验的成熟老师需要五六年时间,但线上机构们目前普遍都不愿意花这个时间成本去培养老师,反而更热衷于百万年薪高价挖人。“挖人显然会推高机构的师资成本。”谭平说。

除了师资成本趋高,跟谁学还面临用工成本上涨的难题。相比学而思网校、猿辅导和作业帮等友商,跟谁学的员工离职率更高。“每个公司每年都会统计员工离职率,谁家离职率高,谁家离职率低,一对比就知道了,这并不是什么行业秘密。”谭平直言。

他以西安辅导老师为例称,有些机构的辅导老师月薪9000元,而跟谁学辅导老师月薪只有6000元;有些机构为辅导老师全额缴纳社保公积金,而跟谁学按*标准为辅导老师缴纳社保公积金;有些机构给辅导老师每天打车费报销100元,跟谁学给辅导老师每天打车费只报销5元。

事实上,不止成本难降,跟谁学还将面临营收下滑的窘境。徐华分析,目前,北京正在整顿K12教培行业。接下来,其他省市也会陆续出台相关整顿方案。除了当地线下机构,在当地注册的线上机构同样会被地方监管层约谈。

除此之外,之前一位老太太以“假老师”身份代言四家线上机构广告,带来的负面影响较大。所以监管层会加大对虚假营销的打击力度,甚至约谈机构,以便在线教育广告营销日趋规范化。如此一来,在线教育广告投放量大概率会减少。

从目前来看,包括跟谁学在内的一众机构仍十分依靠广告投放的方式获客。所以,在广告营销被打压的情况下,如果教学质量无法将之前导向的流量快速变现,让注册用户变成长期稳定的付费用户,跟谁学极有可能面临营收减少的挑战。

而在线大班课行业尚未迎来终局,跟谁学等头部玩家仍会继续打“价格战”,面对多重挑战,跟谁学将如何打赢这场硬仗?

4

结 语

盈利和高增长,曾是跟谁学击退来自灰熊、香橼、天蝎及浑水等四家空头机构共15次做空的两把“利器”。也因此,跟谁学收获一众美股投资者的追捧。

但如今,跟谁学已连续两个季度陷入亏损状态,且营收、毛利等多项财务指标的增速均已趋缓。可以预见的是,如果跟谁学想继续保持业绩高增长的态势,则其大概率需要接受亏损的现实;而若想重回盈利轨道,则可能需要放弃高增长的念头。

*注:跟谁学的财年与自然年相同。