投资界获悉,昨夜(3月11日),因发行人及保荐人主动要求,上交所中止审核依图科技科创板上市申请。无独有偶,因发行人撤回发行上市申请或者保荐人撤销保荐,上交所决定终止对禾赛科技首次公开发行股票并在科创板上市的审核。

这并非个例。上个月,因主动撤回科创板申请,独角兽云知声也止步IPO。更早之前,柔宇科技也宣布撤回IPO申请,甚至一天之内6家正在排队的企业同时宣布终止IPO。显而易见,进入2021年,IPO终止项目迅速增多。

这些IPO戛然而止的名单背后,是一场愈发严厉的监管风暴。今年1月,证监会正式下发《首发企业现场检查规定》,随后20家企业被抽中抽查。3月1日起,对于律师、会计师等中介机构人员在证券发行出具虚假证明文件,最高十年有期徒刑,而欺诈发行最高判刑15年。进入注册制时代,造假代价加大,于是出现了一个现象——很多原本奔赴IPO的企业打起了“退堂鼓”。

科创板罕见一幕:

一夜之间,两只独角兽IPO急刹车

两家独角兽IPO一夜纷纷告急,实为罕见。

昨晚(3月11日),上交所披露,依图科技有限公司因发行人及保荐人主动要求中止审核,上交所决定中止其发行上市审核。

此前,依图科技是要冲击“AI视觉第一股”。去年11月,依图科技向上交所科创板递交了招股申请书。当时,旷视科技推迟港股上市后,尚未公布最新上市动向;云从科技还在上市辅导阶段;商汤科技迟迟未对外披露上市计划。

如今,依图科技IPO进程受阻,让“AI视觉第一股”再一次成为悬念。但需要指出的是,依图科技此次IPO工作只是“中止”,并未有彻底停止。依图科技向投资界回复:目前公司的申报工作仍在进行中。

与依图科技不同的是,激光雷达独角兽——禾赛科技此次却彻底喊停科创板上市。同在昨晚,上交所发布公告称,终止对禾赛科技首次公开发行股票并在科创板上市审核的决定。值得注意的是,公司审核程序“中止”后,还能重启上市进程,而“终止”便意味着公司此次上市计划正式“流产”。

回顾禾赛科技创业历程,是一段三位85后校友回国创业的故事。2013年,相识于清华和斯坦福大学的孙恺、李一帆、向少卿三人,在硅谷最大的城市圣何塞成立了禾赛科技,决心要打造一家“billion dollar company”。2014年,三人决定回国创业。

三人瞄准激光雷达领域。2017年,禾赛科技推出新款40线激光雷达Pandar40,打破了国外同档次产品的垄断。后来,禾赛科技收获了一批行业标杆客户。招股书显示,禾赛科技的客户不乏全球最大的汽车零部件供应商博世集团、全球最大的自动驾驶卡车公司之一,和全球最大的自动驾驶配送公司之一等知名公司。

短短七年时间,禾赛科技已迅速成长为估值超130亿元的独角兽企业。2021年1月7日,禾赛科技正式向上交所递交招股说明书,拟科创板挂牌上市,计划通过本次IPO募集20亿元人民币。

奈何,无人驾驶和激光雷达市场并未真正进入爆发,禾赛科技净利润仍处于亏损状态。或许,这一问题为禾赛科技的上市之路埋下隐患。短短两个月,禾赛科技的IPO之旅便匆匆结束。

11天,15家公司IPO告吹

还有一大批独角兽正在排队

一个不争的事实摆在眼前:进入2021年,IPO终止项目陡然增多。

数据显示,1-2月科创板和创业板共有53家IPO企业申请终止;自3月1日,刑法修正案(十一)开始正式施行以来,11天共有15家企业终止IPO,其中创业板有9家撤回并终止,科创板3家终止,1家终止注册。除个别被否原因以外,绝大多数企业则属于撤回申报材料的类型。

从行业来看,节能环保、相关服务业等科技成色相对不足的行业均有分布。但令人意外的是,IPO终止浪潮在芯片和人工智能领域尤甚。

投资界不完全统计发现,从今年一月至今,已有7家业务涉及芯片的企业申请终止A股IPO流程。除了禾赛科技外,还有国人科技、龙迅半导体、锐芯微电子、北京中科、晶上科技、北京芯愿景等公司。

除了芯片领域,人工智能领域也是重灾区。此前,云知声和保荐人向上交所提交了撤回申请,状态变更为“终止”。2013年,云知声成立不足九个月,便成为了锤子ROM语音解决首选方案。此后,云知声便名声大振。创立9年时间里,云知声累计融资超过10亿元,成为智能语音赛道的独角兽。

但是,云知声向上交所递交了招股书后,故事走向发生了变化。当时,市场涌现了各色声音,其中盈利能力是争论的焦点。招股书显示,云知声一直处于亏损状态,各期内亏损净额分别为-1.74亿元、-2.14亿元、-2.92亿元和-1.11亿元,累计亏损金额约7.91亿元,长期亏损且亏损额度持续扩大。

这一问题也同样困扰着排队IPO中的AI独角兽们,譬如云天励飞、云从科技等。以云从科技为例,2017年到2020年上半年间,公司净利润分别亏损1.24亿元、2亿元、17.63亿元以及2.98亿元,合计亏损超20亿元。

“可以清晰地看到,一些尚未盈利的企业比较难上市了。”某头部券商从业人员告诉投资界。

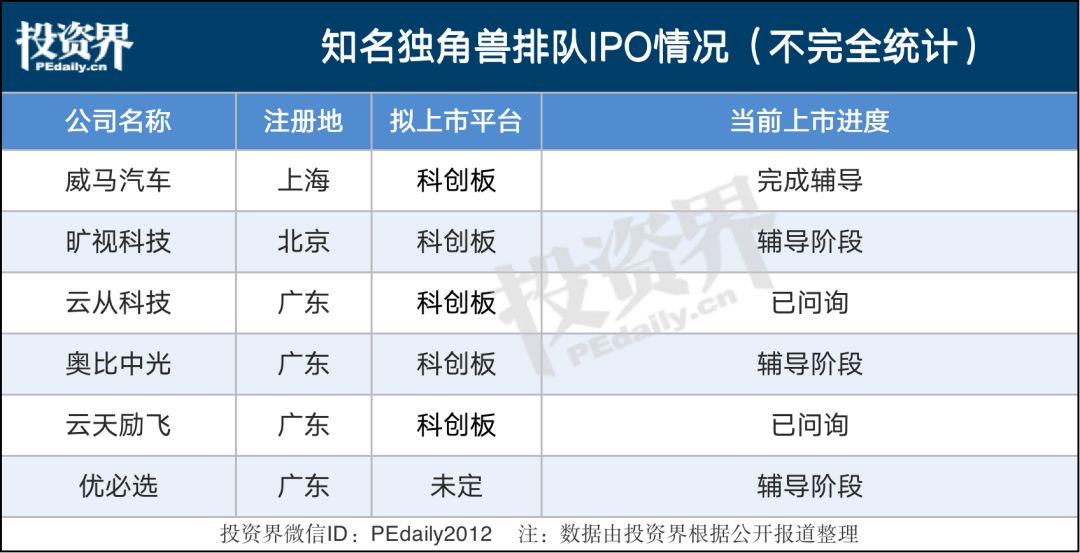

这一信号无疑让正排队IPO的独角兽们提心吊胆。目前,旷视科技开启A股上市进程,北京证监局备案公告显示其正在接受中信证券上市辅导,拟以公开发行中国存托凭证(CDR)的方式在科创板上市;还有创办12年的EDA龙头企业华大九天,也正在冲刺IPO。

当然,还有更多公司正排队IPO。证监会官网最新披露信息显示,截至2021年3月5日,中国证监会受理首发及发行正常排队企业168家(未统计科创板、创业板),其中,主板125家,中小企业板58家。

然而,眼下IPO终止的消息一个接着一个传来,这些公司不免瑟瑟发抖。

堪称史上最严厉

现在,欺诈发行最高判刑15年

在外界看来,这场IPO终止潮直接导火索是IPO现场检查风暴。

今年1月29日,证监会下发《首发企业现场检查规定》,按问题导向和随机抽取两种方式确定检查对象,一场风暴悄然而至。《检查规定》说明,现场检查方式包括查看经营场所、获取资金流水、走访客户和供应商等。对于随机抽取的企业,则重点围绕财务信息披露质量等事项开展现场检查。

其中,检查对象确定后,审核或注册部门要在三个工作日内书面通知检查对象和中介机构,如果检查对象自收到书面通知后十个工作日内撤回首发申请,原则上不再对该企业实施现场检查。但在撤回申请后12个月内再次申请境内首发上市的,应当列为检查对象。

来势汹汹。1月31日,中国证券业协会便组织完成了首发企业信息披露质量抽查第28次抽签仪式,共407家拟申报科创板、创业板企业参与,其中20家被抽中。很快,两大板块开始密集出现申报撤回的现象。比如这20家现场检查企业中,柔宇科技、凤凰画材、格林生物、湘园新材、恒兴科技、建科集团6家撤回申请,终止审核。

“这是提高上市公司质量的大环境要求所致。”一位券商人士向投资界分析。回顾2020年,A股IPO发行数量和募资金额均创下10年以来的新高,火热程度显而易见。然而在IPO造富效应驱动下,带病闯关、浑水摸鱼者越来越多,有的企业甚至和保荐机构合伙做假,为的是实现上市早日套现。

但进入注册制时代,IPO造假代价加大。2021年3月1日起,刑法修正案(十一)正式施行,明确将保荐人作为提供虚假证明文件罪和出具证明文件重大失实罪的犯罪主体,适用该罪追究刑事责任。同时,对于律师、会计师等中介机构人员在证券发行、重大资产交易活动中出具虚假证明文件、情节特别严重的情形,明确适用更高一档的刑期,最高可判处10年有期徒刑。

对于欺诈发行,修正案将刑期上限由5年有期徒刑提高至15年有期徒刑,并将对个人的罚金由非法募集资金的1%-5%修改为“并处罚金”,取消5%的上限限制,对单位的罚金由非法募集资金的1%-5%提高至20%-1倍。

“以前很多公司都有冲一下的想法,导致不少企业是带伤上市,如果短期内业绩变脸或者发生重大的不良情况,对市场的影响非常不好。”北京一家头部VC合伙人直言,目前申报企业的生产与销售情况、持续盈利能力、抗风险能力、内部控制、关联交易等都是监管重点关注的内容。“如果公司暴露出诸多问题,比如财务数据造假,选择主动撤回是明智的。

该投资人坦言,对企业本身来说,在发展过程中有机会四、五年就上市了,但IPO不是一个绝对的目标,更不应是企业发展的顶峰,应该是另一个起点。“未来在上市公司里不是比谁拿到了门票,几年后拿到IPO门票可能没有以前那么有意思了,而是比谁在这个舞池里跳得最优美,谁能借这个资本舞台变成产业龙头公司。”

可以预见,IPO终止潮仍会继续上演,一切或许才刚刚开始。