疫情期间曾经被资本狂热追捧的科技股,正集体遭遇看空、抛售、暴跌危机。

受疫情黑天鹅影响,全球股市在过去的2020年跌宕起伏。进入2021年,全球股市继续翻转在年初迎来了全面上涨。美国三大股指屡创新高,A股也表现强劲,其中上证指数于1月初站上3600点,恒生科技指数更是一度站上11001点。

然而,这一景象并未能持续下去。春节过后,全球股市均出现了不同程度的涨幅回吐和挤泡沫,尤其是此前连续大涨的香港科技股和美国中概股,在这场巨变中领跌。

截至3月9日,港股恒生科技指数8063.12点,较今年最高点11001.78点大跌26.7%;美股纳斯达克指数12609.16点,较今年最高14175.12点大跌11.05%;A股创业板指2633.45点,较今年最高点3476大跌24.24%。

科技股齐跌,泡沫被击破?

2021年初科技股的高光时刻历历在目,南向资金疯狂涌入,截至1月22日的15个交易日内,仅港股通渠道净流入规模便已超2300亿港元。资金涌入带动港股市场持续上行,科技股龙头股表现尤为明显。

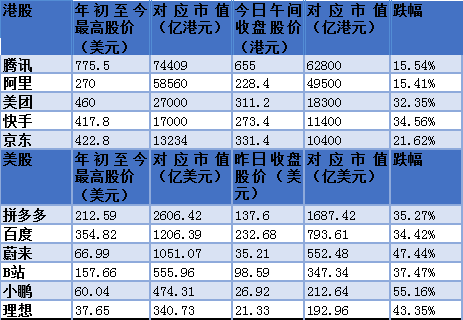

2021年起始,美团股价进入快速上升通道,一度从300港元/股不断创新高于2月18日达到最高点460港元/股,对应市值为2.7万亿港元。

2月5日,作为短视频*股,快手按计划登陆港交所。被给予厚望的快手在开盘当天大涨超过160%,收盘价报300港元/股。随后股价一路走高,于2月18日达到最高点417.8港元/股,对应市值超过17000亿港元。

百度也在今年迎来重要转折。百度于年初宣布造车后,股价一路飙升,最高时达到354.82港元/股,对应市值1206亿美元,跻身成为在美上市的5家市值超过千亿美元的中概股之一。百度股价大涨的原因,一方面是过去资本市场对于百度的低估和低迷情绪;另外一方面,是资本市对百度技术,尤其是自动驾驶技术的估值,以及造车拉动百度未来增长潜力的期待。

而此前因豪赌特斯拉而一战成名的ARK Investment Management,在今年初也大笔加仓百度,使之一度成为ARK旗下基金前十大重仓股中*的中概股。

受新能源概念利好影响,蔚来、小鹏、理想三家造车新势力也在过去一段时间迎来了历史高峰。

然而,这种盛况并未持续太久。进入2月下旬以来,股市进入回调区间。

《深网》对主要的几家香港市场科技股和美国市场中概股进行数据盘点,显示相较年初的股价/市值最高点,腾讯目前跌幅15.54%,阿里跌幅15.41%,美团跌幅32.35%,快手跌幅34.56%,京东跌幅21.62%。

阿里近来的危机始于去年11月蚂蚁金服上市搁浅,随后股价一路下探。坏消息接踵而至,12月25日因受到反垄断调查的影响,美股收盘阿里巴巴股价下跌13.34%报222美元/股,盘中跌幅一度高达17.25%,创下了当时在美上市以来单日*跌幅。阿里的市值也一度跌破6000亿美元,当天单日市值就蒸发近1000亿美元。

Ark Investment Management创始人兼CEO Cathie Wood,现已出圈被称为“木头姐”,近来频频发声。数据显示,Wood旗下的的Ark创新基金在2020年回报近150%,目前拥有超过170亿美元的净资产。然而,由于利率上涨的压力,最近科技股疲软,今年基金下跌了11%以上。

美债收益率上升是“罪魁祸首”

此次全球股市的巨变,与美国国债收益率走高有着紧密联系。

本周一,美国国债收益率继续上升,10年期美债收益率突破1.61%,创下一年新高。美银认为,美债收益率已失控,最后美联储将出台收益率曲线控制政策。

那么,美国国债收益率上升,为什么会对股市产生如此之大的反映?

随着年后疫情缓解,经济复苏导致各种原料设备需求增加,从而拉升大宗商品价格上涨,例如石油、铜、铁等工业原材料。这些原材料价格的上涨会导致商品价格上涨,通胀从而上涨。

此前在疫情期间,全球各国为了刺激经济不断放水,美国不仅连续下调利率,还大规模发债、给国民发放现金等。在疫情爆发之前,美国国债规模一度突破23万亿美元大关,至2021年3月更是超过28万亿美元。

这导致美债吸引力大幅下降:2月25日美国财政部发行7年期美债遭遇了“史上最失败的拍卖”:620亿美元的美债认购倍数仅为2.04,远低于此前6次的认购倍数2.35,创下历史新低,因此触发了全球疯狂抛售美债的局面。国债收益率=国债年息收入/国债价格X100%,作为分母的国债价格下跌,国债年息收入不变,自然导致国债国债收益率上升。

而欧美国家基本上都是靠0利率、发债、印钱等大规模放水政策来刺激经济的,人们被迫居家,不复工复产,所以发再多的钱最后都流入了股市。

这就导致过去一年间,虽然全球经济很糟糕,但股市却不断创新高。过去一年美国三大股指都创下新高,道琼斯指数达到32148.04点,标普500最高达到3950.43点,作为科技股股指的纳斯达克指数更是翻了一倍,最高点时达到14175.12点。

再加上疫情期间能源、工业、地产等实体工业停滞,资金更愿意去追逐那些在疫情期间仍具有高成长性的科技行业,尤其是成长股、龙头股。

然而,股市上涨也与风险相伴。股市经历暴涨,风险变大,获利的空间缩小,而无风险的国债收益率不断上升,作为投资者自然会把资金从股市撤出投向债市,资金大量流 出直接的结果就是股市不断下跌。

但在此次回调中,疫情概念股不跌反涨,道琼斯指数也是始终保持整体上涨趋势。

科技泡沫危机会不会卷土重来

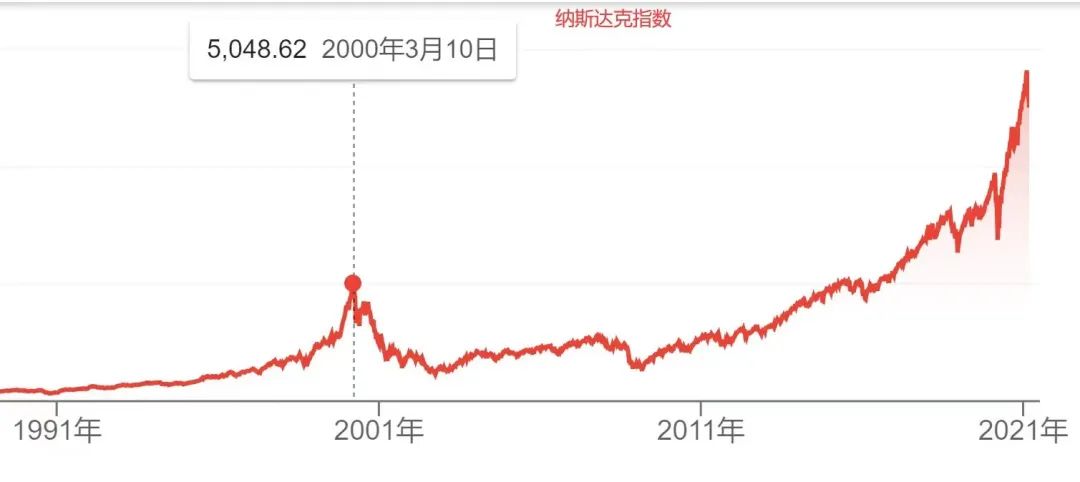

此轮股市暴跌,也让人回想起2000年美股科技股泡沫。

2000年3月,纳斯达克指数到达当时的历史峰值5132点后一路下挫,*跌至当年10月的1108点,跌幅达到78%。大量科技公司市值暴跌甚至倒闭,投资者损失惨重,可以说是科技互联网泡沫破裂的至暗时刻。

纳斯达克指数走势图

有数据统计,在纳斯达克上市的企业有 500 家破产, 80%的企业跌幅超过 80%,40%的企业退市。当时美股科技股代表公司微软、英特尔、雅虎和亚马逊,分别下跌 60%、60%、90% 和 90%;中概股新浪、网易和搜狐,股价都下跌到1美元以下。

行业人士对《深网》称,此次股市大跌应属“健康回调”,是过去疫情期间导致的货币政策性泡沫回吐,“因此与2000年时的状况完全不同。”他认为,行业通常以20%跌幅幅度作为是否进入熊市的参考点。截至3月9日,纳斯达克综合指数12609点,较最高点14175回调11.05%;标普500指数为3821点,较最高点3950回调3.27%;道琼斯指数保持上涨趋势至31802点。

乐观派们认为,股市涨跌,资产价格波动再正常不过,只要拿在手里的是优质的资产就不必惊慌。

贝莱德首席策略师Scott Thiel表示,在债券收益率上升引发的股市动荡中,科技股一直是主要受害者之一,但一些从新冠危机中浮现出来的关键主题将继续存在,即科技股预计会随着社会生活趋势的转变而变得有持续性。

奥本海默首席策略师John Stoltzfus认为,科技股将会迎来反弹,因为它们在经济重新开放中扮演着关键角色。

“我们认为纳斯达克指数的转仓实际上是一个增加头寸的机会,而就在几天前,这些头寸可能还较高。我们在经济数据中看到的一些通货膨胀实际上是供应链中断所造成的,而往往与疫情有关。至于覆盖面更广的标普500指数,年底目标则是4300点。”

不过,历史也*值得人们警醒。2000年股灾中,除了美联储两次加息,以及微软被判违反反垄断法之外,一个根本原因是当时股价的非理性上涨,公司估值过高已脱离基本面。

持悲观态度的Hercules Investments(海哥投资)首席投资官麦克唐纳认为,美国国债收益率上涨的势头还将持续。他预言,收益率可能在3月底之前涨至2.5%,而这就会触发标普500指数20%的抛售行情,纳斯达克100指数或下跌25%。

麦克唐纳估计,下一波抛售的重灾区将是不久前还广受市场青睐的科技股票,以及近几个月来价格猛涨的小型股票。

注:本文不构成任何投资建议。