过去一年,“互联网零食新贵”三只松鼠和良品铺子的日子过得跌宕起伏。

2020年前三季度,三只松鼠(SZ:300783)净利润同比增长率连续四个季度负增长,并且在5家休闲食品类上市公司中毛利率垫底。

业绩增长不及预期的同时,三只松鼠还迎来股东密集减持。第二、三大股东疯狂出货,套现超56亿元,多方影响下,其市值蒸发近一半。

老对手良品铺子(SH:603719)的情况如出一辙。去年上市之时一度受到资本热捧,共有86只基金持仓。但2020年三季报发布后,持仓基金锐减至4家。

2月24日,良品铺子将迎来上市一周年,1.83亿股限售股的解禁大潮也将随之而来。

三只松鼠、良品铺子、百草味,这些生于风口中的网红零食品牌,曾共享流量红利带来的业绩和股价齐飞,但红利释放期的后半,又变成了另外的故事:

三只松鼠股价自2020年6月以来一路下跌,截至2月21日收盘报42.4元/股,较最高价近乎腰斩;

良品铺子上市后起起伏伏,如今股价跌回60元区间,市值比股价最高时缩水三成。

三只松鼠股价表现(2020.06-2021.02)

在二级市场上,股价除了受公司自身经营状况影响,还受到资金、市场偏好、投资者情绪等多种因素的影响。但根本上,最核心的影响因素还是其自身的基本面。

01、生于风口

在增速普遍放缓的情况下,三只松鼠的体量仍远超良品铺子。

财务报表中的两大零食新贵,正在陷入尴尬境地。

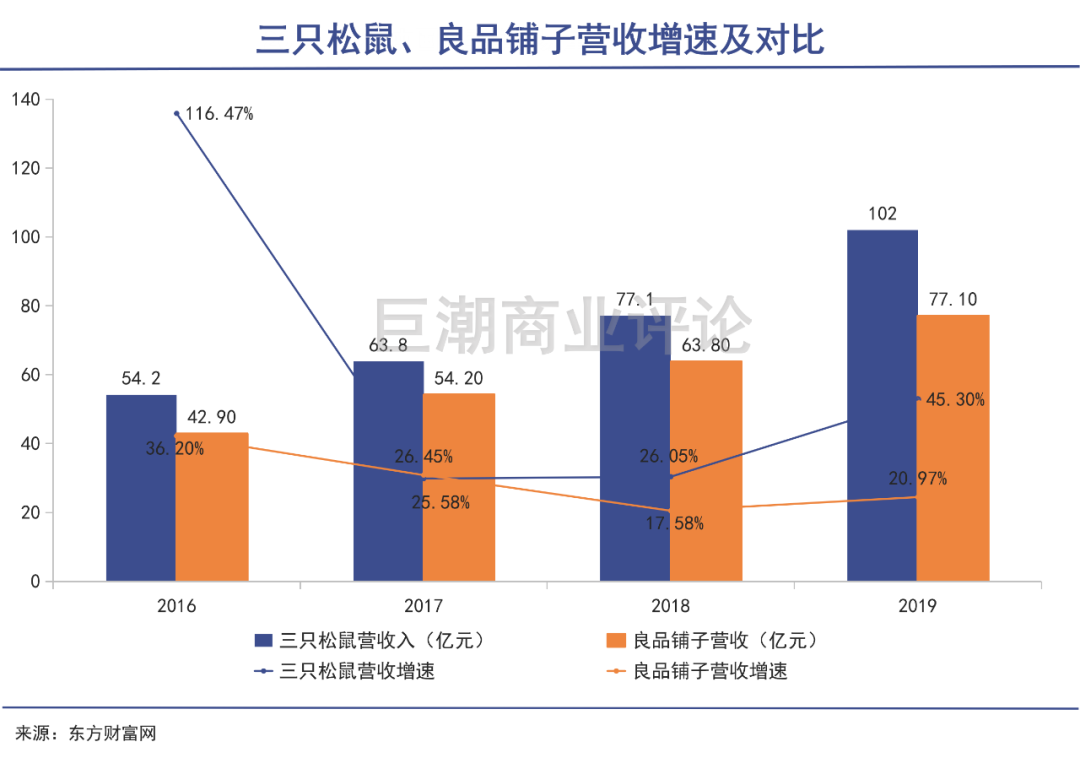

2016年-2019年期间,二者营收规模都在增长,但增速持续下滑。

流量是其背后一大关键原因。

早在2009年,淘宝凭借2000亿交易额成为中国*的综合卖场,此后几年,淘宝用户快速扩大。

与此同时,国内休闲食品行业正经历着迅速增长,年产值由2004年的500亿元左右,增长至2014年的接近4000亿元,年均复合增长率超过20%。

定位纯互联网食品品牌的三只松鼠在2012年成立。借助淘宝平台的红利期,三只松鼠几乎以一己之力开创“线上买零食”的消费浪潮,并长达七年把持业内线上销售额*的位置。

2019年7月,三只松鼠上市。同一年年末,以超过101亿元的营业收入,成为国内休闲食品领域最快破百亿的公司。

新渠道的崛起给零食行业带来了新的空间,线下企业也纷纷“触网”。自创立之初便专注线下的食品渠道商良品铺子,2012年开始正式入驻天猫发力线上。

二者是国内*代表性的两大休闲零食企业,虽然均以效率取胜,但背后所倚靠的商业模式截然不同:

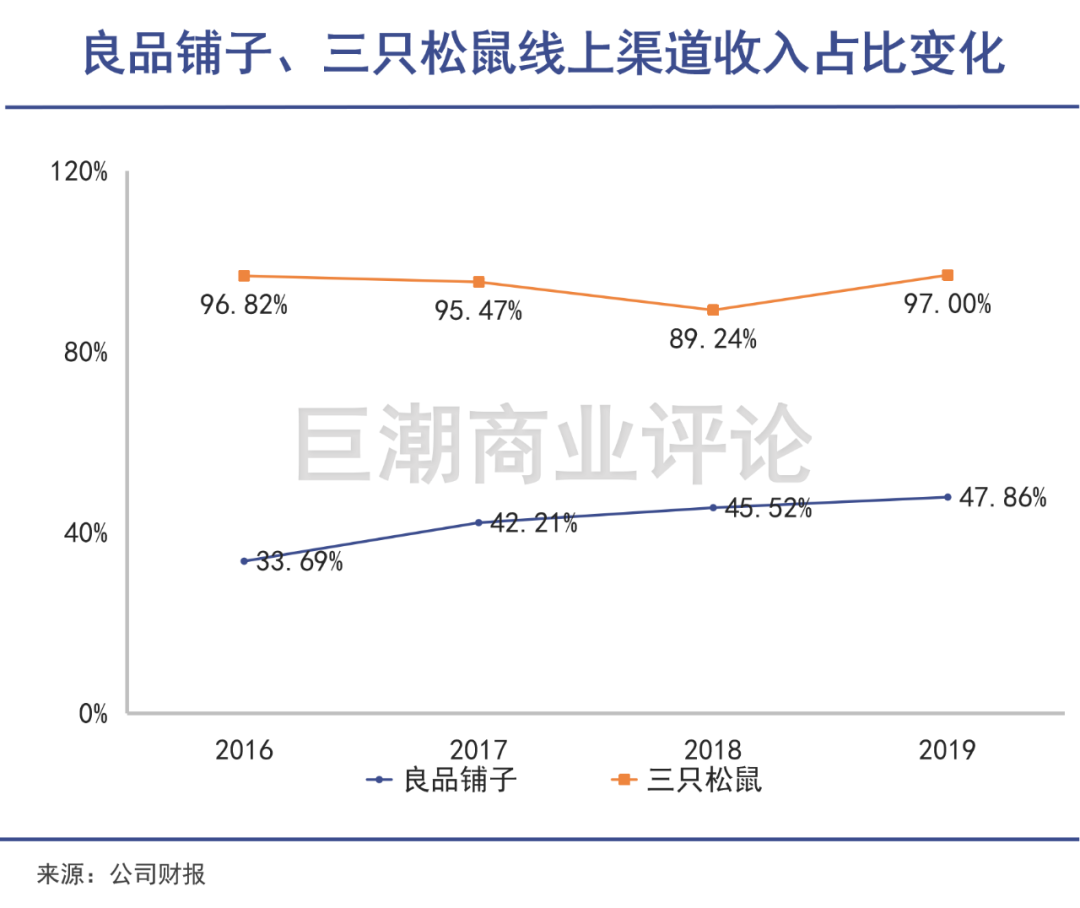

三只松鼠是全渠道布局的线上电商模式,平台流量分配红利、丰富的线上运营经验赋予了公司强大的线上运营能力,线上营收仍占到公司整体的近90%。

良品铺子则以线下模式为主,基于“加盟为主、直营为辅”的策略,逐步完成全国门店规模化扩张。

这也决定了良品铺子在流量获取上相对弱于三只松鼠。2019年财报显示,其线上线下渠道收入占比分别是47%、53%。

在流量红利期,谁获得更多流量,就意味着谁就能创造更高业绩数据。

线上的红利究竟有多强?我们可从两家的收入增速一窥究竟:

2016年-2019年,三只松鼠的线上渠道收入从42.68亿元增长到98.69亿元,年复合增长率达到32.8%;

同时期,良品铺子的线下渠道收入由28.05亿元增至39.07亿元,年复合增长率为14.25%,不到前者的一半。

抓住线上流量的三只松鼠,营收也开始呈现爆发式增长,和良品铺子拉开了差距。

2015-2019年,三只松鼠营收从20.4亿元涨至102亿元,而良品铺子营收仅从42亿元涨至72亿元。

截止今年三季度,阿里零售数据显示,三只松鼠线上休闲食品市占率为9.96%,*;良品铺子线上市占率4.3%,排名第三。只看体量,三只松鼠已然拉开了与良品铺子的差距。

从二者的营收情况来看,尽管在增速放缓的情况下,三只松鼠仍远超良品铺子的体量。

2020年2月,良品铺子在疫情期间于上交所主板“云上市”,首日市值达到68.73亿元,成为“高端零食*股”,不久后市值反超三只松鼠。

但上市尚未推动良品铺子在业绩方面的反超。观察其财报,良品铺子也好,三只松鼠也好,利润表现都非常一般。

02、红利退潮

红利褪去,二者都难逃增收不增利的现实。

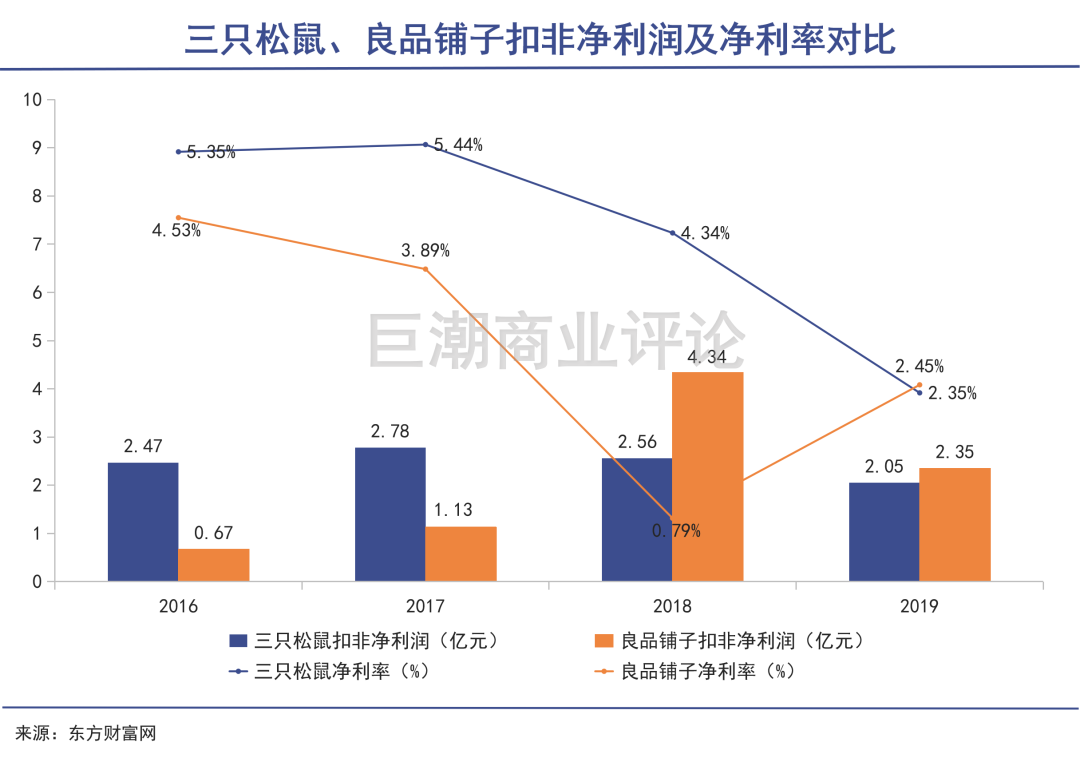

在明显的营收差距下,三只松鼠和良品铺子的净利润却出奇接近。

2016年-2019年,三只松鼠扣非净利润由2.47亿元降至2.05亿元,净利率从5.35%一直滑落到2.35%。同期,良品铺子的扣非净利润也在2亿元上下浮动。

二者几乎都陷入了增收不增利的困境。

观察其财报,2019年营收破百亿的三只松鼠,净利润却低于同期良品铺子净利润。为何体量更大的三只松鼠,赚钱却赚不过良品铺子?

这要从线上渠道的市场环境变化说起。

互联网在开足马力狂奔了6年之后,流量红利开始淡去。与此同时,线上的市场参与者却翻了好几倍,进而导致线上获客成本激增:

2014-2017年,天猫平台获客成本涨了62.5%;从2015年-2017年,京东平台获客成本大涨164%。

线上获客成本的上升,叠加各大互联网平台提升服务费,各大线上品牌都面临不小冲击。

而此时三只松鼠的命脉,仍牢牢被电商把握。2019年,公司实现营收101.73亿元,其中第三方电商平台贡献了98.69亿元,占比97%,相对应线下渠道营收占比仅有3%。

在布局线下门店后,2020年前三季度,三只松鼠所有线下门店的销售收入也仅占到总营收的8.89%而已。

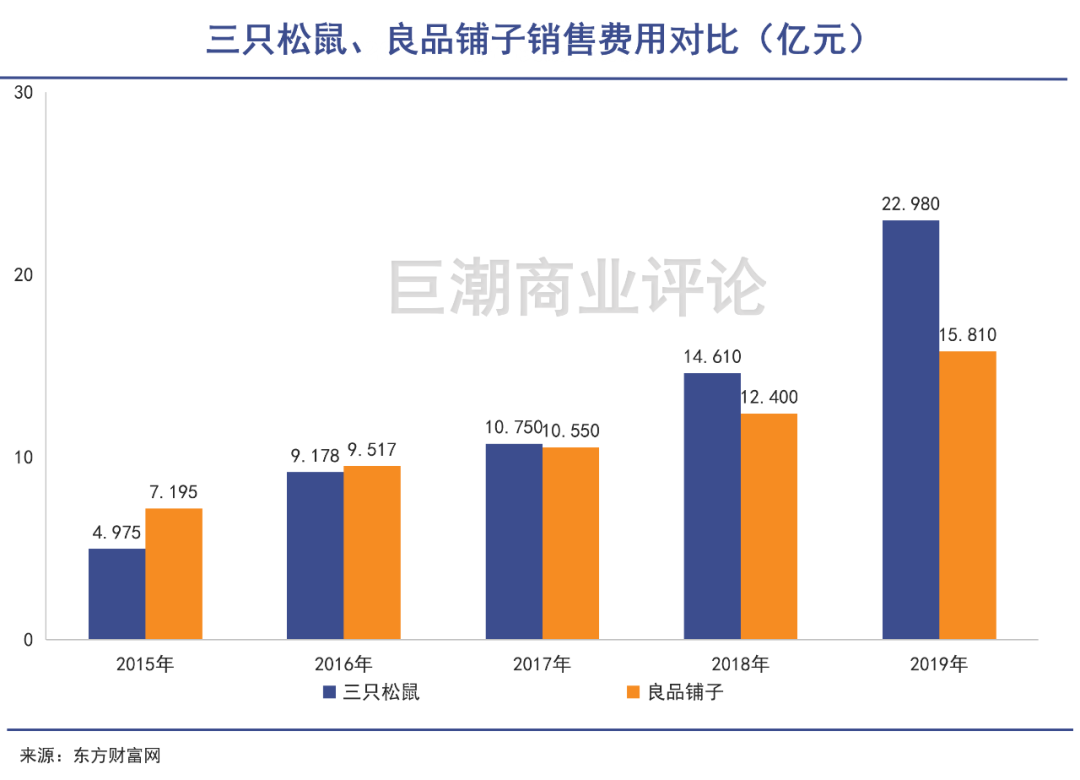

过分依赖线上单一渠道,导致公司不得不通过持续的营销拉动产品销量,销售费用也由此持续上涨:

2014年~2019年,公司的销售费用从2.34亿元增长至22.98亿元,增长近10倍。

其中,2019年平台服务及推广费达比2018年增长69%,仓储、运输费用比18年增长65%。

多重因素叠加,三只松鼠的销售费用及成本不断升高,直接影响了净利润的增长。

良品铺子在加入线上渠道后,为了保持流量之战中的稳固地位,也加入了砸钱营销的队伍:2020年前三季度的财报中,销售费用占总营收的比例分别高达20.25%、20.81%、21.98%。

巨额的销售费用,加上降不下来的营业成本,同样拖累了良品铺子的净利率。

而良品铺子本身的营业成本,已占到总营收的68%左右。若持续在线上发力,参照“主打线上”的三只松鼠营业成本,良品铺子营业成本很快将突破70%。

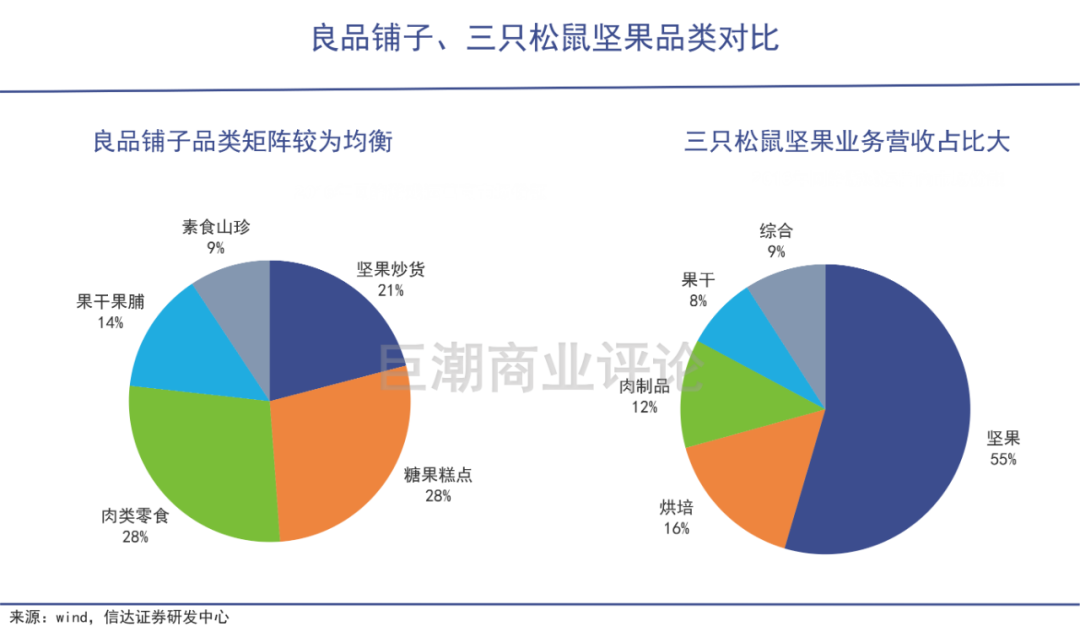

三只松鼠的主要产品是坚果及零食,其中坚果产品是目前公司*的收入来源,占据总营收的60%以上。

坚果产品加工环节简单,增值较少,产品同质化较高,产品竞争优势与价值一定程度上取决于其原材料品质,故而原材料价格在销售价格中占比很高。

与此同时,产品间的同质化问题,也使得不少企业通过价格竞争获取市场份额,经常是优惠券、打折、促销活动不断,使得企业利润率下行的压力日益严峻。

相比之下,良品铺子在产品均衡和渠道均衡上的表现更胜一筹。

良品铺子走的是综合性零食厂商的路子,全品类全渠道销售,产品包括糖果糕点、肉类零食、坚果炒货、果干果脯、素食山珍及其他产品,没有明显营收独大的品类。

2012年,良品铺子开始布局线上渠道,2019年实现线上渠道五五分的均衡占比,避免了如三只松鼠般过度依赖单一渠道的风险。

03、必由之路

即使电商凶猛,零食也还是一门回归线下的生意。

流量为新品牌崛起带来的强大支撑力量已有目共睹。但当流量褪去,是否意味着品牌失去了继续成长的机会?

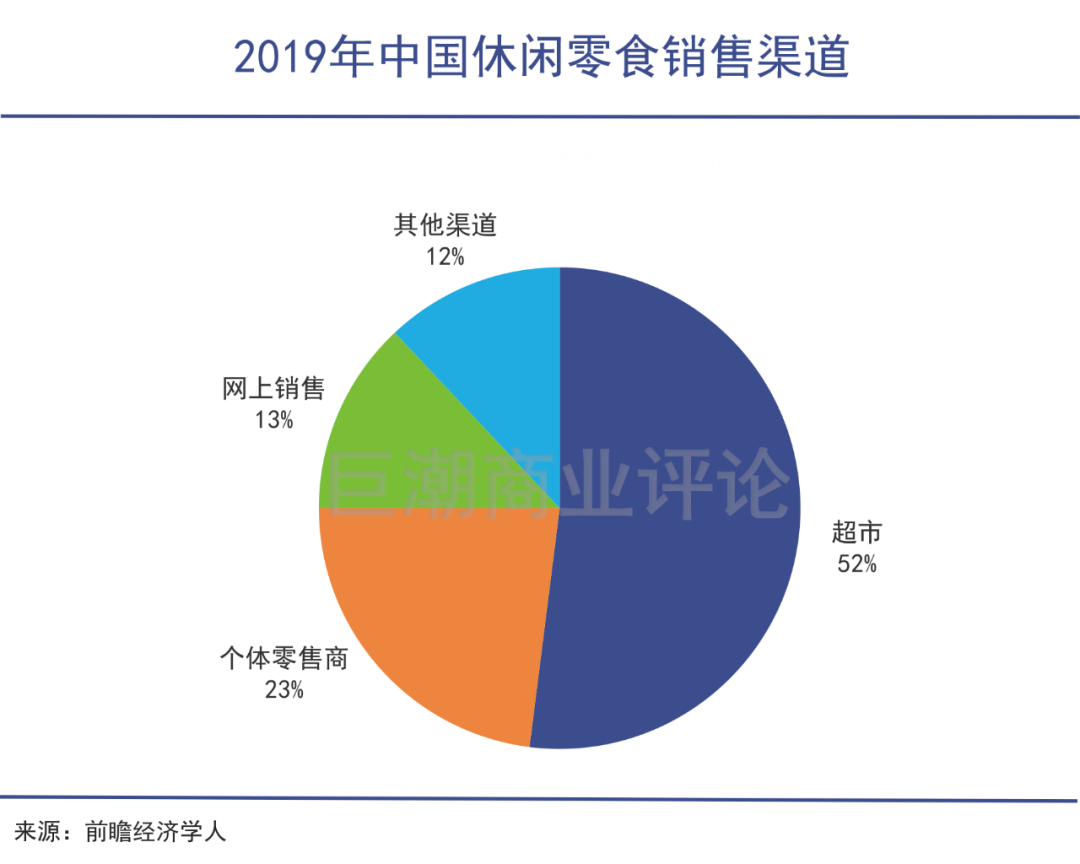

从零售业多年打造的销售渠道上来看,即使电商再凶猛,国内休闲零食零售总额仍还是源于线下渠道。

以2019年为例,国内整个休闲零食行业的销售渠道中,线上销售占比仅有12.8%。线上渠道虽然容易实现新品牌的打造,但若想有更长远的发展,线下市场才是更广阔的增长空间。

零食,终究还是一门线下主流的生意。

传统的线下零售企业洽洽食品(SZ:002557),从创办到今天,一直采用“经销为主,部分直营”的销售策略,构建商超渠道网络。

截至目前,传统零售企业洽洽食品仍然是线下销售规模行业*,其盈利能力也处在行业较高水平,市值也在零售类公司中位列前茅:

2019年,洽洽净利润达6亿元;良品铺子为3.4亿元;而三只松鼠仅为2.4亿元。

市场反馈就是模式成功与否的*证明。

线下起家的良品铺子,虽然也已经向线上转移,但在打开线上渠道之前,已经率先一步完成线下门店的布局。截至2020年9月30日,良品铺子线下终端门店数已突破2500家。

和三只松鼠以来线上渠道不同的是,良品铺子已经基本实现线上线下双线平衡发展,2019年线上和线下营收占比分别为49%和51%。

AC尼尔森的研究也显示:随着电商红利逐渐消失,中国的零食市场的机会已经从线上到线下转移。物流和供应链体系的升级,已经可以让门店的食品价格和线上店相同,而门店所提供的体验感、文化附加值、多元化服务又是线上店无法比拟的。

为了寻求新的增长点,三只松鼠也已经投入巨大精力和资金转战线下。章燎原曾表示,三只松鼠的门店未来要覆盖全国所有的城市,实现70%的交易来自线上,30%来自线下。

2020年下半年,三只松鼠新开500余家联盟小店、30余家投食店,平均每月新开90余家店,开店规模和速度都是翻倍增长。

由于线上比价更充分,利润率会相对难以提升,并且卖货成本按单计算。比如2016-18年三只松鼠的线上毛利率从30.1%降到了27.5%,但线下毛利率却从32.2%微增至33%,始终高于线上。

04、尾声

众所周知,经营线下店面前的一个重要问题是,必须要承担高昂的门店租金和人工费用。

如果线下门店的扩张不能为营收带来贡献,反之,将会拖累成本的急速上升。

这对于网红零食真正的品牌号召力,提出了超高的要求和巨大挑战。

这也是互联网红利消减后,留给所有电商品牌的一个难题:用互联网基因改造而出现的新品牌,在线下的接受度到底如何?是否会形成有效的品牌效应甚至是壁垒?用户是否愿意为其付出溢价,甚至屏蔽其他传统零食品牌?

这直接关系到网红零食的“钱途”,三只松鼠、良品铺子们,正在用自己数以亿计的投资去验证它。