久旱将逢甘霖?2月19日,台积电同意给予汽车客户订单优先权的产业链消息在业内炸开,虽未经进一步证实。

当下全球性全行业芯片短缺,汽车业亦不例外,日前工信部还就汽车芯片供应短缺问题与相关企业座谈交流。

星视界资本创始人、汇生国际科技投行部国际合伙人郭剑武在接受《科创板日报》记者采访时称,智能汽车芯片应得到重点扶持,它从国家战略层面解决了生态和产业的问题,同时涉及到大数据安全,不管花10年、20年都应该将其拿下。

当前汽车芯片紧缺情况究竟如何?预计何时有望缓解?国产替代的机会来了吗?《科创板日报》记者向汽车芯片公司、投资机构和汽车半导体研究人士展开调研,力求还原汽车芯片供应的真实现状。

交期普遍要半年

“缺!明着未必说,实际上汽车芯片的交货是非常紧张的(当然其他产业亦然),尤其是中小车企,压力非常大。”台积电的一家IC设计客户内部人士再向《科创板日报》记者证实。

2020年疫情以来,全球半导体行业供应紧缺,尤其以8英寸晶圆芯片的产能缺口最为严重,目前已造成价格平均上涨15-20%左右。近期由于日本地震、美国德州低温天气影响,状况进一步恶化。芯片供应紧张,对下游汽车等行业,会造成停产或涨价的连锁反映。

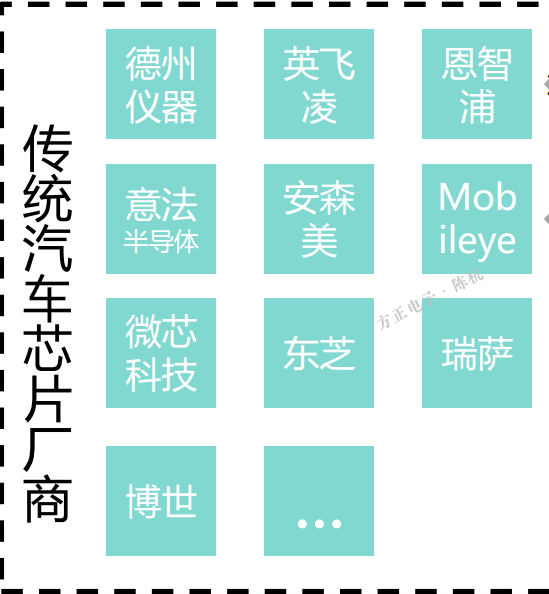

《科创板日报》记者了解到,当下汽车芯片产业主要以英飞凌、恩智浦(NXP)、意法半导体、德州仪器、德国博世、Microchip(美国微芯科技公司)等海外龙头为主,近年来以英伟达、 英特尔、 高通三家为代表的消费电子芯片巨头也以车机系统和自动驾驶为突破口切入了汽车芯片市场;国内则是华为、比亚迪半导体、地平线等崭露头角。

图〡传统汽车芯片厂商;来源:方正证券研报

上述多家汽车芯片龙头厂商,自去年年底起频频传出延长窗口期、发涨价通知、交期延长的消息。其中Microchip(美国微芯科技公司)最为“夸张”,其部分型号的交期从此前的18周延至54周,超过一整年。

据介绍,一般汽车厂商提前3个月向代工厂发送订单或者有备货,正常标准货期一般为6-8周;而目前各芯片大厂的交期普遍在20周或30周以上。这意味着如果现在下单至少要在2021年年中及之后交付,前述Microchip(美国微芯科技公司)部分型号交货甚至要到2022年左右。

“56周也不夸张的,个别型号物料可能是这样,完全没法确定交付时间的都有,当然也不是全部物料这样,但交期大幅拉长是不争的事实。”上述IC设计公司人士告诉《科创板日报》记者。

深究背后原因,业内普遍提到根源在于2020年疫情爆发初期对经济预期较差,导致芯片厂商自降了产能,同时车企下订备货也相对保守,在疫情迅速受控、需求恢复后芯片产能持续吃紧。

汽车智能芯片公司地平线接受《科创板日报》采访时即谈到,近期汽车芯片产能下降、价格上涨的原因主要是2020年全球对疫情的影响程度普遍悲观,对下游消费需求的判断极为谨慎,所以未充分下单备足晶圆、基板等原材料,上游厂商也不敢扩产能;而当下半年市场恢复超出预期,造成上游产能远不能满足需求,价格上涨。因为上游产能紧张,供应商会优先销量大的消费类产品需求,因而对汽车芯片供应产生影响。

据了解,为能分到货,加之代理商加价炒货,大小客户成倍加大备货力度,循环导致产能紧张。据介绍去年年底车企的计划已排到今年二季度,今年再下订单产能更为紧张。Microchip(美国微芯科技公司)去年12月发出的涨价函即提到,“我们看到产品和服务的需求量正前所未有的涌现而出,(2020年)*和第二季度尚未交付的订单增长速度已令公司无法如常服务”。

从产业发展的角度,随着汽车智能化程度包括自动驾驶水平提高,去年下半年起电动汽车芯片需求放量,当前需求量仍在急剧攀升,更是加剧了汽车芯片紧缺状况。

业内:预计三季度有望缓解

“还真没法应急,拜登要求台积电扩大汽车电子芯片产能,这个哪是说扩大就扩大的。”前述IC设计人士称,“新的晶圆厂从建立到投入使用至少需要2年时间,包括设备到位及现场安装,技术工艺技术成熟。”

汽车行业分析师张翔也谈到,汽车芯片厂商都是严格按照计划生产的,从去年年底开始爆发的汽车芯片短缺问题,短期内也只能通过现有的产能进行供需调配。加上车载芯片的验证周期很长,也很难通过新建产能来提高供给量,短期内短缺仍将持续。

对此芯片原厂的应对策略普遍为——优先供应汽车芯片。台积电表示将通过调整半导体生产工序,将汽车芯片的交期缩短一半;联电表示公司提高生产率增加的产量或将优先分配给汽车行业;此外三星也在考虑紧急扩大汽车芯片的产能。接受约谈时部分汽车芯片供应企业还表示,已针对当前市场情况,积极采取设立专项工作组、加强与整车零部件企业沟通交流、启动备用产能、加快物流运输等手段,增强市场供给能力。

汽车智能芯片公司地平线向《科创板日报》记者指出,应对措施上,汽车智能芯片企业,一方面需要对车载智能化提速做出预判,根据2021年出货预期来提前做风险备料,锁定产能,另一方面积极与产业链上游供应商保持频繁沟通,对自动驾驶这个增长极为迅速的市场的重要性达成共识,进而提升产能优先级。

对此汽车行业分析师张翔还透露,”一般车载芯片在芯片供应厂商的业务比重不足20%,真正的利润大头是消费类芯片,以往的惯例是优先满足后者需求。但汽车芯片业务相对比较稳定,而且车企客户质地普遍优良,在供应普遍紧张的情况下,此刻芯片原厂需要平衡和博弈。“

一些产业上的变化也在发生。德勤的统计数据显示,汽车部件芯片有望成为最快增长点,将于2022年贡献12%的芯片销售收入。从方向盘到刹车传感器,从娱乐系统到倒车影像,近40%的汽车部件需要芯片。IDC预计2020年全球汽车领域的半导体市场收入约为319亿美元, 2024年将达到约428亿美元。

针对汽车芯片产能紧缺,业内普遍预计,这一态势或将延续至今年三季度。“国外疫情逐渐好转,交期陆续会恢复,汽车缺芯预计有望在三季度得到缓解,但最近这几个月肯定是非常紧张的。”前述IC设计公司人士认为。

IHS Markit最新数据同样显示,全球汽车芯片短缺可能会在*季度影响67.2万辆轻型汽车的生产,供应短缺的影响可能会持续到第三季度。

地平线方面的观点也类似,其认为,“预计全球半导体芯片短缺的该状况会持续到2021年下半年。”

国产替代关注这些领域

疫情扰乱了全球供应链,当前汽车市场一“芯”难求,但危机中也育新机。消息称,“缺货风波”使得汽车客户对国产供应链需求意愿增强,国产汽车芯片产业加快发展或将迎来契机,相关芯片企业积极开展产品认证,加快步伐导入客户,进口替代正在提速。

“国产汽车芯片的机会是有的,在当下时点如果能导入相关客户从长期来看是有利的。”前述IC设计人士认为,“不过短期内影响还不大,重新设计芯片导入也要几个月的时间,刚好缺货的周期可能就结束了。”

据业内介绍,汽车芯片相对特殊,与消费芯片和工业芯片有较大的区别,其工艺更严谨,生产要求更严格,准入门槛极高,车规认证需一年半到两年时间,拿车厂订单做评估测试再要一到两年时间,从设计到应用的周期相对较长,但一旦供货又非常稳定。

“一款车研发好定了型,如果选择了某个汽车芯片供应商,这么在这款车的整个生命周期内几乎是不太会去更换供应商了,所以芯片厂商拿下订单的时间很长,需要三、四年,但基本能稳定供应个五六年。”云岫资本合伙人兼CTO赵占祥向《科创板日报》记者介绍。

在他看来,车厂在安全相关的核心芯片选择上会更谨慎保守一些,而在跟车身、娱乐信息等周边芯片方面会更激进一些。“比如特斯拉,核心的芯片它还是用不错的,但在跟安全无关的一些芯片上更倾向于降成本。像车身上的雨刷、车玻璃,车座椅、车灯、娱乐系统等芯片,国产芯片公司都是有机会的。”

采访中不少专家还谈到,汽车芯片领域最核心的还是智能驾驶或者无人驾驶的AI芯片,在这一创新领域将有较好的发展机会。

“智能驾驶芯片国内也是有机会的,国内国外目前的差距没有那么大,大家在同一起跑线,虽然海外巨头的研发实力更强,但国内的芯片公司反应还更快一点,所以老牌芯片公司也未必一定是*。”赵占祥谈到。

图〡汽车AI芯片厂商;来源:方正证券研报

星视界资本创始人、汇生国际科技投行部国际合伙人郭剑武也谈到,无人驾驶汽车芯片是较好的赛道,但难度系数也较高,未来国内汽车芯片企业仍需在架构、算法、算力、功耗等方面,再去做进一步优化和探索。

客观来看,目前国产汽车芯片企业数量仍较少,并且以车身、汽车信息娱乐系统等外围芯片为主,少量进击主控、功率等核心芯片。中国汽车芯片的国产化率,据业内介绍目前仅有1%出头,仍有巨大空间。

哪些车芯企业值得关注?

云岫资本合伙人兼CTO赵占祥向《科创板日报》记者分析称,“国内的汽车芯片公司,除了地平线、华为和比亚迪半导体,在汽车用量相对大的还有上市公司四维图新,它直接收购了杰发科技,做TPMS胎压测系统芯片,属于汽车安全类的核心芯片;创业公司里面有做汽车级MCU的芯旺微电子,做自动驾驶的黑芝麻,还有智能座舱芯片芯驰半导体,这些都有一定的含金量。”