2019年2月,“TCL集团”证券简称更名为“TCL科技”,伴随着改名的还有公司战略转型——从家电、手机终端变成了面板企业。

半年后,在一场半年度业绩交流会上,董事长李东生问了一个问题:TCL各项经营指标优异,分红率是同业三倍,PE只有同业三分之一,“我就是想不到为何股价会这么低?”

就连参会的人可能都没想到,这句诘问,竟然成了此后TCL科技股价大涨的起点。

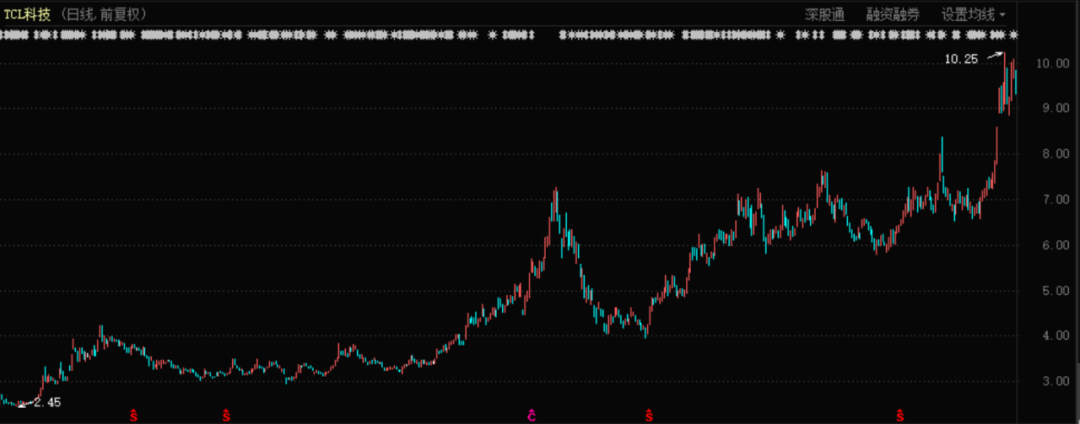

此后一年多的时间里,其股价从2019年初不到2.5元涨至如今接近10元,动态市盈率从10倍一跃到了50倍以上。

就在一周多以前,TCL科技因连续三个交易日收盘价格涨幅偏离值累计20%而登上龙虎榜,6天后,又因为多主力卖出跌停再次登上龙虎榜,上演了一出“红得发黑”的戏码。

有人对TCL的印象,还停留在那个“TCL王牌”的中古风的电视机品牌,也有人深知面板生意难做,怀疑它是否能在这个艰难的行业里走得够远,甚至有人认为公司名字的谐音就是“太差了”,对其敬而远之。

然而,这些各式各样的看空理由,都没能阻止TCL科技估值、股价的不断上涨。这家充满了争议,股价却又不断上涨的公司,“真面目”究竟如何?

01、告别价格战?

在可见的未来,供给端的稳定,大幅减小了价格战再度上演的可能。

产业供需格局向好、龙头份额提升,这是市场对TCL科技*的期待。

京东方(SZ:000725)前董事长王东升曾总结,“每三年,标准显示器件价格会下降50%,若保持价格和收益不变,产品性能必须提升一倍以上,有效技术的保有量必须提升两倍以上”。

这就是面板行业的“摩尔定律”,也称“王氏定律”,它成为了“后来者的通行证”、“先行者的墓志铭”。

在实践中,“王氏定律”最终表现为重资产投资的“军备竞赛”——LCD产线世代线投入越来越高,从90年代的1、2代线迭代到现在的10.5代线,新建产线的资本支出也从不到100亿增长至400-500亿元的水平。

后来者只需要砸下更多的钱,投向更先进设备,便可一举“弯道超车”,将先行者早期的资本投入优势化为乌有。

数十年间,这样的戏码已经不止一次发生:从亚洲金融危机时韩国逆周期扩产击败日本,到21世纪的前几年,台湾用新世代线超越韩国,再到现在,大陆凭借8.5以上世代线以及低成本优势,逼得日韩企业退出市场。

2019年,国内大尺寸LCD产能持续扩张,面板行业供过于求的形势日益突出。巨亏压力下,日韩厂商先后宣布了退出计划:LG官宣会在2020年年内关闭韩国本土的LCD TV产能,而将剩余产能集中在中国广州生产;三星显示公开信说明,2020年年底前将终止所有 LCD产品供应,以加快转向QD display事业。

截至目前,三星退出节奏有延迟。位于苏州的8.5代线被TCL华星收购,韩国本土LCD还剩1条7代线和2条8.5代线,但仅用于满足自家终端供给;

LG原计划于2020年年底退出的部分产线,因面板供给偏紧、价格回升而推迟至21年底退出,但其总产能全球占比已不到3%,且不再对外签长单。

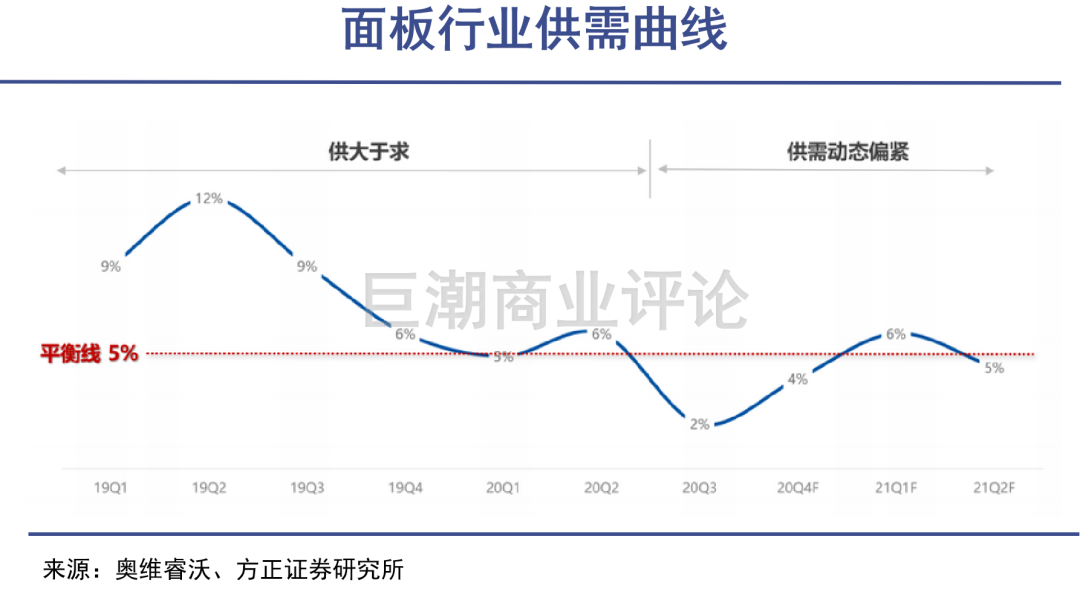

面板行业供需曲线

考虑到面板产线一般是2年建设周期+一年爬坡期,三年才能形成理想产能。故在2024年以前,在大尺寸领域的供给情况已然十分清晰:

2020-2021年新增的高世代LCD产能,将来自京东方B17的10.5代线、TCL华星光电T7的10.5代线、惠科的2条8.6代线,以及鸿海广州的10.5代线,总计产能扩张约320万平方米/月。此后,面板厂基本不再新增LCD资本开支,供给端将进入稳定期。

在可见的未来,供给端的稳定,大幅减小了价格战再度上演的可能。

而需求端,2021年疫情后经济复苏、2022年奥运会顺利进展的利好预期下,面板行业整体格局,将从供过于求逐渐转向供需紧平衡。

2020年上半年数据显示,京东方、华星光电分别以20.4%和14.4%的出货面积比重,拿下全球面板厂商大尺寸出货面积前二位。其中,华星光电的55吋电视面板市占率全球*,65吋电视面板市占率居全球第二。

随着日韩退出,面板行业份额正进一步向头部企业靠拢。

信达证券预测,2022年京东方和华星光电市占率将超过50%,产业波动性将大幅减弱。作为老二的华星光电,将极大受益于这波产业格局的改善。

但改善的局面能维持多久?悬于头顶的,还有一把来自OLED的“达摩克利斯之剑”。

02、豪赌大尺寸OLED

TCL能否凭借印刷OLED在大尺寸领域弯道超车?这是属于TCL的一场豪赌。

华为Mate 20 Pro手机发布后,“周冬雨排列”上了热搜。手机屏幕像素放大后,出现了一双双发光的绿眼睛和红色的嘴,形似撞脸“小黄鸭”的周冬雨,因此而得名。

这实际上是京东方为了延长屏幕寿命,又不得不绕开三星OLED专利的权宜之举。尽管“周冬雨排列”的显示效果相较三星的“钻石排列”打了折扣,但还是高出LCD一大截。

对比LCD技术,OLED技术的优缺点都很明显:

由于采用自发光原理,OLED屏幕天然具备更清晰的图像显示效果和更丰富的色彩表现;

省去了背光源,OLED在柔性、薄度方面更具优势,能有效避免划伤、碎屏,因此成为手机厂商的心头好;

省去了偏光板、背光模组和彩色滤光片,OLED理论上会节省下至少70%的原材料成本。

但同时,动辄上百亿的产线投资、尚未解决的闪屏、烧屏等技术问题,让很多厂商和消费者选择观望。在手机论坛内,三星的烧屏问题仍是网友们热议的话题。

由于技术各有利弊,两大阵营仍未决出胜负。但有一点很明显——他们的优缺点并不“对等”。OLED在显示、功耗方面的优势,是技术路径的天然优势,是LCD的“先天不足”。但是高成本和烧屏的问题却非硬伤,在面板“王氏定律”作用下,这些瑕疵终将改善。

在小尺寸领域,OLED成本几乎能和LCD持平,闪屏、烧屏问题亦不似大尺寸应用明显,故LED阵营越来越庞大。

2019年,智能手机AMOLED 面板出货量为 4.71 亿片,环比增涨16%,其渗透率已升达30%。根据HIS数据,2023年内AMOLED渗透率还将增长至50%。

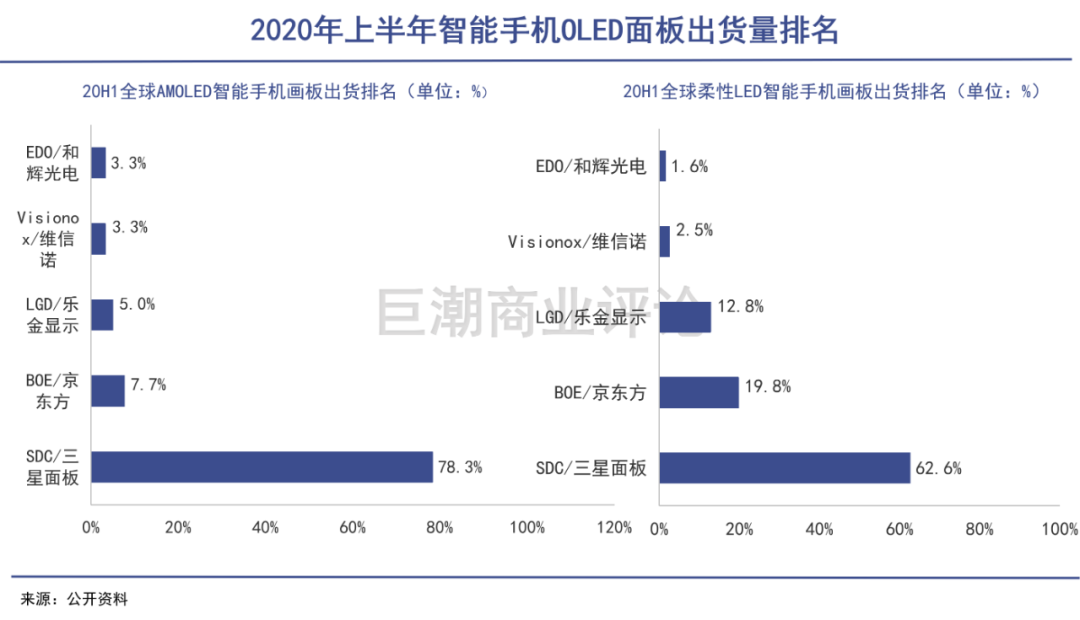

这其中,三星以78.3%的市占率垄断全球,与第二名京东方7.7%的市占率拉开不小差距。TCL的华星光电仅在武汉有一条6代线,产能仅占柔性OLED市场的1.6%。

如何绕开龙头三星的专利护城河另谋出路,是国内厂商亟需解决的难题。但目前来看,TCL华星离国产老大京东方,仍有不少距离。

2020年上半年智能手机OLED面板出货量排名

就在三星称霸小尺寸OLED领域时,另一显示器巨头LG将赌注押在大尺寸OLED领域,力求扳回一局。目前,全球仅有LG一家能供应大尺寸OLED屏,市场正处于严重供不应求状态。

2020年上半年数据显示,在全球电视出货总量下降1.7%的情况下,OLED“一枝独秀”,销售量正增长。去年2500美元以上的高端电视市场,OLED屏幕市占率已达65.6%。

有业内人士表示,部分互联网厂商如小米等,即使想做OLED电视也很难抢到屏幕。

良率成为大尺寸屏幕发展的桎梏,由于提升难度大,三星甚至中断过大尺寸OLED面板制造计划,直至找到了折中路径——QD-OLED。它工艺更简,兼具OLED性能和成本优势。据计划,2021年三星将进入新技术量产爬坡期。

为了不被国际大厂“一剑封喉”,TCL华星选择押注印刷OLED技术。由于原理简单,印刷OLED既能提高发光效率,又能降低成本,在规模化商用上有较大发挥前景。

目前,其在广州的T8产线项目正在筹建,初步规划量产时间为2024年。

相比之下,行业老大京东方仅在合肥建立印刷OLED技术的技术开发先导线,而未明确公布技术规划。印刷OLED有限的工艺稳定性、复杂的配套需求、与三星、LG技术路径的性能落差,都令其在巨额投入的新技术面前,选择谨慎态度。

TCL能否凭借印刷OLED在大尺寸领域弯道超车?在2024年华星量产之前,谁也无从知晓答案。这一次,上百亿的产线投资,没有日韩、甚至也没有京东方的先例验证,毫无疑问,这是属于TCL的一场豪赌。

03、资本运作高手

李东生作为实业家,却一直对于资本运作很感兴趣,并且搞出过各种“骚操作”。

撇去行业本身,TCL本身也是一家极其有意思的企业。

前不久,董事长李东生一则失误操作自家股票的公告,在二级市场亮了:

李东生在2020年9月1日下午13点03分,委托交易服务人员因证券代码输入错误导致误操作,卖出TCL科技股票500万股,卖出均价7.18元/股,随后又在下午14点48分买回上述500万股,买入均价7.15元/股。

TCL科技股价表现(2019-2021年)

这一进一出的“日内做T”神操作,让李东生在短短105分钟内赚了30万元。尽管事后他本人澄清,并表示收益归公司所有,但市场里仍然颇有微词。

就在乌龙事件前几个月,TCL公布重组公告,拟将TCL实业、惠州家电、合肥家电等8家家电厂商作价47.6亿,出售给同由李东生控制的TCL控股。收入合计上百亿的8家公司,最终折价不到50亿,引起网友和小股东的口诛笔伐,最终引来证监会问询。

其中争议*的,便是TCL实业的-7.9亿估值

TCL实业的主要资产是电视。2017年,其总营收363亿,规模大于当时200多亿市值的海信和170亿市值的康佳。2018年上半年,其营收也有177亿。如此规模公司,最终以负估值出售,上市公司还需给李东生“倒贴钱”。

在李东生主导下,TCL如是的“骚操作”还有很多:

2020年6月,TCL科技通过重大资产出售,将茂佳国际作价25亿出售给TCL实业,时隔仅半年,TCL科技又将其以28亿价格买回,称要缩短Mini LED新技术研发周期。对此操作,业内分析师直呼看不懂,但一买一卖,上市公司估值变高,进一步“做大做强”了。

2016年6月,TCL通讯宣布私有化,为李东生在内的几大股东支付了超36亿港币对价。就在私有化刚刚完成的下半年,TCL通讯由上半年0.19亿盈利急速转为4.74亿亏损,至2017年上半年,又进一步亏损超5亿元。

也就是说,在通讯业务悲观预期下,管理层仍在强行获得高溢价获利。

更早之前,李东生为了将TCL推向国际化,激进地收购了一批国外落后产能企业,例如巨亏10多亿的汤姆逊彩电和阿尔卡特手机厂商。原TCL集团彩电新闻发言人刘步尘事后评论,“TCL在并购汤姆逊的时候连它‘过时’的技术都没有获得”。

当年的决策失误一度让TCL损失惨重,李东生也因此被福布斯评为“最差老板”。但这些黑历史最终已经成了资本市场的回忆。

而如今,比TCL国际化更困难的问题摆在了李东生面前——在面板这个“不成功便成仁”的超重周期行业里,TCL应该如何赶超日韩企业的技术优势,如何突破京东方的规模优势?

这要比改个名字困难得多,也比所谓“资本运作”困难得多。