过去一年内,关于爱奇艺(NASDAQ:IQ)和腾讯视频合并的传闻一度甚嚣尘上。不少股东认为,爱奇艺将借此机会,迎来更缓和的竞争环境,甚至有希望和腾讯联合起来,利用垄断力量对上游压价,对下游涨价,提早实现盈利。

然而,“反垄断”已成为当前互联网监管的主旋律,两家公司合并的可能性渺茫。眼下留给爱奇艺的,唯有在内容和运营上精耕细作,摸索建立真正的壁垒。

既然做不了中国“奈飞”,不如就做*的中国“爱奇艺”——而来自两家中国本土公司芒果TV(SZ:300413)与B站(NASDAQ:BILI)的启示,反而更值得它去重视。

爱奇艺——中国长视频平台引领者

爱奇艺成立于2010年,于2018年在纳斯达克上市,专注于提供正版、高清的长视频内容。

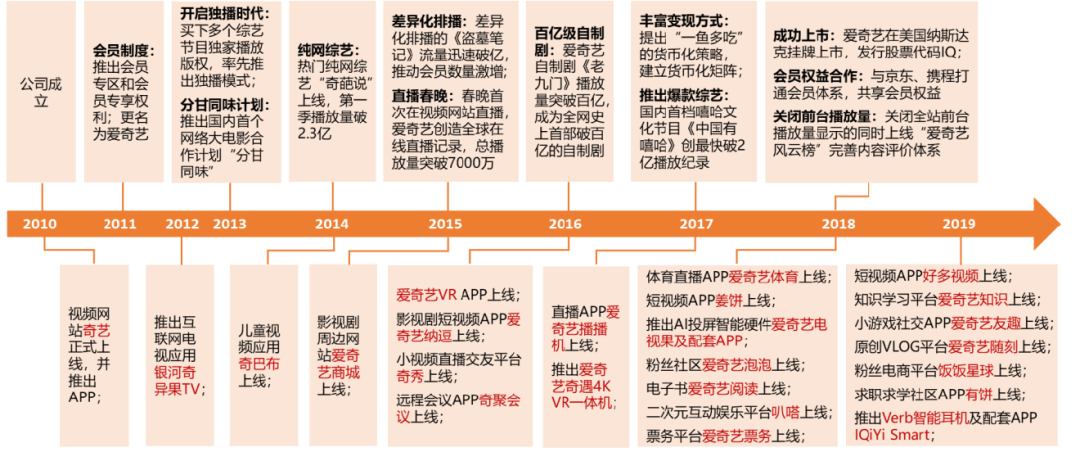

自成立以来,爱奇艺一直在引领互联网长视频行业的创新,开创了差异化排播、自制内容、联合会员、关闭前台播放量显示等多种新颖的运营模式,这些后来逐渐成为视频行业的通用“玩法”。

图1:爱奇艺发展历程,资料来源:天风证券研究所

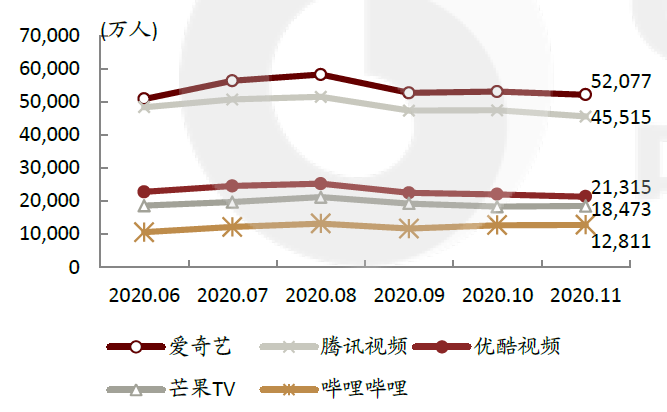

从用户规模的角度,爱奇艺同样是领跑者。截至2020年11月份,爱奇艺的月活跃用户数达到5.2亿,*于劲敌腾讯视频,并大幅高于第二梯队的优酷、芒果和B站。同时,爱奇艺的付费会员数在19年6月份突破1亿,也是国内*破亿的长视频平台。

图2:国内主流长视频平台月活跃用户数,资料来源:Questmobile,中金公司研究部

与奈飞的差距正逐渐拉大

顶着*大长视频平台的“帽子”,爱奇艺无法避免地被拿来和美国*的流媒体平台奈飞(NASDAQ:NFLX)作比较。然而,无论是经营业绩还是资本市场表现,爱奇艺都难以对后者“望其项背”。

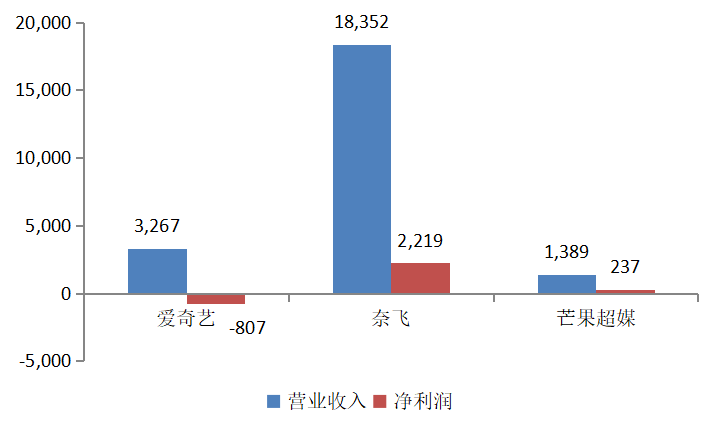

2020年前三季度,爱奇艺营收33亿美元,不足奈飞的五分之一;而利润角度,爱奇艺仍深陷亏损,与“小兄弟”芒果超媒(芒果TV为其主要业务)尚有不小差距,更不用说与奈飞相提并论。

图3:2020年前三季度爱奇艺、奈飞、芒果超媒营收和利润对比(单位:百万美元),资料来源:wind

从运营数据来看,爱奇艺的活跃用户数已超5亿,对中国家庭数的覆盖比例已超过100%(我国家庭数大约4.3亿户),活跃用户数(包含免费和付费用户)的增长已达瓶颈,因此未来爱奇艺的增长动力只能由付费用户数和ARPU值(每用户付费值)的增长来拉动。

截至20年Q3,爱奇艺的付费会员数大约为1.05亿,占活跃用户的比例(付费率)为20%。会员定价方面,如果不考虑折扣,每月25元,连续包季68元,连续包年248元。

而奈飞20Q3的全球付费用户数为1.95亿,由于奈飞付费率几乎为100%,因此总体用户数与此相当。会员定价方面,根据清晰度和共享终端数,共有三种套餐可供选择,分别为入门套餐每月8.99美元,标准套餐每月13.99美元,高级套餐17.99美元。

不难发现,奈飞的付费率大约是爱奇艺的5倍,每月订阅价格大约是爱奇艺的2.5-5倍。

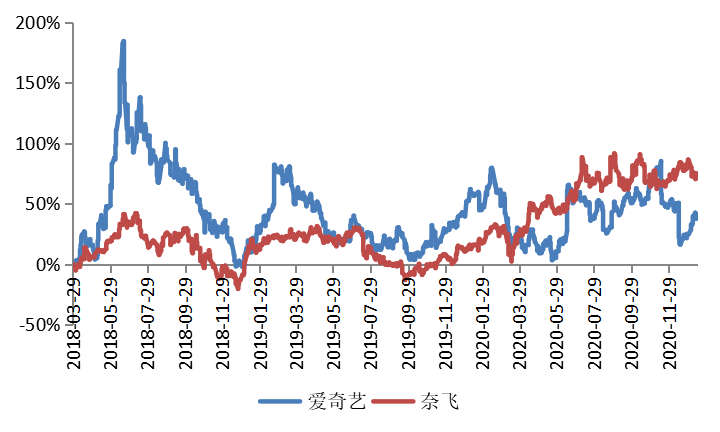

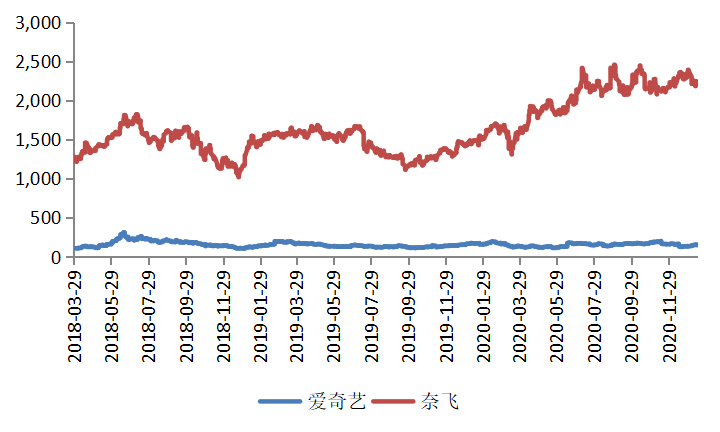

资本市场的差距更是与日俱增。以爱奇艺上市日为基准,奈飞的股价至今已经累计上涨72%,涨幅大约是爱奇艺的2倍。

图4:奈飞股价涨幅(72%)是爱奇艺股价涨幅(41%)的1.8倍,资料来源:wind

(注:股价涨幅统计区间自爱奇艺上市2018/3/29至2021/1/15。)

目前奈飞的总市值已经高达2200亿美元,是爱奇艺的14倍。这其实也意味着奈飞的市销率(总市值除以营业收入)估值倍数大约是爱奇艺的2倍以上,说明投资者对于奈飞的增长前景也更为乐观。

图5:奈飞市值(2200亿美元)是爱奇艺市值(155亿美元)的14倍,资料来源:wind

爱奇艺缘何没有奈飞“命”?相比于奈飞的“顺风顺水”,爱奇艺偏低的付费率和ARPU值,实际上是客观环境和主观能力两方面的差距共同导致的。

奈飞——质优价更廉,掀起“掐线”潮

在美国,在线流媒体诞生之前,家庭主要通过付费订阅有线电视频道和租赁正版DVD的方式观看视频节目。而奈飞等在线流媒体平台的出现,实际上是提供了更为价廉质优的选择,自然迅速收获了市场。

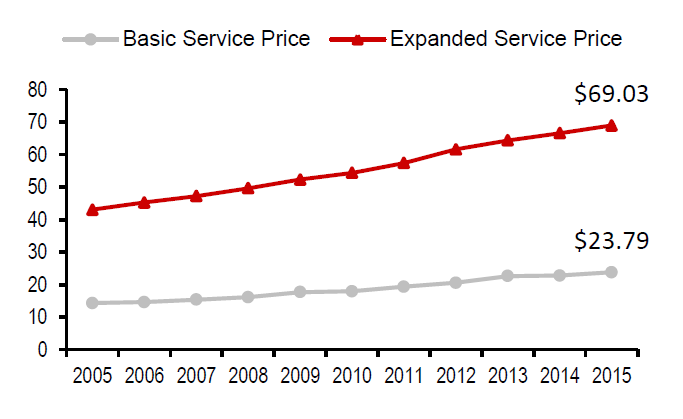

从价格方面来看,由于付费频道的节目优质性以及分发渠道的垄断性,美国有线电视平均订阅价格逐年攀升,2015年基础服务和拓展服务的每月订阅价格分别高达23.79美元和69.03美元。

图6:美国有线电视平均订阅价格,资料来源:东方证券研究所

而奈飞每月定价在8.99-17.99美元,仅相当于有线电视订阅费的三成(以奈飞和有线电视订阅费价格区间的中值计算)。

内容质量方面,在有线电视时代,以HBO、ESPN等为代表的有线电视频道网提供了丰富优质的内容,持续吸引用户订阅。

而奈飞作为后起之秀,在经历了外部购买版权的早期阶段后,从2013年开始发力剧集自制,当年2月上线的大热政治题材剧集《纸牌屋》成为奈飞自制能力突围的里程碑,并一举扭转了股价颓势。

随后奈飞相继推出了《女子监狱》、《破产姐妹》、《毒枭》、《绝命毒师》、《超感猎杀》、《马男波杰克》、《王冠》等优质剧集,并多次斩获全美大奖,且实现了IP的多季连续运营。毫不夸张地说,“奈飞自制”已经成为了品质的象征,而这也正是奈飞持续拉新和留存用户的杀手锏。

图7:奈飞重要原创内容统计,资料来源:东方证券研究所

显而易见,奈飞更优质的内容、更低廉的订阅价格,以及更灵活的排播方式(传统有线电视只能24小时轮播,用户无法自行选择内容),迅速实现了用户渗透,很快掀起了美国的“掐线”(停止订阅有线电视)潮。

爱奇艺——质平价还高,竞争更险恶

如果说奈飞相比于美国的有线电视,是质优价更廉的“降维打击”,那么爱奇艺相比于国内的其他视频观看方式,可谓是“质平价还高”。

价格方面,电视大屏端,我国目前形成了有线电视、IPTV和OTT三足鼎立的格局。除OTT之外(例如小米盒子、天猫魔盒和各种互联网电视都属于OTT,目前会员订阅率较低,直接使用APP投屏观看更为普遍),传统的有线电视订阅费基本在每月12-18元左右,而IPTV一般是三大运营商在宽带业务中免费赠送的服务,因此爱奇艺等长视频平台每月25元的会员费并不具备价格优势。

手机小屏端,抖音、快手等短视频平台快速崛起,虽然短视频和长视频所满足的娱乐需求并不完全相同,但短视频难免挤压了长视频的观看时长。另外,目前已经有很多剧集内容被剪成短视频的形式呈现,甚至在抖音看完一部电视剧也非难事(虽然可能涉及侵权问题),并且还是完全免费的。

价格之外,爱奇艺在内容质量上也很难突围。

腾讯、阿里等互联网巨头携重金入场,为了构建自有流量矩阵,抢占长视频入口,不惜巨额亏损,高价采购第三方机构制作的版权内容。而股东资源相对薄弱的爱奇艺,也被裹挟进版权内容抢购的军备竞赛中,连年亏损。

虽然奈飞在美国也面临亚马逊、迪士尼和HBO等公司推出的长视频平台的竞争,但是这些公司大多是依托自身的优势,审慎地进行差异化竞争(例如亚马逊依托电商会员协同效应,迪士尼和HBO依托内容制作基因),并未像国内互联网巨头一般大肆“烧钱”。

外采版权剧价格高企且合约不稳定,爱奇艺自然也想到了走奈飞的自制路线。

剧集方面,爱奇艺的自制剧《老九门》、《延禧攻略》等的确取得了不俗的播放表现,但是相比于奈飞,自制剧的精品度(例如获得重量级奖项)和IP长尾化运营(例如多季连续)都有不小差距,目前也尚未形成专属于爱奇艺的剧集“标签”。

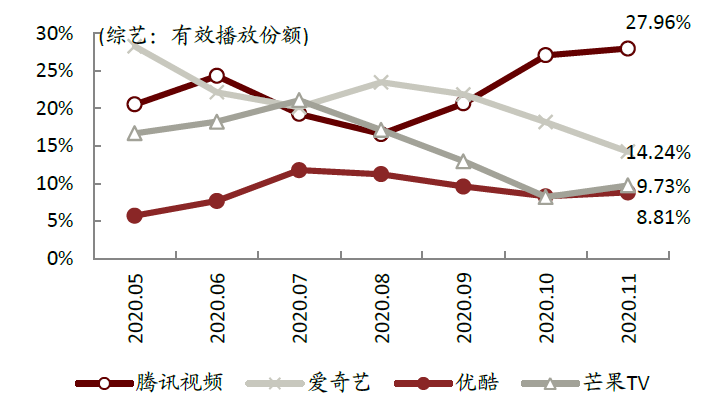

综艺方面,继承湖南卫视强大创作基因的芒果TV以及“财大气粗”的腾讯视频在综艺自制领域均可圈可点,爱奇艺也并无明显优势。

图8:网络平台头部综艺节目有效播放份额,资料来源:中金公司研究部

总之,客观层面,国内尚未成熟的付费意愿以及更加激烈的竞争环境,无法为爱奇艺提供一个舒适的发展土壤;而主观层面,爱奇艺自身的内容制作能力也“差强人意”,无法形成真正的竞争壁垒。尽管有当奈飞的“梦”,但奈何没有奈飞的“命”。

中国长视频平台出路何在?

既然客观环境无法凭一己之力扭转,那么中国的长视频平台如何才能在巨头的夹缝中生存,尽早实现盈利呢?

答案无非是——向内看,打造独树一帜的内容壁垒。

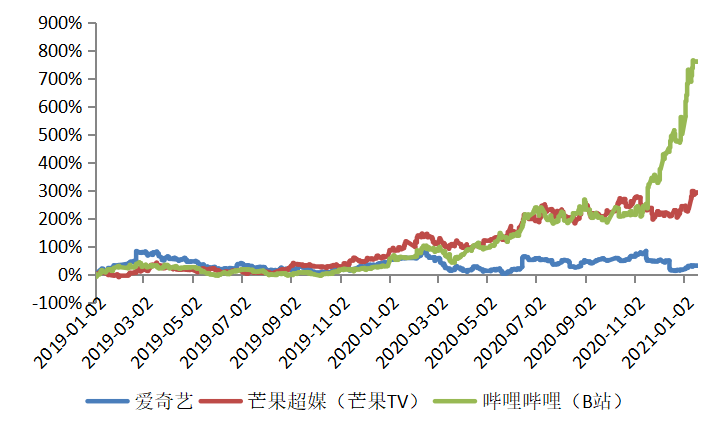

从这个角度来讲,芒果和B站显然已经走在了正确的道路上,而股价也给出了*的证明。

图9:爱奇艺股价涨幅远远落后于芒果和B站,资料来源:wind

芒果TV继承了湖南卫视强大的综艺节目制作基因和“广电湘军”的市场化探索精神,已经在都市化、女性向市场树立了鲜明的标签,成为国内PGC(Professional Generated Content,专业生产内容)平台的佼佼者。

B站则是走UGC(User Generated Content,用户生成内容)路线,平台自身不需要生产内容,而是重在营造健康积极、粘性极强的社区氛围,借助海量UP主的原创内容构建内容矩阵,并实现了UP主端和用户端的相互强化,充分发挥了网络效应。