2020年的最后一天,久久王食品再次向港交所递表。这是久久王食品在本年第二次、统共第四次的递表。

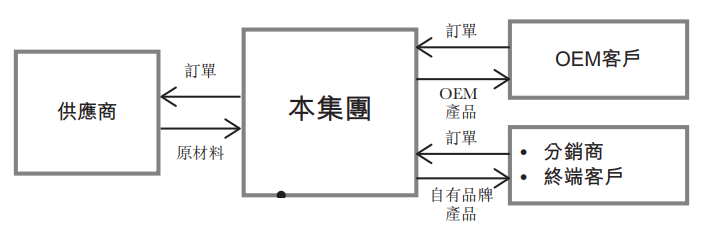

久久王是一家甜食产品制造商,主要产品包括胶基糖果、压片糖果、充气糖果以及硬糖。久久王主营业务主要来自为OEM客户提供生产代工,以及通过电子商务渠道销售公司自有品牌(酷莎、拉拉卜以及久久王)。

现代人的“半糖主义”

休闲食品是食品饮料行业的传统板块。休闲食品,顾名思义,是人们在休息、闲暇时吃的食品。休闲食品通常分为以下几大品类:烘焙、糖果、坚果、膨化、饼干、卤制品等。根据Frost&Sullivan统计,2019年我国休闲食品市场规模达到11555亿元,2015年-2019 年 CAGR 为 11.96%,实现两位数以上增长。到 2020 年,休闲食品的市场规模预计将进一步增长至12984 亿元。

在这个万亿级的广阔市场中,传统的糖果品类所占市场份额最高,2019年市场份额占比高达31.95%。但值得注意的是,从各板块的市场规模增长速度来看,糖果的增速*。2015-2019 年,新兴的休闲卤制品、膨化食品、烘焙、坚果炒货的市场规模年平均增长速度达 19%、17%、11%、11%,糖果和饼干的增速垫底,皆为10%。

糖果市场的增速远低于其他细分板块,其中最重要的原因,是随着人均可支配收入的提升,人们健康意识持续加强,对甜食的消费愈加谨慎,无糖类以及含糖量低才是趋势所在。2014年-2019年,中国人均年甜食消费量从1410克降至1,280克,年平均符合增速约为-1.9%。预计未来人均年甜食消费量会保持下降趋势。新兴的“代糖”企业受益,传统的糖果企业承压。

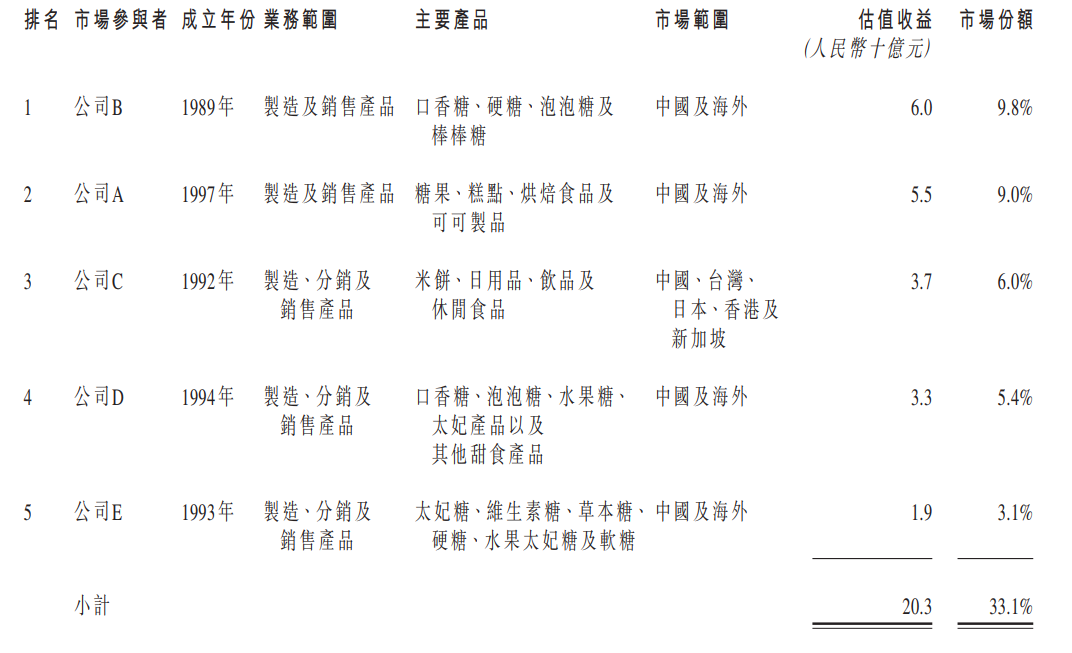

传统糖果市场的快速增长期已经过去,市场竞争变得更加激烈。事实上,中国甜食制造市场高度分散,市场很难拥有*龙头公司情况,大量的小规模制造商在用低价策略求生存。根据弗若斯特沙利文数据显示,2019年中国甜食制造市场CR5仅为33.1%,*的市场参与者所占份额仅为9.8%。

产品结构优化

但盈利能力呈现较大波动

福建省是中国主要甜食生产基地。2019年久久王录得约4.1 亿元的收益,在福建省整体甜食市场排名第二,所占市场份额仅为2.7%;在整个中国市场所占市场份额仅为0.7%,尚未跻身于*梯队。

2017-2019年,久久王实现收益分别为3.56亿元、3.81亿元和4.14亿元;同期实现的溢利分别为4641.5万元、3868.6万元、4319.6万元。公司的收益呈现较为稳定的增长,年均复合增长率为7.84%;但溢利呈现明显波动,2018年溢利同比大幅下滑,2019年虽然有所恢复,但仍低于2017年的溢利水平。

拆分收入来看,公司的产品分为自有产品和OEM产品,目前各占半壁江山。2017年-2019年,来自OEM产品的收入分别为1.9亿元、2.2亿元及2.0亿元;来自自有品牌的收入分别为1.6亿元、1.7亿元及2.1亿元。可以看见OEM的增速已逐步放慢,自有品牌发展较快,目前的收入规模已与OEM产品持平。

由于OEM的业务更类似于初级加工业务,因此毛利率较低,始终维持在24%-26%,且容易被竞争对手替代。久久王目前拥有三个自有品牌:酷莎、拉拉卜以及久久王。从代工逐步转向自有品牌,久久王的收入结构正在优化。

存在收入结构的优化,久久王的毛利率或将上升。但是由于市场竞争激烈,盈利能力的改善空间可能十分有限。