“猎光766”,“轻装上阵”,“夜色更精彩”。

这是5天之内三家国产智能手机品牌的发布会主题Slogan,对应的产品是OPPO Reno5 Pro+、小米11和vivo X60。

OPPO在12月10日刚刚举办了“繁星之夜”微博发布会,推出Reno5系列产品。24日又特别为“超大杯”版本Reno5 Pro+召开发布会,强调与索尼IMX766传感器的合作。

仅过4天,小米11的发布会上,雷军把哈曼卡顿的logo印在了手机的喇叭位置,以此彰显其在音频方面的“贵族”血统。

12个时辰没过,vivo也发布了旗舰新品X60。机身背后的摄像头旁边,多了一个蓝色的蔡司商标。这也呼应了17日举行的vivo蔡司全球影像战略合作发布会。

把上游供应链厂商和品牌拉出来站台致谢,好像还是罗永浩开的先河。如今没了锤子“相声专场”和魅族“演唱会”,活下来的国产厂商们,把主意打在了智能手机本就不大的机身之上。

“现在手机上的logo怎么越来越多了?”这是vivo发布会的直播间里飘过的弹幕。

本来只是一手交钱一手交货的买卖双方,专注于上游技术层面的供应商,却还要搭上品牌口碑来为终端背书,俱荣俱损的绑定关系可见一斑。

2020的年末,国产高端旗舰手机市场上的风云涌动,还要源于华为被美国制裁,芯片被断供。

在9月份从台积电运回最后一批代工芯片后,华为宣布进入无“芯”时代。旗舰Mate系列和P系列产品开始控量铺货,试图为下一代产品节省“弹药”。

11月份,华为又把面向中低端市场的子品牌荣耀打包独立,希望借此绕开制裁名单的限制。

纵使任正非挥泪送子,咨询机构TrendForce旗下半导体研究所表示:2021年荣耀将面临芯片代工供货吃紧的窘境,预估市占约2%,而华为则约4%。

根据上游手机零组件供应商反馈的订单信息推断,小米、OPPO、vivo积极提高产量,瓜分华为退出市场的意图已非常明显。

研究公司Canalys发布的数据报告显示,2020年Q1华为占全球手机出货量的比重为18%,Q2蝉联*,但到了Q3便锐减至14%。

另一个佐证来自小米的Q3财报。从中可以发现,Q3小米的全球出货量4660万台,市占比达到13.5%,逼近华为,也是世界前五大手机厂商当中实现正向增长的*品牌。

重回世界前三,雷军在小米11发布会上引以为傲的成绩背后,华为的功劳几何,不言而喻。

小米Q3的“闪电战”一击即中,完全得益于其早年先于OPPO、vivo在欧洲市场的布局,出货量首进前三。回到2019年渗透率就已高达95.6%的国内市场,“华米OV”的格局动荡还不明显,但暴风雨的前夜总是寂静得可怕。

12月份“你方唱罢我登台”的发布会,或许就是三方势力打响的*枪。不同于海外针对中低端市场份额的争夺,从“米OV”三家推出产品的定位来看,高端旗舰机型市场才是此次大战的核心。

可是,华为塑造多年的“国产手机之光”形象深入人心。*性价比出道的小米,和线下渠道高价低配起家的OPPO、vivo,如何击破国内高端旗舰手机用户的心防,将成为关系到“谁来接手华为宝座”的焦点。

01 国产重新定义高端旗舰

2020年的疫情对全球的商业都影响深远,市场几乎饱和的智能手机市场自然打击更大。如果没有华为的“意外”,年末加单提高产量的动作,是断然不会在目前的手机厂商身上出现,尤其还是一直“叫好不叫座”的高端旗舰产品。

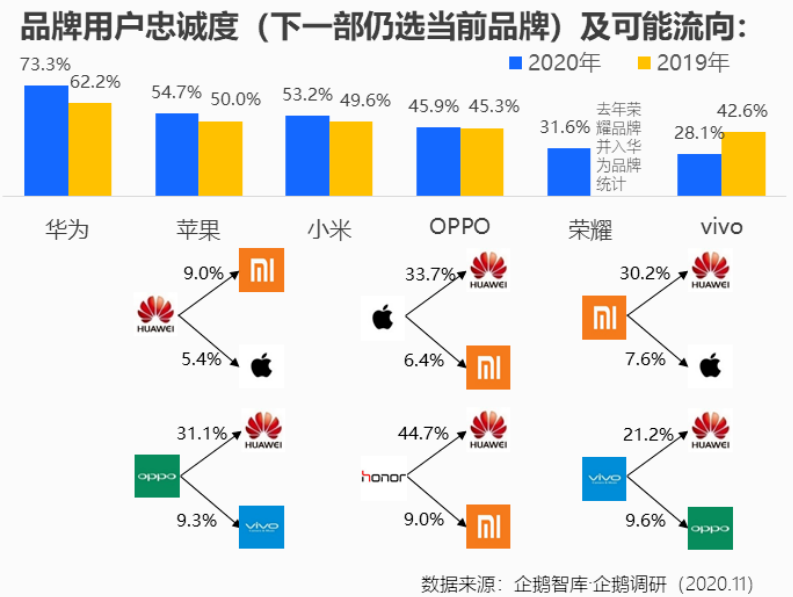

企鹅智库日前梳理了2020-2021中国消费者对智能手机的消费行为和预期,发现了一些有趣的事实,大概可以从市场角度解释几个国产厂商的反常动作。

首先是消费的降级。经济的下行,企业萎靡不振,首当其冲的便是员工的失业和降薪。从一线城市到四五线城市,消费者的平均购机预算普遍降低。一线用户从2019年的3941元降低到了2020年的3728元。

收入变少,高端手机品牌的旗舰产品价格却居高不下。2020年苹果的iPhone12系列产品,旗舰Pro Max直接从9299元起步,即使是迎合市场的“缩水”mini版本,*配置也要5499元。

几乎退出中国市场的三星S20系列,旗舰Ultra发布时也是9999元起售,丝毫不把一线普通用户的钱包放在眼里。

相较之下,国产品牌则亲民许多。虽然华为也一直在万元左右的价格区间布局产品线,但旗舰Mate系列和次旗舰P系列的主力型号都在5000元到8000元之间。

更不用说小米、OPPO、vivo三家跟随者,目前4000元到6000元已是他们旗舰产品品牌力的上限。

由此可见,华为让出的高端旗舰市场份额,除了少数用户会向更高一档的苹果三星外流,大部分市场都会成为小米、OPPO、vivo嘴边的肥肉。

第二个现象,中国购机消费者的购买力有所下降,对机型配置的偏好却发生了改变。网民换机*仍是各家品牌的中端机型,总体占比49.3%,接近一半。

但是,细分人群之后发现,在90后和00后群体当中,选择高端旗舰机型的比例超过了中端。特别是20岁以下购机用户,比例相差甚至快达到了20%。

这也与年轻用户对智能手机的日常功能需求,与其他群体差异较大相关。不管是拍照摄影、手机游戏,还是短视频等影音浏览,入门级的高端旗舰机型是年轻人择机时的*门槛。

除了按年龄把消费群体进行划分以外,如果按照所处地域城市分类统计,报告指出一线城市用户更换手机时的预算,在3000元到5000元之间的比例*,达到了44.8%。二线城市的消费者,2000元到3000元之间,和3000元到5000元之间的预算范围,人群占比趋于接近,皆在35%左右。

可以肯定,未来这部分一线城市的20岁到40岁消费群体,就是国产手机高端旗舰产品的兵家必争之地。

从这一部分客群的消费习惯和趋势来看,男性用户选择手机时会比较看重硬件性能、电池续航,渠道也更偏好线上;而女性用户背道而驰,更喜欢在线下购买,对外观、尺寸、重量,以及拍摄性能上面关注颇多。

熟悉国产手机厂商发展历史的话,就会惊喜地发现,小米、OPPO、vivo的崛起,刚好耦合了他们分别对上述两个目标群体的投其所好。

但如今都早已是多品类、全市场覆盖的小米、OPPO、vivo,做好了厮杀争夺高端旗舰“新王”桂冠的准备了吗?

02 “米OV”的高端化尝试

高端旗舰产品的背后,是高利润率的诱惑,是品牌忠诚度的体现,也是每家国产手机厂商苦苦追求的目标。

从“中华酷联”到“华米OV”,横跨两个行业时代的华为,算是仅有的一个跨入到高端旗舰领域的品牌。在定价、销量、体验上,能与苹果、三星掰掰手腕,“国产手机之光”的称号,对华为来说也当之无愧。

一直声称自己是互联网公司的小米,虽然不愿承认硬件设备营收占其利润大头的事实,但摆脱助其吹上风口的性价比标签,却也是多年的夙愿。

把在所有产品线当中,承担低价冲量的红米系列独立成Redmi品牌,主攻电商渠道和海外市场,也是小米希望市场用户把性价比的固有印象剥离主品牌的一厢情愿。

小米拆分出Redmi,新建MIX系列概念机小范围摸索,以数字系列主攻中高端,同时用CC系列下探覆盖,最终小米11的3999元起步价暴露了其“真香”面目。

巧合的是,多品牌化战略也是OPPO和vivo进攻高端市场时的手段。

与红米的先做后拆不同,OPPO是直接在体外新创了一加和realme两个互联网品牌,对应性价比至上的线上和海外渠道,弥补传统线下渠道的不足。

同时用Find X系列探索前沿技术,2018年在法国卢浮宫发布的1代“双轨潜望式摄像头”产品吸足了媒体和市场的眼球。

近期曝光的伸缩卷轴屏概念机,也让人们继续加深OPPO产品高科技含量十足的印象。

然而,与MIX一样不甚理想的市场表现,让OPPO也不得不用Ace和Reno两个系列,回归到中高性能旗舰赛道上来。

同属于步步高系的vivo与OPPO相仿,体外全新子品牌IQOO定位线上渠道、游戏体验;内部以NEX系列搭载屏下指纹、升降镜头、屏幕发声等新技术冲击高端市场。

打法雷同,结局也无二致,从市场声量上来看,X系列的时尚拍照旗舰仍是vivo的主打产品。

纵观华为的高端化崛起之路,剔除掉宏观市场、客观环境等无法复制的因素,技术研发的高投入、多品牌化战略,以及徕卡定制摄像和保时捷联名设计,算是为数不多可以操作模仿的经验。

但前有小米六年来的坎坷造芯之路,后有OPPO的兰博基尼限量、vivo的蔡司战略合作。“高端班”的新生们,作业抄的不可谓不认真,那*欠缺的,恐怕就只有时间了。

不过,Canalys也在分析报告中一阵见血地指出:对华为的竞争对手们而言,机会是稍纵即逝的。

03 通往高端之路的密码

用户对一款产品接触、购买、使用,进而形成品牌印象。需要产品企业从售前信息触达、售中咨询决策、售后体验服务等一系列贯穿始终的过程,全方位打造与品牌档次相匹配的体验。

小米的硬伤在于,其品牌创立之初,定位的市场目标就是被冠名以“发烧友”的“屌丝”群体。数字系列产品的历届发布会上,1999元的小米1代定价,仍是观众当中最高的呼声。

虽然小米10增加了*纪念版,小米11Pro也已曝光,价格和配置踏入顶流,但已经有MIX系列珠玉在前,用户实在很难再把数字系列产品归进高端行列。

然而就和OPPO的Find X、vivo的NEX一样,小米MIX与前两者的高端概念机探索模式,属于把取得了预定效果,却还未达到规模化量产标准的实验室技术在一定数量终端上实现。

片刻之间,用户获得了感观上的高端体验,却转瞬陷入不能轻松买到的失望情绪当中,无法给品牌带来持久的印象转变。

OPPO和vivo赖以生存的大量线下加盟渠道则是阻碍他们进一步高端化的第二道高墙。线下渠道带给用户的消费体验,会在很大程度上决定了用户对品牌产生的印象。

素质良莠不齐的一线销售人员就算跟手机厂商不是直接的雇佣关系,但也会被消费者算进品牌评价之中。这也是小米和华为在线下体验店的打造上,不惜代价的投入,向苹果看齐的原因。

最为关键的是,在整个手机行业产业链当中,最终的品牌商所处的位置并不靠前,八到九成的利润全部被苹果、三星、索尼这种拥有处理器、屏幕、光感系统等核心技术优势的厂商所垄断。

华为能够突出重围,与苹果、三星并驾齐驱,其背后数十年的技术投入积累,麒麟芯片的市场化量产,*是*倚仗。

小米也好,OPPO、vivo也罢,他们一个个发布会上引人惊叫连连的所谓“黑科技”,其实只不过是上游供应商的技术突破和实现而已。

就算手里拿着海量的用户数据,可以与上游合作,根据市场反馈指导新技术的研发方向或改进建议,手机品牌厂商仍处于弱势地位,也只能陷入低利润率的市场份额竞争循环里。

华为在通信产业上,与全球各国老牌厂商的业务竞争当中,早已吃够了教训,也因祸得福坚定了技术驱动的前进方向。

东施效颦的“米OV”,纵然能在营销、服务等环节上给用户营造出高端的印象,却始终不能在技术端带给用户唾手可得的高端旗舰体验。

更何况,鸿蒙系统、“南泥湾计划”,被制裁的华为并没有坐以待毙。荣耀独立解决芯片供应问题之后,自会重新抢夺中低端市场失掉的份额。

在国家队带头的半导体产业“大跃进”取得突破后,就到了华为左手“麒麟”、右手“鸿蒙”,*归来的时刻。

真空期之内,小米、OPPO、vivo通往高端化之路只有进军上游供应链,深度布局技术研发,这一把钥匙。