爱奇艺不仅是稻草熊影业的第二大股东,也是后者的*大客户,两者深度捆绑下,稻草熊影业隐患重重。

“大家知道我现在在上课,而我们班上的格言是,去炒别人的股,不如做自己的股票,让别人炒。”虽为演员,但吴奇隆的心中一直有个上市梦。

时隔四年,他成功了。

859天没有电视剧作品出现的吴奇隆,如今因公司上市出现在了财经新闻版块。

港交所网站显示,江苏稻草熊影业影业有限公司(下称“稻草熊影业”)正式通过港交所上市聆讯,距离挂牌上市再近一步。

据招股书,稻草熊*大股东为刘小枫(吴奇隆内地代理人),上市前持股58.41%,吴奇隆妻子刘诗诗持股14.8%,赵丽颖持股0.79%。

距离资本市场的大门口,只剩一步之遥,舆论却出奇平静,鲜少看见对这场上市的讨论。

01、年收7亿,严重依赖爱奇艺

2002年6月10日,由古龙小说改编的武侠剧《萧十一郎》正式播出,而后火遍大江南北,成为一批80后、90后的共同回忆。

饰演萧十一郎的台湾演员吴奇隆因此风头正盛,开始将工作重心转向中国大陆。

2003年,吴奇隆自立门户,创办北京稻草熊影视文化有限公司,大力布局影视领域。此次上市的稻草熊影业,为衍生的稻草熊品牌系列公司之一,于2014年正式成立。

作为一家剧集制片商和发行商,稻草熊影业涵盖了电视剧及网剧的投资、开发、制作及发行,并开创了国内电视剧“先网后台、网台联动、会员独播”的先河,出品多部原创IP影视作品。

资料显示,自成立以来,稻草熊共播映29部剧集,包括《蜀山战纪之剑侠传奇》、《不可能完成的任务》、《蜀山战纪2踏火行歌》、《两世欢》、《局中人》等。

根据弗若斯特沙利文报告,按2019年首轮播映电视剧数目计,稻草熊影业在中国所有剧集制片商及发行商中排名第四,市场份额为6.0%;按2019年剧集收入计,在中国所有剧集制片商及发行商中排名第六,市场份额为1.7%——在国内的影视剧制作中占据着一席之地。

制剧热情给稻草熊影业带来了营收增长。

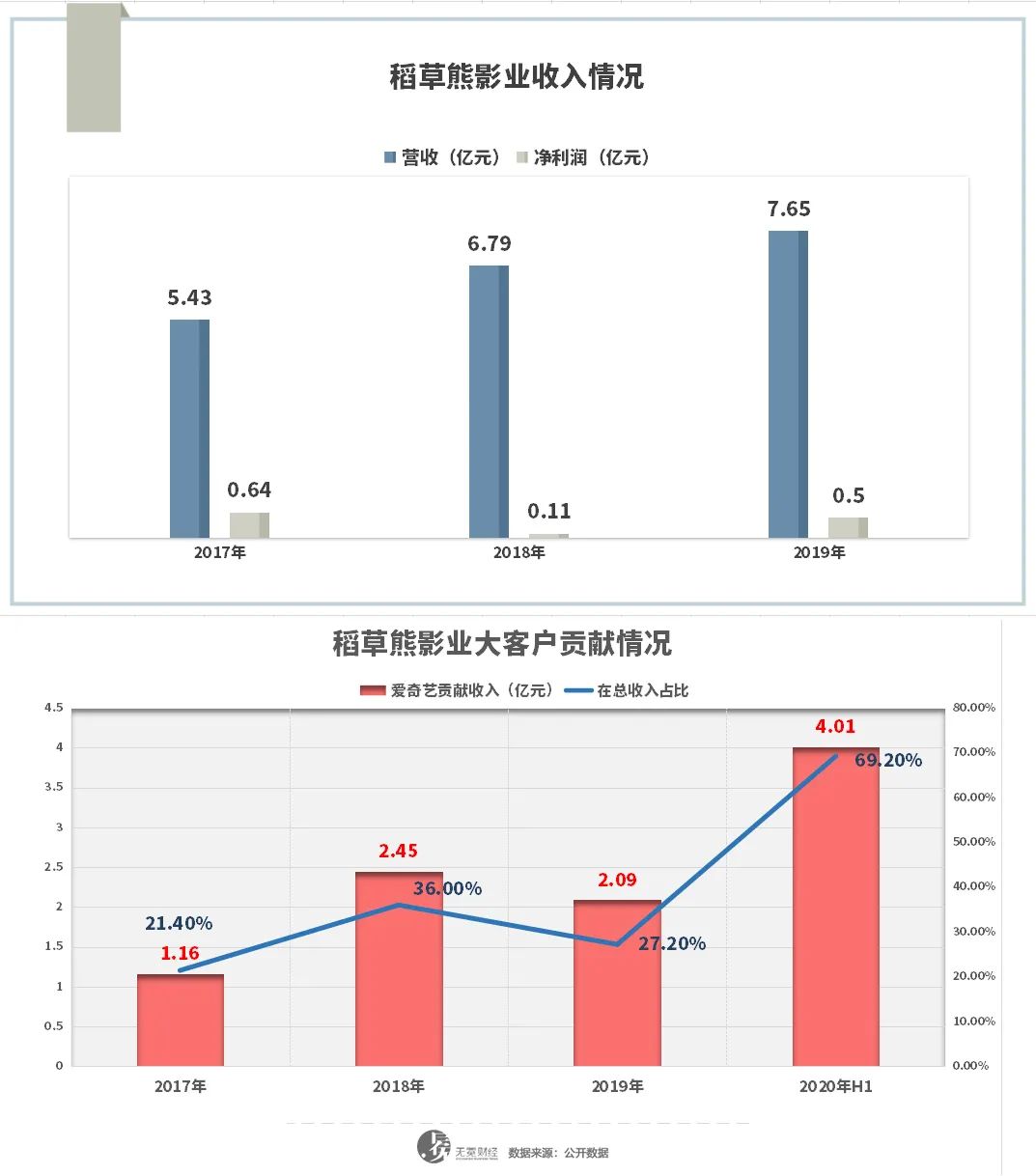

根据招股书,2017年至2020年上半年,其营收分别为5.43亿元、6.79亿元、7.65亿元、5.8亿元,净利润分别为8560万元、7495万元、6539.6万元、5413万元。

这一成绩,放在凄凄惨惨戚戚的影视行业中,尚属不错。

从今年的半年报来看,影视公司业绩一片惨淡:27家上市公司中,26家公司营收出现同比下滑,其中19家公司的收入下滑幅度超过50%,遭遇“腰斩”。更有甚者,北京文化的营收只相当于去年全年收入的0.66%。

但与此同时,稻草熊影业越发依赖在线视频平台爱奇艺,后者还为稻草熊影业的第二大股东,持股19.57%。

据招股书,2017年,爱奇艺是稻草熊影业的第二大客户,客户前五名中还有腾讯、优酷等平台;2018年至今年一季度,爱奇艺已为其单一*客户,腾讯、优酷等从客户名单中消失。

数据显示,2017年-2020年上半年,稻草熊影业来自爱奇艺的收入分别为1.16亿元、2.45亿元、2.09亿元、4.01亿元,分别占同期总收入的21.4%、36%、27.2%、69.2%。

▲稻草熊影业收入概况。

与爱奇艺的深度捆绑,给稻草熊带来了稳定的营收,然而,过度依赖单一大客户,也让其业绩存在较大隐患。

“倘我们无法与爱奇艺维持业务关系,或倘爱奇艺失去其领军市场地位或不再受欢迎,则我们的业务、财务状况及经营业绩可能受到重大不利影响。”稻草熊影业在招股书中也坦言。

值得注意的是,稻草熊影业还面临着存货积压、应收账款攀升的问题。

财报显示,稻草熊影业的存货在报告期内逐年增加,从2017年的3.14亿,涨至2019年的9.1亿,存货占流动资产的比重也较高,分别为36.4%、50%和49.5%,直接反应出公司的作品同样存在大面积积压的情况。

另一方面,稻草熊的回款也同样遇到了麻烦,截至2020年一季度,其应收账款已累积至5.6亿,相比2019年期末增加了17.3%,占当季流动资产总值的32%。

此外,稻草熊影业的流动资产负债也在逐年攀升,2017年至2020年一季度,其流动资产负债分别为4.32亿元、6.59亿元、15.54亿元及13.87亿元。

存货积压、应收攀升、负债压顶,多疾缠身之下,赴港上市或许不仅仅是吴奇隆夫妇创富的期待,更是缓解公司资金压力之冀望。

02、吴奇隆再战资本市场

事实上,早在4年之前,吴奇隆已摸到了资本市场的大门。

2015年,稻草熊影业推出电视剧《蜀山战纪之剑侠传奇》,在当时以卫视为主流剧*选择的环境下,其以付费VIP独播模式在爱奇艺全网试水独播,深受好评。

初出茅庐却一战成名,黑马成功吸引了暴风科技的注意。

2016年,风头正盛的暴风集团公开了一份收购案,计划以超15倍的溢价收购稻草熊影业60%的股权,交易对价约为10.8亿元。

这意味着,稻草熊影业的估值高达18亿元。此时,稻草熊影业仅成立一年余,投资拍摄了《蜀山战纪》和《不可能完成的任务》两部剧集。

时逢吴奇隆与刘诗诗大婚,这笔收购也被戏称为吴奇隆给刘诗诗的“聘礼”,“10亿元聘礼”的话题连续多日见诸报端。

暴风并非做无本生意。收购案显示,暴风与吴奇隆签署了一份对赌协议,规定从2016年到2018年,稻草熊影业承诺净利润累计不低于4.36亿元,达不到就得自己掏钱补上。

“稻草熊影业之所以深受资本青睐,很大原因是有‘吴奇隆+刘诗诗+赵丽颖’三大明星股东的加持。”有券商分析师却直言,对赌协议并非二者“联姻”的根本原因。

但最终,这笔令人瞩目的交易被叫停,证监会认为稻草熊影业的盈利能力具有较大不确定性,不符合相关规定。

兜兜转转四年后,暴风集团摘牌退市,冲击A股失败的稻草熊影业转战港股。

外界好奇,从A股转战港股,稻草熊如能顺利登陆港交所,是否会开启影视公司赴港潮。

政策收紧、监管趋严,从2016年8月幸福蓝海上市算起,已经连续20个月没有影视公司(院线类上市公司除外)独立上市获得通过,已上市影视公司一年来定增计划基本被否。

2017年,只有3家影视公司成功实现IPO;2018年,影视公司的A股IPO数为零,开心麻花、新丽传媒、和力辰光、华视娱乐先后宣布暂停IPO进程,嘉行传媒、中汇影视、德纳影业、唐德影视选择逃离新三板市场。

到了2019年,只有博纳影业、灿星文化处于IPO排队阶段。今年以来,博纳影业成为A股三年多以来首只IPO上市的影视股,也将是今年*一只。

诸多折戟,上市之于影视公司几乎成了一个遥不可及的梦,一些影视公司开始另谋出路,选择冲击港股市场,如力天影业、稻草熊影业等。

对此,专业书评人蔡辉向“大牌场BIG”表示,受管理规定出台影响,影视公司如今融资困难,去港上市很正常,可能会出现一个风潮。

不过,在港股市场,影视行业属于相对小众的行业,已经上市的欢喜传媒、力天影业等股价表现都难言出色。

今年6月,电视剧发行公司力天影业在港交所挂牌上市,然而首日股价就破发近40%;欢喜传媒过去一年股价呈下跌趋势,从最高峰的1.96港元/股缩至1.38港元/股。

影视行业“苦寒冬久已”,欢喜传媒、力天影业等“前辈”港股市场受挫在前,稻草熊影业的前路、吴奇隆的上市梦想,或许不会太美好。