从马斯克与何小鹏两位CEO相隔大洋抄起键盘隔空互怼,再到25岁天才少年Austin Russell创立的公司Luminar(LAZR.US)登录纳斯达克,公司股价在12个交易日股价涨幅超过4倍,一切都围绕着一个话题“激光雷达”。

特斯拉作为新能源汽车的*标杆型企业,曾多次在公开场合抨击激光雷达在无人驾驶方面应用前景。

而各大车企却展现了截然不同的态度,纷纷押宝激光雷达。在奥迪、奔驰、宝马、本田、沃尔沃、雷克萨斯,再到小鹏、长城、长安、北汽未来发布的车型上,都能够找到激光雷达的身影。

在这道激光雷达抉择与否的选择题中,特斯拉(TSLA.US)这一次站在了几乎所有人的对立面上。

01 激光雷达为何成为市场爆点?

从自动驾驶的产业链分布来看,自动驾驶系统分为三大类,即感知层、决策层、执行层,分别代替人的眼睛、大脑、手脚。

感知层包括了车辆定位和环境信息感知,而感知层之所以能够在自动驾驶中代替人的眼睛,依靠于摄像头、雷达对于周边环境信息进行捕捉搜集。

这意味着,雷达的不同技术路径,代表着用什么样的眼睛去看这个世界。

在目前的市场上,主流的环境信息感知处理方案上分成了两类:

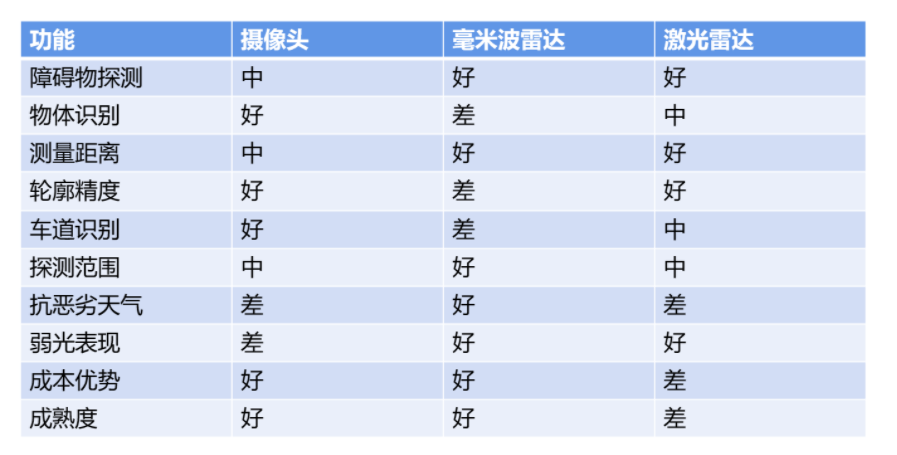

一、以特斯拉为代表的视觉算法为主导的流派,通过摄像头、毫米波雷达捕捉周边环境信息,再通过算法为主,进行分析抉择。这一类方案所需的硬件成熟度较高,成本低,但毫米波雷达探测角度较小,远距离探测能力也不足,需要优异的算法来弥补缺点。

二、以Waymo、大部分车企为代表的激光雷达主导的流派,在摄像头、毫米波雷达的基础上增加了激光雷达,可以进行远距离、全方位的探测,分辨率较强,但硬件成本较高,且激光雷达同样也存在一些问题:比如,在恶劣天气的条件下表现一般,缺乏对环境的颜色和纹理信息的辨别,并且在大范围安装激光雷达后,激光雷达有无法判断是否为自己发出的脉冲光的串扰风险,这会直接导致激光雷达判断不出物体的形状。

对于大部分车企而言,他们在自动驾驶的研发上相对于特斯拉起步较晚,无论是新能源汽车或者是传统汽车巨头,在自动驾驶领域里,它们都无法做到像特斯拉一样,拥有完全自主软硬件算法的掌握与开发能力。

以软件研发较为深入的造车新势力举例:

蔚来(NIO.US)使用的是特斯拉“前女友”Mobileye研发的芯片,在此基础上进行算法的自研;

“全栈自研”的小鹏(XPEV.US)即将使用的是特斯拉另一位“前女友”英伟达研发的Xavier芯片,自动驾驶方案也在刚刚落地;

理想(LI.US)不光是芯片,在自动驾驶的视觉算法上,甚至都是Mobileye提供的打包解决方案,未来在切换到Nvidia Orin还需要进行算法的重写。

而一些传统车企,在自动驾驶探索的路上才刚刚起步,大部分都是选择了由三方提供技术支持来实现他们从0到1的过程。

相对于特斯拉提供的Auto Poilt产品,在自动驾驶维度上,他们与特斯拉实际上完全没有可比性,能与特斯拉对标的企业应该是谷歌Waymo、英伟达等有能力直接提供自动驾驶方案的科技公司。

而特斯拉已经在视觉算法上已经栽了好几个跟头的情况下,这些企业在追赶的道路上,如果选择与特斯拉同一条赛道,可能会比特斯拉摔的更狠,摔的更惨。

因此,选择更为稳妥的激光雷达配合其他传感器的整体方案是*的答案,结合激光雷达综合成本大为下降,已经进入到预量产阶段,二者综合之下,直接点燃了市场对于激光雷达的热情。

对于马斯克而言,在这场雷达路线上的选择,放弃激光雷达的底气来源于两方面:一方面,一开始激光雷达的价格过于昂贵;更重要的一点则是,他坚信特斯拉算法升级的速度会比激光雷达降价的速度更快。

02 算法与降价之间的博弈

从公开消息来看,尽管激光雷达的头部玩家们都宣称自己手中接到了量产订单,但激光雷达量产到激光雷达真正应用到汽车,并且汽车实现量产上市之间,还存在着一定的时间差。

激光新锐Luminar早就曝光了手握15亿美元的订单,但从过往两年1260万美元、1500万美元的营收来看,这笔订单还并未真正落地。

从公司最近披露的信息中提到,“预计到今年底前将售出大约100台激光雷达”,这也从产能角度证明了这笔订单实际并未落地。

激光雷达鼻祖Velodyne在中国败北之后,选择了与现代、福特合作,但这两家车企搭载激光雷达的量产车型,最早也要在2021年实现上市。

宝马的激光雷达供应商Innoviz在*代产品还没有在车辆搭载上市的情况下,推出了第二代产品,成本相较于*代下降70%,预计在2021年年中应用于宝马。

小鹏、北汽、长安、广汽等搭载激光雷达量产车型的发布最早也在2021年,在不跳票的情况下,到激光雷达的大范围落地,仍然存在着1-3年的窗口期,在这窗口期,特斯拉能做到什么样的地步?

特斯拉在自动驾驶一直保持着极为激进的研发路线,从整车的传感器来看,特斯拉用了12个超声波传感器,1个毫米波雷达,8个感知摄像头,在整车的感知范围布局上,几乎没有重叠,而对比小鹏,小鹏光是毫米波雷达就使用了5个,这充分显现了马斯克对于自身视觉算法的自信。

尽管这种自信造成了数起“人工智障”才能发生的血淋淋事故,但马斯克始终认定激光雷达是没有必要的配件,并坚持在视觉算法的路线上不断优化。

在11月发布的FSD Beta版本中,特斯拉利用神经网络的深度学习功能,通过多个不同角度的视频文件提取特征要素合并融合,再进行加工处理成为时态模块形成点状的数据,点状数据汇集到 BEV 网中,将时间和序列进行融合,展现更平滑和动态的结果。

从最终的结果来看,特斯拉引入了3D鸟瞰预测图,将摄像头一直被饱受诟病的只能拍摄“二维画面”实现了3D化的呈现。

在算法不足以支撑更高级别自动驾驶功能的前提下,打出“安全牌”用多种雷达与传感器的硬件组合是对消费者负责任的选择。

而对于特斯拉,在算法*于同行玩家的同时,如何使用性价比最高的零件创造更大的效益,是特斯拉的目标。这也就注定了,在马斯克眼中,价格高昂的激光雷达,只能是其他企业对于视觉感知存在的问题和缺陷的遮羞布。

从这个角度来看,激光雷达的供应商在激光雷达的降本之路上,能够成为*的受益者。因为对于在算法上存在不足的整车企业而言,激光雷达的大规模普及,是他们在自动驾驶上能追上特斯拉必不可少的“加速器”。

03 特斯拉的多赛道优势

对于自动驾驶算法而言,推动其发展进化的核心物质基础有两个,一个是芯片本身的算力,另一个是训练算法模型的数据。

解析特斯拉的自动驾驶的竞争格局,对比整车制造商,特斯拉拥有完全自主软硬件算法的掌握与开发能力。

而对比能够直接提供自动驾驶方案的科技公司,特斯拉在数据沉淀、商业化变现的维度上,也占据着优势。

对于自动驾驶而言,训练的机会越多、掌握的场景数据越多,技术进步便越快;而技术进步越快,就能推动市场消费者进一步的加入,从而掌握更多的场景数据,实现一种良性循环,夯实的壁垒也会越来越高。

谷歌Waymo最初的自动驾驶解决方案用于出租车,这种重资产的商业模式注定了,如果使用大量实况路测的话,谷歌需要在出租车、自动驾驶两个维度,同时进行大范围的烧钱。

因此谷歌只能通过模拟仿真的场景进行自动驾驶的路测模拟,尽管从数据来看,可以每日实现100年的虚拟技术路测,但在实际的驾驶过程中,有很多突发场景与反应,是只有切身碰见才能将数据记录,虚拟技术路测很难去进行模拟。

谷歌目前也走上了多角色发展的路线,自研激光雷达实现了商业化之路,同时在车载系统、无人卡车等领域不断布局,在未来或许能产生多业务之间的协同效应,但就目前而言,Waymo离C端用户,还存在着一定距离。

而Mobileye尽管与很多车企达成了合作并提供了解决方案,但是其摄像头收集到数据的所有权都归属于车企,是否愿意将收集到的数据贡献给Mobileye完全取决于车企,在这种被动的情况下,目前在新势力中,也仅有蔚来与Mobileye实现深度合作愿意将数据共享,对于未来软硬件自研一体化的趋势下,Mobileye的市场份额或将越来越小。

而特斯拉累计销售的车辆已经突破了100万辆,在拥有大量车辆的前提下,在此基础上开发出深度学习的“影子模式”,在数据的搜集广度跟成本上,拥有以上企业都不具备的*优势。

在路测中,一部分通过虚拟环境进行模拟,在实际的驾驶过程中,机器并不参与驾驶,而是由人主导,机器在整个过程中能够学习驾驶员在面对各种情况时的行为数据,出现模拟结果和驾驶员真实操作相违背的时候,将其深度学习并记录上传,从而提升自动驾驶能力,这一类的数据更为真实,也更有价值。

与此同时,特斯拉采用的是硬件预装+后续付费的模式,所有产品从出厂时均配备相关的自动驾驶硬件,如果用户想要添加和使用这些功能,用户可以以打包价在车辆预订或后续使用时买断相关的功能,特斯拉会通过 OTA 进行系统升级,这也给予特斯拉商业化变现的良好平台。

不论是对比整车制造企业,亦或是自动驾驶方案解决商,多赛道的特斯拉相比之下,在数据闭环、商业化落地、算法更新速度上,拥有着行业标杆型企业应有的优势。

而在自动驾驶行业业务盈利模式还没有成熟的阶段,行业充斥着大量不确定性,一个新技术的出现与应用,是就此沉默还是改变行业,只能交给时间来决定。

狮子抓兔子,不论抓到与否,对于狮子而言,只是这一顿饭能否吃饱的问题,可对于兔子而言,却是至关生死的问题。

手握优势的特斯拉,自信不光源于对自身技术的自信,也在于它拥有着试错的成本,但对于其他竞争企业而言,这可能是它们是近年来在自动驾驶上追赶特斯拉的*机会。