最近几年,国内投资机构中在医疗领域投资最活跃、布局赛道最广阔的非高瓴资本莫属。

据统计,自2005年创立以来,高瓴资本已在全球医疗健康产业累计投资160余家企业,国内企业100家,海外企业60家。

胡润研究院今年3月18日发布了一份《2020胡润中国*大健康民营企业》榜单,其中有近三分之一的上榜公司,背后都站着高瓴资本。市值前十的企业,高瓴资本则投资了其中的7家。

眼下,二级市场甚至诞生了"高瓴概念股"。一时间,高瓴投资过的、甚至拟参与投资的股票,都在二级市场受到普通投资者的追捧,其中不乏走势强劲者,这又进一步强化了"高瓴概念股"的市场形象。

但从现实情况来看,高瓴投资的股票,市场表现也未必都强势。

2020年10月27日登陆港交所的先声药业(02096)就是高瓴资本新近投资的一家公司。先声药业专注于肿瘤、中枢神经系统和自身免疫三大疾病领域,有近50款在研创新药,是业内知名的企业。

公司曾于2007年登陆美股市场,是首家在纽交所上市的中国化学生物药公司。2014年,先声药业完成私有化,从美股退市。今年10月,先声药业以创新型研发企业的形象重回资本市场,在10月23日的配售中,获得589.47倍的超额认购。

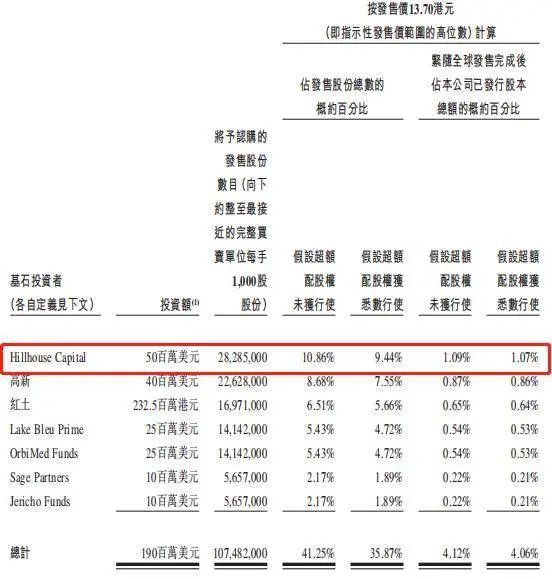

如此热门的股票,上市首日便大跌19.85%,报收于10.98港元。而高瓴资本在上市之初即成为先声药业的基石投资者,认购总数量为2828.5万股,认购价约为13.7港元。

以此估算,高瓴资本此笔投资在首日的浮亏约7750万港元。而跟随着高瓴打新的投资者一手(1000股)也要至少亏掉2700港元。

(资料来源:先声药业招股书)

我们认为,二级市场投资者之所以追捧“高瓴概念股”,主要有以下三方面原因:

1)医疗行业成长的确定性高,过去几年出现了许多穿越周期的大牛股,行业未来仍能保持良好的发展趋势。因而,医疗行业吸引了机构投资者和个人投资者的重点关注。

2)医疗领域的公司技术门槛高,这就需要投资者具备专业的知识储备。而且医疗行业的细分领域多,从大类上就分为化学药、中药、生物药、医疗器械、医疗服务等几类,不同的领域商业模式各不相同。而每一个分类里又有很多的小类,这需要投资者有很深入的研究能力和比较广泛的覆盖能力。这些都不是初步介入医疗行业投资的人所能具备的。

天时、地利、人和,共同促成了高瓴概念股这一市场主题。

然而,在我们看来,普通投资者并不具备与高瓴相同的信息储备,也就无法应对投资之后公司出现的各种问题。因而简单买入并持有的“抄作业”投资方式就未必能取得好的收益。

接下来我们聊聊“抄作业”这种投资方式的风险是什么。

1. 普通投资者无法通过分散投资实现组合收益

高瓴资本近年来在医疗领域的总投资金额超过1200亿元,投资了医疗器械、创新药、服务外包、医疗服务多个领域的上市公司。而高瓴资本的投资收益则是来自于这些标的组合投资的收益。

据高瓴公开披露,其投资年化收益率达到了30%以上,可以说是非常亮眼的。但是其投资标的分化也是非常严重的。

以医疗器械领域热门的高瓴概念股凯利泰为例,高瓴资本旗下的HCM基金2020年一季报首次出现在凯利泰的前十大股东中,持股2.44%。此后凯利泰走出了冲高回落的走势,至10月28日收盘,凯利泰收于19.49元/股。按照高瓴买入的时间来看,这笔投资已经落入了其投资成本区间,甚至出现了一定程度的浮亏。

(资料来源:虎嗅Pro整理)

而高瓴投资的另一家骨科企业爱康医疗的走势就更加强势。爱康医疗2017年于港交所上市,主要提供膝关节、髋关节置换内植入物的设计和生产。2019年公司年报披露,高瓴资本共持有7.2%的股份,当期市值为11.81亿元。

2019年年底至今,爱康医疗的股价出现了快速的上升。按照投资时间点计算,其最高的涨幅接近两倍,即使从高位出现了三分之一的回调,上涨空间仍超过1倍。

由此看来,跟风买股的结果也是天壤之别。

凯利泰市场走势低迷的背后仍然是资本市场对公司治理结构和产品布局的担忧。凯利泰上市后,内生发展的动力不足,频频依靠对外并购实现规模扩张。此外,公司的管理团队并不稳定,公司既无控股股东,亦无实际控制人。上市之后,创始人韩寿彭、秦杰、袁征依次出任公司董事长,负责公司的管理。

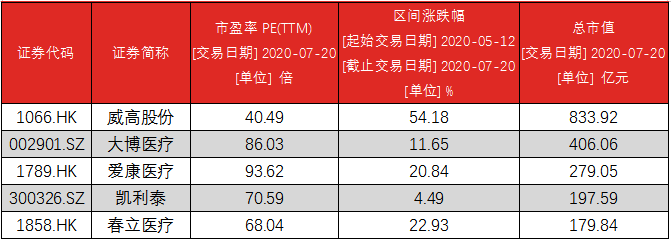

这两方面原因导致了凯利泰在二级市场的走势一直比较疲弱。不仅落后于同期指数的涨幅,也落后于市场同体量的骨科企业。我们曾统计过高瓴概念股受市场热捧期间,A股及港股两市的骨科植入企业的市场表现。2020年5月12日到2020年7月20日之间,凯利泰的走势明显偏弱。从估值水平来看,凯利泰的滚动市盈率也仅仅处于行业平均水平,并没有出现明显的市场溢价。

主要骨科植入企业情况(资料来源:wind)

2. 马太效应-仓位管理的技巧

在二级市场投资领域,对所属行业的研究、投资标的选择仅仅是研究层面需要解决的问题。而在投资层面,更为重要的是仓位的管理。即在经营状况好、成长空间大、增长确定性高的标的上多投资,反之,就少投资,甚至卖出持仓。

用马太效应来解释,就是“凡有的,还要加倍给他叫他多余;没有的,连他所有的也要夺过来”。这种逻辑的背后是由行业发展的普遍规律所决定的。行业中一部分公司由于产品、技术或者品牌的优势形成了*的地位。而*的企业具备了更好的资源,从而获得了超越同行的发展速度,形成了强者恒强的局面,行业集中度逐步提升。而一些较差的公司则逐步丧失市场地位,以致被淘汰。

从投资的角度来看,就是在发展好的企业上大笔加注,持续加仓。这在高瓴投资医疗服务领域股票的过程中得到很好地体现。

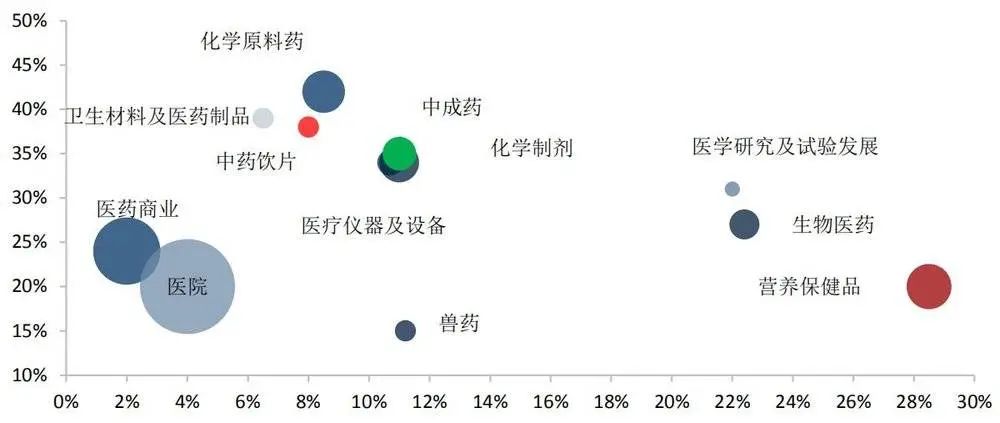

在医疗产业链中,上游为一些药品和器械的原料供应商,中游是药厂和医疗仪器的生产企业,下游是医院和药店。对比医疗行业中各细分领域的增长率和利润率,可以看到医院和药店的利润率处于医疗行业的较低水平。

医疗体系产业链利润率-横轴:净利率,纵轴:增速

(资料来源:中信证券)

与制造业不同,标准化复制一直是连锁服务行业的难题。受人才区域分布差距大,体制因素导致医疗资源流动性差,医疗资质的认证,医保报销资格等多方面因素的制约,医疗服务领域的连锁化扩张之路更加困难重重。

而在医疗服务行业内部,经营的状况差距很大。

在连锁医院领域,爱尔眼科是高瓴的代表作。2018年1月,高瓴首次投资爱尔眼科。投资爱尔眼科的两年多时间内,公司的市值从400亿增长到接近2600亿,增长超过5倍。

期间,公司的业务也获得迅速发展,目前已成为中国及全球范围医院规模和医疗能力*的眼科医疗集团,覆盖亚洲、欧洲和北美洲,眼科医院及中心数量达600余家,其中中国内地500余家、中国香港7家、美国1家、欧洲80余家,东南亚12家,年门诊量超过660万人。

爱尔眼科的医院布局(资料来源:公司官网)

爱尔眼科的医院布局(资料来源:公司官网)

2018年对爱尔眼科的*笔投资,高瓴就投入了10.26亿元,即使以高瓴这样的管理规模,也可以称得上大手笔。此后又在2019年8月以大宗交易的方式增持爱尔眼科1%的股份。重注出手、持续加仓,这才是高瓴资本在仓位管理上的精妙之处。

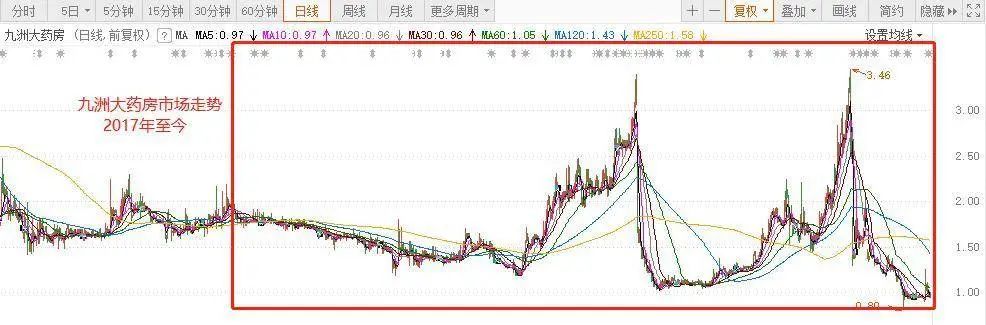

与爱尔眼科在A股市场上的无限风光不同,高瓴在美股的持仓九洲大药房在资本市场的表现则有些落寞。从2017年高瓴首次出现在股东名单上开始,三年的时间里,公司市值持续缩水,最新市值也仅有不到4000万美元。

(资料来源:虎嗅Pro整理)

这笔投资初步算来,三年时间亏损了接近一半。

连锁药店是一个赚辛苦钱的生意,毛利率在医疗行业处于较低水平,而房租和人工成本又在持续上升,企业经营压力较大,整个行业的净利率不足5%。

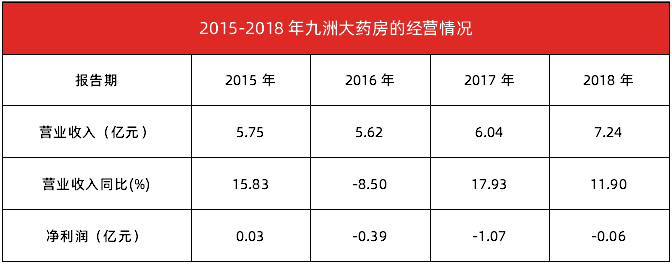

从九洲大药房的经营情况来看,2018年底公司勉强实现盈亏平衡。2015年至今,公司的营业收入仅仅增长了25%,业务上缺乏亮点导致市场表现低迷。

(资料来源:wind)

从投资额看,高瓴在九洲大药房的持股仅有484万股,从投资之初就没有加仓。以10月28日的持仓市值来看,约为460万美元,在高瓴的整个持仓中,几乎是微乎其微。

实际上,在开篇提到的先声药业,高瓴也仅投资了5000万美元,与投资爱尔眼科的大手笔相比较,差距颇多。

对不同企业投资的仓位高低,也体现了高瓴对投资标的研究深度和未来预期的差距。但是对普通投资者来说,就无法获得同等的信息,因而也就难以形成好的仓位决策。

3. 时间的秘密

张磊一直认为,投资要做时间的朋友。实际上,这里的时间应该包括两个方面:

一是要给企业的发展以充足的时间,产品的研发、生产基地的建设、市场的开拓都需要一定的周期,不可能一蹴而就。这在创新药企业的发展过程中表现的最为明显。二是投资需要一个较长的时间周期,虽然从长期来看,公司股价的走势与企业的发展是一致的。但是短期来看,股票走势与企业经营情况出现背离是常有的事,投资要买的对,还要拿得住。

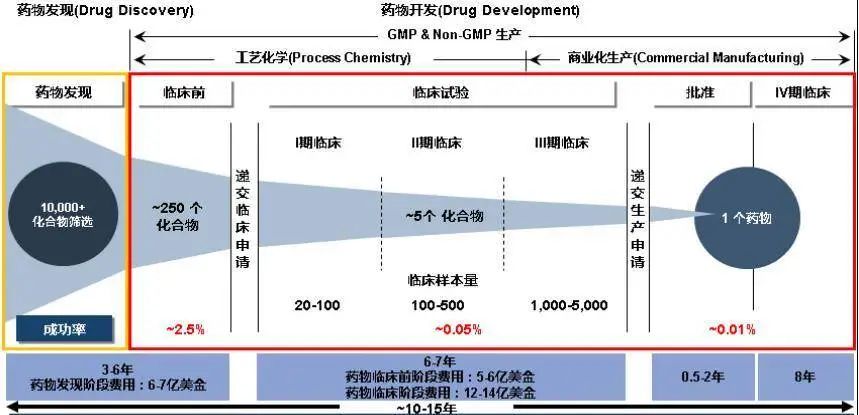

以创新药行业为例,这个领域的特点是高投入、高回报,投资金额大、投资周期长、风险高。据统计,每批准上市1个新药,需要进行超过1万个化合物的筛选工作,成药率不足万分之一。

而且新药开发过程需要经历临床前研究、临床I期、II期、III期研究,总耗时需要超过10年,耗资十亿美元以上。

新药开发时间轴(资料来源:康龙化成招股说明书)

与医疗器械企业迭代式开发、收入平稳增长的模式不同,创新药企业单品价值量大,因而产品一旦获批,收入将迅速放大。对于早期企业来说,初期往往没有收入,需要依靠投资者的融资进行后续开发,而一旦产品获批上市,收入就会迅速增加。

以高瓴投资的创新药龙头企业恒瑞医药为例,其*创新药艾瑞昔布于2004年10月结束I期临床,开始进行II期临床研究。至2011年6月14日,恒瑞发布公告,其研制的国家一类新药“艾瑞昔布片及原料”获得国家食品药品监督管理局(SFDA)颁发的《新药证书》及《药品注册批件》。艾瑞昔布终于成功上市,研发项目的整个周期超过了十年。这也是公司*获批的创新药,标志着恒瑞正式步入创新药的收获期。

即便是恒瑞医药这样的龙头公司其市场表现也不是一直都强势。从2011年之后的两年多时间里,恒瑞的市值几乎没有增长,而期间公司的利润仍旧保持着20%以上的复合增速。公司经营与市场表现之间的差距可见一斑。

由此看来,股票既要买得好,又要拿得住。

(资料来源:虎嗅Pro整理)

在我们看来,投资是一件非常专业的事情,独立、客观是基本的要求。这需要投资者对投资标的进行详细的研究、长期的跟踪和审慎的判断,从而决定自己持有仓位的高低、持有周期的长短、对公司经营情况的应对措施。如此,这样才能取得好的投资收益。

用巴菲特的话说,投资要牢守自己的能力圈,秉持不熟悉的东西不投的理念。

通过“抄作业”的方式来投资,实在是要不得。