不要再唱衰服饰行业了!

上半年,服饰行业成了最艰难的行业之一,经营能力和现金流压力巨大,许多原本苦苦支撑的品牌,比如达芙妮、拉夏贝尔,把积弊一下子摆上了门面。

服饰行业,难道真的不行了吗?

并非如此。

10月份,各家上市公司的三季报即将出炉。今年十分特殊,对于服饰企业来说它不再是业绩的延续和补充,而是一次生死决战,更是一次决定天花板的机会。

01

服饰企业,真的是水深火热吗?

要讨论服饰行业的现状,先得从2019年说起。

去年,富贵鸟退市,慕尚集团、滔搏运动进场;运动品牌交出*战绩,拉夏贝尔们关店不止;外国品牌深陷“辱华”而被抵制,国潮运动兴起。

应该说,大有此消彼长之势。

不管是线下门店的售卖,以及二级市场的股价,2019年运动品牌都要比休闲服饰更吃香,相比来看,李宁、安踏、特步这些品牌的营业利润增长率,也都远远跑赢了休闲服饰。

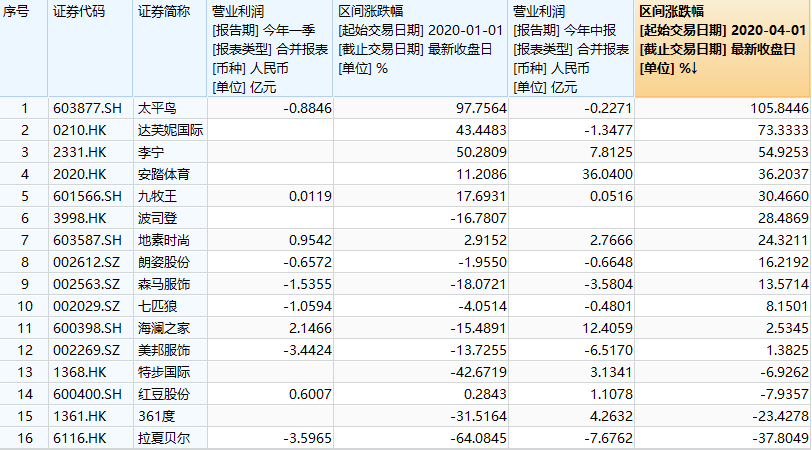

2020年的疫情,无差别打击了这些大品牌。上半年,港A两地15家已经披露了半年报的代表企业中,仅有2家公司取得了归母净利润的正增长,不少知名大龙头下滑均超过50%,其中 美邦下滑达246.5%,朗姿下滑103%,森马下滑达97%,海澜之家下滑达55.4%,无论是休闲服饰还是运动品牌,都遭遇史上最强寒流。

就连不少跨国服饰巨头也因为疫情的来临而被打得措手不及,维多利亚的秘密、美国服饰品牌J.Crew等品牌接二连三传出倒闭破产新闻。Gap、H&M、 Zara、无印良品也关闭了全球多家店铺。

以动态的视角来看,进入到4月份之后服饰行业已经迎来恢复期,仅361度和拉夏贝尔两家的公司股价下跌,其余如太平鸟、安踏、李宁这些企业,涨幅皆超过30%,相比于休闲服饰,体育品牌的涨幅走在了前头。

8月份,国内消费信心逐步回升,国内实现社零总额3.36万亿元,同比增长0.5%,纺织服装实现4.2%的同比增速,回到2019年以来的5%左右的常规增长。

这也意味着,服饰企业正在走出阴霾,市场不再冰冷。

02

艰难都是相似的,转型却各有各的不易

当然,这并不意味着服饰企业就能过上好日子。上半年,为了不“窒息”各大企业进行了一系列操作和转型,暴露的问题很多。

先来看看,都有一些什么动作。

*,转型卖口罩。

上半年,欣龙控股的董事长凭借“涨薪”1566.67%登上热搜,究其原因就是该公司作为防护物资上游供应商今年上半年大赚。

与此同时,休闲服装品牌森马服饰、美特斯邦威,男装品牌乔治白、雅戈尔、红豆股份等公司也陆续宣布进军口罩、防护服等行业,就连外国快时尚品牌优衣库也涉足口罩业务。

不过,它们真的是进军口罩了吗?

根据“螳螂财经”查询,上述国内服装品牌中仅雅戈尔、红豆股份两家品牌的口罩可以购买。比如雅戈尔天猫官方旗舰店仅有一款口罩套装售价397元,但该产品无人问津,月销量为0,线下门店没有销售。红豆股份的口罩更加“神秘”,我们目前并未查询到。

至于森马、美邦等口罩都是雷声大雨点小,未有后续消息,似乎更像是为了给二级市场一个交代,迎合口罩炒作氛围。

第二,加大电商投入。

如太平鸟在春节期间开启线上商城春季折扣,雅戈尔在全国范围加强线上促销和服务力度,马克华菲也大力发展线上零售及新零售业务,线下店 100%O2O打通。除此之外,伊芙丽拓展全渠道零售模式,引导顾客在天猫、小程序商城等渠道线上购物,通过顺丰包邮,快速恢复零售实现成交。

以森马为例,今年上半年,森马服饰的电商业务营收同比增长0.15%至21.07亿元,好于线下的负增长模式。

海澜之家的线上、线下销售也呈现出明显对比。据财报披露,海澜之家线上、线下收入占比分别为9.5%、90.5%,但2020年上半年,其线上、线下收入同比增速分别为29.66%和-27.25%,对比显著。

太平鸟上半年线上实现营业收入11.24亿元,同比增长25.64%,线上营业收入占公司营业收入的34.95%,较上年同期提升6.27%。

就连高端品牌地素时尚,也表示要调整电商渠道战略,将由去化库存渠道向新品曝光+品牌营销渠道转变,上半年电商收入同比增加22.1%至1.8亿元,占比提升至18.2%。

第三,直播+打折救命。

在大品牌总,太平鸟、GXG、伊芙丽、飞鸟和新酒等服饰品牌先后加码直播。

以太平鸟为例,就花了大价钱与薇娅、李佳琦、刘涛、林依轮等网红明星开展直播带货。除此之外,耐克、阿迪达斯等巨头在中国电商平台采取打折等方式促进销售。

就连从来不打折的安德玛也不得不向中国市场低头,在618前后降价促销,根据《电商在线》消息,安德玛表示线上折扣带来的增速很大——6月1日,安德玛开售仅9分钟,成交额超去年一整天,6月18日单天销售额流水同比近三位数增长,618期间整体销售同比去年增长超50%。

第四,断臂求生。

这一部分企业主要是想摆脱过去那些亏损的企业,提高利润率。

比如7月20日,森马服饰向股东森马集团出售全资子公司法国Sofiza SAS 100%的资产和业务。

森马服饰方面称称疫情暴发后,Kidiliz集团主要经营地区法国和意大利以及整个欧洲市场经济遭受重大损失,对公司的业绩造成不利影响,为了避免该业务对公司业绩造成持续的不利影响,公司拟出售该资产及业务。

相比来看,拉夏贝尔在2020年已经有两家子公司宣布破产。

1月21日,拉夏贝尔子公司杰克沃克因无力偿还债务,被法院批准破产清算申请。4个月后的5月18日晚,拉夏贝尔发布公告称,公司全资子公司法国Naf Naf SAS因无力清偿供应商及当地政府欠款,当地法院已经裁定其启动司法重整。

03

谁来关注后遗症?

按道理说,服饰企业经过一系列求生手段,终于迎来了恢复期,应该是一件可喜可贺的事,市场上大量的论调给大家灌输的都是——数字化转型和线上化会给服饰企业带来新机遇。

可是,现实与理想有点落差。

正如上文所说,各大服饰企业为了生存下去,进行过很多骚操作。比如,转型卖口罩、出售子公司、加大电商投入、关闭线下门店……在我们通常的语境中,转型都是好的,尤其是一些大企业,无论转型的结果如何,总会被冠以正面的作用。

但其实不是的,转型就像是古代的变法,历史上大多数的变法都是失败的。在疫情之前,各大企业运转的模式都是最贴合自身的,疫情期间被迫改变,但是之后大概率仍然会调整回去。

后疫情时代,这种后遗症更加明显。无论是哪一个服饰企业,上半年整体面临售罄率不高、库存高企、现金流异常紧张等局面,它对整个上下游产业链都是一种打击。

这些从毛利率就能看出来。上半年国内主要服饰企业的毛利率普遍下降,所谓的数字化转型、线上营销、效率化之类的其实都是应急方案,它或许是一个长期趋势,但这种因为外力而打乱公司经营的举措,就像是一个鸡蛋从外面打破,它不是诞生一个生命。

比如,随着口罩价格逐渐回落,口罩业务的利润被压缩,市场逐渐趋于饱和,服装公司本就非口罩专业,好不容易建立起来的生产链,再次成为了一个麻烦,二级市场上的口罩概念股一波炒作之后,股价又从冲高再继续回落,徒增了二级市场的风险。

当然,更重要的一点是——服饰企业的转型并非简单的线上线下。

服饰企业的不同之处在于,它无论如何都不可能丢弃掉线下市场,线上市场看似繁华,但实际上中国三十年的服装史中,凡是要建立潮流品牌保持活力的,无论是佐丹奴、班尼路、美斯特邦威、森马、真维斯,还是以纯、三叶草、匡威、鬼冢虎等,都只能是线下带线上。

所以,巨头们转型绝非仅靠转型、电商、直播就能一劳永逸,如何更好地平衡实体店与线上店也是摆在服饰生产商面前的一大挑战。

这也是*的后遗症之所在,仅从短期来看,发力线上赢得这部分消费者或是各家巨亏企业们当下的救命稻草,但从长期来看,这段时间的绝大部分决策,从长期来看都是非持久的,甚至是非理性的。

以森马为例,旗下的Kidiliz买来并不久,本来就没指望在短期内将其改造为扭亏为盈,但是却因为法国和意大利的疫情,为了给投资者一针强心剂,促进二级市场的股价,以使员工持股和融资顺畅,不得不将其转售给关联公司。稍微熟悉这种操作的人都明白,一旦国外业务好转,Kidiliz大概率会重新并表,这不就是一种摩擦成本吗?

作为典型的传统行业,服饰企业的营运能力是判断经营情况的一个重要维度,其中最重要的指标一共有两个,一个是营业周期,一个是存货周转率。

营业周期=存货周转天数+应收账款周转天数,一般情况下,营业周期短,说明资金周转速度快,营业周期长,说明资金周转速度慢。

与2019年的中报对比,2020年的中报的营业周期天数普遍延长,而服饰行业是一个相对低利润的行业,财报上存货压力和应收账款的变动,是导致服饰企业陷入困境的重要原因,所以缩短营业周期将是服饰企业下半年的一个大基调。

再结合不断下滑的存货周转率,下半年的麻烦才刚刚开始而已,这种后遗症的消除绝非一两个月,或者几次促销就能解决的。

04

红海中会有孤岛,剩者如何才能为王?

步入10月份,已经逐渐进入三季报时间。

从以上分析,三季度才是检视各家服饰企业成败和未来的时候,无论上半年多么惨,只要三季报能把一些关键的营运指标提升上来,那么也就意味着能够一马当先。这也是为什么,9月份大部分的服饰企业涨跌幅范围都很窄的原因之一,因为市场都不知道谁能率先突围。

这种逻辑并非空谈,从地素时尚给出的财报就能看出,2020年上半年,地素时尚的收入和归母净利润同比下滑仅为11.2%和12.2%,金额分别为9.86亿元和2.98亿元。高端品牌的反弹力度较低端品牌具有优势,年中报之后股价迅速窜高,接近翻倍。

实际上,服饰企业虽然是红海,可以将性价比做到*,但并不意味着护城河的缺失。如zara的创始人曾登顶世界首富,瑞典的h&m创始人也曾是瑞典首富,日本首富则在软银的孙正义与优衣库的创始人之间轮流交替。

近年来,国内服饰的趋势变为消费者习惯两极分化,要么是简单而*的品牌,要么是风格化、设计出众的品牌。这使得极端追求性价比而将款式和设计简化并降低sku解决库存问题的优衣库逆势增长,而zara和h&m陷入频繁关店潮。

所以,2020年对于服饰企业很吊诡。当市场在唱衰它们的时候(上半年),它们在思考疫情过后该如何解决“后遗症”;当市场在高捧它们的时候,它们却要开始忧虑如何趁机扩张。

在这一方面,休闲服饰与运动服饰是分道扬镳的。

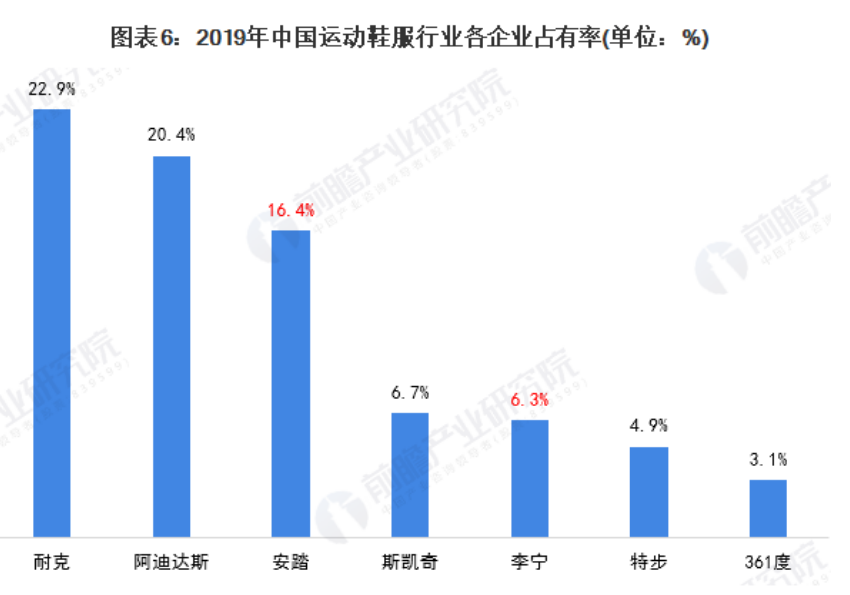

运动服饰的竞争逻辑早已确定,李宁和安踏的营收连连大涨,在品牌建设与时尚打造上你追我赶,比如李宁的悟道系列,更是引领了国潮的新风尚。根据Euromonitor数据显示,2019年李宁市占率为6.3%排在第五位,安踏市占率为16.4%,仅次于耐克和阿迪达斯。

多年来沉淀的科技与潮流,早已经构筑了高高的护城河,深耕细分品类与特定人群也是新趋势下的共识,它大概率会延续2019年的趋势,不存在太大的波动机会。

休闲服饰略微复杂,但是从这两年的市场情况来看,它的机会大概率不是沿着快时尚集团的路,而是走lvmh等综合时尚品牌集团的路,往重设计、重品牌、逐渐高端化的方向去尝试。

这一点从优衣库的动作上可以得到验证,它也在尝试新设计新风格来迎合年轻人,从相对简约的性冷淡的感觉转变为积极与潮流元素合作,联名了美国艺术家KAWS、村上隆、Futura和Pharrell Williams等潮流艺术界的头部人物的作品。

对于休闲品牌来说,如地素时尚一般,打造高端品牌是一个机会,向综合时尚品牌集团进军也是一个机会,道路不止一条,结果也可能千差。

一步坦途,一步深渊。

从上市公司的“投资者问答”就能看出投资者的焦虑,森马的股东纷纷将其与海澜之家对比,建议尝试对手的经营方式,为公司业务扩张“操碎了心”,而海澜之家的股东则是“思考”接下来公司的业务范围该如何……

三季报之后,服饰企业如何解决后遗症,如何找新的模式,如何利用这一次机会成为红海孤岛,将会是一出精彩好戏。

就如同2008年之前几年,国内奥运会期间突围的运动品牌一样。