连续8年市占率*,净利润是康师傅和统一的总和,每卖1块钱的水就赚6毛。

农夫山泉把看似不起眼的瓶装水业务,做到了一个令人惊叹的高度,更夸张的是,在其整个发展的历程中,完全依靠自有资金,资本的参与度基本为零。

这样一家不差钱的企业,最终却要开始谋求上市大肆融资。这就让很多人开始疑虑,其目的究竟是什么。

在亮眼的业绩指标之下,农夫山泉并非没有隐忧。“基本盘”包装水业务在消费升级的趋势下面临对手挤压;新品类方面,永远需要面对虎视眈眈的外部对手。稍有不慎,就被撕下一块肉。

创业容易守业难。1996年建立的农夫山泉如今年仅24岁,尚未真正三十而立。距离百年老店可口可乐,仍有相当长的差距。

辉煌的历史成绩不能满足投资者对未来的预期。水和可乐甚至咖啡也终究不是一回事。想要持续巩固自己的护城河,农夫山泉看起来有点难。

一瓶水的江湖

2013年当恒大宣布砸重金打造恒大冰泉的时候,很多人都在意外,腰缠万贯的许家印为什么会看上不起眼的包装水生意。

原因也很简单:这个市场足够大也很赚钱。机构弗若斯特沙利文的数据显示,2019年中国包装水行业的总市场规模是2000亿。如果再扩展到软饮行业,市场规模有0.99万亿。

行业内的大佬——达利食品的许世辉和娃哈哈的宗庆后身家分别达到622.2亿和579.8亿,分别位列2019福布斯中国富豪榜第24和31位。

娃哈哈和农夫山泉此前都曾是“不上市联盟”中的一员,它们现金流充足,利润也十分可观,对资本市场并没有太多需求。

不过这个市场显然有着相当高的门槛。财大气粗、曾喊出三年投资一百亿的恒大冰泉在两年半时间就亏损了近40亿,最终在2016年9月卖身退出。

过去二十年间,中国的包装水企业之间的竞争也此起彼伏、激烈异常,老大之位多次更迭,各类互撕事件层出不穷。

行业内曾爆发过多轮商战,包括“水源门”、“假捐门”、“砒霜门”、纯净水与自然水之争,PH值之争等等,同行们常常对簿公堂,甚至大打出手。

一个值得玩味的细节是,农夫山泉和百岁山的创始人都是内行创业。农夫山泉的创始人钟睒睒曾经是娃哈哈在广西和海南地区的总代理;百岁山创始人周敬良在怡宝工作过8年,曾担任怡宝深圳公司总经理。

用凯珩资本的创始人吴志伟对亿欧的一句感叹来总结,包装水市场竞争实在是太激烈了,所有玩家都是老手,实力都非常雄厚。

而农夫山泉在这个市场里先拳打康师傅,后脚踢华润怡宝,最终成功站上了中国包装水行业的*王座。

根据招股说明书披露信息,农夫山泉在2012-2019连续8年间始终保持中国包装饮用水市场占有率*。2019年市场份额达到20.9%,远超第二名华润怡宝(份额13%)、第三名百岁山(份额8%)。

诸多分析均认为,广告是农夫山泉成功的关键。农夫山泉创始人钟睒睒曾做过记者,卖过保健品,有着*的话题制造能力,成为其巨大的竞争力。农夫山泉也被认为是行业内“最会营销的公司”,被戏称为“被卖水耽误的广告公司”。

在农夫山泉的发展历史上,有过几次*的营销战役。

经典广告“我们不生产水,我们只是大自然的搬运工”打击纯净水产品,迅速让消费者建立起“天然水更适合饮用,长期饮用纯净水有害健康”的观念。

2000年,农夫山泉用纯净水和天然水分别种养水仙花,结果是水仙在天然水中比在纯净水中生长更快。

2013年,农夫山泉在线下促销时,用PH值对比农夫山泉(弱碱性)和怡宝(弱酸性)宣传自身“天然弱碱性水”的优势,给了当时正在快速崛起的怡宝狠狠一击。

虽然农夫山泉最后被法院判决侵犯了怡宝的名誉权,但媒体称,“农夫山泉输了官司却赢了人气。”

农夫山泉的强势营销,让“天然矿泉水优于天然水优于纯净水”的观念牢牢占领了消费者的心智,以致于农夫山泉出现破坏环境的传闻时,反而强化了消费者心中的自然水印象,形成了意外的反向传播效果。

国内某知名券商的海外消费行业首席分析师黄晓阳(应受访者要求,该名称为化名)告诉亿欧,“天然矿泉水优于天然水优于纯净水”这一排序也已经成为包装水行业的定价规则。农夫山泉营销的影响力之大可见一斑。

基本盘面临挑战

包装水是万亿规模的饮料行业当中市场*的品类,如“压舱石”一般的存在。

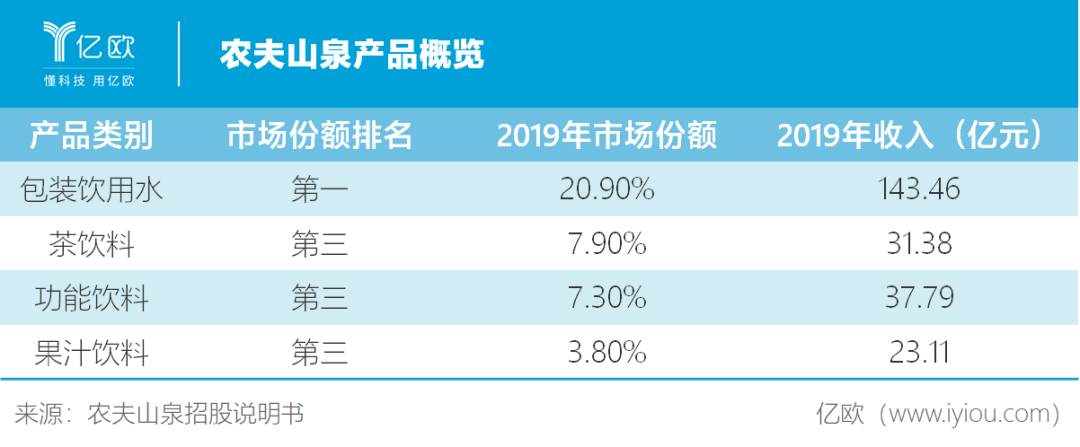

从市场份额来看,农夫山泉以20.9%的市场份额位居包装水行业*,而茶饮料、功能饮料、果汁饮料市场份额分别为7.9%、7.3%、3.8%,均居行业第三。

财报数据显示,包装水占到了农夫山泉2019年营收的59.7%,毛利润的80%,且包装水的毛利率60.2%也高于茶饮料(59.7%)、功能饮料(50.9%)、果汁饮料(34.7%)。

“包装水是农夫山泉的基本盘,其他的饮料品类消费趋势变化太快,包装水是最稳定的。”黄晓阳对亿欧表示。这一结论也与建银国际的研究结果一致,该研报指出,通常饮料的迭代周期都差不多在1-2年,而包装水的迭代周期最长。

但是,农夫山泉在连续8年保持了包装水*之后,也在遭遇新的考验。据亿欧观察,*的挑战来自于行业的老三景田百岁山。

一直以来,农夫山泉采取一种“高举低打”的定价策略,来实现对竞争对手怡宝和娃哈哈的压制。

“同样是两块钱,农夫山泉的天然泉水肯定比怡宝的纯净水优质,所以我们的市场份额是最高的。”曾担任农夫山泉山东烟台地区经销商业务经理的杨晓慧告诉亿欧。

黄晓阳也认为,定价策略是农夫山泉制胜对手的重要原因之一。

然而,农夫山泉在“低打”压制对手的同时,也使得主力产品定在了2元的价位上,给高端化带来一定难度。

长期关注二级市场消费行业的私募基金经理丁少华告诉亿欧,包装水主力产品的定价具备一定的刚性,主力品类想要提价的难度不小。

一个典型的例子就是康师傅,康师傅曾通过低价来占领市场。市面上的瓶装水中,康师傅的瓶子最薄最轻,回收价都低于对手,主力产品只卖1元,使得市占率大大提升,曾年销80.71亿元。

2018年,康师傅想从1元提到2元,但市场印象已经极难改变,消费者习惯了瓶劣售价低的康师傅。与此相应的是其市占率下滑——康师傅瓶装水2019年的销售额为31.14亿元,同比下滑28.99%。

目前农夫山泉的对手百岁山的主力产品售价为3元,也已经牢牢站稳了脚跟。调研机构尼尔森的数据显示,2018年10月,百岁山以10.1%的市占率位列中国瓶装水市场第三位。

百岁山的定价较高,因此可以给予经销商更高的回报。建银国际的研报指出,在给予渠道的激励以及支持方面,农夫山泉的经销商毛利率可以达到25%左右,康师傅平均毛利率才14%左右,百岁山大概在25-30%左右,有部分高端产品的渠道毛利率能够做到30%以上。

在农夫山泉建立的“天然矿泉水优于天然水优于纯净水”这一体系中,百岁山不仅是受益者,甚至被看做更好的天然矿泉水,其3元的定价已经被市场认可。

过去几年间,受益于消费升级,产品以低端水为代表的康师傅矿物质水和单价较低的娃哈哈纯净水,市占率都在逐年下滑,而相对高端的天然矿泉水景田百岁山、纯净水龙头怡宝和天然水农夫山泉市占率在不断上升。

如果这一消费升级的势头持续,百岁山无疑相比农夫山泉有着更大的优势。且根据机构弗若斯特沙利文的预测数据,未来几年天然矿泉水的增速也略高于天然水。

当市场变化发生的时候,也就是行业格局可能发生动摇的关键时刻。

里斯咨询在《瓶装水行业分析报告与展望报告》中指出,瓶装水市场正从金字塔型向纺锤型演变,3元水将进入爆发期,相应的品牌也会有一个品类上的红利。

该报告还预测,在农夫山泉、怡宝、百岁山之后,还会出现2到3个百亿级瓶装水品牌。

不过,农夫山泉仍拥有很好的防御能力,可攻可守。在下沉市场,农夫山泉仍然有很大的发展空间。

同样根据弗若斯特沙利文预测数据,从2019年到2024年,整个软饮行业的年复合增长率将维持在5.9%,而包装水市场规模年复合增长率将达到11%。

黄晓阳认为,守好包装水这一基本盘对于农夫山泉至关重要。只要跟随包装水市场规模同步扩张,农夫山泉的未来前景就有了基本保障。

第二引擎支撑乏力

虽然包装水是基本盘,但是双引擎发展战略的另一端对于农夫山泉也非常重要。对于一家被称为“最接近可口可乐”的中国公司来说,仅仅在包装水这一市场做到*远远不够。

浦银国际的研报指出,水终究难以真正差异化,随着各大主流饮料公司均有自己的天然水源地,农夫山泉需要推陈出新,开发新的有竞争力的饮料产品。

根据财报数据,农夫山泉59.7%的营收、超过80%的毛利润来自包装饮用水,农夫山泉在其他品类上的盈利能力比想象中更弱。

农夫山泉现有主力饮料产品已经出现老化的趋势。盘点农夫山泉旗下的产品线,果汁的主打产品农夫果园诞生于2003年,功能饮料品类的主打产品尖叫诞生于2004年,茶饮料的主打产品东方树叶则诞生于2011年。

4年累计销量破百亿的茶π是农夫山泉近几年打造的难得爆品。签约火爆全球的BIGBANG作为代言人,把“茶π”当做“茶几”的搞笑梗都帮助茶π顺利出圈占领市场。

不过,根据消费者与市场研究中心的报告,茶饮品类更迭周期一般为5-6年,茶π现已处于周期的末端。

在增长最快的即饮咖啡品类上(2014-2019年复合增长率29%,预计2019-2014年复合增长率20.8%),农夫山泉推出的炭仌咖啡饮料至今仍未有拿得出手的成绩。

在除包装水以外的软饮市场,来自互联网创业公司的对手不得不引起农夫山泉警惕。

最为突出的案例就是元气森林,在农夫山泉已经失败了三次(2005、2010、2018年都曾推出此类产品,但最终都销声匿迹)的气泡水品类上,元气森林成功出道,并在4年时间内做到了140亿估值。

尽管饮料行业启动资金和门槛都很高,有着相当的创业难度,但在元气森林的明星效应下,越来越多的创业企业涌入这一领域。喜小茶气泡水、百草味的潇潇汽、汉口二厂的争气车间、风林火山,斐素的氧+、悦己未来的轻汽等纷纷入局。

峰瑞资本的执行董事黄海是一个长期关注消费领域的投资人,在他看来,要找到小公司变大的机会,就一定要找到行业中的变量,找到行业内快速增长的品类。

黄海最常讲述的一个案例是怪兽饮料,由于抓住了能量饮料这一快速增长的品类,怪兽饮料实现了惊人的发展速度,目前其销售额大概是40亿美金,利润10亿美金左右,从2000年到现在股价涨了137倍,市值超过350亿美金。

“在中国市场上,只要找到合适的品类,复制怪兽饮料并非不可能。”

根据前瞻产业研究院的数据,2019年,国内苏打水整体市场规模为150亿元左右,预测到2025年,达到320亿元左右。

虽然不确定能否抓住机遇成长为下一个怪兽饮料,但元气森林对于这一品类的提前卡位,毫无疑问增加了新厂商进入这一市场的难度。

相比传统品牌,元气森林为代表的新消费创业公司一方面是定价更高(主力产品6元的价格高于农夫山泉的4-5元),在进入便利店等渠道时给合作方留下足够的盈利空间,从而获得迅速铺开的机会;另一方面是在宣传上采取直播、联名等更丰富的方式。

更关键的是,根据吴志伟的判断,元气森林目前并不盈利或者说可以忍受一时的亏损,这也符合一般创业公司的逻辑。但这些新消费公司拼命烧钱占领市场会给相对求稳、追求盈利的农夫山泉造成打击。

总的来看,也不光是农夫山泉最近缺乏强有力的战略新品。

吴志伟指出,饮料行业新品推出的不利并非个例,饮料界的所有大佬都面临同样的行业难题。著名食品饮料分析师朱丹蓬曾在接受采访时公开表示,饮料行业的新品成活率仅20%-30%。

建银国际的研究显示,水及饮料行业在2019年整个行业大概有480个SKU,虽然品类增速很快,但是能够做到10%以上年销售额同比增长的只有大概50个左右,有100个左右只能做到0-10%的销售额同比增长,剩下的330个大概都是在负增长。

对于农夫山泉而言,虽然有着遍布全国的渠道优势,开发一个新品类投入并不高,但是面对拼命烧钱,营销手段更偏互联网打法的对手,显然需要拿出更大手笔的投入、更深入人心的营销。

上市疑云

农夫山泉曾在A股接受上市辅导10多年,却始终表示没有上市计划。钟睒睒也曾公开表示:资本市场讲究需求与被需求,农夫山泉没需求,因此不需要上市。但此次却选择登陆港交所,这背后可能的诸多缘由,引得投资者猜测纷纷。

一个被各大媒体广泛批评的事实是,农夫山泉曾在上市前进行大笔分红。数据显示,2017年至2019年,公司分别派息3.67亿元、3.67亿元和95.98亿元,3年派息总金额超过百亿元。可见农夫山泉的营运现金比较充裕,对资本市场的需求不大。

丁少华给出了不一样的看法,他认为农夫山泉或将借助资本市场与竞争对手来一场贴身肉搏。

面对肯烧钱的创业公司和财大气粗的产业对手,农夫山泉必须加大投入并且适当烧钱。“当然是烧投资者的钱,而不是烧自己的。”

亿欧查询财务数据发现,农夫山泉近几年的营销费用并不高。2017-2019年的广告及促销费用占收入的比例在5%到6%之间,与对手相差不多,仍有不小的发力空间。

另一个亟需烧钱的地方可能在于新渠道的建设。招股说明书显示,截至2019年末,农夫山泉已经在全国近300个城市投放了近6万台以自动贩卖机为代表的智能终端零售设备。其未来战略中也提到,还将继续布局以自动贩卖机为代表的新零售渠道,提升消费者触达。

值得一提的是,农夫山泉布局贩卖机与一般贩卖机追求客流集中的逻辑并不相同。其贩卖机多集中于小区内,包括停车场、大厅内等,人流量相对少,依赖于客户的重复购买。

亿欧消费行业分析师曹玥表示,农夫山泉铺设的贩卖机要进入社区,就需要建立起与之匹配的新的团队和信息系统等,将每个社区逐一攻下,也需要较长的时间慢慢积累。

参考相似模式的速递易和丰巢,在终端铺设的前期需要相当大的投入。一位业内人士曾对媒体透露,在智能零售终端的投放上,农夫山泉已经做好了每年亏2亿,连续亏5年的准备。不过这一数字并未得到官方证实。

贩卖机进驻社区这一商业模式能否真正跑通、盈利尚存不确定性。黄晓阳认为,这一新渠道的建设仅是探索多渠道的尝试,成败难料,农夫山泉最主要的渠道还是遍布全国的一级经销商。

不过,可以确定的是,在新渠道铺设过程中,农夫山泉对于资金有着明确的渴求。上市可以很好地满足这一需求。

上市对于农夫山泉还有另一个好处,就是借助资本的力量开展并购。全球食品饮料巨头诸如雀巢和可口可乐,都在进行不同程度的兼并收购,以持续巩固自身在整体消费市场的护城河。

丁少华也看好资本对于农夫山泉发展的助力。在他看来,如果可能,农夫山泉完全可以直接收购元气森林,消灭掉潜在竞争对手的同时也能打开一个全新的品类。

除此之外,还有一个原因可能是财富的变现与传承。根据公开资料,1954年出生的钟睒睒如今已66岁。上市变现既能够保证亲戚、老臣及合作方的利益,也能够规范企业运作,引入现代企业治理体系,为二代接班铺平道路。

值得一提的是,截至目前,钟睒睒持有农夫山泉 87.45%的股份,股权高度集中。在丁少华看来,这种股权结构也是企业执掌者性格的体现。钟睒睒是个“独夫”,同时也仍然有着壮志雄心,不愿轻易将股权转手他人。

吴志伟对亿欧感叹,中国的饮料行业每一个细分领域的争夺都很艰难,但是只要能够做出来,未来的潜力就是无限的。

尾声

老骥伏枥,志在千里, 66岁的钟睒睒仍然壮心不已,谋划着更大的蓝图。

不过,在风云变幻的饮料消费市场中,资本蜂拥、强敌环伺,各路力量都在抢占货架和消费者的心智。饮料“衰退期”的存在,新的消费风潮的兴起,让这个市场内外的所有玩家都有机会。

农夫山泉被称为“中国最有希望成为可口可乐”的企业。资本的期待溢于言表,但百年传奇从来没有那么轻松实现。

上市之后拿到钱,烧新产品烧新渠道。对于农夫山泉来说,每一步都是考验。