疫情冲击下,白酒行业内营收普遍承压,高度分化的迹象愈发明显。在近期各大白酒企业公开的2020年上半年业绩答卷中,五粮液以13.3%的成绩位列榜首,显示出强大的抗“疫”能力。

与中报业绩同样亮眼的还有五粮液的股价表现。

今年以来,五粮液股价涨幅已过80%,超越了贵州茅台的57.34%,领涨高端白酒板块。自从渠道改革初见成效以来,市场普遍看好五粮液后续的发展前景。从估值提升的角度看,五粮液的滚动市盈率从年初的31.37上涨至49.34,估值提升57.28% ;贵州茅台从36.31上涨至50.33,估值提升38.61% 。

这估值,似乎在向我们透露着什么,差距的缩小,是否意味着五粮液正在悄然间赶超贵州茅台呢?

公司上半年经营状况如何?

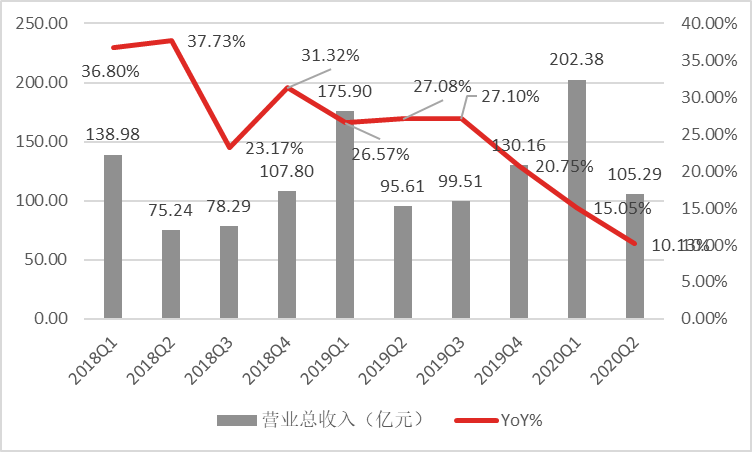

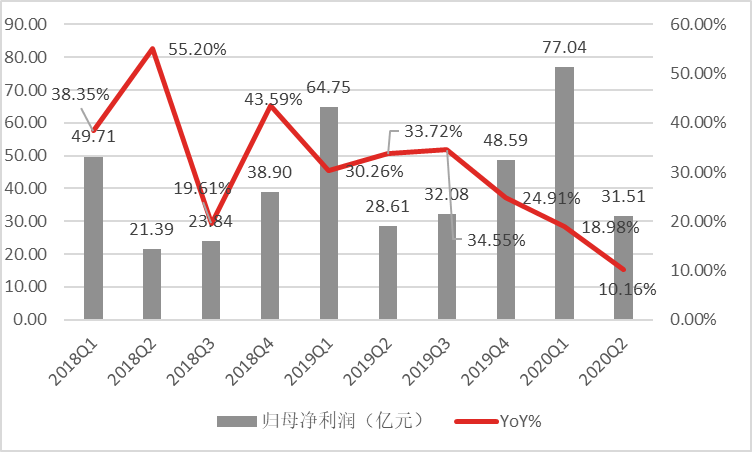

2020年上半年,五粮液录得收入307.7亿元,同增13.3%,归母净利润108亿元,同增16.3%;其中单二季度收入105.3亿元,同增15.1%,归母净利润31.5亿元,同增10.2%。

(数据来源:Wind资讯)

(数据来源:Wind资讯)

虽然,公司的营收增速受控量保价策略影响在二季度有所下降,但在上半年行业排名中仍位列榜首,与贵州茅台一同在逆境中突破双位数增速大关。

(资料来源:新京报)

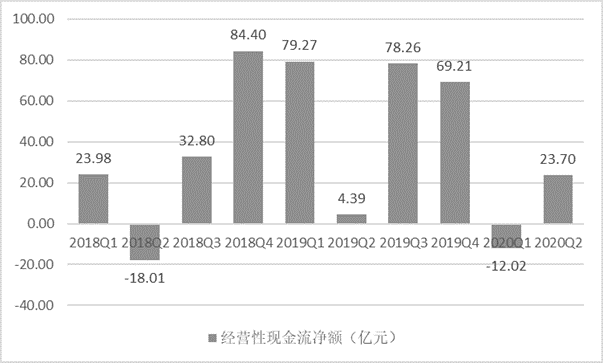

公司总体经营状态良好。第8代五粮液渠道运转顺畅,动销正在加速,批价从910元逐步回升至960元。产品结构升级带动酒类毛利率同比增加2.1个百分点至80.3%。并且,伴随市场需求回暖,公司现金流情况逐步修复。截至2020年上半年末,五粮液的应收票据接近 122 亿元,相较于 2019 年底的 146 亿元下滑 16% 左右。公司经营性现金流净额一季度约 -12.02 亿元,第二季度转正,录得23.7 亿元。上半年末,货币资金高达 556.73 亿元,同比增长 11.59% 左右。

(资料来源:Wind资讯)

是什么让五粮液具备如此强大的抗“疫”能力?

高端白酒市场的增长本质上驱动于高端商务赠礼及宴请需求。随着经济的发展,我国高收入群体规模逐步壮大,对应的社交需求随之增长。虽然近年来市场显现出供不应求的态势,但如此盛宴不可随意享用,进入者必须跨入一个极高的壁垒——品牌。

高端白酒具备奢侈品属性,而奢侈品品牌的诞生是一个非常缓慢的过程,不可一蹴而就。企业不但需要打造出一款出类拔萃的高品质产品(出自于陈年酒窖,用独特工艺酿造出的优质美酒),还需要具备悠久的历史(有故事)和对品牌的持续精心运营。虽然过程艰辛,但一旦占据消费者心智,地位便很难动摇。

在供不应求的市场环境中,具备品牌护城河的五粮液得以游刃有余。换句话说就是,我的产品只要生产出来就不愁没人要。

对于经销商而言,有了终端需求便有了安全感。在现金流不出问题的情况下,一定的库存积压也不会引起惊慌。除此之外,白酒可储存时间长,在“酒越存越香,越老越值钱“的理念驱使下,高端白酒还具备了一定的保值、增值属性。也就是说,白酒没卖出去不但会坏了,反而还更值钱了。由此,一部分人甚至还做起了屯酒的生意,也曾经导致过酒企越控价,终端价格越高的尴尬局面。

但这仅仅是一方面,纯靠品牌力是不够的,疫情使得人们的社交宴请活动骤减,一定程度上影响了今年高端白酒的需求。短期内,经销商由于终端销售受阻,现金流状况堪忧,会面临打款有心无力的情况,甚至还有资金流断裂的倒闭风险。

所以,为了抵抗疫情,五粮液采取了为经销商提供流动性支持的措施。

2月中旬,五粮液下发了《关于精准施策、不搞一刀切,切实做好近期市场重点工作的通知》。公司方面要求,各营销战区要对经销商进行分类调节,科学精准施策,不搞一刀切;并强调,各营销战区全体人员要有序、有力、有效、亲自做好大客户团购工作,绝不允许简单向经销商硬性下达团购指标任务。除此之外,公司加快各营销战区经销商费用核报(要求经销商票据达到公司之日起两个工作日内完成核报),加强与经销商、核心终端的沟通。

有了来自厂家的有力支持,经销商现金流得以有效缓解。经销商有了安全感,便会坦然订货打款,企业的收入也自然得以持续。同时,对经销商的帮助也提高了企业归属感,从而强化了凝聚力。

未来,公司的增长空间如何?

高端白酒市场扩容趋势将延续。其背后的主要逻辑在于高收入群体的持续增长与人们在逐渐富裕后诞生出的对高品质生活(满足感)以及社交的需求。而市面上层出不穷的各种假酒,也恰恰从侧面印证了高端白酒市场强大的增长潜力。

高端白酒市场景气度具备穿越经济周期的能力,这与上文所说的核心需求密不可分。在我国,根深蒂固的请客送礼文化是人们建立友谊和进行深度沟通的润滑剂。无论是在经济上行还是下行阶段,人们总少不了三五小聚、设宴款待以促进感情交流与事业上的合作。且不说拥有丰富社会资源的高收入人群抵御周期下行的能力更强,高端白酒的价格占其财富的比例微乎其微。而正是因为要在困境中寻找机会,他们反而会倾向于更加频繁的社交,为经济下行时期高端白酒的需求提供强劲支撑。

行业趋势及特性为高端白酒企业孕育了广阔的发展空间。

而千元价格带对于五粮液来说可谓是蓝海市场。贵州茅台价格长期稳定在2000元以上,给千元价格带留下了广阔空间。近几年,伴随私人和商务消费高端化趋势,千元价格带的产品也有了量的起色,有数据显示,这些产品普遍具有高速增长趋势,部分甚至达到100%以上(例如,2019年酒鬼酒内参、摘要酒实现翻倍增长,青花郎录得60%以上增长)。根据不完全统计(市场销售口径):从2019年千元产品销售额来看,五粮液有400多亿、国窖1573有100多亿、43度茅台有30多亿元、青花郎有30多亿元、梦之蓝M9有20多亿元、内参约12亿元、摘要约为10亿元。从品牌力上来看,在千元价格带,五粮液未曾遇过对手。

今年5月15日公司业绩说明会上,公司表示今年已开启团购工作,将与经销商一同开发企业级团购业务,发展新增长引擎。 从对今年工作具有指导意义的《关于以价格管控为核心的“两控一加快“工作通知》中可看出,团购渠道的开发已被公司放到了战略层面。公司发动资源帮助经销商开展团购推广行动,此策略受到经销商的欢迎,也激发了积极性。

团购和直控终端方面的持续深耕为五粮液未来的产品放量和升级奠定了良好基础。公司可通过挺价实现批价的稳步上涨,渠道利润也将随之增厚。在良性的渠道价格体系支撑下,公司的业绩空间有望逐步打开。

未来,五粮液是否有赶超茅台的可能?

2019年,贵州茅台酒类产品营收为853.45亿,五粮液为463.02亿。从规模上看,两者存在不小差距。而两家酒企业未来增长均驱动于高端产品的销售。从2015-2019两大酒企高端产品销量增速上来看,五年间,贵州茅台增长了约140%,五粮液增长了155.82%。近几年,五粮液高端产品增高于贵州茅台,显示出五粮液正在加紧步伐追赶贵州茅台迹象。

从产能增长空间上看,酿造工艺决定了茅台是有产能天花板的。茅台的酿造需要赤水河沿岸的优质高粱作为原料,而赤水河沿岸种植面积有限。茅台集团十三五规划中指出,公司茅台酒产能上限约为5.6万吨/年,较19年产能还有约45%的扩充空间;而五粮液采用高粱、大米、糯米、小麦和玉米酿造,没有原材料产地限制。这在一定程度上说明了五粮液具备市占率超越茅台的可能性。

然而,追赶并没有那么简单。

首先,受制于浓香型白酒的产品属性,五粮液最适合饮用的时期为10年以内,存放时间越长,酒体挥发越严重,苦味和酸味也随之加重;而作为酱香型白酒的贵州茅台则越陈越香,其收藏价值自然要高于五粮液。因此市面上就出现了茅台被屯积炒作、一瓶难求的情景。相较之下,五粮液的终端需求却没有那么钢性,如果铺货过多或提价过猛,容易面临渠道库存积压风险,从而对销量增长和品牌建设造成消极影响。

其次,白酒行业结构分化明显,低价位酒市场产能过剩。2019年,公司清理了低价白酒产能,系列酒营收也因此同比下降12.32%至66.31亿元。根据五粮液规划,通过技改扩建项目,2020年五粮液将达到30万吨纯粮固态产能,其中普五产能达3万吨。本次五粮液再次扩建12万吨产能,未来五粮液总体产能将突破40万吨,其中高档产品的产品也将随之突破4万吨。如果普通白酒市场继续缩容,五粮液将面临普通白酒消化难题。

12546起

融资事件

6108.54亿元

融资总金额

7771家

企业

2467家

涉及机构

705起

上市事件

8.07万亿元

A股总市值