“饱和开店”的绝味,还能撑得起它的高市值吗?

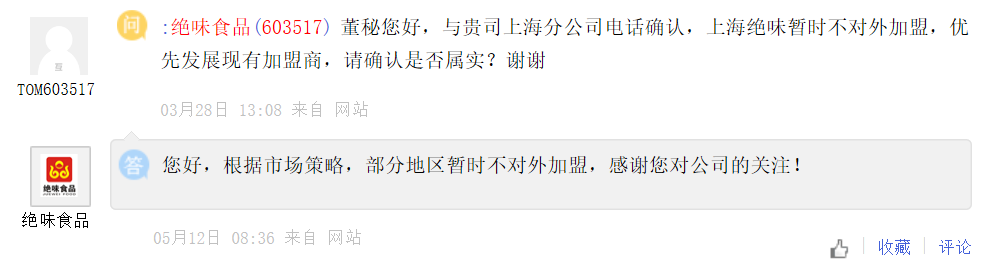

“与贵司上海分公司电话确认,上海绝味暂时不对外加盟,优先发展现有加盟商,请确认是否属实?”有投资者向绝味食品(603517.SH)的董秘询问道。

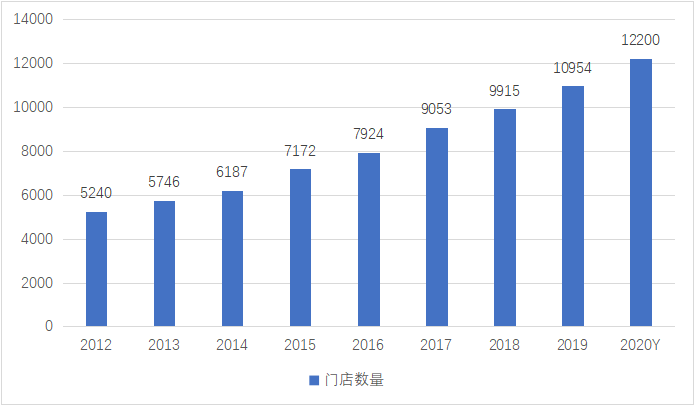

9000家、9900家、10900家……三年间,绝味的门店增长仍然在持续。

与门店一道快速增长的还有它的业绩和市值,自2017年3月17日上市至今,绝味食品由当日收盘的15.01元/股,增长至75.17元/股,市值超过400亿,成为当前市场中备受关注的消费股之一。

在投资者对绝味的看好因素中,加盟模式及门店扩张占了相当大一部分。当初上市时,券商和绝味方面都曾给出2万家的门店预测,而且这一预测是基于中国的消费下沉趋势,以及绝味在低线市场的扩张。

但在门店数突破万家之后,重新审视绝味,它的增长边界似乎不再那么清晰。就在去年刚刚“破万”的当口,绝味调整了自己的市场策略,节奏由积极扩张转向“饱和开店”。

部分市场的饱和,确实是当前的绝味所要考虑的问题。“根据市场策略,部分地区暂时不对外加盟”,绝味食品官方在回复上述投资者时表示。

不仅是市场饱和度的问题,绝味食品还不得不面临更多的挑战,比如在低线市场的扩张能否支撑起2万家门店,时间需要多久?资本市场虽然看重成长性和增长空间,但耐性有限。

01

规模化的生意

有段时间,通过某股票论坛关注绝味食品的投资者可以频繁地看到它的涨停通知。自2017年3月上市以来,绝味食品股价几乎一直在攀升。

从上市当天的收盘价15.01元到7月16日的73.25元,三年多的时间里,它的股价攀升了近四倍。如今,其市值445.8亿元,市盈率177.04,成为食品领域的*之一,哪怕在非卤味食品企业的投资者提问中,都不断有“希望向绝味食品学习”这样的留言。

让绝味食品备受投资者推崇的,是加盟业务和极速的门店扩张。

与坚持直营的周黑鸭(1458.HK)不同,绝味食品走的是加盟模式,采用“以直营连锁为引导、加盟连锁为主体”的销售方式,公司营收中90%以上来自加盟渠道,门店中98%以上为加盟店。

根据中国连锁经营协会7月份公布的《2019中国特许连锁*名单》,排在三只松鼠、良品铺子和来伊份之后的绝味食品共有10954家门店,其中10824为加盟门店,占比达到98.81%。

据《一点财经》了解,绝味加盟门店面积较小,对加盟商的资金要求也较低,单店开店成本在8万元到30万元之间。开放的加盟政策,促使其加盟门店数量近些年来快速增长。

数据显示,2012年以来,绝味门店增速普遍在10%以上,在2015年、2017年增速甚至达到了15.92%。近三年(2017-2019)来,绝味门店分别达到9053家、9915家、10954家,新增门店分别为1129家、862家、1039家,增幅分别为14.25%、9.52%、10.48%。

一点财经根据公开资料整理

哪怕在疫情影响下,绝味仍然没有停下自己的开店步伐。

今年6月,绝味食品在一次行业交流会议中透露,2020年开店原计划目标在1100家,但目前加盟门店已经达到这个数字,基本完成全年计划;下半年将继续开店,新增门店超过1500家,但同时将淘汰200家。

以此估计,今年绝味门店有望达到12200家。门店扩张可以说是绝味业绩增长的核心驱动力,加盟生意也是一门规模生意:随着门店越多,规模越大,营收越高,同时成本被摊薄,利润率得以提升。

在快速的门店扩张下,绝味业绩也被推高。财报显示,2017年至2019年,绝味营收分别为38.50亿元、43.68亿元、51.72亿元,同比增速分别为17.59%、13.45%、18.41%,高于门店增长。

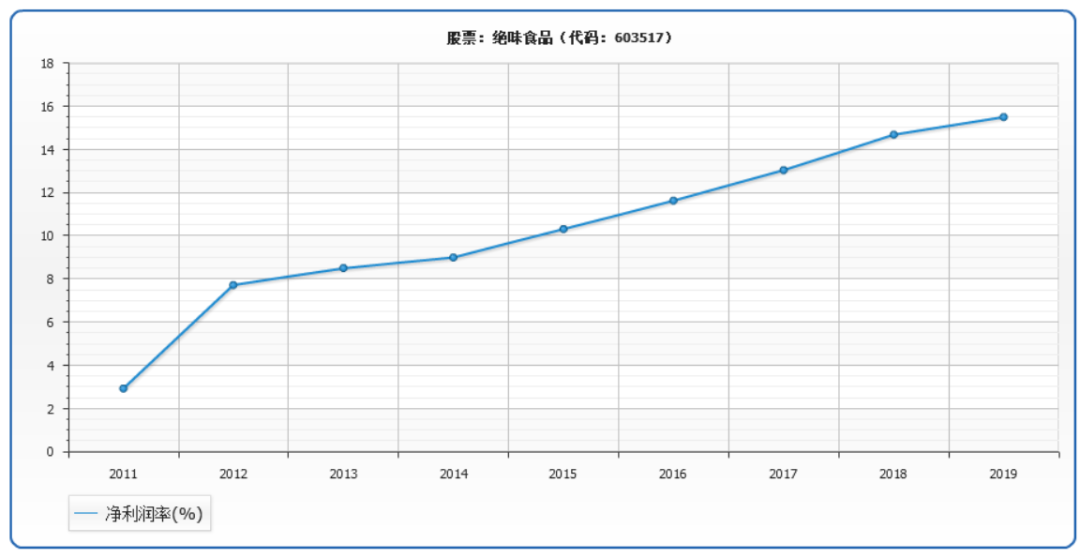

同时,近三年间公司实现归属净利润分别为5.02亿元、6.41亿元、8.01亿元,同比增速为31.93%、27.69%、25.06%,净利润增速高于营收增长,也印证了绝味连锁加盟模式进入规模化后盈利能力的确有所提升。

据《一点财经》统计,2012年以来,绝味的净利润率一直在提升,且近年来提升明显。数据显示,近三年来,其净利润率分别为13.03%、14.67%、15.49%。

一点财经根据公开资料整理

规模生意,这是绝味业绩增长,尤其是净利润率抬高的秘密,也是其股价一路走高,市值超过400亿元的原因所在。

02

市场趋于饱和?

“疫情可以加速拿店进度,今年新增的门店数会比去年多”,正如某证券在荐股报告中提到绝味时所强调的那样,在这门规模生意中,门店规模和扩张速度的重要性不言而喻。

加盟模式下,绝味一方面需要为了避免恶性竞争,而控制门店密度;另一方面,工厂、供应商的覆盖范围也决定了其门店的分布范围。

但同时,这意味着连锁门店也不是能无限扩张的,有其边界存在。曾经,研究机构与绝味都为自己画了一张大饼,即门店2万多家。2018年时,按照绝味方面的预测,其全国门店增长到22000家左右才能饱和。

绝味之所以能做出这一预测,与消费升级和消费下沉有关。“三、四线城市,甚至应该说是四、五线城市及乡镇区域,正呈现爆发增长,乡镇也可以开出绝味的门店来”,绝味食品董事长戴文军曾如此表示。

在资本市场上,有想象空间是一回事,什么时候能达成这一想象空间是另一回事。有业绩低迷但想象空间巨大、市值相当高的企业;有想象空间很大但市值在业绩得到明显提升时才开始爬坡的企业;也有前期想象空间大、市值高但后期因无力支撑而股价下滑的企业。

现在的绝味食品市值400亿元,市盈率则高达181倍,在整个大消费板块中也实属偏高。在市场热捧的消费股中,贵州茅台(600519.SH)、格力电器(000651.SZ)、千禾味业(603207.SH)市盈率较高,分别为40.01倍、56.87倍、76.85倍。

要维持股价,不断摊低市盈率水平,似乎绝味就需要开更多的店,但在2万家门店到来之前,恐怕先得考量一下市场的接受度。

2019年,随着绝味门店达到10000家,其市场开始出现部分饱和的迹象,其相应的市场策略也从“跑马圈地”,转为“饱和开店”。

7月8日,有投资者在上证e互动中向绝味食品留言表示,其曾在6月份申请加盟,但一直没有获得通过,后被回复“今年不加盟了,市场饱和了”、“您所申请的加盟区域暂时不接受新的加盟。”

03

“后万家”

“要过3到5年,卤味制品行业才可能会逼近天花板,公司将60%-70%资源投在卤味赛道上,在行业10万家店中,绝味才1万多家,这个占有率和公司想要的还有距离。” 在谈到是否面临饱和问题时,戴文军表示。

但事实上,绝味似乎已经进入到了“后万家”时代,从快速扩张转向“饱和开店”的市场策略上也能看出绝味的扩张模式发生了改变。

2020年,虽然绝味的开店速度并没有受到影响,甚至新开店数量将不少于2019年。但这也是因为今年的偶然性,其门店扩张逻辑构筑于疫情抢市场之上。

“疫情加快了行业整合的过程,特别是对于头部企业,由于疫情因素,很多优势地段拿不到的门面腾出来了,公司鼓励经销商逆势开店,以低价抢占新空出的核心地段商铺,获取优势区位资源。”戴文军曾表示。

门店从1万家到2万家,显然比从0到10000家并不简单。处于“后万家”时代的绝味,要想获得进一步增长,必须向更低线市场渗透。

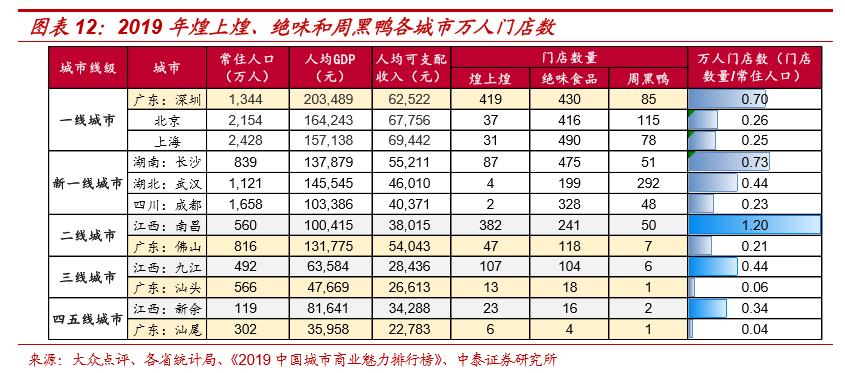

当前,绝味门店主要集中在一二线城市,且华东、华南密度较大。中泰证券在一份研报中指出,煌上煌、绝味、周黑鸭三个卤制品企业中,绝味门店在一线、新一线、二线城市覆盖较多,比如在四川成都,其门店数量为328家,远大于煌上煌的2家、周黑鸭的48家。

随着绝味门店数量突破10000家,其在这些市场的门店密度几乎接近饱和。比如上海,在面对投资者有关“上海绝味暂时不对外加盟,优先发展现有加盟商”的疑问时,绝味食品表示:“根据市场策略,部分地区暂时不对外加盟。”

从中泰证券研报中可以发现,虽然绝味食品在2017年就提出向三四线城市下沉,但它在三四五线城市的门店覆盖并不具有优势,比如在江西新余,绝味只有16家,煌上煌则有23家。

而且,低线市场的扩张并非易事。与一二线市场相比,低线市场的加盟商、消费者培育难度更大,对供应链要求精细度更高。供应链决定着门店扩张速度,也将在短期内对单店利润带来影响。

当前,绝味股价仍然居于高位,但部分饱和的门店、难度更高的低线市场扩张,同样成为摆在它面前的现实难题。截至发稿时间,《一点财经》并未获得绝味食品公司方面的相关回复。

04

结语

无论是外部证券机构,还是绝味自己,此前都曾给过门店数字预测,约在2万家以上。也正是因为这一预测,投资市场上给了它很高的期许,毕竟在新零售背景下,线下渠道的价值越来越被重视。

但这些预测伴随的是它的市场下沉、区域深耕以及卤制品整体行业的门店连锁化发展。如今,随着绝味门店达到万家,其面临的更多是来自各方面的冲击,比如行业其他品牌,比如电商渠道发展,比如自身市场下沉的不足……

市值仍然在走高的绝味,不得不在这些冲击下,迎来有关其扩张边界的质疑。