科创板开板一周年之际,创业板注册制改革正式进入实操阶段。这意味着,二者的竞合状态将进入新时期。

从4月27日征求意见稿出炉,到正式稿公布并实施,中间只相隔了不到两个月的时间,创业板注册制改革的速度出乎意料。

在此之前,科创板一些指标已经超过创业板。在过去的近一年间,科创板可交易企业总市值达17135.53亿元、累计融资达1273.95亿元。同期,创业板相关数据分别为3359.16亿元、261.72亿元。

随着注册制的落地,创业板在制度上已基本完成与科创板的接轨,创业板也可能将逐步“科创化“。在这场追逐战中,“前浪”创业板不认命。

科创板是中国资本市场注册制改革的先锋,不同的是,科创板是新生事物,是增量改革的一部分。相较而言,创业板的改革意义更为重大,它是存量改革的试金石,也是扩展至A股市场其他板块的*步。这或许意味着资本市场的改革已经进入到深水区。

创业板注册制的核心制度安排,基本延续了科创板相关安排,即以信息披露为核心、精简优化发行条件、增加制度包容性、强化市场主体责任、加大对违法违规行为的处罚力度等。

从科创板运行结果来看,效率提升明显,科创板平均发审用时仅为120天且过会率超95%。

长城证券在研报中表示,创业板承载着科技与传统企业的链接桥梁作用,创业板注册制的快速推进,对于全部A股市场存量公司来说,也是一个新试点,如果在创业板取得成功,全部A股的注册制可能也不远了。

对于公司来说,创业板注册制改革将降低其上市门槛,提高直接融资比例,减少融资成本,符合“三创四新”的企业或将迎来新的发展机遇。这对企业选择创业板上市,也会有极强的吸引力。

创业板注册制改革也会对券商业绩产生影响,投行的竞争格局或将产生变化。天风证券认为,投行将从通道发行回归定价与销售本源,预计有核心竞争力的投行将在未来3-5年迎来业绩快速增长期,投行业务将进入寡头竞争阶段。

但值得注意的是,创业板注册制同样存在一定的风险,这对相关上市公司的监管提出了挑战。信息披露的真实可靠性是否能够得到保障是注册制改革能否成功的关键。

以科创板为例,因擅自改动注册文件,中国证监会向中金公司开出科创板首张罚单。另外,包括招商证券、中信证券、国泰君安等多家头部券商因项目保荐“不力”遭罚。

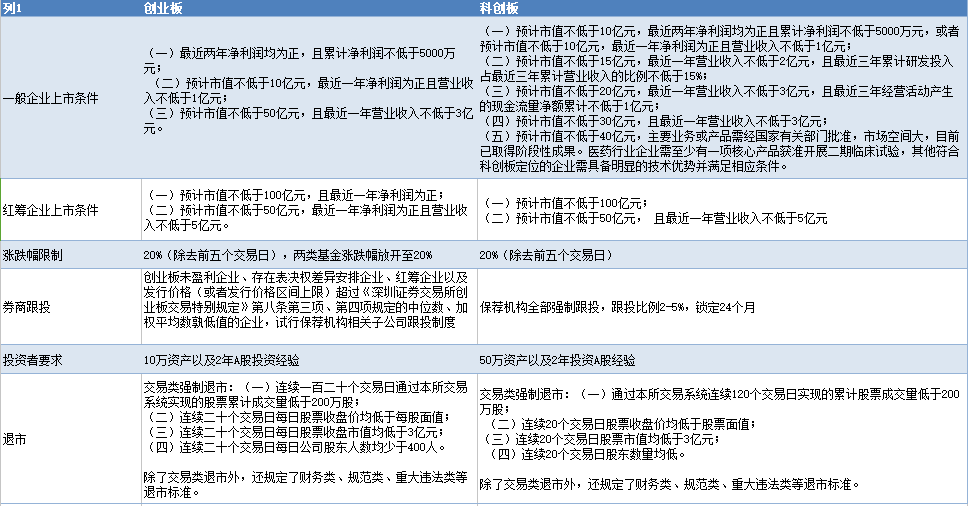

创业板和科创板在相关规则上的不同

当前,科创板和创业板在一些指标上存有不同。创业板的发行上市条件相较科创板要略松,对规模较小的企业更具包容性。

在定位上,科创板强调“硬科技”,创业板偏向于“软科技”。创业板主要服务成长型创新创业企业,并支持传统产业与新技术、新产业、新业态、新模式深度融合。而科创板优先支持符合国家战略,具备“科技创新能力突出、市场认可度高、拥有关键核心技术”等特点的企业。

在上市条件上,深交所为创业板制定了“2+2+1”套标准。对于一般企业,其至少要符合“最近两年净利润均为正,且累计净利润不低于 5000万元”以及“预计市值不低于10亿元,最近一年净利润为正且营业收入不低于1亿元”中的一项。而科创板对一般企业上市提供了五套标准,且均与市值相关。

对于未盈利企业,创业板上市要满足:预计市值不低于 50 亿元,且最近一年营业收入不低于3亿元。不过,该标准在一年内暂不实施。这也就意味着,对于未盈利企业,其在短期内的选择依旧是科创板。

此外,对于申请在创业板上市的红筹企业和特殊股权结构的企业,其也有两套标准可选:“预计市值不低于100亿元,且最近一年净利润为正”或“预计市值不低于50亿元,最近一年净利润为正且营业收入不低于 5 亿元”。这两项标准中的市值要求与科创板相同,但增加了净利润为正的新要求。

在交易方面,创业板股票竞价交易的涨跌幅限制比例由10%上升至20%,首次公开发行上市的股票在上市后的前五个交易日不设价格涨跌幅限制。这与科创板的相关规定相同。

其他方面,科创板要求保荐机构全部强制跟投,跟投比例2-5%,锁定24个月。创业板则在跟投制度上不做强制规定,只有未盈利企业、存在表决权差异安排企业、红筹企业以及高价发行企业,需要采取强制性跟投。

科创板对投资者也有更加严格的要求。除2年投资A股的经验外,创业板要求投资者申请权限开通前20个交易日证券账户及资金账户内的资产日均不低于10万元,科创板则将资产额度提升到50万元。

虽然创业板和科创板在定位、上市条件等方面存在不同,但二者在许多方面存在相似性,未来也一定会存在竞争。光大证券认为,由于创业板目前在红筹企业上市要求、投资者适当性、券商跟投要求上较科创板更为宽松,在目前科创板流动性整体偏低的情况下,未来如果科创板优质企业供给数量减少,将会进一步抑制科创板的流动性。

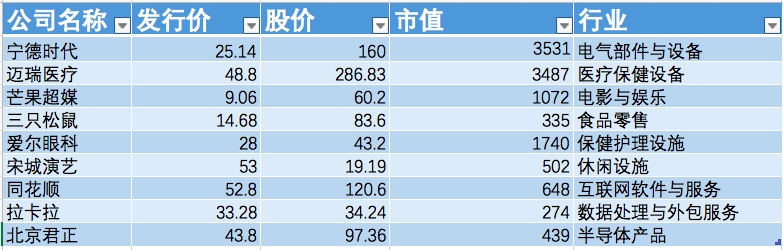

创业板部分龙头企业股价变动,截至2020年6月16日

创业板从2009年成立,至今已有11年的时间,其上不乏优质企业。36氪梳理了部分在创业板上市的行业龙头企业,从上市至今,宁德时代股价上涨幅度达到536.44%,万瑞医疗股价上涨幅度达到487.77%,三只松鼠的股价上涨幅度达到564.46%,多数行业龙头企业的股价均有大幅提升。

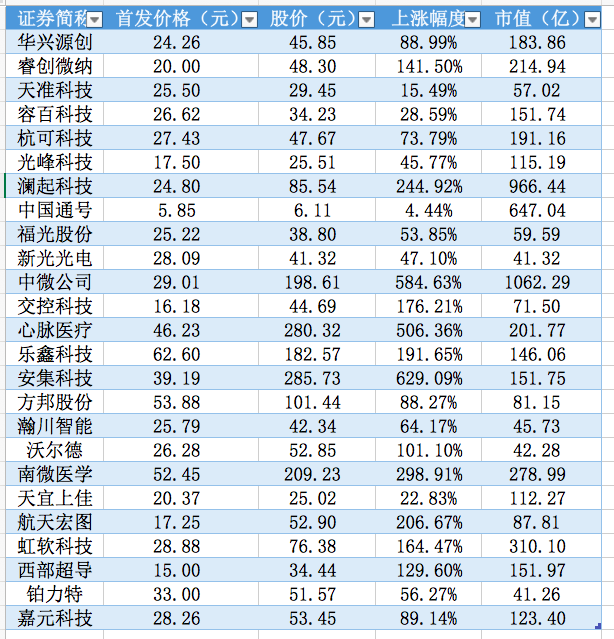

在注册制改革后,创业板整体估值或将进一步提升,带有创新性质的上市企业估值提升更为明显。以首批25家科创板上市公司为例,从图表中可以看出,截至2020年6月16日,与发行价相比,首批25家科创板上市公司企业的股价上涨幅度在4%-630%之间,股价涨幅在100%以上的企业共有12家,其中隶属于材料行业的安集科技股价上涨幅度达到最高的629.09%。

首批25家科创板上市公司股价变动

不过,在实行注册制后,创业板整体估值或许仍将低于科创板。长城证券在此前的研报中表示,科创板更偏向于“硬科技”,集中于关键技术、科技创新,而创业板则可能更加偏向与“软科技”,行业更加分散,排除负面清单的行业后,其他行业更加关注新模式和传统行业融合,并不会更偏向技术。因此在估值方面,创业板整体可能更加偏向传统行业,略低于科创板。

创业板注册制改革对于资本市场来说是一个新的里程碑。提高直接融资比例、提高公司估值、促进市场优胜劣汰等,短期内创业板注册制改革对公司的影响明显。但更为重要的是,创业板注册制改革的成功将成为科创板注册制改革试点扩展至A股市场的重要一环,我国资本市场或将迎来意义更为重大的整体变革。