周一港股收盘,恒指飘绿,生物医药B类股板块又一次跑赢大盘,逆市收涨。

今年以来,生物医药B类股板块常有整体上涨的场面。36氪梳理富途对港股所有197个行业板块的分类发现,年初至今呈上涨趋势的46个行业分类中,有7个板块涨幅高于50%,生物医药B类股以57.99%的整体涨幅跻身其中。

而细分至港股的10大医疗类板块,生物医药B类股涨幅排名第三,仅次于互联网医疗110.06%的涨幅,以及医疗设备65.94%的涨幅。

除了频繁对外释放的产品利好消息外,从某种程度上来说,新冠疫情的发生,也拉升了医疗相关个股的股价。

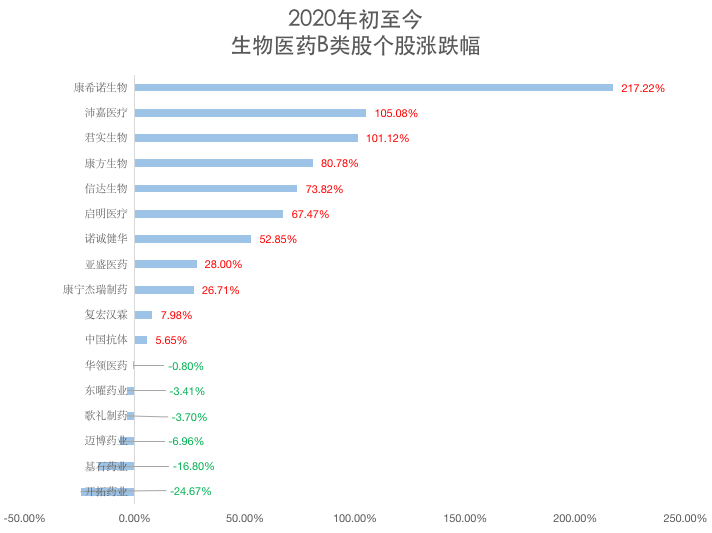

生物医药B类股中,成立10年既无产品也无收入的康希诺生物,年内涨幅超200%;上市仅满月的医疗器械制造商沛嘉医疗,涨幅已经高于100%;2020年“云敲锣”的康方生物、诺诚健华分别涨超80%、50%,涨幅远远甩开多只老股。

生物医药B类股今年缘何突然上涨?获得市场关注背后,它们的真实质地如何?短期内,不赚钱的B类股还有什么其他“出路”?

康希诺生物领涨,医药B类股翻身

生物医药B类股的出现始于2018年。

当年4月,香港联交所修订了主板上市规则,新增了第18A章《生物科技公司》,允许未有收入、未有利润的生物科技公司提交上市申请。新规执行不到一周,歌礼制药首吃螃蟹,于5月7日递表,8月1日挂牌。

至今,除去删除“-B”后缀的百济神州,已有17家未盈利生物医药企业在新规之后落户港股主板。

36氪制图;数据来源:公开资料

新规之下,生物医药企业你追我赶赴港上市,但“新面孔”们却没有在前期迎来开门红。富途数据显示,2019年全年,生物医药B类股板块全年累计下跌超10%。

而这一局面到了2020年得以扭转,由跌转涨至57.99%。在整体的上涨行情中,2019年3月上市的首只疫苗B类股——康希诺生物——领涨整个板块。

36氪制图;数据来源:富途(注:统计截止日期为2020年6月12日)

康希诺生物至今未有产品上市销售,此前其曾成功参与研发重组埃博拉病毒疫苗。今年2月3日,康希诺生物宣布开展新冠病毒疫苗与检测试剂研发,股价自那时起进入上行区间。

年初至今,康希诺生物累计上涨217.22%。2019年,康希诺生物的股价上涨幅度则为70%。在香港主板2351只个股中,年内涨幅高于200%的仅有6只,

其中涨幅在康希诺生物之上的为智中国际(340.00%)、友谊时光(295.52%)、苍南仪表(236.35%)。

上市仅一个月的医疗器械制造商沛嘉医疗累计上涨105.08%,是新股中的黑马。

而作为2018年最后一只在港股上市的B类股,已有商业化产品(特瑞普利单抗,商品名:拓益)的君实生物年内上涨101.12%,与康希诺生物同属于抗疫概念股。6月7日消息,君实生物与中国科学院生物研究所共同研发的新冠抗体已经完成首例受试者给药。

其余年内涨幅在50%以上的4只生物医疗B类个股中,康方生物、诺诚健华是今年上市的新股。2018年10月底上市的信达生物已经有药品商业化,公司旗下PD-1抑制剂达伯舒(信迪利单抗注射液)在2020年一季度创收约4亿元,销售前景可期。2019年12月上市的启明医疗,旗下有医疗器械在售。

在17只B类股中,年内股价累计下行的仅有6只个股。其中有4只个股在上市首日就表现平平,歌礼制药、华领医药上市首日收平,迈博药业、东曜药业交易即破发,这6只个股截至上个交易日收盘,股价均位于发行价下方。

36氪制图;数据来源:公开数据

总体来说,当前新冠疫情还未完全扫清,相关个股股价受此影响拉升较快。与此同时,生物医药B类股也在密集发布利好性质公告,不断向市场释放利好消息。

36氪统计数据显示,2020年以来,17只个股累计发布相关利好公告111条,平均每家企业发布公告6.5条。这些公告内容大多是新药研发、临床试验进展,以及企业外部合作推进等。

36氪制图;数据来源:公司公告

不赚钱的B类股,都手握“大招”?

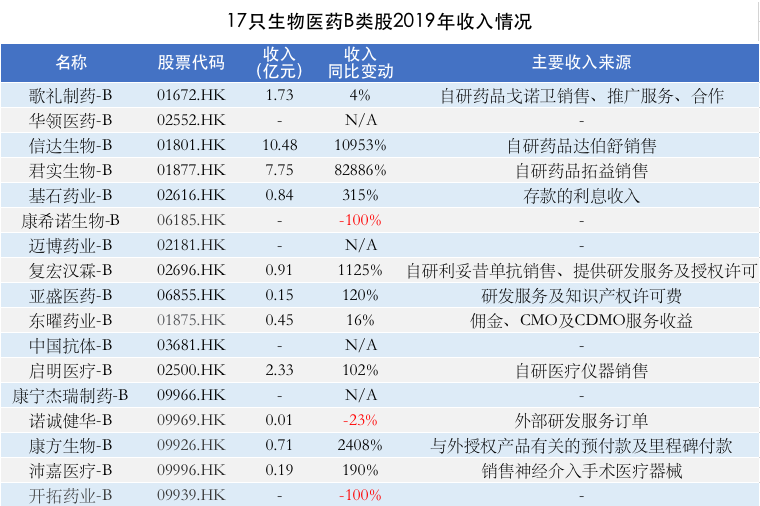

从2019年财务数字来看,在17家生物医疗B类股中,有10家公司实现了营收。

其中,信达生物营收夺冠,收入同比上涨10953%至10.48亿元,其商业化产品达伯舒贡献了97%的收入。收入亚军是君实生物,得益于特瑞普利单抗(商品名:拓益)于2019年2月上市销售,公司2019年收入7.75亿元,拓益销售收入占其总收入的比重达99.9%。

在营收排名前5的公司中,启明医疗、歌礼制药、复宏汉霖都已有自研医疗器械或药品上市销售。另外5家有收入的公司与剩下7家0收入的公司一样,暂时还没有任何自研产品商业化,主要依赖提供服务、合作以及银行利息实现收入,包括康希诺生物及今年上市的4只新股等。

一般来说,新药研发周期长,在未商业化之前无法产生收益,创新药企为了弥补这一短板,会通过拓展外部合作获得产品开发和商业化授权,来获取一些收入。但这一收入来源仅能补小缺口,巨额亏损的大窟窿还得等更有商业前景的自研产品上市来填补。

36氪制图;数据来源:财报、招股书

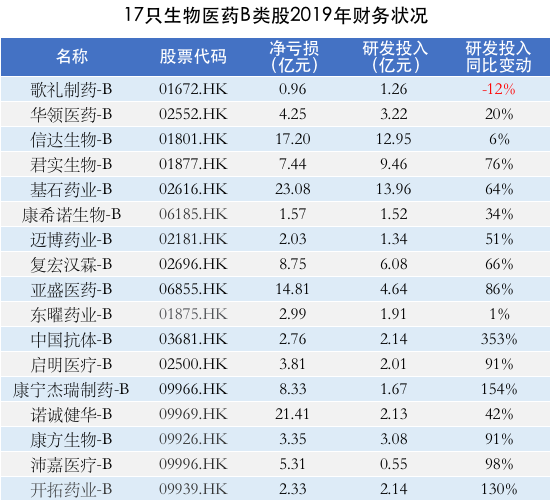

大额亏损和水涨船高的研发投入是上述17家生物医药公司的共同属性。数据显示,2019年,17家公司平均每家亏损7.67亿元、每家研发投入3.53亿元。其中,2019年2月上市的基石药业不仅成为2019年“亏损王”,还拿下了研发投入*名,公司解释称主要是因为临床试验开支增加。

相对的是,由于临床试验开支减少,首只生物医药B类股歌礼制药2019年的研发投入为同比下滑,是在17只个股中*一家研发投入减少的公司,其在整体抗疫概念股中的表现也稍显平淡。

歌礼制药曾在2月3日公布消息称,收到相关医疗机构和研究人员申请使用其研发的药品开展新冠临床试验,当天,歌礼制药冲高至6.5港元,之后股价一路走低,年内累计下跌1.68%。

36氪制图;数据来源:财报、招股书

研发是只“吞金兽”,生物医药企业如何应对?

因为创收有限或无收入,尚未登陆资本市场的生物医药企业的运营资金多依赖于外部的风险投资基金、私募股权投资基金等各类私募投资机构,它们需要更加稳定的资金获取渠道。

在港市“开闸”一年后,2019年6月13日,科创板正式开市,其中的第五套上市标准降低了对企业的收入、利润要求,而更在意研发实力和在研产品。这为需要资金支持生物医药企业又提供了一条新的融资路径。

数据显示,截至6月11日,有17家药企在科创板上市,其中,百奥泰、神州细胞、君实生物和泽景制药是在标准五之下的上市企业,另有宝特生物选择标准四上市。实现了“H+科创板”两地上市的君实生物,计划新募集资金约27亿元,12亿元用于投入创新药研发项目。

近来炙手可热的康希诺生物也跟随君实生物,走上了“回A路”。同时,复宏汉霖董事会已经批准其科创板上市议案,称此举有利于拓宽融资渠道。

在港上市的生物医药股回科创板两地上市,最直观的好处是增加融资通道。此外,《证券日报》2019年报道称,启明创投主管合伙人梁颕宇称,H股内资股暂时无法实现流通,而通过“H+科创板”则解决了这一问题。

但“H+科创板”是否成为日后标配,还有待商榷。首先,这涉及到公司是否有海外业务布局;其次,科创板对未盈利生物医药股的设置门槛仍然高于香港主板。具体来看,尚无营收的医药生物类企业若采用第五套标准,则预计市值不能低于40亿元,有营收但未盈利的企业,若采用第四套标准,则需满足最近一年营业收入不低于2亿元的要求。

从资本层面来看,以上规定使得部分生物医药企业,以及在港股上市的17只生物医药B类股,并非都能符合科创板上市要求。

一边需要源源不断的资金流入,一边在“找钱路”上限制重重,未盈利生物医药企业的两难困境应该不会因为今年的大涨行情有所缓解。