36氪统计发现,开年至今,市值100亿美元以上(截至6月10日,下同)的36家中概股中,约两成完成了债券发行。其中,台积电发债频率最高,三度发债。腾讯控股创下中国企业今年迄今规模*的美元债券发售记录。小米集团集团则在4月头尾分别宣布开展首次境内发债和境外发债。

高市值、高知名度,这几家公司还有一个共同点——不差钱。

“不差钱”体现在两方面:现金流充足、负债率低。

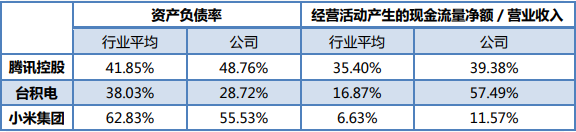

观察三家公司的资产负债率发现,截至2019年12月31日,台积电、小米集团的负债在总资产中的占比低于行业均值,仅腾讯控股的这一指标较行业均值高。三家公司的经营活动现金流量表现均优于行业平均水平。

数据来源:同花顺、公司财报;制图:36氪

事实上,苹果、亚马逊等大公司也常在现金流充足的时候发债。苹果5月初宣布拟发行4批合计85亿美元的3-30年期债券,这是苹果自2019年9月以来首次发债。据其一季报,苹果拥有1900亿美元的巨额现金储备。本月初,亚马逊宣布拟发行100亿美元企业债,分6批发行,偿债期限在3-40年。

经济不景气,各国政府倾向于降低央行利率以刺激经济。市场流动性宽松意味着较低的市场利率,这给了公司低成本发债筹资的机会,或许成了大公司发债的推动力。据金融数据公司Dealogic统计,2020年Q1全球债券销售量达到了该期有史以来的最高记录,同比增长了5%至2.07万亿美元。

算上拟发行债券的公司,开年至今,市值100亿美元以上的36家中概股中,超三成有发债举动和计划。

市值100亿美元以上的36家中概股年初至今发债统计

数据来源:公开资料;制图:36氪

另外,为业务发展未雨绸缪、改善财务灵活性、优化负债结构等也是大公司考虑发债的理由。

从公司公告及其近来举动看,腾讯控股、台积电、小米集团三家企业的筹资用途并不相同。台积电和腾讯控股均有业务扩张计划。

4月末,台积电宣布完成逾140亿元新台币债券的发行。其中,5年期公司债利率为0.55%、7年期利率为0.6%、10年期利率为0.64%,三种年期的发行金额分别为新台币45、75和24亿元。本次发债所得将用于新建与扩建厂房,以及增加污染防治设备。

紧接着,5月15日,台积电正式宣布将在美国亚利桑那州建设晶圆厂,并表示将在2021年至2029年总投入120亿美元。

而腾讯控股在发债消息公布几天前宣布,公司未来五年将投入5000亿元,用于云计算、人工智能、区块链等新基建的进一步布局。

值得注意的是,腾讯控股此次发行的债券分为四批,期限最长为40年。这也是近年来腾讯控股从偿债期限上优化债务结构的表现。

腾讯控股上市至今累计完成发债11次,可选择的偿债期限不断扩展。腾讯控股CFO罗硕瀚谈及新一轮债券发行时表示:“我们拥有强劲的资产负债表,包括充裕的可流通资产。首次成功发行40年期票据,进一步延长了信用曲线,让我们的债务年期组合更平衡。”

腾讯控股发债历程

数据来源:腾讯控股公告;制图:36氪

从官方介绍和发债类型来看,小米集团发债的目的则更偏向借新还旧,以及通过境内境外双向筹资开拓多市场的融资渠道。

4月2日,小米集团首次发行境内公开债券,一年到期,价值10亿元,票面利率2.78%。小米集团称,募集资金将主要用于补充营运资金,偿还境内贷款,以及20%募集款项用于积极支持抗击疫情。

4月23日,小米集团首次发行境外公开债券——价值6亿美元的10年期债券,票面利率3.375%,将用于一般公司用途、偿还现有贷款。

小米集团表示此次债券发行达到8.5倍超额认购。腾讯控股此次新发债券也获得了多倍超额认购。据华尔街见闻报道,知情人士透露,投资者对于腾讯债券认购十分踊跃,认购金额达到360亿美元。

发债消息或也刺激了二级市场。发债消息公布至今,小米集团股价涨近30%,台积电和腾讯控股均涨逾7%。

当疫情为实体经济按下暂停键,“不差钱”的大公司,还得为未来考虑。股市低迷的大背景下,债券融资的成本低于增发新股,加之受到机构投资者青睐,何乐而不为?

21224起

融资事件

4358.73亿元

融资总金额

11657家

企业

3214家

涉及机构

510起

上市事件

6.48万亿元

A股总市值