经历了堪称惨烈的2019之后,蔚来在今年迎来了喘息的机会,在受到政策优待的同时,又终于解决了融资问题。

在4月23日出台的新能源车补贴新政中,规定了补贴前售价在30万元以上(含30万元)的车型不再享受政策优惠,但“换电模式”车辆不受此规定限制——这几乎是在给蔚来拉偏架,蔚来已经量产的两款车型虽然售价都高于三十万元,但都采用换电模式。

在四月底,来自合肥市建设投资控股(集团)有限公司等国家队资本的70亿元融资终于落实。蔚来巨亏下的现金流压力得到暂时缓解。

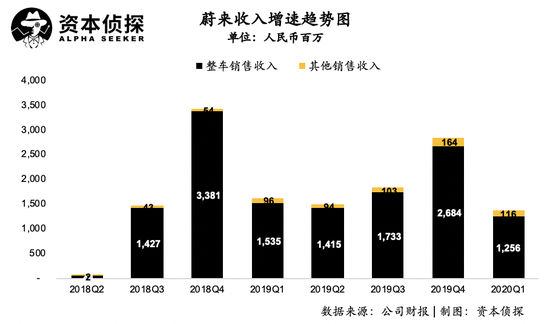

从业绩上看,在疫情导致车市疲软的大背景下,蔚来的一季度营收及交付都出现了意料之中的下滑:

2020年Q1,蔚来实现总营收13.7亿人民币,同比下降15.9%,环比下降51.8%。

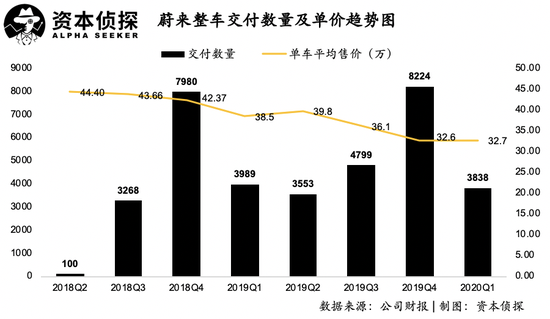

2020年Q1,蔚来汽车交付总量为3838台,同比下降3.8%,环比下降53.3%。

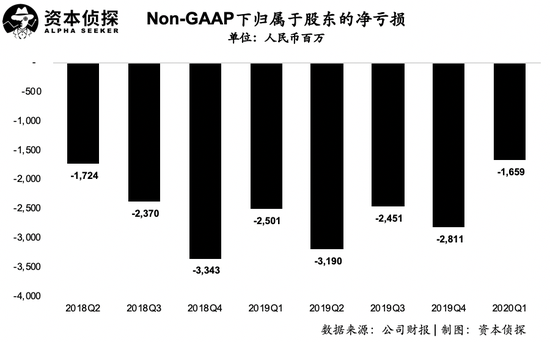

但是,蔚来同时在本季度也达成了历史*的季度亏损额:

2020年Q1,蔚来录得non-GAAP净亏损为16.6亿元,同比收窄33.7%,环比收窄41.0%。

除此之外,蔚来还释放出许多积极信号,对今年余下时间的表现充满信心。

财报中,蔚来预计在第二季度交付量及营收都将迎来大涨:在第二季度将交付9500-10000台车辆,实现147.5%-160.6%的环比增长,并实现33.7-35.3亿人民币的营收,即145.5%-157.6%的环比增长。

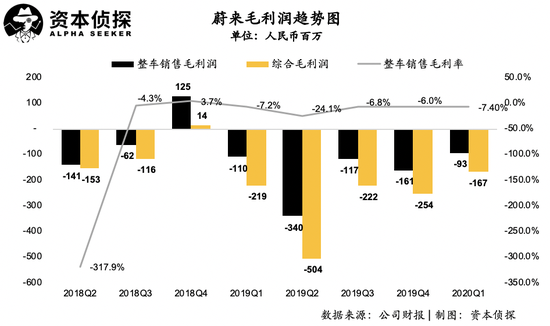

在财报电话会上,蔚来创始人李斌还表示,在第二季度蔚来毛利将由负转正,毛利率将超过5%,整车毛利率将超过3%,预计2020年底,整车毛利率可达到两位数。

蔚来释放的种种信号都是想说明,蔚来正在走出泥潭,并且未来一片光明,但实际情况恐怕不容乐观。

亏损收窄

但盈利能力未有明显提升

在2019全年财报中,蔚来已经对今年一季度因疫情导致的营收、交付量下滑做了预测。实际上,蔚来的营收确实跌至了自2018年Q3上市以来的*值,交付量环比也有较大跌幅,但都高于蔚来预期。

总营收方面,蔚来在*季度实现的总营收13.7亿人民币,同比下降15.9%,环比下降51.8%。其中,整车销售收入为12.6亿人民币,同比下降18.2%,环比下降53%;其他销售收入为人民币1.2亿元,同比上涨21.2%,环比下降29%。

具体来看,蔚来在Q1共交付车辆3838辆,同比下降3.8%,环比下降53.3%。

在*季度,车市受疫情影响较为严重,据乘联会数据,今年一月、二月、三月的新能源市场销量同比去年分别下跌56.8%、62.3%、44.7%。与市场整体数据对比,蔚来在*季度交付辆的缩减幅度并不算离谱。

但是,*季度的单车平均售价相较上一季度基本持平,在蔚来历史上仍处于较低水平。这是因为在交付车辆中,占绝大比例的是售价较低的ES6s车型,达到3643台,ES8s仅交付195辆。

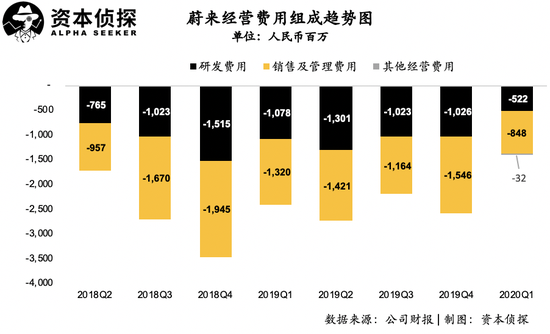

费用方面,蔚来在一季度的研发费用及销售管理费用都有大幅下降,研发费用同比下降51.6%,环比下降49.1%;销售及管理费用同比下降35.7%,环比下降45.1%。经营费用的大幅下降同样是受到疫情影响。

虽然费用下降幅度喜人,但是,结合营收来看,蔚来在成本管理上并没有表现出太大进步:在*季度,蔚来的经营费用率为102.2%,较2019年第四季度的90.3%又有回升。

在营收及费用都大幅下降的情况下,净亏损的收窄是在情理之中的。

在*季度,non-GGAP下归属于蔚来股东的净亏损为16.6亿元,同比收窄33.7%,环比收窄41.0%,实现了蔚来历史上*的亏损额。

在疫情这一特殊时间里,因交付量下降、营收骤减带来的亏损的收窄,并不能说明太多问题。更值得关注的是,营业亏损率、净亏损率、毛利率等数据变化体现出的蔚来盈利能力变化趋势。

一季度,蔚来的营业亏损率为114.5%,2019年同期为160.5%,2019年第四季度为99.2%。

一季度,蔚来的净亏损率为123.3%,2019年同期为160.8%,2019年第四季度为100.6%。

一季度,归属于蔚来普通股东的净亏损率(non-GAAP)为120.9%,2019年同期为153.3%,2019年第四季度为98.7%。

一季度,蔚来实现毛利润为-1.7亿元,毛利率为-12.9%,其中整车销售毛利润为-0.9亿元,整车销售毛利率为-7.4%。

从这几个数据来看,在2020年*季度,蔚来的盈利能力与2019年同期相比,确实有了很大改善,但与2019年底水平基本相当,甚至略有回落。这导致表面上看来,蔚来亏损大幅收窄,但实际上,蔚来的盈利能力依旧不容乐观。

融资成功,但依然面临内忧外患

结合蔚来财报对第二季度的预期,及财报电话会上透露的毛利将在第二季度转正的消息,可以看出,蔚来在融资成功、新政利好的情况下,对接下来的发展抱有很大的信心。但从旁观者的角度看,蔚来还远未能真正走出泥潭,且依然面临着内忧外患。

整体新能源车市场中,特斯拉的竞争力愈发强劲,甚至疫情也没能影响消费者的热情。

在刚刚过去的Q1,车辆市场整体萎靡不振,蔚来的营收也明显下滑,甚至比亚迪这样的老牌车企也收入惨淡。

但特斯拉是个例外,其营收逆市上涨,创造了一个有史以来*的Q1,*季度实现产量10.27万辆,同比增长33.2%;实现交付8.8万辆,同比增长40.3%。

4月份,新能源补贴新政出台,30万元的补贴门槛本意上是想将特斯拉拦在门外,但却给了特斯拉降价的理由。目前,特斯拉Model 3标准续航版降到29.1万,补贴后价格为27万起,国产Model 3长续航后驱版在7月22日补贴过渡期结束后,消费者需要承担的价格保持在34.4万元不变。

而蔚来目前*的车型ES6运动版售价也要35.8万,比Model 3标准续航版贵了约9万块。在品牌号召力上,蔚来无法与满身光环的特斯拉相提并论,在特斯拉占据价格大优势的情况下,蔚来的生存空间将进一步被挤占。

蔚来财报披露,其在今年4月的交付量有很大突破:4月份交付总量为3155量,环比上涨105.8%,同比上涨180.7%。但根据上险数据显示,特斯拉Model 3车型的4月上险量为4312,与排名第二的蔚来ES6 2886的上险量相比仍有优势。

并且,由于新能源补贴新政是在4月底出台,对此前定价在30万元以上的特斯拉,大部分消费者选择保持观望,因此4月份,特斯拉的销量较前几月有大幅滑坡。结合一月至四月数据,Model 3 的上险量超过20000量,而蔚来ES6上险量不足6500量。

因此,随着补贴新政落地、特斯拉降价,在今年余下的时间内,蔚来与特斯拉的销量差距很可能将进一步拉大。

进一步看,销量上的差距,直接影响了蔚来与特斯拉的盈亏水平。

蔚来和特斯拉实现盈利的核心逻辑其实是一致的,都是先推出高价车型,提升品牌及技术门槛,待消费者形成一定高端品牌认知后,再通过成熟的技术套用到售价及成本均更低的车型。在销量可以迅速提升的情况下,低级别的车型反而在成本上更加可控,毛利及净利水平更高。

特斯拉已经跑通了这一盈利模型,在今年一季度,归属特斯拉公司股东的净利润为1,600万美元,同比大幅扭亏,并且首次连续三个季度实现盈利。

但相同的核心逻辑下,蔚来依旧在巨亏中挣扎,2019年Non-GAAP下归属于股东净亏损达109.5亿元人民币。一个重要的原因是,蔚来的整车单价从2018年Q2的44.4万元一路下降至2020年Q1的32.7万元,但蔚来和特斯拉的交付规模还有很大差距,并不足以弥补整车单价下滑对营收产生的影响。

即使是在蔚来抱有很高预期的第二季度,其预计交付量为9500-10000,与2019Q4的交付量8224万相比也未有量级上的区别。如果蔚来造车的成本依旧高企不下、经营效率未有明显提升,这样的交付规模依旧不能支撑蔚来跑通盈利模型。

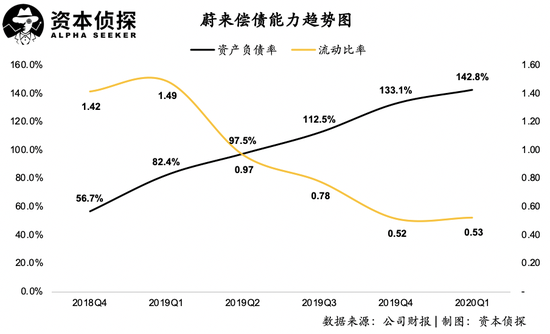

由于自身没有造血能力,蔚来一直靠着融资填补巨额亏损。也正因如此,蔚来才会在2019年因迟迟无法募到融资,陷入生死局。

4月份合肥建投等给到的70亿元融资,对蔚来来说无异于救命药。但融资只是短效药,解得了燃眉之急,却不是长久之计。在一季度因为疫情经营活动无法正常开展的情况下,蔚来亏损创下新低,亏损额依旧有17亿元——70亿元的融资撑得了多久呢?

从一季度财报中看,蔚来的资产负债率还在上升,从2019年末的133.1%上升至142.8%,且流动比例未有明显变化。这意味着,蔚来的整体偿债风险依旧在提升。

在财报电话会中,李斌还透露蔚来可能会在国内上市。二次上市为蔚来又提供了一条新的融资途径,但同理,靠融资填补亏损始终是治标不治本。

并且,蔚来从上市至今,最夸张时市值跌去了超过70%。在蔚来的盈利能力没有改善的情况下,即便成功在国内上市,国内投资者也不见得会为它买单。

图源雪球

图源雪球蔚来当然也知道解决盈利问题才是当务之急。在电话会中,蔚来表示,第二季度毛利将由负转正,毛利率将超过5%,整车毛利率将超过3%,预计2020年底,整车毛利率可达到两位数。

蔚来并未透露具体的细节及措施,来解释如何实现毛利转正。但结合李斌在3月份电话会中透露的信息,蔚来实现毛利转正的主要手段是压缩电池成本,2020年第四季度,电池成本将比2019年第四季度下降20%。

在一季度,蔚来的整车毛利率为-8.4%,蔚来要在下个季度将这一数字提升至3%,并不是一件易事,蔚来会通过哪些手段压缩成本、提高经营效率还有待观察。

但是,蔚来如果成功实现毛利转正,其中的意义与长期价值远远超出蔚来拿到70亿元融资,也只有这样,才能真正意味着蔚来的“起死回生”。