正如《青山资本2020中国快消品早期投资机会报告》中提到,整体啤酒行业市场规模在1500亿左右。中国啤酒行业产量已稳定数年,规模以上总产量约3800万千升,前五大巨头华润、青岛、百威、嘉士伯和燕京也格局稳定,占据七到八成市场。消费总量略微下滑,但高端啤酒市场保持10%的增速。整体啤酒市场并不是一个典型的增量市场,但新的口味、品种、价格提升都是大市场有成长机会的原因。

啤酒行业历来并购频繁,这一趋势并没有放缓的意思,在全球范围,巨头的的版图愈发完整,竞争不断趋于少量寡头之间。2019年7月,日本*的啤酒厂商朝日集团从全球*啤酒厂商百威英博收购其澳大利亚业务,价格为1.2万亿日元,是日本啤酒业收购历史中首次超过1万亿日元。11月,百威英博拟斥资25亿收购美国啤酒商Craft Brew Alliance;日本麒麟啤酒收购美国精酿啤酒公司新比利时。2020年2月,喜力集团收购华润啤酒40%的股权,同时将中国区业务与华润雪花合并。历时三年,两家联姻成功,旨在改变中国高端啤酒市场格局,未来三到五年,剑指百威的头部地位,同时希望打开雪花在国际市场的机会。

啤酒本身市场稳定的情况下,针对年轻人市场,轻度低卡成为新的增长驱动。新一代年轻人对于啤酒的认识和需求在不断发生变化,低酒精度、无酒精度与低热量成为不可逆的大趋势,国际大厂都在寻找新的口味、配方和品牌感来打动下一代即将成为啤酒主力消费人群的青少年们。2020年2月,百威旗下鹅岛推出低热量低酒精的精酿啤酒。作为啤酒消费主力军,年轻消费者尤其是女性也更青睐口味清爽、负担更轻的产品。百威此前曾预测,到2025年,集团内低酒精和零酒精啤酒的销售额将占据啤酒总销售额的20%左右。

除了啤酒类产品本身的酒精度与卡路里的改变趋势,其延展到其他品类的趋势也极为明显,这种跨界新品的新尝试是对于年轻人喝饮料达到放松和享受生活目的的进一步开拓。传统啤酒产品的全球销量都在稳步下滑,提价、走高端化是一条出路,积极探索新的品类或许是另一条。啤酒和软饮料之间的界限正在变得模糊。2019年美国掀起“含酒精苏打水”热潮,过去一年销售额超10亿美元,同比增长近200%。

2019年4月、7月,喜茶、乐乐茶分别联合科罗娜、青岛啤酒推出啤酒奶茶。2019年7月,青岛啤酒推出王子海藻苏打水。8月,百威英博旗下淡啤品牌Natural Light推出含酒精苏打水Seltzer,酒精度6%。9月,北美啤酒品牌Molson Coors与咖啡品牌合作,在美国发售Hard Cold Brew Coffee,在冷萃咖啡中混入麦芽酒精,酒精度4.2%。11月,百威英博在英国推出“Mike’s Hard”含酒精气泡水。12月,宣布追加1亿美元用于投资酒精苏打水,并称2020年会发布新品牌Bud Light Seltzer。

2020年1月,云南瑾晔生物上市国内*工业大麻(CBD)啤酒“HEMPER/绿色精灵”。CBD应用于各类食品饮料、药品、保健品中,美国星座集团、可口可乐、奥利奥等已布局。1月,百威推出了全新低酒精气泡水品牌Bud Light Seltzer,每罐12FL.OZ的酒精度为5%vol,有100卡路里,不到1g的糖和2g的碳水。目前有黑樱桃、柠檬青柠、草莓和芒果四种口味。4月,国产精酿啤酒头部品牌熊猫精酿推出低酒精气泡水品牌“Chill轻尔”,主打无糖、低卡,酒精含量为3.3%vol。

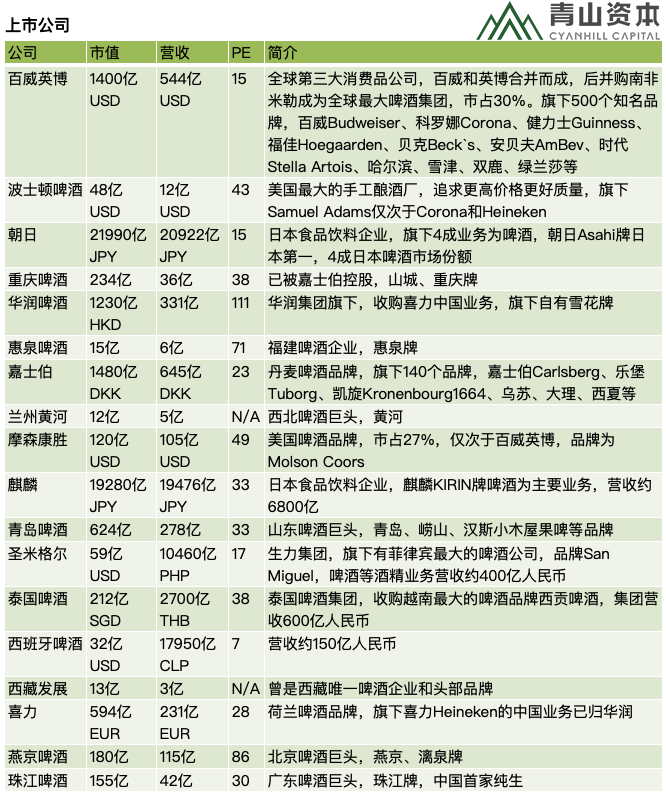

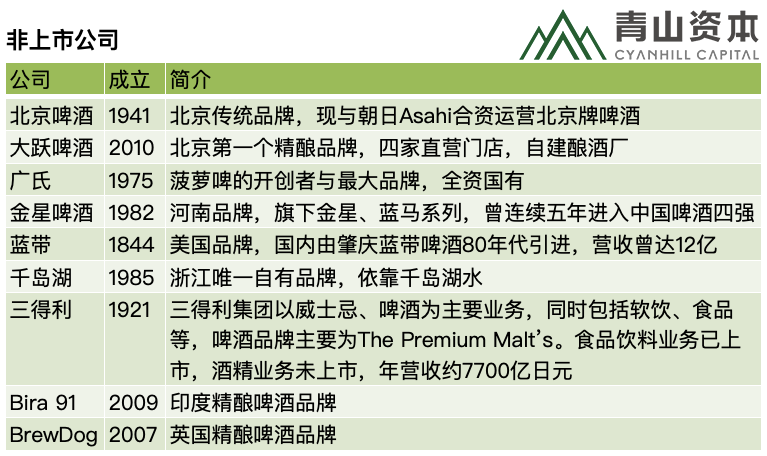

以下是啤酒赛道里的不同类型企业图谱,包括有公开信息的初创企业。也希望您来补充,详情见文末互动话题。

公司图谱

注1:数据来自上市公司近期公开披露,未标注币种则默认为RMB

注2:按照公司中文名称首字母排序,下文表格同

精酿啤酒是啤酒行业近年最火热的赛道,从2012年左右就不断有投融资,当时的品牌甚至更多说的都不是自家品牌多优秀,而是整个行业需要升级的趋势红利。现在回看杀入市场的5000个品牌,绝大部分已销声匿迹,还有不错声量的凤毛麟角,并且依然没有踏入啤酒市场的主流。“喝啤酒的人喝一口精酿就再也回不去了”是无数精酿创业者挂在嘴边的一句话,口感的*碾压是商业逻辑成立的根基,但是在中国啤酒主力用户的口味偏好下,这一根基的逻辑是否牢固,目前看来依然值得推敲。

精酿啤酒在美国保持了高速增长与对传统啤酒市场的快速蚕食,精酿啤酒厂保持小而美的状态也是其产品品质保证的前提。企业最终往往维持核心用户并被巨头整体并购,成为大集团拼图的一部分。但在中国,目前消费者对啤酒的认知,在场景上是近乎水一样的“流水”型消费品,小而美可以有很多种口味升级的玩法,但在大市场里,品牌知名度和渠道的毛细程度是*的话语权,其他通通没有太多价值。喝的是好喝,还是便宜?是享受,还是场景?是消遣,还是社区文化?对高端的认知是手工,还是品牌?最重要的,怎么样的口味才算年轻消费者心中好的口味?一念之差,分道扬镳。啤酒是个大市场,创业机会和新口味、新产品、新品牌的机会是有的,但精酿可能是一条已经被证明破局较为艰难的路。纵使这一小众市场保持了稳定的高增速,但总体来看,国内啤酒高端化转型的前驱或先驱这个词,或许更适合形容这个赛道的历史地位。

更偏休闲饮料的果啤等创新品种增长明显,并且这种增长看起来区别于精酿啤酒,不是一种啤酒爱好者内部的消费升级,而是新一代消费者更可能长期维持增长的未来习惯。随着生活压力的增加,饮酒也正成为年轻人增加情趣、放松身心的一种生活方式。而由于饮酒与多种健康问题挂钩,健康化也正成为酒类发展趋势。低卡、低碳水、低度酒精饮料可以在满足年轻人微醺放松需求的同时,又不影响之后的正常工作,给健康增添负担。同时女性饮酒人群的不断扩大,也在为低度含酒精饮料市场的存在和壮大增加砝码。更进一步靠近软饮料产品的无酒精苏打水(但口感接近啤酒,有花果味,区别于气泡水)也在快速发展。国内的精酿啤酒品牌也在积极地通过这些延伸赛道谋求转型,前景值得期待。

新的价格带里的消费升级产品也是一个有潜力的空缺市场,国内高端啤酒仍被外资品牌牢牢占据,百威、嘉士伯和喜力超过一半占有率。国内几大啤酒品牌纷纷推出高端产品,也把精酿的概念引入,以帮助提价。这一市场目前看是兵家必争之地,首先渠道运营上要能进入货架,放在一排传统品牌中间,然后如果能有刺激消费者购买的独特品牌属性,那么新的品牌会有在这一增量市场上占据一席之地的可能。

从长期发展策略来看,工业化生产、重整体品牌宣传高举高打、重餐饮、线下流通等传统渠道铺设,可能是啤酒行业创业不可避免的必经之路,小而美的网红之路或许难图长久。现有巨头在区域市场的割据情况、海底捞啤酒年销售超过4亿达到了很多中等啤酒品牌的量级,这些事实也都一定程度上佐证了啤酒市场对于线下渠道的依赖。把啤酒创业当成工业啤酒存量市场的侵蚀,还是深度啤酒爱好者的自嗨,抑或是新品种增量市场的潜在可能,其实是完全不同的创业路线和商业发展空间。

在供应链端,国际大酒厂之间频繁的并购是啤酒行业屡见不鲜的事实,许多独特风味的小品牌或小酒厂都会被大品牌收购,品牌扩大规模和利润的方式往往是并购后在品牌运营和渠道上赋能。这也给了啤酒行业的初创品牌多了一条退出路径,只要专心做好自己的产品和最初的渠道运营,在有一定知名度之后,合并进入大型啤酒集团以利用其全方位的规模优势也是不错的结果。

业内观点

“之前特别讨厌那些臃肿企业做出来的四元钱水啤,所以都很少喝啤酒。中国和美国大众的生活差距不是来自高科技,而是消费品。中国的大企业喜欢做各种各样的产品,但做出品质的很少。改善人们生活的正是像精酿啤酒这种比普通工业酒品质更高的产品,美国已经有很多优异的精酿啤酒公司,而中国缺少本土自己的精酿啤酒品牌。”

——唐彬森/挑战者资本创始人

“精酿啤酒和工业啤酒感觉一个是鲜榨的果汁一个是勾兑的糖水。消费品不惜成本做出好产品,不断提升用户体验才是王道。中国人已经过去追求便宜或傻贵的年代,在以后一定是对品质的需求。”

“湖北襄阳消费者消费精酿的时候,要求精酿酒吧自调销售的精酿啤酒得迎合当地人调制成浓度不高的。这就是小镇青年消费品味上升的表现。品牌下沉要为了做到合乎用户人群的口味,重新设计款式。中国市场的文化、区域、地理太复杂了,品牌下沉不能单枪匹马,要聚焦当地做一些区域品牌,增加产品品类。”

——刘泽辉/星陀资本创始管理合伙人

“在中国,啤酒是用户消费升级意愿强烈的一个品类,22%的消费者未来会增加在啤酒方面的支出,且消费者明显偏好国产品牌,我们认为这个赛道会出现机会。低端啤酒正在被中高端啤酒所取代,但相对于日本和美国还有进一步升级空间。目前只有4%的消费者经常购买精酿啤酒,还有一半的人完全没有听说过精酿啤酒。如果能够做好市场教育,精酿在中国会有很大的市场空间。”

——姜志峰/华映资本高级投资总监

注:观点来自于青山资本定向邀请和媒体公开报道

疫情的影响

疫情对啤酒行业最直接的影响来自于餐饮业的下滑,以及聚会场景的消失。短期看来,啤酒的消费会受到较大的负面影响。但依然有几个亮点和机会存在。

一是相比于其他酒类,如白酒、红酒,啤酒虽有社交属性,但相对较弱,且更多的消费场景会出现在自饮、放松的情况下。尤其是长时间宅在家中,疫情的结束似乎比想象的还要晚,消费者在不断积累的压抑情绪中会逐渐从早期注重完全健康的饮食进入到需要一些放松、发泄式的产品,啤酒就是相对便宜、受众最广泛最简单的选择。

二是疫情基本上是从冬天开始,预期在入夏前结束,这期间正是啤酒行业的淡季,反而是白酒的旺季,因此对行业整体的影响相对更小。

三是随着美团饿了么等app的普及,更多的外卖场景也有啤酒的销售,同时附近商超的啤酒购买也方便快捷,可以立刻满足消费者的微醺需求,促进啤酒消费下降的放缓。同时啤酒行业进行的新的尝试,如低酒精苏打水、精酿啤酒等,均是适合压力下自饮微醺放松的品类,此时消费者网购尝鲜的动机较强,也会形成对这些产品的试用和消费习惯。

短期来看,啤酒行业受疫情影响下挫,但长期对于啤酒行业的整体消费升级、产品创新的大趋势没有过多负面影响。

青山资本张野快评

1.啤酒好喝与否很大程度上取决于个人的口感依赖,很难定义标准,更不能简单对标国外。

2.啤酒是典型的品牌驱动,而非流量驱动,创业公司通过把握流量红利形成规模在啤酒这个品类上较难实现。

3.“爽口的酒精饮料”这个消费者需求来看,香槟的酿造工艺更符合低热量和健康的消费趋势,也许更适合作为创业方向。