无数中小卖家联合了起来,有组织有纪律地用下单退货、故意差评攻击大卖家,试图以此做低大卖家的信用;阿里位于杭州的总部大楼,直接被部分卖家组织围攻,扯横幅喊口号。

那是在2011年10月,马云的黄金周基本没有过好。

引发如此大规模的商户反弹,起因是淘宝商城发布了《2012年度淘宝商城商家招商续签及规则调整公告》,核心内容是将技术服务年费从以往的6000元提高至3万元和6万元两个档次,涨幅为5倍到10倍。

最终这场针锋相对,在商务部发表“要求淘宝商城认真听取中小商家的诉求”的意见后才告一段落。

历史总是惊人的相似,九年之后,故事的主角变成了美团。

外卖的存在逻辑

4月10日,广东餐饮服务行业协会发布《广东餐饮行业致美团外卖联名交涉函》,要求美团外卖降低抽佣比例和取消*合作。除此之外,四川、重庆、云南、山东等地的多个行业协会也致信美团,呼吁降低佣金。

4月18日,美团外卖与广东餐饮服务行业协会联合声明称,美团将对广东地区优质餐饮外卖商户加大返佣比例,并称“美团尊重商户自主选择线上各类平台,支持餐饮商家自主运营私域流量的多渠道发展,美团也将全面开放配送平台来对接。”

冲突虽然结束,但对于餐饮商家而言,关于外卖的博弈似乎才刚刚开始。

近年来,原材料、房租和人力成本成为餐饮业上升最快的三大成本。中国饭店协会发布的数据显示,2018年餐饮企业房租成本的均值为10.26%,人力成本则是22.41%。

餐饮商家参与外卖的核心逻辑,一直是提高坪效,因此外卖平台的变现空间,主要来自门店租金与配送人工成本增速的差额,这也成为衡量外卖平台有没有帮助商家降本增效的关键指标。

但疫情的出现,将该模式推向了另一个极端——堂食收入基本为零,商家的收入完全来自于外卖,而这部分营业额,需要同时承担租金成本和平台的佣金成本,这正是商家纷纷惊呼生意不好做的核心原因。

某快餐连锁店创始人张明就对亿欧表示,现在整个餐饮行业绝大多数的毛利润在50%—60%,美团现在最高的抽点到了26%,*的也在18%左右,具体的比例会根据是不是*去做而进行一些区分,除了佣金之外,商家还需要承担一些营销费用。

如果按照25个点的抽佣来看,综合运营成本在平台应该是30%以上。

在50%—60%毛利情况下,砍掉30%的利润作为平台费用,只剩下来20%—30%之间的利润。这个利润再用来平摊房租的支出和人工水电的支出,很多商家几乎不赚钱甚至赔钱。

平台坚决不降佣金

2009年,陈建荣放弃高薪的工作,成立了专攻外卖的餐饮企业味捷集团。由于市场上缺乏配套的物流和供应链支持,当时几乎没有只做外卖的商家。

不过陈建荣却并非“脑袋一热”投身这一行,他表示曾在湖州做过纯外卖模型的测试,“堂食+外卖的餐饮门店,流水每天在一万五千元左右,其中外卖的比例有1/3;而只做外卖的门店,流水每天差不多有七八千元,但外卖削减了很高数额的租金和人工成本。”

成立初期,味捷完全采用自营配送团队,最高峰时配送团队的人数超过800人。随着外卖平台的兴起,味捷也慢慢放弃了对送餐团队的经营管控。

如今味捷在全国的外卖专营店数量超过2000家,中国烹饪协会的数据显示,其已成为了中式快餐外卖品类的*。

到这时,市场上已经有越来越多完全依附于外卖平台的外卖专营餐厅。

陈建荣认为:“随着外卖平台客流的提升,整个外卖行业经历了由粗放式转向精细化管理。从去年开始,扣点率的逐步增长,餐饮业也开始进行了优胜劣汰的过程,这其实也是整个餐饮行业集中度由低向高转变的重要契机。”

外卖专营店有着更低的店面租金,也几乎不需要服务人员,因此在疫情中受到的影响相对较小。但目前餐饮行业的主流业态依旧是堂食+外卖,因此希望平台降低佣金率的声音不绝于耳。

有意思的是,哪怕是美团外卖已经与行业协会妥协,但联合声明中也没有任何直接降低抽佣比例的措施,这与美团外卖业务的成本结构有着密切的联系。

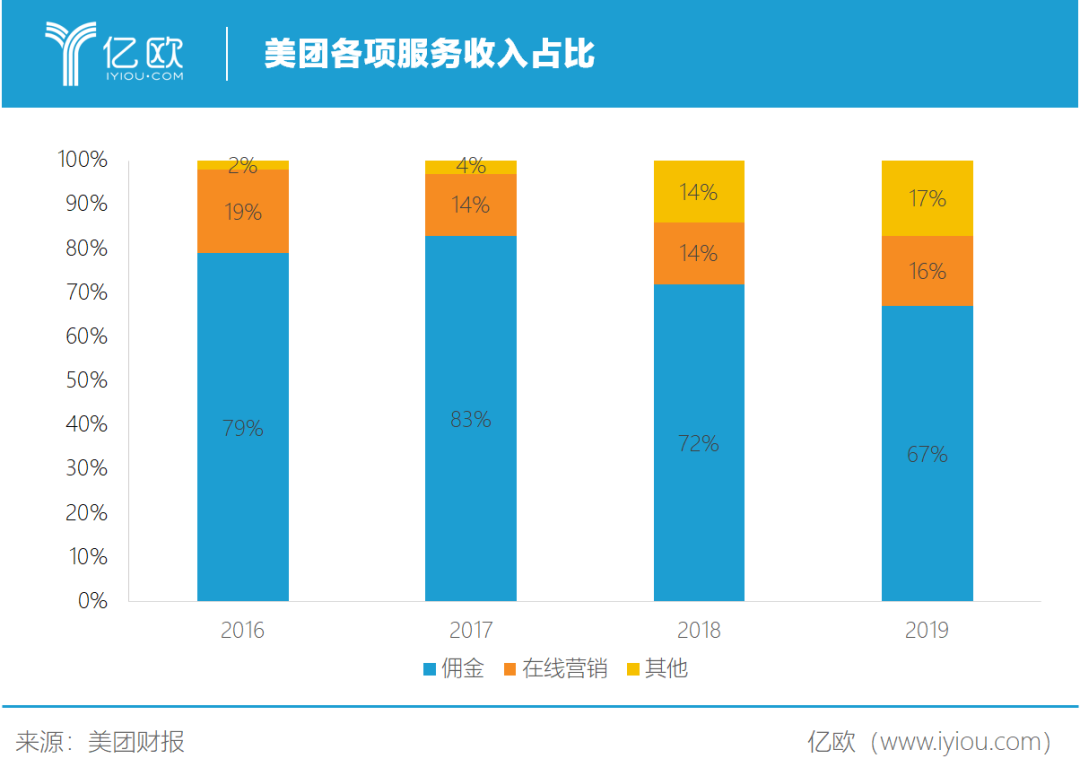

2019年美团外卖完成87.2亿笔交易,总计交易金额为3927亿元,佣金收入为496亿元,整体佣金率为12.6%。

在此基础上,佣金率每降低一个点,就意味着美团的佣金收入会降低近40亿元,假如订单笔数不变,即配送成本不出现大幅变化,那就表示美团的利润会降低近40亿元,而美团2019年调整后净利润总额也才47亿元。

因此也不难理解,无论舆论如何沸反盈天,美团始终也没有给出任何关于降低佣金率的承诺。

配送成本难下降

美团对于指责的回应是:骑手薪资是当前外卖业务的主要支出,美团去年超过八成外卖佣金用于给骑手发工资。

但对于外卖业务而言,当前的核心矛盾确实是配送成本在短期内难以显著下降。2019年8月,美团发布的二季度财报打破了以往的亏损惯例,首次实现季度整体盈利,这也是美团股价飞涨的起始点。

当时的财报中有这样一段表述:“由于第二季度的运力较为充足且全国天气状况最为有利,这有助*限度地减少向外卖骑手支付的季节性奖励金额,故该季度通常是盈利能力最强的餐饮外卖季节。”

王兴在财报发布后的电话会议上也说到,“二季度的天气原因和骑手数量是实现本季度盈利的重要因素。”

这也从侧面反映出配送成本的降低对美团业务所起到的影响,因此除了“靠天吃饭”之外,美团也一直在不遗余力的降低配送成本。

2018年7月,在美团的无人配送开放平台发布会上,美团的联合创始人王慧文收到了无人配送车“小袋”送来的一杯外卖咖啡,这也是其采用L4级别(在特定条件下汽车无需驾驶员也能自动行驶)自动驾驶技术的概念车首次亮相。

今年2月,受疫情影响,美团买菜与美团无人配送联手,首次在公开道路无人配送。在北京顺义的特定服务站点,用户在美团买菜下单后,无人车会通过公开道路自动驾驶到达目的地,消费者再去社区取货点取货。

不过当前无人配送在技术和安全性等方面仍然存在较大不确定性。光大证券分析师范佳瓅也认为:“短期来看,配送成本下降的关键要素仍然是订单密度的提升。”

正因如此,无论美团还是饿了么都在大力开放即时配送平台。

2019年5月,美团宣布升级配送开放平台,发布“美团配送”品牌。一个月后,饿了么也宣布旗下即时物流平台蜂鸟品牌独立,并升级品牌名为蜂鸟即配。

财报透露,2019年美团外卖每单配送成本为6.67元,相较于去年下降了12.73%,单骑手日均送单量稳定提升(截至2019年,约29单/天)。从这个数据而言,美团外卖的规模效应或许已经逐渐形成。

电商视角看外卖

将外卖行业类比成电商平台,纵向来看其发展轨迹。

外卖可以视作触达半径为3-5公里的电商平台,不同于传统电商跨区域的服务形式,这种模式的效率极高,也大幅提升了资金的流转速度。

因此餐饮商家与外卖平台,高度类似于在线商家与淘宝平台的关系,同样是帮助商家节省租金与人力成本,平台的主要收入也主要来自于佣金及营销费用。

然而与电商平台不同,餐饮等本地生活服务,主要是基于地理位置的服务,每个商户的竞争对手也多集中于附近,因此商户对于营销推广的需求不像电商那么强烈。

虽然近年美团的非佣金类收入在快速增长,但其营销收入的主要来源还是酒旅业务,在2019年的158亿营销收入中,外卖仅贡献了其中的51亿,不到3成。

亿欧公司创始人、EqualOcean创始人黄渊普也认为:“美团如今已经集聚了足够的流量和商家数,但美团在本地生活服务行业尚未形成*优势,因此决定其未来营销收入的关键因素是与阿里本地生活的竞争态势。”

不过若从更高的维度来看,外卖的价值远不止如此。

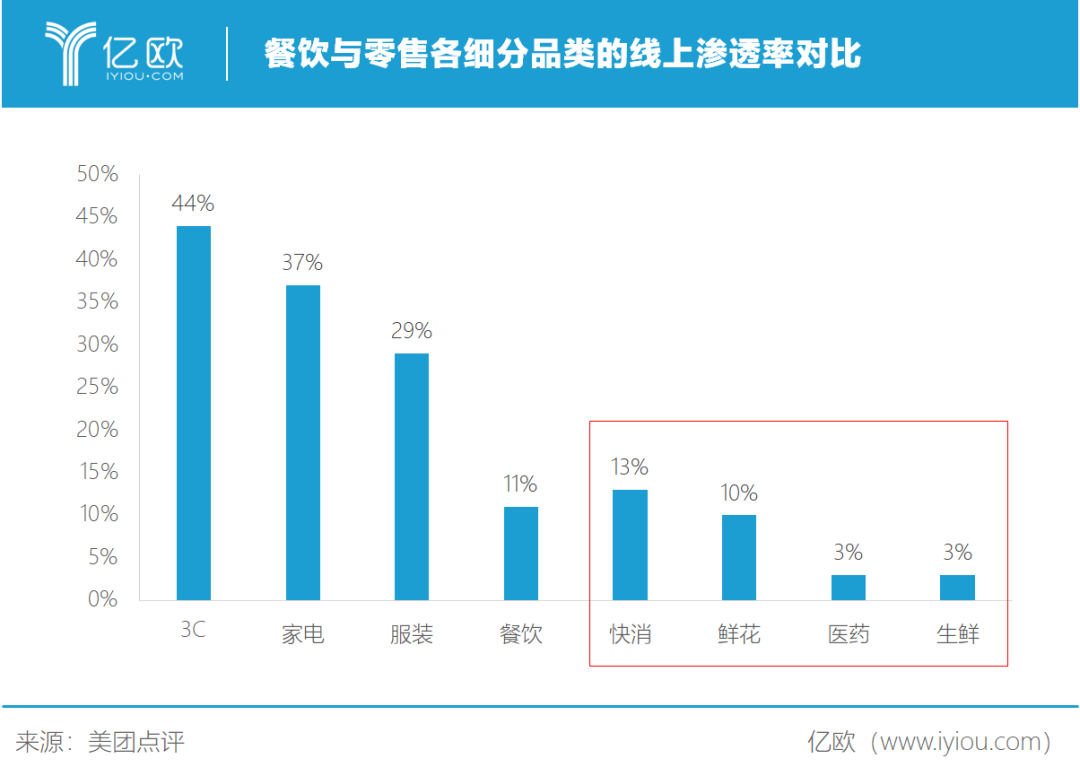

若将餐饮跟零售品类对比,会发现快消、医药、生鲜等品类的线上化程度同样很低,因此借助原有的强配送能力,快速提升这些品类的线上渗透率,或许才是外卖平台更高的价值。

美团点评高级副总裁王莆中就曾直接表示:“外卖是服务业和零售业的交叉口”。

上海财经大学教授崔丽丽也认为,平台商业模式在双边关系稳定以后,一定要想办法找到更多的“寄生业务”,也就是围绕核心交易关系,要能够产生更多商业价值的其他业务。

4月8日,华为在线上举行了华为P40系列新品发布会,若在天猫、京东上购买华为P40 Pro需要在付款后的3天内才能发货,但通过美团闪购,仅需30分钟左右即可到手。

尾声

无论是淘宝的十月围城还是美团的佣金之争,其实本质都是平台型企业在完成对旧有制度的颠覆后,自身变成了被反扑冲击的对象。

事后来看,十月围城并没有成为淘宝发展的阻碍。在这起看似严重的事件之后不久,第三届“双十一”中淘宝当日交易额为52亿元,接近前一年的5倍。

天下大势,浩浩汤汤。