“股神”巴菲特说过,人生就像滚雪球,关键是要找到足够湿的雪和足够长的坡道。这句话放在投资领域,可以理解为找到好赛道、好公司,做时间的朋友。

对于资管规模达600亿美元的高瓴资本来说,医药行业显然就是这样一条“足够长的坡道”。

根据2019年末美国证券交易委员会(SEC)公布的高瓴资本美股持仓情况,在高瓴资本持仓的全部54家公司中,有25家生物制药公司,足见高瓴资本对该领域的重视。

进入2020年,全球资本市场遭遇“黑天鹅”,高瓴资本却继续在生物医药及医疗器械领域“买买买”。2月16日,高瓴资本以不超过23.11亿元的价格包揽了医药外包企业凯莱英的非公开发行股份,成为其持股5%以上的股东。3月6日,高瓴资本增持微创医疗4773.4万股,总价值约6.45亿港元。

高瓴资本还在今年2月24日宣布成立专注于早期投资的高瓴创投,生物医药及医疗器械是其重点关注的四大领域之一。而在今年3月发布的《2020胡润中国*大健康民营企业》榜单中,市值前10位的民营医药企业,高瓴资本投资了7家。

高瓴资本创始人张磊在几年前就表达过对医药行业的青睐,“高瓴坚定看好医药和大健康产业,也具备充分的资本持续长期地投入,我们会用10年、20年甚至更长时间深耕不辍,这就是我们在不确定的时代所坚守的确定性”。

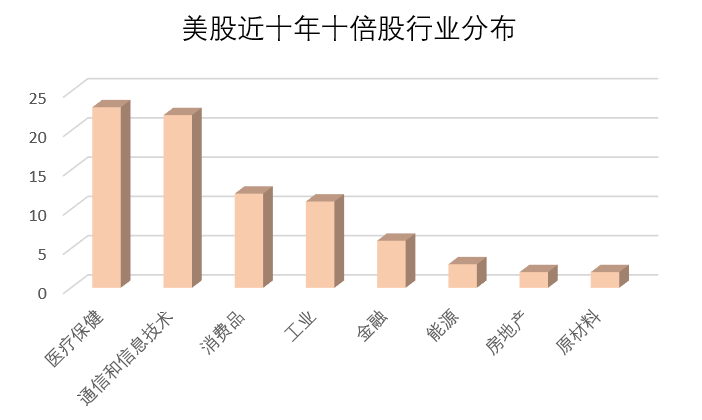

美股十年十倍股,医疗保健行业数量最多

高瓴资本对医药行业的看好,以及医药公司体现出的成长性,或许可以从过去10年美股上市公司的表现中找到佐证。

招商证券的“十年十倍股系列”研究报告统计了美股过去十年股价上涨超过十倍的公司,总共有81家。报告选取的公司,截至2019年年底市值均超过10亿美元。其中医疗保健、通信和信息技术两大行业表现最突出,所占公司数量分别为23家和22家。

36氪制图,数据来源:招商证券

根据招商证券的分析,这23家医疗保健行业领涨公司有如下共同点:

制药与医疗器械公司高度依赖核心产品,并且有着高额的研发费用,很多公司会在很长一段时间里保持高研发、低利润,甚至是亏损的状态,在产品面世后才迎来爆发式增长。中小型药企则偏好选择合作研发方式降低风险,加快研发速度。护理等大健康产业公司,主要通过横向收购来扩展客户规模。

从国内一级市场的情况来看,2019年医疗行业的交易和并购也呈现出上涨的趋势。

普华永道发布的2019年上半年中国医药及医疗器械行业并购报告显示,与2018年下半年相比,2019年上半年中国医药行业交易数量环比增长35%,交易金额增长45%达到108亿美元。总体并购数量达242宗,接近2018年上半年258宗的历史最高值,其中来自战略投资者的并购数量环比增长近100%。

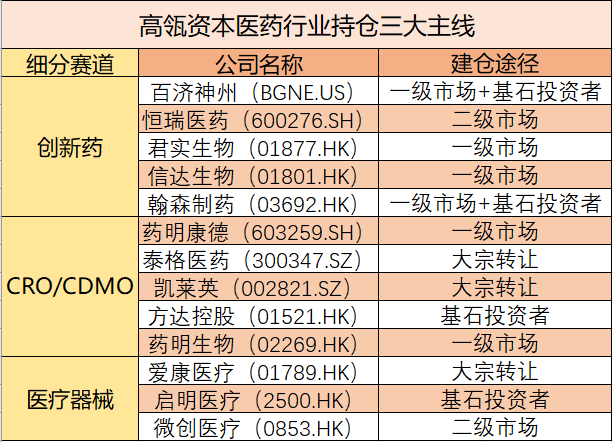

三大主线:创新药、CRO/CDMO、医疗器械

高瓴资本在医药赛道的投资方式比较灵活,从一级市场到二级市场都有所涉足。在持仓分布上,包括以下三大主线。

36氪制图,数据来源:公开资料

首先是创新药领域,高瓴资本通过对百济神州(BGNE.US)、恒瑞医药(600276.SH)、君实生物(01877.HK)、信达生物(01801.HK)四家企业的布局,实现了国内PD-1抗肿瘤药龙头企业的全覆盖。高瓴资本还投资了多家未上市的生物制药企业,包括创胜集团、天境生物、科望医药、基石药业等。

有关创新药的布局,张磊曾经表示,当今的创新已经不只是局限于消费互联网领域,而是向生物医药、生命科学、新能源、人工智能等广泛的领域渗透。

他还曾提到,“对于创新企业,不仅要提供长期、全程的资金支持,还要能够参与到企业创新研究、快速发展的整个过程中,与企业一同成长”。

百济神州就体现了高瓴资本的这种长线投资策略。从2014年A轮开始,高瓴资本参与了百济神州所有轮次的融资,长期为其提供资金和战略支持。如今,百济神州已经是高瓴资本在美股的第二大重仓股,2019年四季度末的持仓市值为9.1亿美元,与2019年三季度末的6.7亿美元相比,涨幅达35.8%。

CRO/CDMO赛道是高瓴资本重点布局的另一领域。CRO是“Contract Research Organization(合同研发服务)”的缩写,CDMO是“Contract Development and Manufacturing Organization(合同研发与生产业务)”的缩写,也就是为各大药企提供新药临床研究服务的公司。

在这一领域,高瓴资本布局了药明康德(603259.SH)、泰格医药(300347.SZ)、方达控股(01521.HK)、药明生物(02269.HK)、凯莱英(002821.SZ)等龙头标的。

安信证券、东方证券的相关研报显示,受医保控费、药品专利集中到期等因素影响,全球药企的经营压力越来越大。由于2017年-2030年将会迎来新一轮专利集中到期的高峰,导致药企不得不寻求CRO/CDMO的帮助,在减少研发投入、提高研发效率的同时,加快药物上市进程,以取得更长的专利期销售。

据南方医药经济研究所统计,中国CDMO行业2018年的市场规模为370亿元,2014年-2018年复合增长率为17.4%,预计未来三年该行业市场规模仍能保持19%的平均增速,高于全球CDMO行业增速。

最后是医疗器械领域。中康资讯产业资本研究中心总经理郭晓云认为,在医改、分级诊疗、扶持国产设备等政策的推动下,医疗器械行业有望高速发展。中国的药械比仅为“1比0.35”,远低于全球“1比0.7”的平均水平,未来有很大的增量空间。从医疗器械细分市场份额看,依次为影像诊断(16%)、体外诊断(14%)、低值耗材(13%)、心血管(6%)和骨科(6%)等产品。

高瓴资本在骨科、心血管等领域均有所布局,它持仓的爱康医疗(01789.HK)是国内骨关节植入的龙头企业;启明医疗(2500.HK)主攻心脏瓣膜医疗器械;微创医疗(0853.HK)的三大主营业务板块为心血管介入产品、骨科医疗器械和心律管理。同时,微创医疗还是科创板上市公司心脉医疗的控股公司,持有心脉医疗46.34%的股权。

全周期布局,覆盖头部企业

有关高瓴资本在医药行业的布局特点,诺亚财富一级市场研究总监汪波在一篇文章中认为,首先高瓴资本做到了一二级市场的全周期布局,这样做的好处是,参与了一级市场医药项目的研究与融资后,可以为二级市场投资提供辅助判断,并且获得一定的资源优势。

其次是布局赛道*梯队的头部企业,然后通过赛马机制后期调整仓位。从高瓴资本在医药行业的布局可以看出,基本覆盖了所投领域的所有头部企业。

高瓴资本重注生物医药行业也来自于张磊对于中国创新模式变化的判断。张磊在三年前的“世界互联网大会”上表示,中国正迎来“科技创新2.0”的时代,其中*的变化是,“复制到中国”(Copy to China)的模式正被“创新源自中国”(Innovation from China)所取代。因此,从长远来看,随着中国创新的崛起,生物医药行业势必会享受到创新红利。

未来,随着医疗健康消费的快速增长、老龄化不断加深导致的医疗需求增加,以及国产替代进程的提速,医药行业有着足够大的想象空间。而新冠疫情的突发,也使得医药行业成为全球关注的焦点,或许会吸引更多的投资者去发掘这一行业的投资价值。