以广告收入做支撑,互联网颜值经济*股“新氧”未来能否保持高速成长?

北京时间2020年3月23日,新氧科技(NASDAQ:SY,以下简称“新氧”)发布了2019年全年和第四季度净利润和营收。

从财报可以看到,新氧的全年和四季度净利润和营收均出现大幅增长。

截至2019年12月31日,公司全年营收11.52亿元,同比增长86.58%;净利润为1.77亿元,同比增长220.83%。

2019Q4,新氧总收入为3.582亿元,同比增长95.7%;净利润为6,990万元,同比增长71.4%。

新氧成立于2013年,成立以来一直凭借“医美社区+点评+电商”的社区运营打法攻城略地,并迅速成长为全国*的医美行业流量入口和垂直医美平台,并在2019年5月成功登陆纳仕达克,成为互联网医美行业*股。

但上市以来,新氧股价已遭腰斩,本次财报发出后依然没有改变其破发的状态。市场对新氧的质疑主要有以下几点:完整的电商闭环能否形成?“社区+电商”能否可以促成足够深的护城河?巨头加入,势必在流量上产生分食,新氧如何持续保持增长?

(资料来源:同花顺)

广告收入支撑营收

新氧作为一个医美导流平台,向消费者与医美机构两端收取费用。

新氧的业务主要集中在两块:信息服务和预定服务。

所谓信息服务,是指平台通过展示医美服务机构的产品信息(包括图片、视频、链接等)获取广告收入,类似线上营销推广费用。

预约服务则是用户通过新氧平台预约入驻医美机构的产品和服务,平台根据交易金额的一定比例收取佣金,佣金比例约为10%。

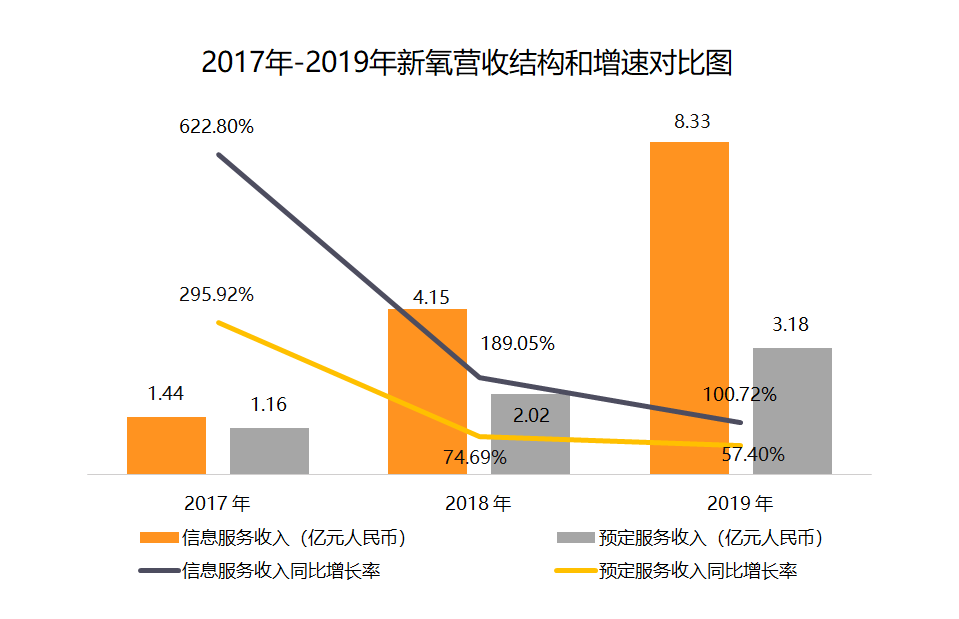

2019年,信息服务收入占总营收的72.3%,预约服务收入占总营收的 27.6%。信息服务(广告)成为新氧最主要的收入来源。

2017年-2019年,新氧信息服务收入逐年上涨,分别为1.44亿元、4.15亿元和8.33亿元。同时,预订服务收入也在逐年增长,分别为1.16亿元、2.02亿元和3.18亿元。

从财报还能看到,新氧的信息服务扩张速度远高于预约服务。新氧信息服务收入规模由2016年的1987万元升至2019年的8.334亿元,扩张近42倍,而预约服务费规模也由2922万元升至3.182亿元,扩张近11倍。

这个主要原因或在于,医美需要到店服务,用户和医美机构建立联系后,很容易就可以避开平台进行交易,从而造成所谓的“飞单”。新氧平台不能形成完整的商业闭环,导致平台佣金收入增速缓慢。

而广告成为主要的盈利模式,对平台的负面影响显而易见。如是资本副总裁刘舒告诉创业邦记者,这个模式的尴尬在于,在未来新氧或迫于竞争与盈利的压力,会步竞价排名的后尘,与平台的初衷背道而驰。

(资料来源:同花顺、财报 创业邦制表)

高额营销费用能否换来高速增长?

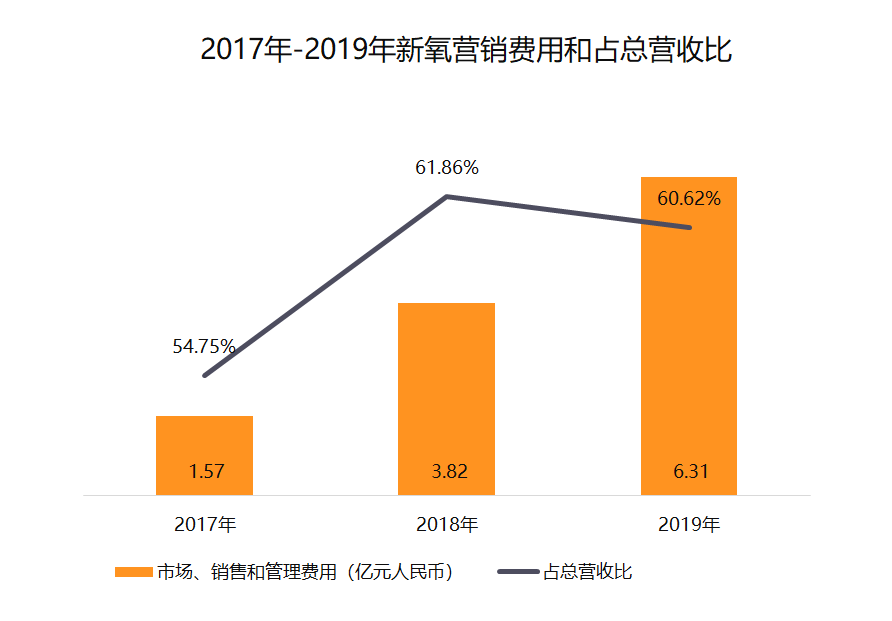

财报显示,新氧在市场、销售和管理费用方面最近三年逐步上升。2017年-2019年,该项费用分别为1.57亿元、3.82亿元和6.31亿元,同年占总收入都为半数以上。

(资料来源:同花顺、财报 创业邦制表)

既然营销对于新氧如此重要,新氧的营销转化成效如何?

新氧目前主要还是一个导流平台,那么用户新增和用户付费成为营销转化的关键。

但是,从财报可以看出,2019年,在营收高速增长的同时,新氧的用户规模新增在经过一段时间的高速增长后,目前或进入瓶颈期。

2019年Q1、Q2和Q3,新氧的MAU(月活跃用户)分别为193万、247万和342万,其中Q2和Q3的环比增幅为28.0%、38%。

但是2019年Q4,新氧的MAU为367万,较Q3只新增了25万月活,环比增幅回落到了7.3%。

从付费率的维度来看,新氧的用户付费率也在Q3出现下降。

新氧的用户付费率可以这样算,当月的付费用户/季活用户总数。2019年Q1-Q4新氧的预订服务用户总数分别为12.73万、20.15万、17.25万和18.83万,那么新氧的付费率可以计算出分别为2.20%、2.72%、1.68%、1.71%。

新增用户和付费用户环比增速放缓、付费率下降,都显示加大营销投入的举措并没有收到良好的效果。

从医美机构的角度来看,新氧平台的转化效果怎么样?

Frost&Sullivan数据显示,中国医美行业全渠道获客成本为313亿元,投放在新氧上的获客成本为6.17亿元(新氧2018年的收入),占比为1.97%。

中国医美行业全年收入1217亿元,新氧贡献的收入为21亿元,占比为1.73%。

也就是说在新氧上投入1元钱只能换回0.88元收入(1.73%/1.97%),或者说医美机构在新氧上的销售费用占收入的114%(1.97%/1.73%),就是这么不划算。

刘舒认为,“新氧目前的规模增长是建立在高额营销投入的基础上,这个举动更像传统医美行业的套路。医美行业80%为民营机构,市场竞争状况十分激烈,传统医美品牌已经习惯利用巨额投入的市场营销费用来获取客源,这直接导致的后果就是营销成本过高,利润下降。”

巨头入局,新氧能挺得住吗?

颜值经济潜力无穷吸引众多玩家,阿里、京东、美团点评和百度纷纷入局医美赛道,势必与新氧有一场激烈的竞争。

2018年,美团点评将其医美业务从细分品类中剥离,升级为独立业务部,瞄准轻医美市场。

美团点评公布的数据显示,2019年平均美团点评每月通过平台了解医美医疗的用户超过2400万人次,医美线上交易额年同比增长388%。

阿里方面,2019年9月阿里健康联合众多医美行业品牌、医疗机构和服务商,正式发布了天猫医美“焕新计划”,帮助品牌和机构连接天猫3亿求美消费者。“焕新计划”核心是帮助行业在天猫建立自己的店铺,从而拥有自己的用户运营阵地,未来伴随着天猫医美的发展红利一起成长。阿里健康CEO沈涤凡透露,阿里健康将会联合阿里集团“统一作战”。

阿里健康2019年中报显示,消费医疗业务同比增长274.41%。

但不可否认的是,医美行业公认的“水很深”,是需要扎实下来深耕做重的,新氧积攒了六年的垂直内容社区和对用户的不断深化了解,也依然有其独特的优势。

新氧也在求变。新氧创始人金星表示,新氧将不断调整自己的战略与布局,从医美行业的流量入口发展到消费医疗产业的“操作系统”。从轻运营模式走向重模式,下沉到新兴的三四线市场,并为了塑造产业生态链,新氧也在推进扶持医生创业、发展,助力医生打造IP、投资联合医疗美容共享医院等业务,更深切入行业。

巨头下,从流量入口转变成消费医疗入口,如何走差异化路线,新氧的转型已在眉睫。