四季度电动汽车交付量打破今年以来的销售记录,财报数据3月18日披露之后,迎面却撞上了美股在近2周内的第四次熔断。

这意味着,无论蔚来的成绩好坏,股价一定会跟着一起跟着飘绿——开盘后的跌幅一度扩大到22%,收盘后报价2.43美元,总市值剩下25.5亿美元。

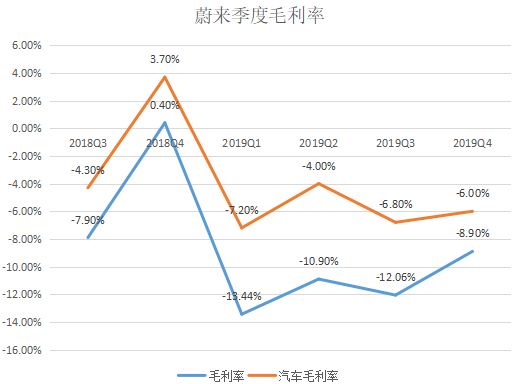

不过,蔚来这次交出的成绩单也并不十分令人满意。四季度的汽车销量环比扩张,可见蔚来已经走出了二三季度汽车的阴影,但和去年四季度的毛利率首次转正时的高光时刻相比还是有一定距离。

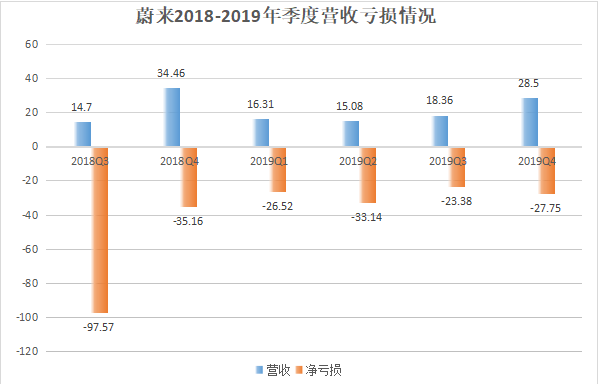

蔚来营收亏损情况 36氪制图

尽管四季度是蔚来陆续裁员后的*个完整季度,但需要为此前推行的裁员政策买单,产生了一次性的赔偿支出,精简结构措施的效果还没发挥出来。Q4总收入为28.5亿元(人民币,下同),同比下降17.1%;净亏损为27.749亿元,环比Q3增长18.6%,单同比收减到16.0%;汽车销售毛利率还是没有转正,为-6.0%,仅比Q3的-6.8%略有改善。蔚来如今还没走出车越卖越亏的怪圈。

如果说李斌2019年是最惨的人,那么进入2020年,情况也可能好不到哪里去。四季度虽说完成了季度销售8000台的目标,一场突如其来的疫情也打乱了原先的销量恢复计划。李斌此前预警今年Q1总收入将相比上季度减少约55%-57%。

接下来,蔚来还能怎么办?

尽力找钱,也有压力

令二级市场担忧的还在于蔚来直至去年年底依旧钱荒。汽车是一个高杠杆产业,从财报上看,蔚来汽车Q4对供应商的应付账款还有31.11亿元,比去年同期的28.69亿元已经扩大,应收账款为13.52亿,去年同期为7.56亿元,这表明蔚来对接上下游的账期已经拉长。

此外,截至2019年12月31日,蔚来汽车的现金总量仅为10.6亿元,相比最惨的第三季度的19亿元现金储备已经打对折。而据36氪此前报道,仅1月份蔚来的工资支出就已经达2亿元。

蔚来季度毛利情况 36氪制图

但钱荒的问题正在得到解决。为了保证李斌对蔚来的控制权不外流,蔚来此前和广汽、吉利的绯闻纷纷都告吹,今年开年以来蔚来已经增加了可转债融资的频率,还鼓励员工将十三薪置换成限制性股票(RSU)。算上今年的4.3亿美元,蔚来上市以来发行的可转债已累计13.5亿美元。

此前,特斯拉在IPO后遭遇产能危机、公司面临破产之时,也在不断通过直接股权换融资,共计拿到了50亿美元的回血,几乎占其过去融资额的1/4。对于蔚来来说,通过多次少量&折价发行短期债券融资能帮助公司快速回血,在如今投资机构普遍疲软的环境下也分摊投资者的风险,增强投资者入场的信心。

接下来,蔚来的钱荒问题通过和合肥政府绑定来解决:蔚来用建厂解决就业的筹码换取政府的资金土地政策支持。还是对比隔壁特斯拉的例子,在2017年敲定建厂以后,特斯拉至今先后向建农工浦四家银行以低于央行年基准利率的价格融资200亿。类似的,蔚来中国的实体选定之后,蔚来也可以再利用项目去撬动更多国内资本的融资。

但压力在于,来自政府和政府背书的钱也不是那么好拿,特斯拉和上海政府的对赌协议中规定了纳税额需要达到22.3亿元,否则土地将会被收回,而蔚来和合肥的协议中或许也不排除有类似的协定。此外,今年发布的三轮可转债融资基本都是一年期限,到了2021年不是转股就是赎回,所以蔚来要么赚更多的钱偿还,要么做高公司价值避免股权稀释。留给蔚来奔跑的时间也没有太多了。

卖车卖车卖车

解决了粮草的问题,蔚来最重要的还是实现自我造血。

从2018年Q4至今的汽车销售收入和销售车辆的比值来看,蔚来销售汽车的平均单价一直在掉。此外,配合蔚来今年依靠NIO Space推进渠道下沉的需求,以及电池技术上的推进,汽车单价还会有持续下降的空间。李斌在季报电话会议上也表示,从Q2开始每季度价格都会下降、Q4推出新的电池包后每瓦时成本下降20%。

从财报上看,参考2018年Q4销量不到8000但毛利转正(0.4%),蔚来在2019年Q4销量更高毛利依旧未负。且Q4没有新车上市不产生新品宣传、测试等的费用,车辆交付量环比增加42%的同时营销成本也环比扩增了35%。用营销费用除以销量,蔚来基本每卖一辆车还要倒贴18.8万元的营销费用。

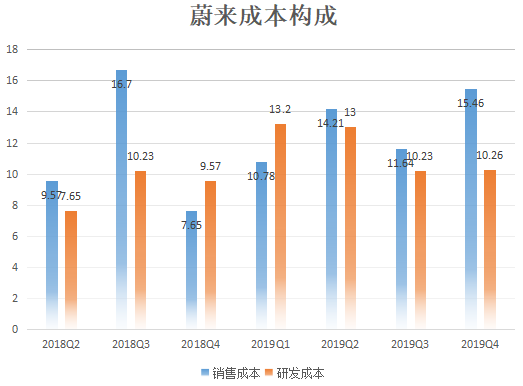

蔚来成本构成 36氪制图

营销成本高企,又伴随着势在必行的降价,蔚来要实现“今年二季度毛利率转正”,最重要的就是扩大销量基数,进而实现成本摊薄、增加市场信心&融资能力、进一步支撑销售研发的正向反馈。

目前看来,蔚来依旧处于产品的真空期,性价比更高的ES6上市后直接打垮了ES8的销量,蔚来只能通过对ES8进行改版,用衍生产品拉动销售爬坡。此外,扩大销量的希望于在于二代电动汽车平台(NP2)开发和新车型的研发上,而蔚来与合肥政府合作后撬动的100亿元融资很大概率也是这个用途。

服务提高粘性,能源助推销量

蔚来最初走的是重研发&服务、轻生产(代工)的路线,此后在钱荒当前,在自动驾驶的研发上蔚来引入了英特尔旗下的Mobileye共同分担风险,也更侧重于研发和用户服务上,这具体表现在,蔚来的销管研三费费率一直高于100%,与其他成熟主机厂相比也更高。

在客户基数还没打开的情况下,前期在NIO Power(包括超充桩&换电站&充电车)/NIO House上的建设投入,以及后期对用户的服务性支出侵蚀了自由现金流和利润,机遇则是铸起了与特斯拉厮杀的护城河。

特斯拉最近正因“换芯”事件栽了跟头,马斯克一以贯之傲慢的解释又给舆论火上浇油,此后又接连爆出了电池换配、销售二手事故车等问题。成本价格下探的特斯拉客户群体也正在不断扩大,这次的教训也值得特斯拉重新思考在中国市场的打法。

与特斯拉相比,本土的蔚来也似乎更懂得怎么和用户相处。无论是ES6和Model 3,还是7月份即将发布的EC6和Model Y,市场定位和辐射人群都有接近之处,在品牌层面蔚来显然还处于追赶阶段,但蔚来的用户投入正在帮助其收获粘性。

根据蔚来方面的数据,客户推荐率在Q3是45%,到了Q4已有69%。通过老用户推荐和云看车作用下,李斌表示,在过去一个月蔚来新增订单约2200台,另乘联会统计特斯拉Model 3在2月份的销量是3900台。在疫情期间,两者的差距相比以前已经收缩。

不过,如今蔚来也在采用比NIO House更轻量的NIO Space,引入合作方投资的方式调整直营模式,李斌在此次的财报电话会议上表示今年不会再新增NIO House。在蔚来收缩战线之后,特斯拉接下来在服务上会不会跟上尚未可知,但可以预见的是,能源正是特斯拉和蔚来的下一个赛点。

蔚来此前在NIO DAY上曾经发布过100kwh的电池包产品——在电池流通体系中,电池包产品除了能盘活存量车主,持续提升的、可变的续航对于新车主来说也是购买噱头之一。李斌昨日也直言“电池服务是提升销量的重要策略”。

特斯拉这边,Tesla Energy的产品正在加速进入中国,太阳能屋顶(Solar roof)、储能产品(Megapack)、家用充电墙盒(Powerpack)是一套离网充电储能的组合拳,对于其电动汽车的销售也有反哺作用。

接下来,求生欲满满的蔚来和在国内迅速扩张的特斯拉,二者的厮杀也会更精彩。