在经历了近两年的增长迟缓之后,腾讯终于重新回到了稳定的增长轨道上。

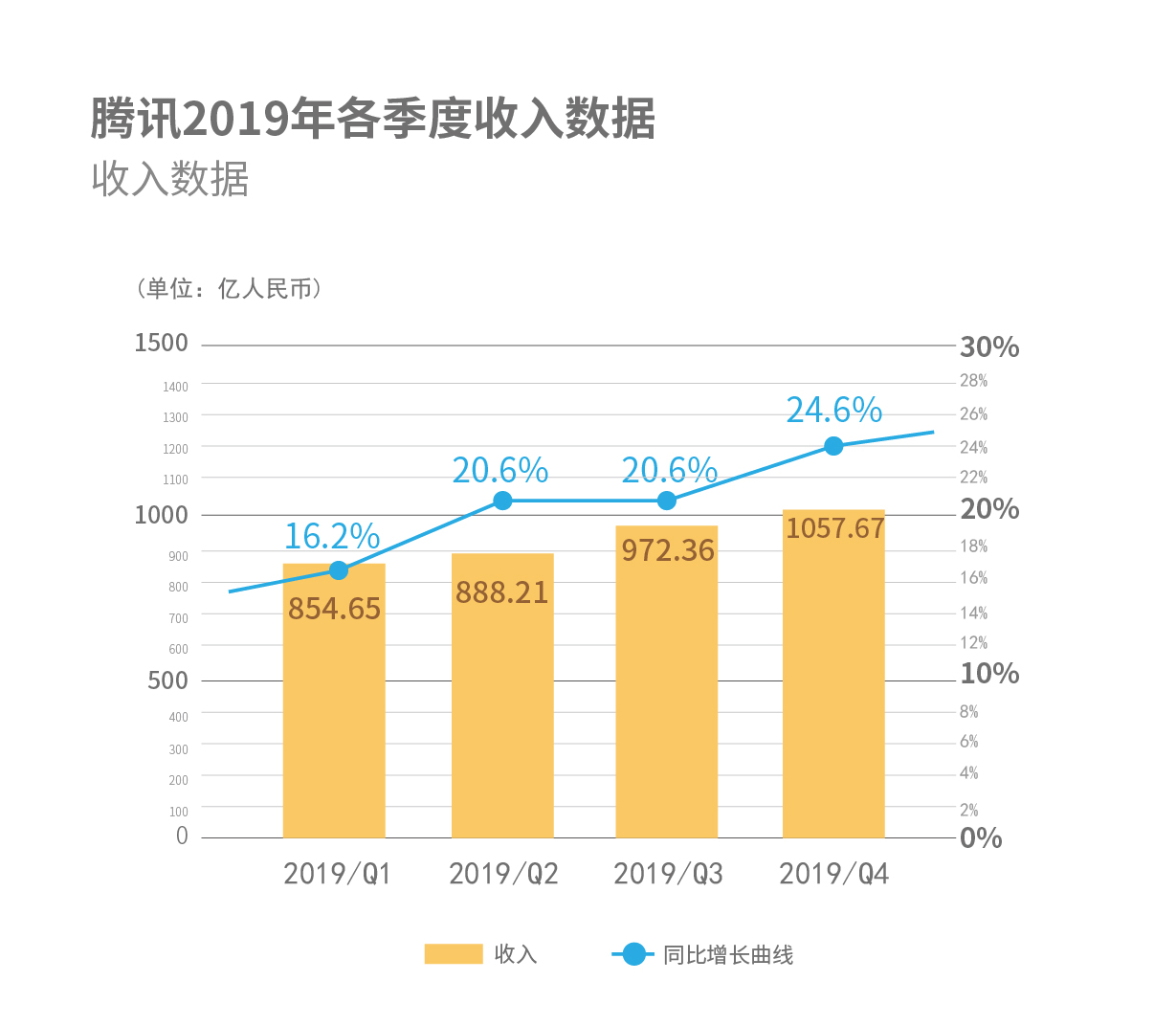

3月18日港股盘后,腾讯控股发布了2019年第四季度及全年财报。财报显示,腾讯第四季度营收为1057.67亿元,同比增长25%,Q4的营收增速达到了腾讯2019年四个季度以来最高的同比增速。

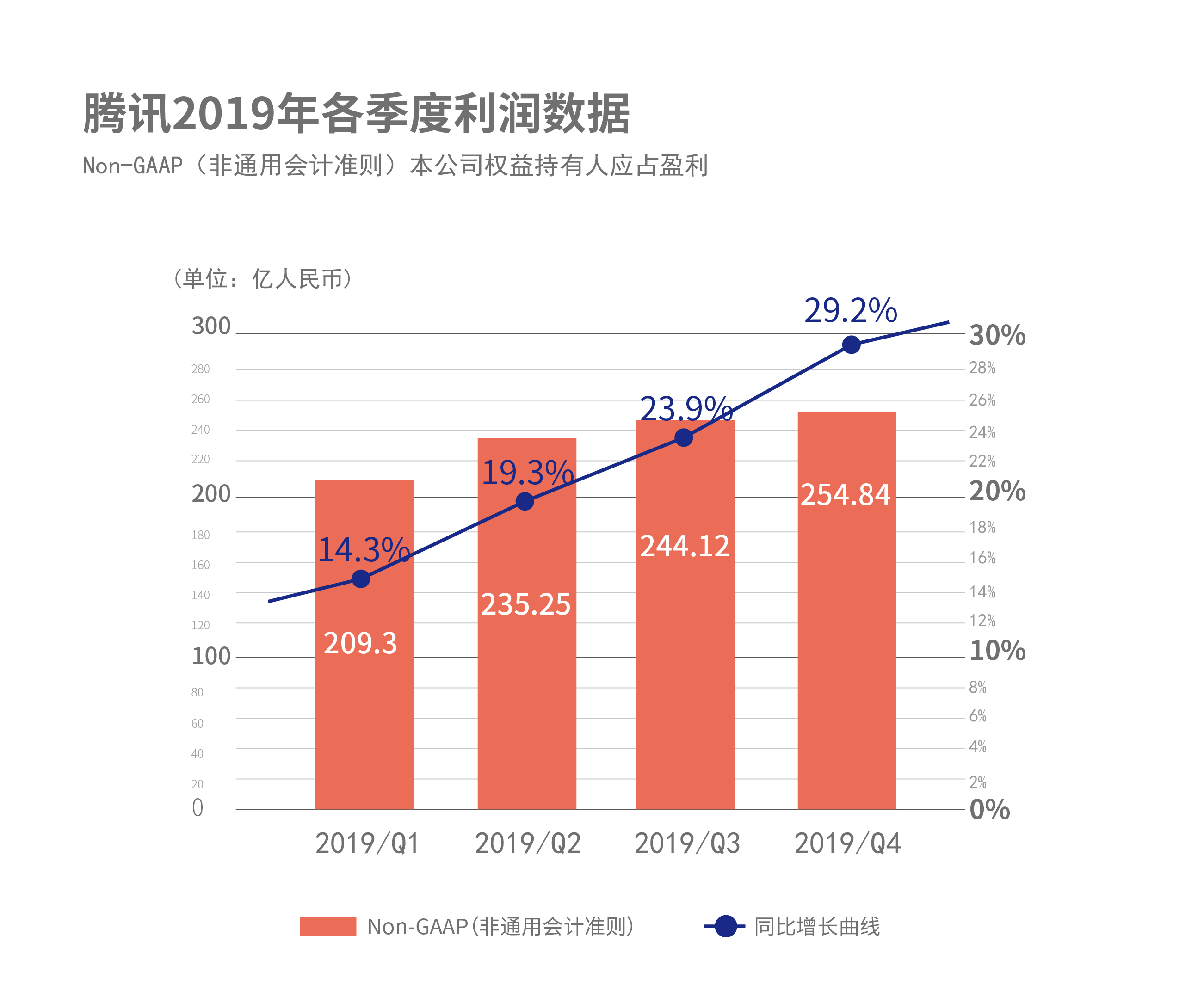

与此同时,第四季度净利润为254.84亿元,同比增长29%,同样为全年四个季度最高增速。

这是腾讯的单季营收首次突破千亿大关。和过去两年里营收增速不断下滑相比,第四季度的腾讯可以说回到了稳健的增长期。

而2020年初的疫情给腾讯带来的影响也大多趋于正向。

一方面,游戏、包括长视频、动漫、文学等在内的数字内容迎来了前所未有的流量高峰期。尤其是现金牛游戏业务,其2020年春节经历了DAU、用户时长和用户付费的大礼包式显著增长。

另一方面,企业服务也在远程办公的需求下迎来爆发。

对于短视频,腾讯仍没打算放弃,并称要大力投入。刘炽平在电话会议上表示,“腾讯擅长于后发制人并取得行业*地位,游戏、新闻业务、支付都是如此。” 此前,任宇昕曾在内部表示微视在2020年的目标为冲击5000万DAU,但此次财报并未披露具体数据,仅表示微视在Q4的DAU环比增长80%。

游戏代工厂

财报显示,Q4腾讯网络游戏收入同比增长25%至人民币302.86亿元,这是近7个季度以来的*同比增速。因Q3有暑期,原本是游戏业务表现强劲的一个季度,但相较于Q3,本季度网络游戏依然实现了环比6%的增速,可以说表现不错。

从全年来看,网络游戏收入同比增长10%至1147亿元。可以看到,2019年腾讯游戏业务增速超过了行业7.7%的增速水平。

腾讯正在走出版号停发及后续产生的一系列递延收入的泥淖,《和平精英》的变现能力在Q4开始显现。根据统计机构AppAnnie在不久前发布的数据,2020年2月全球热门游戏和中国热门游戏两个榜单的收入排行*名不再是《*荣耀》,而是《和平精英》。

并且Q4腾讯海外游戏收入同比增长超过一倍,已经占到整体网游收入的23%。马化腾在这份财报中提到腾讯的游戏业务时的表述是,“海外游戏业务取得突破性的进展,大幅拓展游戏用户规模”。这意味着,海外市场将在腾讯游戏大盘中占据越来越重要的地位。

这种变化其来有自。《*荣耀》获得名品堂后,腾讯游戏在国内进入了长达三年的强监管环境期,并且没有证据表明这种监管会弱化,因此大如腾讯也只能去适应并调整。这种调整大致可分为两条线,其一是在国内通过开发功能游戏、严格实行未成年人保护制度、推广游戏里的传统文化元素等措施,提升游戏在大众认知里的正面形象和影响力,以逐渐减弱大众对游戏业整体的不利舆论。

其二就是出海。2017年以来,中国游戏产业年均增长已在个位数徘徊三年,国内游戏市场的天花板清晰可见,在下一个技术时代变革来临前,腾讯游戏需要向海外要增量。

事实上,腾讯游戏“出海”很早。2009年,腾讯就开始投资《英雄联盟》的开发商拳头游戏,并通过几次增资最终使其成为了旗下的子公司。但除了属于腾讯,这家公司仍由其原始团队负责,独立运作。

2016年,腾讯以86亿美元的价格收购《皇室战争》等热门手游的开发商Supercell,这是腾讯在游戏领域花费价格最高的一项投资案。这个季度,在Supercell完成并表之后,腾讯网络游戏业务得以同比增长25%。此外,再加上腾讯在动视暴雪、Epic Games、育碧等各大游戏公司的股份,至少腾讯的一部分——也就是资金早已出海了。

但直到被称为《*荣耀》海外版的《Arena of Valor》,腾讯自研游戏才算*次大规模进入海外市场。而投资Bluehole之后拿到了《PUBG》授权,由腾讯旗下光子工作室在移动版吃鸡赛马战中胜出的《PUBG Mobile》则在海外大红大紫。2019年9月,由动视暴雪授权的知名游戏IP《使命召唤》也由腾讯天美完成了移动化改造推出《CODM》,首月就拿到了超过五千万美元的营收和近1.5亿的下载量。

《PUBG Mobile》和《CODM》这两款游戏有一个共同点,即都是腾讯引进全球*IP,并用腾讯自己多年积累的自研能力加以手游化改造。Bluehole和动视暴雪这样的海外游戏公司将原来业已成熟的PC游戏、主机游戏品牌授权给腾讯,但实际的开发工作都由腾讯完成,然后再返回并拓展海外市场。据游戏媒体“游戏观察”的评价,这是一种类似于制造业的“代工”模式,意味着腾讯“有望成为全球重度手游的主要代工厂之一”。

广告收入结构持续优化

2019年腾讯网络广告业务收入为683.77亿元,同比增速18%,较上一年放缓。其中,社交广告收入增长33%,而媒体广告收入下降15%,两极分化的距离进一步拉大。

具体到第四季度,广告收入同比增长19%至202.25亿元,其中社交广告收入增长37%,媒体广告收入下降24%,仅为39.51亿元,在整个广告盘子中的占比已不到20%。

在经历了持续放缓的多个季度之后,广告业务终于从疲态中开始回升。此前的四个季度,这一块业务的同比增速分别为2019年Q3的13%、Q2的16%、Q1的25%。而在2018年,广告业务的单季度同比增速几乎都在40%左右。

受宏观经济的影响,广告业务的颓势几乎不可避免。但好消息是,随着持续下跌的媒体广告收入在整体广告收入中的占比不断缩小,其带来的下坠效应也会逐渐得以减弱。

社交广告的基础在于微信朋友圈、小程序以及QQ看点,这部分每季度都保持了同比30%以上的增长,长期来看依然会保持持续稳健的增长。

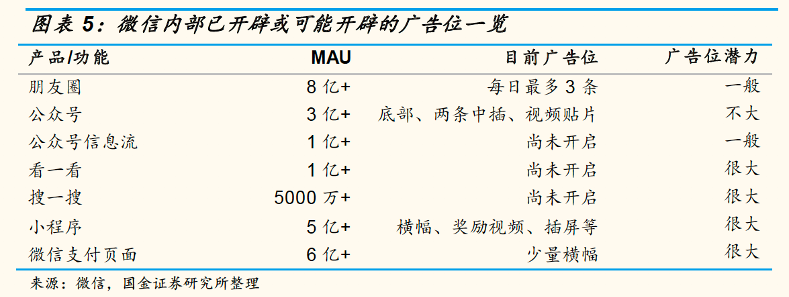

一方面,基本盘微信还在增长:微信及WeChat的合并月活跃账户数达11.64亿,同比增长6.1%,依托于如此一个庞然大物,只要稍微开放出一些广告位,对于广告收入的拉动都将快速显现出来。

2019年7月以来,腾讯对朋友圈及小程序广告进行改良,更加重视转化率。并且,据广发证券,朋友圈在12月开始内测第四条广告位,“看一看”“搜一搜”和小程序也都有着充足的潜在广告位,只是不会很快释放出来。

同时,朋友圈广告也越来越从“品牌”转向“效果”,这将降低广告主的投放门槛,可以说是微信广告的下沉过程。7月,小程序开始被允许直接投放到朋友圈;10月,腾讯推出了“附近推”营销解决方案,允许中小商户向3公里内的潜在消费者投放朋友圈广告,这些举措都会让长尾广告主变得越来越多。

向效果转化靠拢是广告投放不可逆转的趋势,这也使得腾讯的媒体广告业务日趋式微。据内部人士,腾讯的广告主对于“带货”的需求正变得越来越显性,这也是媒体广告很难做到的。而2020年的疫情将加速这一过程。

不过,在媒体广告持续下跌的同时,媒体内容的生产成本也同样在缩减。财报显示,Q4网络广告收入成本同比下降14%,主要原因在于视频广告内容成本的下降,以及成本管理到来的广告成本下降。再结合腾讯视频的数据来看:其全年营运亏损已减少至30亿元以下,而与之体量相当的爱奇艺的亏损数额高达93亿元。

疫情效应

可以料想的是,2020年初的疫情将给企业服务带来一轮显著的增长,只是这个数字暂时还无法反应在这次财报中。

财报显示,腾讯云服务年收入超过人民币170亿元,这较去年收入的91亿元增长了86%,与此同时,阿里云2019年收入同比增速为66%。从年收入来看,2019年腾讯云的年收入约为阿里的47.85%,仍然不及阿里云的一半,但较2018年的42.6%有所提升。

腾讯会议被首次写进财报:自2019年12月底推出后2个月内,其日活跃账户数超1000万。

企业微信和腾讯会议两个产品在财报后的电话会中被刘炽平多次提到:“目前这两款产品我们还是主要关注用户渗透率,商业化方面还不是关注重点。” 可以判断,腾讯的企业服务版块虽然正处在一个快速增长期,但短时间内对公司的收入贡献帮助不大。

腾讯的首席战略官James Michelle也在电话会上表示:“疫情对消费的影响是比较小的结构变化,更大的是让更多企业认识到远程办公的重要性。” 可见腾讯对企业服务板块在长线时间内所寄予的厚望。

不同于阿里强大的B端基因,腾讯依靠微信的11亿用户打C端牌,通过C端撬动B端。以智慧零售为例,腾讯通过企业服务号、微信小程序、微信支付、企业微信等产品将B端商家和消费者之间的沟通、营销、交易及服务渠道打通,而疫情场景则倒逼商家更主动接触腾讯智慧零售方案。这样的应用也出现在医疗、政务等垂直领域。

一个利好的点在于,金融科技和云服务板块的收入成本在Q4出现了明显下降,这体现出支付战争的放缓,以及云服务客户拓展正在逐渐显现出规模效应。

第四季度金融服务也表现出了强势的增长:同比增长39%至299.2亿元,且腾讯商业支付日均交易笔数超过10亿。商业支付的庞大流水体量成为支付业务进入收割期的基础。

但James Michelle在电话会上表示,疫情在过去2个月里大大影响了线下支付的体量,这种冲击将主要体现在支付营收上。可以预测2020年Q1腾讯的金融业务增长会出现一些缓滞。但另一方面,也刺激了小程序商业生态的进一步扩容:越来越多的线下商家往线上走。

如果总结腾讯的支付扩展阶段,可以分为:红包大战期,O2O行业渗透期,小程序生态构建期,如今第三个阶段也已经逐渐成熟。

并且,随着今年支付业务竞争趋缓,腾讯支付宝在商户返佣折扣将逐渐降低,这使得支付业务毛利率稳健提升,这为明后年支付业务盈利的规模提升奠定基础。不少券商认为,腾讯的金融业务是公司的中长期估值驱动所在。