中国快递江湖从诞生的那一刻起就从未平静过,曾经有人将中国快递企业分成两股势力:顺丰和其他。这个分类虽有些简单粗暴,却很形象。

如今经过了二十余年的发展,“顺丰和其他”的说法已经有些过时了,它们之间的差距在不断变化。

“穷小子”三通一达增长迅猛,在速度上将顺丰甩在了身后;思路清奇的京东物流利用“电商+仓储“的模式迂回到了各路“正规军”的大后方,对传统物流企业构成了不小的挑战。

快递江湖中各路高手的争斗进入了新阶段,即便顺丰已经率先实现了千亿营收,也仍然需要面对各路诸侯的挑战。

1

顺丰告别阴霾

一直对上市有抵触的顺丰,在2017年改变了一贯的看法,不仅拥抱股市还选择了借壳上市。但直到2月24日顺丰控股披露未经审计的2019年度业绩快报为止,A股都没有善待这位回心转意的“快递一哥”。

根据顺丰的数据显示,2019年其总营收较去年同期增长了 23.37%,达到1121.93亿元;实现归属于上市公司股东的净利润57.97亿元,较上年同期增加27.24%;公司扣除非经常性损益后归属于上市公司股东的净利润 42.08亿元,较上年同期增长20.78%。

这意味着顺丰成为了中国首家营收过千亿的快递上市企业,而且好消息还不只这一个,在披露营收的同时顺丰也披露了2020年1月份的营业数据。

尽管受到新冠肺炎疫情影响,顺丰1月仍然保持了稳定增速,营收(含供应链业务)116.28亿元,同比增长14.40%;业务量达到5.66亿票,同比增加40.45%。

在这份快报过后,顺丰第二天的股价开盘上涨了4.33%。

成为国内首家营收破千亿的上市快递公司,并且在疫情期间有着不俗表现的顺丰,一扫上市以来的阴霾。

其实在营收这方面顺丰一直是行业内的领头羊,三通一达在百亿规模徘徊的时候顺丰就过了五百亿,这次过千亿只不过是将彼此之间营收的差距进一步拉大。

2018年中通的总营收为176.04亿;圆通274.65亿;申通170.13亿;韵达138.60亿,顺丰的总营收则突破了900亿,达到909.43亿。

顺丰的高营收一方面来自于“天网+地网”构成的运输网络,其中“天网”发挥着不可替代的作用:根据顺丰官网的数据显示,截至2019年9月顺丰航空拥有包括波音747、767、757、737等机型在内的57架货机,组成了国内规模*的货机机队。

这为顺丰构筑了旁人难以逾越的护城河,圆通虽然也在2015年成立了自己的货机机队,但还没有可以和顺丰掰手腕的实力。

此外顺丰的高单价也是其营收远超同业的一大原因,而这也与顺丰采取的模式有关。

目前国内的快递平台在模式上看可分为两种:自营和加盟,顺丰选择的是前者,三通一达是后者。

加盟模式的优势显而易见,首先能做到轻资产运营,前期投入较小;其次可以快速的大规模扩张。但加盟制也存在先天不足,那就是企业无法对加盟商做到完全掌控,采用加盟模式的周黑鸭屡次被爆出存在食品问题正与此有关。

这反映到快递行业就是,时效出现问题的可能会变大。

自营模式却与之相反,投入大,难以快速扩张,但自己可以管控到“毛细血管”,在快递行业最直接的表现也是在效率上,这也是顺丰的法宝之一。

模式不同也决定了二者的定价,三通一达依靠低单价快速扩张,顺丰则走高价路线,这就拉开了二者的营收。

以2019年上半年为例,中通快递单件收入为1.63元,单价同比下降11.3%,申通快递单件收入为2.85元,同比下降8.36%;圆通快递单件收入3.02元,同比下降10.89%。

与此同时顺丰提升了单票收入,票均单价为23.62元,同比增加4.10%。尽管顺丰在下半年也开始降价,但平均价也达到了19.3元,远高于采取加盟模式的三通一达。

顺丰2019年能够率先迈过千亿门槛除了与它所采用的的模式有关之外,新业务的强劲表现也功不可没。

目前顺丰的业务可分为两部分,其一是传统业务,由时效和经济板块组成;其二是包括快运、冷运、国际、同城配、供应链在内的新业务。

根据顺丰发布的2019年半年报显示,快运业务的营收为50.72亿,同比增长46.99%;冷运及医药业务整体营收23.52亿,同比增长53.93%;国际业务营收为12.02亿,同比下滑1.56%;同城业务营收为7.86亿,同比增长129.13%;供应链业务实现18.43亿的营收,增长了129.13%。

新业务占顺丰整体营收的比重,从2018年上半年度16.30%上升至23.66%。

因此如果说2019年之前,顺丰的营收高于同行的原因更多的是在于其自营模式的特点,那从2019年开始顺丰的新业务便承担了更多的增长任务,并且完成的不错。

自营模式帮助顺丰在百亿规模*,如今在新业务的加持下,先人一步迈过了千亿营收的的门槛。

2

阴霾背后的腹背受敌

在这份财报之前,顺丰的股价表现一直不如人意,甚至让这位“快递一哥”在某些方面不如身后的小兄弟们,但影响顺丰根本的并不是股市。

顺丰营收、利润高出同行一大截,早已不是一天两天了,但三通一达直到2019年才有大规模的动作。

除了上文中提到的圆通组建自己的货机机队,准备从时效上扳回一局外,其他几家更多的动作是不约而同的选择了降价。

2019年上半年,中通快递单件收入为1.63元,单价同比下降11.3%;申通快递单件收入为2.85元,同比下降8.36%;圆通快递单件收入3.02元,同比下降10.89%。

紧接着顺丰在2019年下半年也开始了降价,到年末平均单价为19.3元。

三通一达主动打价格战的目的主要是想以此来抢占存量,扩大市场份额,跟互联网行业中的“跑马圈地”是一个道理。

然而不同寻常的是,三通一达通过降价成功的抢占了部分市场份额,这本在意料之中,但价格战却没有拉低三通一达的营收,甚至还实现了大幅增长。

这或许与他们的高增长有关,根据三通一达和顺丰2019年的半年报显示,中通营收实现了29.2%的增长;申通为48.62%;圆通15.64%;韵达为163.51%。

顺丰的增速排在倒数第二为17.68%,更糟糕的是这个成绩与去年同期32.16%相比,下滑了近一半。

而选择跟进的顺丰虽然市场份额也取得了增长,但增长的份额却是头部企业中*的。

在业务单量方面,根据三通一达2019年的半年报显示,圆通为28.14亿,同比增长35.15%;申通30. 12 亿件,同比增长47.25%;中通30.12亿件,同比增长约47.25%;韵达43.34亿票,同比增长44.71%。

而顺丰无论是在单量上还是增速上都被甩开了,2019年上半年顺丰的单量为20.17亿,仅增长了8.54%,跑输全行业25.7%的增速。

实际上,近几年快递江湖的风起云涌,带给顺丰的不仅是业务增速和市场份额的变化,也给顺丰的立足之本提出了挑战。

如果说三通一达的动作是在正面挑战顺丰,那对顺丰立足之本构成致命威胁的京东物流,则是从背后对顺丰进行迂回包抄,让顺丰腹背受敌。

对于京东做快递,刘强东曾表示“未来的快递企业只有两家——京东和顺丰。”

几年后刘强东又对快递行业有了新看法:京东覆盖了整个物流环节,从这个角度来讲,京东物流在全国范围内还没有一个真正意义上的物流竞争对手。

这话不仅没有把三通一达放在眼里,连顺丰也从*对手变成了other。

刘强东的底气在于,背靠京东的京东物流拥有其他快递企业所不具备的一个核心优势——电商。

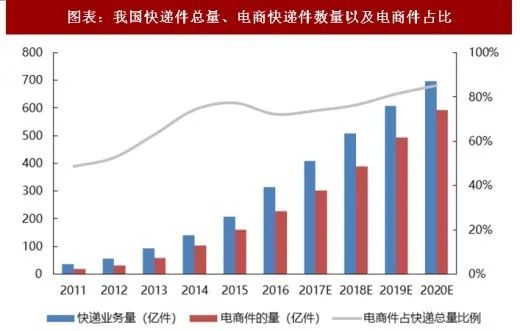

快递行业一直对电商有很强的依赖性,根据中国报告网的数据显示,2007年至2016年电商件在快递业务量中的占比一路走高,到2020年将接近80%。

这说明无论是三通一达还是顺丰,想获得高增长甚至是维持现状都离不开电商,而京东物流则有天然优势。

顺丰虽然也涉足了电商,但成果不理想。2019年年初有多家媒体报道了顺丰优选在上海、青岛、武汉等地出现大规模关店的现象。顺丰对此的回应是,“对部分线下门店的经营区域进行了调整,旨在集中资源聚焦重点城市。”

顺丰电商业务用屡战屡败形容比较贴切,这拨“关店潮”只是顺丰电商近十年发展过程中的一个缩影

当然如果仅有电商这一点优势,那京东物流与三通一达对顺丰的意义没什么差别。

刘强东之所以有底气的关键还在于,京东物流用“前置仓”的模式做到了别人难以企及的高效,电商件可以“上午下单,下午送到”,并且依托于此将业务延伸到了个人快递。

三通一达、顺丰在提高快递时效方面,采取的都是在运输过程中提高周转效率的方法,顺丰和圆通的货机机队也是因此而组建。

而京东物流的思路则是让货尽可能的离用户更近,为此兴建了数量多、规模大的“前置仓”,通过缩短货与客户之间的距离,来达到高效的目的。截至2018年末,京东拥有550座仓库、总面积约1200万平米。

也就是说脱胎于京东的京东物流,在高时效和占据快递总量近八成的电商件方面,对顺丰构成了三通一达所难以企及的挑战。

前腾讯电商CEO吴宵光曾经做过这样一个总结:“从物流的角度看,淘宝模式即物流用快递公司其实是无效的。卖家辛辛苦苦从深圳进再把货拉到北京,深圳买家下单卖家只能用快递再发回去。”

“物流是电商的核心竞争力,未来谁没有物流能力,谁就不要做电子商务。如果一个电商的物流能力只是靠‘四通一达’,就是这个行业里水平*的电商平台。”

总的来看,虽然顺丰2019年的新业务表现抢眼,但目前的顺丰仍处于三通一达和京东物流的夹击之中,其竞争优势不断被挑战。

营收迈过千亿门槛的顺丰,仍然有很多问题要解决。