估值15亿、王思聪持股,自称“中国唯一全产业链影视公司”的耳东影业正式奔赴香港IPO。

近日,耳东影业集团有限公司(简称“耳东影业”)披露IPO招股书,拟在港交所主板上市。短短四年时间中,这匹影视黑马跑马圈地的速度十分惊人。在其参与投资的影视项目中,《我和我的祖国》《西虹市首富》《红海行动》等爆款电影赫然在列。

粗略统计,耳东影业2018年参与的影视票房收入总计84亿。不过,在这些电影的片头,却看不到其Logo。而圈内,一直对其跟投为主的资本运作模式颇有质疑。

曾有一段上市坎坷路的耳东影业,这次能否顺利登陆香港资本市场?

成立仅四年

自称“中国唯一”,80后金融老手操盘

“我们是一家于2015年成立且总部位于北京的影视文化集团,在整个中国影视文化产业链中拥有综合能力。我们的核心业务分布涵盖影视文化产业链的上下游领域,其中包括电影及连续剧投资及制作管理;影视运营及管理;及艺人管理。根据行业报告,在主要市场参与者中,我们为中国唯一拥有全部该等能力的电影娱乐集团。按2018年中国电影娱乐公司所投资的电影总数计算,我们名列第七。”

在公布的不完整招股书中,耳东影业开篇就将自身定位是“中国唯一全产业链影视公司”。

到底是否如此尚无法验证,不过作为一家刚成立四年的影视公司,就能参与到《红海行动》、《邪不压正》、《西虹市首富》这种头部顶级项目当中,这家年轻的公司来势汹汹。

外界评价耳东影业创始人陈硕罡是一位投资眼光独到、管理运筹帷幄的80后创业家。而事实上,不如说他是一位金融行业的资深行家。

七年前,担任北京品今贵金属经营有限公司总裁的陈硕罡在接受《中国经济时报》的专访时,曾表示,其创立“品今”品牌之初,就确立了一个明确的目标——要做大做强,成为中国金融投资咨询业的领军企业。

天眼查显示,陈硕罡在多家金融公司担任高管职位,其中包括在品今电子支付科技有限公司担任执行董事等。值得一提的是,他担任高管的中企华今财富(北京)投资管理有限公司被最高人民法院列为失信公司。

有趣的是,耳东影业另一位80后大股东杨凡同样在金融领域摸爬多年。据《中国广播影视报道》,杨凡毕业于对外经济贸易大学,毕业后从事金融行业达10年之久,曾在香港负责跨境投行和资产管理。

2018年参投票房收入84亿

净利润仅4000万

金融人跨界做电影,手法独特,但也遇到了难题。

传统的影视公司都是做内容起家,通过创造一两部爆款电影打开市场,耳东影业采取了不一样的打法:以金融投资的方式来做电影。

具体来看,耳东影业电影电视剧采用的是大量跟投的形式,然后部分分销部分自留获得收益。

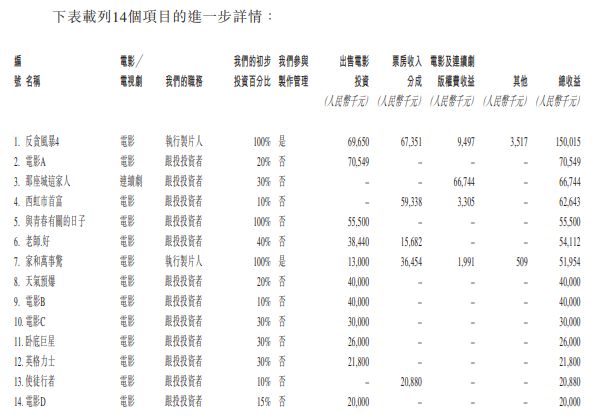

招股书显示,截止招股书公布之日,耳东影业确认收入的项目共51个,其中有14个项目的收益在2000万元以上,包括电影《西虹市首富》《老师好》《反贪风暴4》和《行徒使者》,以及电视剧《那座城这家人》等。

这14个项目中只有3个是耳东影业主控的,剩下11个都是跟投的形式。跟投作品中,又有8部在上映前就出售了电影投资权益。

以贡献收入最大的主控电影《反贪风暴4》为例,耳东影业最初拥有100%的投资比例,在后期发行的过程中,通过出让投资份额获得收益6965万元、后期票房分成6735.1万元,加上版权等其他项目共计收益1.5亿元。

根据弗若斯特沙利文出具的相关报告,按2018年中国电影公司投资的电影数量看,公司名列第七;当年公司参与投资的电影作品总票房收入达到84亿元,在中国电影行业排名第8。

不过,其营收情况和84亿的总票房看起来并不匹配。招股书显示,2016年、2017年、2018年、2019年上半年,耳东影业营业收入分别为4422.8万元、1.75亿元、3.8亿元、4.36亿元,净利润分别为453.2万元、2370万元、4088万元、3665.7万元。

逐渐在影视行业站稳脚跟的耳东影业也意识到了这个问题。2018年初,杨凡接受媒体采访时表示,2019年,耳东将一改2018年参投为主的行业地位,将开启头部战略,无论是国内、香港、还是海外,争取项目主控,杨凡希望这个数据不少于80%。

完成两轮融资,估值15亿

王思聪持股,曾试图挂牌新三板

公开资料显示,自2015年成立以来,耳东影业共完成两轮融资,其中不乏猫眼、英皇等知名机构的身影。

根据招股书,2019年5月,猫眼斥资137.2万美元,持有耳东影业0.65%的股份,成为重要股东;另一大机构股东英皇娱乐通过Emperor Bloom Investment Limited持有0.96%的股权。

2019年10月,王思聪全资控制的Iconic Fashion Limited以150万美元的价格取得0.72%的股份;Double Priority Limited投资400万美元持股1.92%,据此计算,耳东影业的估值为2.08亿美元,人民币14.56亿元。

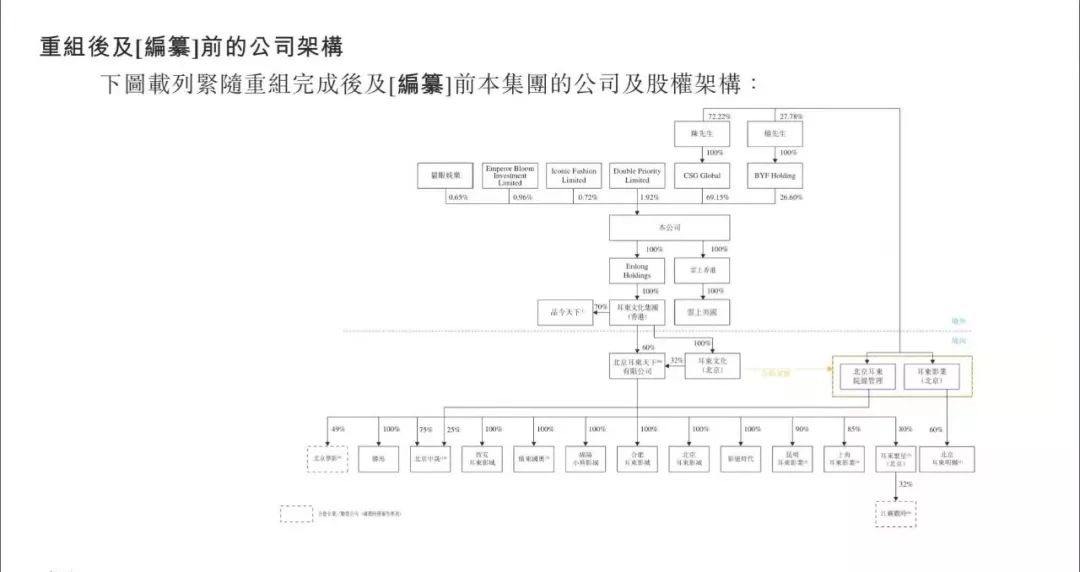

耳东影业的股权架构比较分散,根据招股书,此次上市的主体是包含北京耳东在内的耳东影业集团。两位创始人陈硕罡与杨凡持股最多,分别为69.15%和26.6%。另外四位外部股东中,Double Priority Limited持股1.92%成为最大机构股东。

令人咋舌的是,耳东影业关联企业数量非常多。据招股书披露,附属企业包括耳东影业(北京)、大连浩瀚教育咨询股份(大连耳东)、品今天下影视、耳东繁星、耳东明樾、广东国奥等。

而在寻求赴港IPO之前,耳东影业还曾尝试过挂牌新三板。

2016年,如今的耳东影业董事长杨珖认购了原新三板挂牌公司海宝生物19.11%的股份,开始资本运作。彼时杨珖持有品今控股旗下品今(北京)投资基金管理有限公司100%股份。另一边,品今控股高管杨凡通过协议持有海宝生物31.99%的股份,杨凡与杨珖通过签署一致行动协议合计持有海宝生物51.1%的股份,就此成为海宝生物的实际控制人。

不久,海宝生物发布公告称,拟通过支付583万元现金的方式购买陈硕罡持有的源石影视80%的股权,从事影视业务,但计划最后被终止。

不过海宝生物先后变更了两次公司名称,分别为“大连耳东影业股份有限公司”,“ 大连浩瀚教育咨询股份有限公司”,源石影视也在2017年9月将名称改为了如今的耳东影业(北京)有限公司。

影视圈这一年

1884家公司关门,演员无戏可拍

耳东影业低调赴港谋求IPO,难掩今年影视行业的萧条境况。

“今年我已经8个月没有拍戏了。”今年8月份的时候,迪丽热巴在一档综艺上表示。饰演过《新喜剧之王》女主角的鄂靖文2018年后再未出演新作品,就连老干部霍建华也自嘲“我失业很久了”。据统计,今年横店开机率较去年下滑近45%,一线演员也难掩焦虑。

而VC/PE机构对影视行业的热情正在冷却。清科研究中心最新数据显示,2019前11个月,娱乐传媒行业投资总额约85.11亿,同比下降78.7%;投资案例数量约277起,同比下降56.3%,降幅之大令人咋舌。

某文娱基金投资人曾直言,“我们一年多没有投文娱项目了,现在在看消费行业。”

圈内人的感受更直观。不久前,博纳影业集团董事长于冬在一场活动上感慨,“以前跟导演聊一聊觉得能投就投了,现在不行了,现在投资影视项目,必须看剧本”。

这一年,影视行业这条路上尸骨累累。天眼查数据显示,截至2019年11月,今年中国影视公司关闭和注销的多达1884家。

“要看好你的现金流,这是抵抗下行周期的唯一办法。”于冬感慨,大家要谨慎投资,过去凭运气赚来的钱,不要凭本事赔回去,电影项目要慎之又慎,“Cash is king!”