根据清科旗下私募通数据统计,11月VC/PE市场共发生354起投资案例,同比下降22.7%,环比上升14.2%;总投资金额为366.82亿元人民币,同比下降12.1%,环比上升38.3%,本月投资事件案例数及金额环比均小幅上升。本月发生8起10亿元以上的大额投资事件,案例数环比上升33.3%,融资金额环比上升126.3%。从投资策略来看,IT行业依旧为本月热门行业,在本月备受VC/PE机构关注,医疗健康领域融资超百亿元拔得头筹。从投资地域来看,最受资本青睐的是北京地区,涉及金额为113.01亿元人民币,稳居各地区融资总金额*位。从退出方面看,11月共发生退出事件300笔,其中IPO退出数量为291笔,并购退出9笔。受科创板利好,本月退出市场热度持续,IPO退出数量大幅增加。

在政策导向方面,11月22日,国家发改委、商务部公布《市场准入负面清单(2019年版)》(以下简称《清单(2019年版)》),与2018年版相比,《清单(2019年版)》首次对私募基金行业管理提出明确要求。《清单(2019年版)》在禁止违规开展金融相关经营活动的内容中提出,非金融机构、不从事金融活动的企业,在注册名称和经营范围中原则上不得使用“基金管理”字样。凡在名称和经营范围中选择使用上述字样的企业(包括存量企业),市场监管部门将注册信息及时告知金融管理部门,金融管理部门、市场监管部门予以持续关注,并列入重点监管对象。其中,“基金管理”是指从事私募基金管理业务的基金管理公司或合伙企业。通过纳入市场准入负面清单规范私募基金,仅要求不从事私募业务的企业,即清单所指的“非金融机构、不从事金融活动的企业”这一主体,原则上不得以“基金管理”命名。实际操作中,如有注册名称中含有“基金管理”的企业,市场监管部门应将其注册信息告知金融管理部门。对于确实从事私募基金行业的机构,市场准入门槛并未提高,也不设置准入许可或禁入规定。《清单(2019年版)》还对私募基金行业管理提出了新要求,在全国实行统一的准入标准、统一的监管措施等,推动“非禁即入”普遍落实,将应属于市场主体的“自主权”赋予市场主体。同时,通过信息共享,保障将私募基金及时纳入法律监管范围。《清单(2019年版)》的发布,意味着市场监管部门与行业监管部门将实现信息联通共享,对“伪私募”的监管力度将进一步加大。

本月融资金额和案例数环比均小幅上升

根据清科旗下私募通数据统计【见图1】,11月中国股权投资市场共发生投资案例354起,同比下降22.7%,环比上升14.2%。其中披露金额的案例194起,共涉及投资金额366.82亿元人民币,同比下降12.1%,环比上升38.3%。本月机构出手仍显谨慎,投资事件案例数及金额环比均小幅上升。

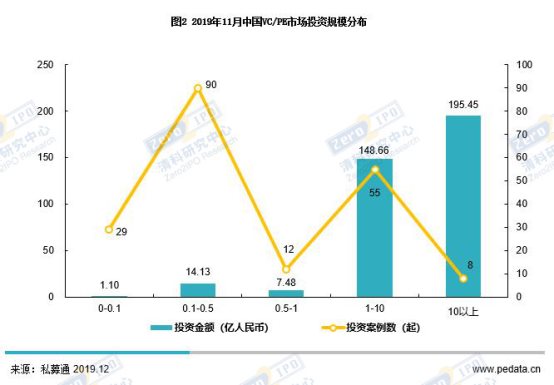

根据清科旗下私募通数据统计【见图2】,本月中国股权投资市场投资规模小于1,000万元人民币的小额投资事件共发生29起,占比14.9%,共涉及金额1.10亿元人民币,占比0.3%;投资金额在1,000万到5,000万元人民币之间的投资事件共发生90起,占比46.4%,共涉及金额14.13亿元人民币,占比3.9%;投资金额在5,000万到1亿元人民币之间的投资事件共计发生12起,占比6.2%,共涉及金额7.48亿元人民币,占比2.0%;金额在1亿到10亿元人民币之间的投资事件共发生55起,占比28.4%,共涉及金额148.66亿元人民币,占比40.5%;投资金额在10亿元人民币以上的大额投资共计发生8起,占比4.1%,共涉及金额195.45亿元人民币,占比53.3%。本月10亿元以上的大额投资事件案例数环比上升33.3%,融资金额环比上升126.3%。

本月A轮融资金额及案例数均位居榜首

根据清科旗下私募通数据统计【见表1】,11月中国股权投资市场的投资轮次从数量分布上来看,排名前三的是A轮、天使轮和B轮,案例数分别为128起、54起、51起,案例数占比合计65.8%。在投资金额方面,本月位居榜首的是A轮,涉及投资金额105.35亿元人民币;此外,上市定增涉及投资金额86.15亿元人民币,居第二位;位居第三位的是C轮次,涉及投资金额59.84亿元人民币。

IT行业投资案例数夺魁,医疗健康领域融资超百亿元拔得头筹

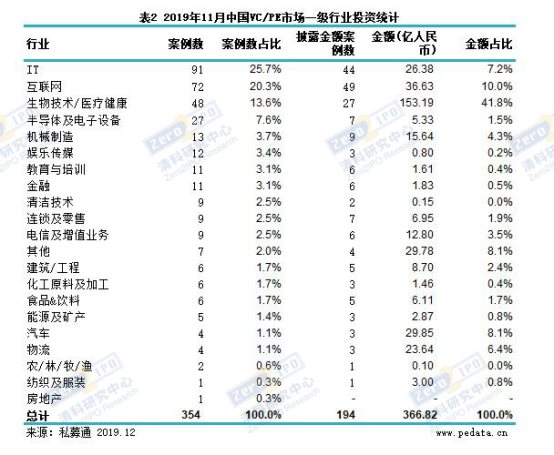

根据清科旗下私募通数据统计【见表2】,11月VC/PE市场投资共涉及21个一级行业。从案例数量上来看,IT、互联网及生物技术/医疗健康仍然位居前三位。其中,*位的IT行业共发生投资事件91起;第二位的是互联网行业,发生投资事件72起;生物技术/医疗健康行业发生投资事件48起,位居第三。在投资金额方面,生物技术/医疗健康行业获得153.19亿元人民币的融资,稳居首位;此外,互联网行业在本月获得了36.63亿元人民币的融资金额,占比10.0%,位居第二位;汽车行业排名第三,涉及投资金额29.85亿元人民币,占比8.1%。

北京地区市场热度持续,融资金额超百亿元人民币

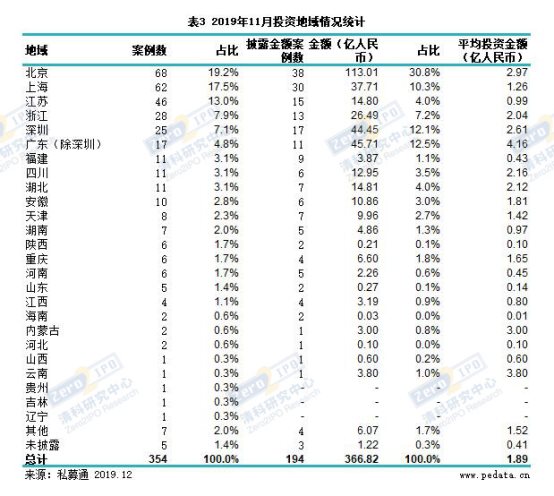

根据清科旗下私募通数据统计【见表3】,从投资地域上看,11月发生的354起投资事件涉及27个省市。从案例数量上看,排名前三的地区总案例数量为176起,占比49.7%。其中,北京地区*,共发生68起投资事件,占投资案例总数的19.2%;排名第二的上海地区共发生62起投资事件,占比17.5%;江苏地区排名第三,发生投资事件46起,占比13.0%。在投资金额方面,本月北京地区以113.01亿元人民币的融资金额跃居本月*位,占比30.8%;紧跟其后的是广东(除深圳)地区,融资金额为45.71亿元人民币,占比12.5%,位居第二位;本月深圳地区涉及投资金额为44.45亿元人民币,占比12.1%,居第三位。

本月典型案例:

小鹏汽车获4亿美元C轮融资,引入战略投资人小米

2019年11月13日,小鹏汽车宣布成功签署C轮融资,总金额为4亿美金。本轮融资引入新战略投资伙伴小米集团,与此同时老股东经纬中国继续加码,何小鹏继A、B两轮后再次以个人投资人身份加持本轮。除了4亿美元股权融资外,小鹏汽车还宣布获得招行、中信以及汇丰等多家中外银行总额达数十亿元人民币无抵押信用贷款。小鹏汽车此前已在2017年6月完成22亿元人民币A轮融资;在2018年8月完成B轮和B+轮62亿元融资,总融资额超过100亿元,估值近250亿元。小鹏汽车是一家电动汽车生产制造商,致力于应用新的技术、工艺和商业模式,打造年轻人喜爱的智能化电动汽车。汽车拥有低速自动驾驶跟随的功能,并为解决停车难的困扰,开发了包括自动泊车以及远程召唤的功能。对于此次战略投资,小米集团的创始人、董事长兼CEO雷军表示:“小米集团和小鹏汽车在智能手机和智能汽车互通方面,已开展了深入的合作,并取得了丰富的成果。希望通过本次战略投资加深双方在智能硬件和IoT领域的进一步合作。”

康方生物完成近1.5亿美元D轮融资,正心谷创新资本和中国生物制药领投

2019年11月2日,康方生物宣布完成近1.5亿美元D轮私募融资。本轮投资由正心谷创新资本和中国生物制药领投,深圳创新投资集团、清池资本(LAKE BLEU Healthcre Fund)、国新国信东吴海外基金、AIHC、Orbimed (奥博资本)、嘉华集团、建信资本、杏泽资本、勤智资本和交银国际等著名投资机构共同参与投资。此轮融资完成后,康方生物将加速推进创新药研发和多个在研产品的临床研究,进一步通过自主研发及对外产品合作,加快高品质的创新药物进入市场的速度,同时吸引并培养优秀人才,将公司进一步做大做强。康方生物成立于2012年3月,是一家创新型生物制药公司,聚焦于肿瘤、自身免疫性疾病、心血管疾病等疾病领域的新药开发。目前已建立了超过30个抗体新药的产品线,涉及PD-1、CD47、CD73、TIGIT、IL12/23、IL17、IL4R等热门靶点,其中10个品种处于国内及国际临床试验阶段。中国生物制药副总裁谢炘表示:“这是继我们旗下子公司正大天晴今年6月与康方生物达成合作后,我们与康方的又一次深度合作,也是中国生物制药首次作为领投方之一参与国内创新型生物医药企业的Pre-IPO融资。中国生物制药致力于开发有突出临床价值的药物,尤其是创新药物。此次投资康方生物符合我们的整体创新战略,我们看好并支持康方生物的发展。此次与康方生物再度合作标志着双方共建医药生态圈的互动迈向深入,将惠及更多的中国乃至全球患者。”

综合医疗服务平台思派集团获约10亿元D+轮融资,腾讯领投

2019年11月20日,思派集团完成了约10亿人民币的D+轮融资,由腾讯再次领投,双湖资本联合投资,现有股东包括富达集团旗下的斯道资本和F-Prime Capital、中电中金、IDG资本也进一步大比例增加投资。思派集团成立于2014年,是一家综合医疗服务平台,其以SMO(临床试验现场管理)、RWE(真实世界研究)与患者管理、DTP(肿瘤和特殊疾病专业药房)、PPO(肿瘤优选专家网络)四个业务板块为核心,建立了临床肿瘤数据和临床肿瘤医学业务(SMO+RWE)、医疗业务(DTP+PPO)之间的闭环,基于“医、药、数据”三层网络搭建成临床肿瘤和重疾领域的医疗综合服务平台。目前,思派集团已先后搭建全国性涵盖各瘤种,由3000位专家组成的临床肿瘤医疗网络、覆盖全国649个县级(含)以上区域的特药服务网络和专业临床医学和医疗网络;并在广州、北京、上海设立3个业务总部,各项业务网络覆盖全国30个省份。双湖资本CEO张艳表示;“思派在肿瘤领域多点深度布局,逐渐建立了商业保险形成闭环所必须的服务和控费能力。双湖资本长期看好中国医疗保障系统的社会化,愿意支持思派在医疗服务领域的创新和探索。”

退出市场热度持续,本月IPO退出数量大幅增加

根据清科旗下私募通数据统计【见表4】,11月共发生退出事件300笔,环比上升78.6%。其中,IPO退出事件291笔,环比上升110.9%,并购退出事件9笔。本月退出事件共涉及企业53家,其中IPO退出涉及44家企业,环比上升63.0%,并购退出涉及9家。退出方面,IPO退出仍为我国股权投资市场的主要退出方式,受科创板利好,本月退出市场热度持续,IPO退出数量大幅增加。

本月比较具有代表性的退出事件为红杉中国退出博瑞医药和同创伟业退出长阳科技。

11月8日,博瑞医药成功登陆科创板,股票代码为688166,发行价格为每股12.71元,公开发行后总股本为4.1亿股,成为该领域*家登陆科创板的高科技医药企业。博瑞医药成立于2001年,是一家研发驱动、参与国际竞争的全产业链和多技术平台的复合型企业,一直从事高技术壁垒的医药中间体、原料药和制剂产品的研发和生产业务,目前已经形成了发酵半合成平台、多手性药物平台、靶向高分子偶联平台以及非生物大分子平台等药物技术研发平台,产品覆盖抗肿瘤、抗感染、心脑血管、补铁剂、免疫抑制、兽药等领域。成立至今的18年间,博瑞医药获得众多VC/PE机构的支持,包括红杉中国、元禾原点、礼来亚洲基金、弘晖资本、弘鹏投资、国发创投、华泰紫金等。博瑞医药共获5轮融资,红杉中国是*大机构投资方。医疗健康是红杉中国最为重视的四大投资板块之一,在创新药、医疗器械、医疗服务和精准医疗等细分领域已经投出了多家龙头企业。博瑞医药是红杉中国今年上市的第5家成员企业。2018 年,红杉中国旗下的宁波梅山保税港区红杉智盛股权投资合伙企业(有限合伙)总共向博瑞医药投了24870万元。作为博瑞医药的*大机构股东,红杉中国十分看好博瑞医药的核心价值和发展前景。红杉资本中国基金合伙人周逵表示:“博瑞团队通过20年的不懈努力,选择一批技术壁垒高的原料药和制剂进行研发生产,打造了从原料药到制剂的垂直价值链。同时,博瑞依托自己在多个技术平台的优势,积极拓展并研发了一批‘全球新’的原创新药候选化合物,成为国内少有的兼具完整研发体系和多价值链业务的制药集团。我们非常看好博瑞,希望它在科创板上获得巨大的科技创新和业务发展动力。”本次博瑞医药成功挂牌上市,红杉中国获得1.47的回报倍数。

11月6日,长阳科技在上海证券交易所科创板挂牌上市,公司证券代码为688299,发行价格每股13.71元,发行市盈率为48.72倍。作为陪伴公司共同成长的投资人,同创伟业董事长郑伟鹤见证了这一时刻。2019年以来,同创伟业已收获10家IPO或过会企业,其中包括微芯生物、澜起科技、久日新材、普门科技和长阳科技5家科创板上市公司。同创伟业成立19年来,已投资超过400家企业,助推上市的投资企业数量达71家。长阳科技成立于2010年,是一家拥有原创技术、核心专利、核心产品研发制造能力的高分子功能膜高新技术企业。长阳科技主要从事特种功能膜的研发、生产和销售,主要产品有反射膜、背板基膜、光学基膜等多种高性能功能膜,产品广泛应用于液晶显示、半导体照明、新能源、半导体柔性电路板等领域。长阳科技表示未来将重点聚焦新型显示、半导体、5G 这三大应用场景,重点开发这三大应用场景中严重依赖进口且急需实现进口替代的关键性功能膜产品,研发和储备面向未来科技前沿的新产品。2014年长阳科技获得同创伟业首轮投资,此后同创伟业又分别于2015年和2017年初对长阳科技进行了两轮加码,前后共投资超过1亿元,至今股权占比为14.8%,成为长阳科技*的机构投资人。5年前长阳科技尚未盈利,鲜少有财务投资者会敢于投资,实际上在第三轮投资时许多围观许久的机构才纷至沓来,但是基于对公司所处行业、市场的深刻研究以及该公司技术、管理团队的认可,同创伟业依然果断押注,5年间同创伟业陪伴了这家企业从尚未盈利到核心产品出货量实现全球*,从默默无闻到登陆新三板,直至目前正式登陆科创板。本次长阳科技成功挂牌上市,同创伟业获得3.77的回报倍数。

清科研究中心是中国股权投资行业专业综合的研究机构。一直致力于为众多的有限合伙人、政府机构、VC/PE投资机构、战略投资者,以及律师事务所、会计师事务所等提供专业的信息、数据、研究、咨询以及培训服务。清科研究中心旗下产品品牌包括:清科排名、清科研究报告、私募通、清科咨询、清科投资学院等。

清科研究中心在国内市场影响力持续提升,截至目前服务机构数量超700家,其中服务的政府主要部门包括国家发改委、国家科技部、证监会等,以及超过40个省市地区的金融办、发改委、科技局等机构,深度参与市场分析与相关政策制定。清科研究中心作为国家部委和各地政府引导基金尽职调查和投资顾问服务商,为国家科技部科技成果转化引导基金、吉林省、山东省、天津、深圳、重庆、成都等全国近百个省市地区提供了政府引导基金尽职调查、绩效考评等咨询服务。

私募通是清科研究中心旗下一款覆盖中国创业投资及私募股权投资领域全面、精准、及时的专业数据库,为有限合伙人、VC/PE投资机构、战略投资者,以及政府机构、律师事务所、会计师事务所、投资银行、研究机构等提供专业便捷的数据信息。

*************************************************************************************

研究中心网址:www.pedata.cn

清科研究中心邮箱:research@zero2ipo.com.cn

私募通邮箱:pedata@zero2ipo.com.cn

研究及产品咨询:400-600-9460