休闲食品界在A股即将迎来一位重量级选手,良品铺子在排队五百余天之后终于过会了,至此国内规模较大的零食企业基本都登陆了资本市场。

这并不是良品铺子*次“上市”了,2014年良品铺子就曾冲击港股但以失败告终。

如今二次上市的良品铺子需要面对的不仅是不断变化的市场,还有选择通过“上山下乡”来适应市场的友商们。

而此时的良品铺子也与上次闯关时有所不同,此时的它选择了一条与众不同也颇具挑战性的路——打造高端品牌。

高端品牌在任何行业都有着远超同行的高利润,手机行业的苹果、吹风机中的戴森都是如此。

但高端品牌在拥有高利润特性的同时也兼具高难度的特点,比如小米曾发力试图用note系列、mix系列冲击高端市场,但均以失败告终;而肩负着丰田进军高端市场的雷克萨斯,也同样有些尴尬,至今只能算是豪车阵营中的二线。

如今一心想树立高端品牌形象的良品铺子,似乎也在向上跃升时陷入了尴尬的境地。

招股书背后的隐忧

良品铺子在上市这方面虽然只能算是行业内的跟随者,但是从其招股书中披露的数据来看,良品铺子对IPO还是有几分底气的。

根据招股书显示,2015年到2018年上半年良品铺子的营收分别是31.4亿、42.8亿、54.2亿、30.3亿。虽然按从营收上看增长势头不错,但利润却持续走低。

2015年到2018年对应的利润分别是3232万元、6729万元、1.13亿元、1.12亿元。

虽然利润也在增长,但是行业内的利润率均值为40.3%,而良品铺子的利润率则一直徘徊在30%左右,不仅远低于行业内的均值,也低于来伊份、盐津铺子等企业的利润率。

而且良品铺子截止到2018年之前的净利率,也仅为2%左右。

良品铺子的利润率不仅低于行业平均水平也低于竞争对手有两个可能,一个是营收低,成本太高,摊薄了利润,另一个就是自身的模式所致。

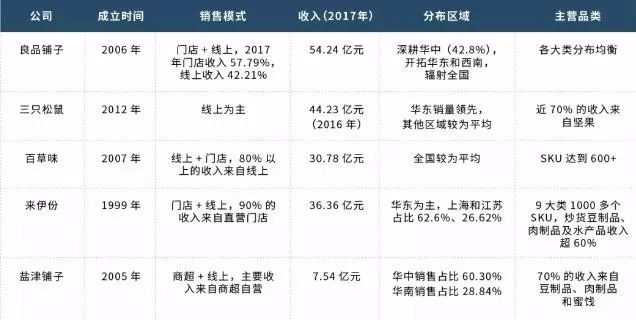

首先从营收上来看,良品铺子2017年的营收达到了54.24亿,网红三只松鼠的营收为55亿,非但不低,这个水平在业内也是*。

问题或许出在成本上。

首先招股书显示良品铺子的营业成本是不断上升的,2015年到2018年上半年分别为21亿、28亿、38亿、21亿。

其中占比较大的销售费用所占的比重虽然从22.83%下降到了18.75%,但这似乎是由于营收的不断增长导致的,并不是销售方面的投入真的减少了。

具体来看,2015年到2018年上半年期间良品铺子的销售费用分别为7.19亿元、9.52亿元、10.55亿元、5.69亿元。

另外,招股书显示良品铺子的利润波动幅度也很大。

良品铺子2015年的归母净利润为4535万元,2016年则是9895万元,同比增长118%,而到了2017年则只增长了14%,波动不可谓不大。

成本方面还有一点不可不提的就是,一心想做高端品牌的良品铺子在研发上的投入却在逐年下降。

据招股书显示2015年到2018年上半年良品铺子的研发费用分别是585万、5835万、4145万和963万,占总营收的比重一直在1%左右徘徊,远远比不上销售方面的投入。

而截止到2018年6月30日,良品铺子的研发人员一共128人,其中产品资源研发中心仅有18人。

据业内人士透露,零食行业本身科技创新的空间就不高,这些企业的研发人员大多都是从事产品规划和包装设计的。

行业的科技属性不高,企业在这方面投入不大可以理解。

但有一点需要注意的是,零食行业的研发主要体现在产品规划和包装设计上,而像良品铺子这种想要打造高端品牌的企业却不断减少在这方面的投入,这种南辕北辙式的做法实在在令人费解。

OEM模式的利与弊

OEM模式简单讲就是企业把传统模式中的生产制造环节外包出去,也可以说是“贴牌”。

这个模式*的优点就是企业可以轻资产运营,没有重包袱。

这主要体现在两点上,*点在财务方面有着流动资产占比的特点。

据良品铺子招股书显示,2017年的流动资产占比达到了79.5%,2019年的数据虽然还没出但是应该和这个水平差不多,另外三只松鼠的流动资产占比也很高,在80%左右。

而良品铺子和三只松鼠的流动资产主要就是代工厂的贴牌产品,这在减少企业在生产制造方投入的同时,也给采用这种模式的企业设置了一个门槛,必须实现高周转。

从数据上我们可以看出 不管是已经上市的三只松鼠还是即将上市的良品铺子,采用OEM模式的零食企业库存占比都很大,这时周转速度如果慢那库存就会越来越多,而且囿于食品有保质期的限制,对良品铺子的周转率也有了相对高一些的要求。

第二点就是上文中提到过的节省成本。

不妨来做个对比,一家采用传统模式的食品企业的成本结构大概可分为生产、原材料、人力、研发以及销售这几个部分。

而良品铺子采用OEM模式之后,省去了生产和采购原材料的费用,企业把有限的精力投入到研发和生产中就可以了。

由于零食行业的科技创新空间不高,因此食品行业的企业在采用了OEM模式之后其销售支出自然就会大于研发支出。

但这种模式在为企业带来种种好处的同时,也为企业带来了很多风险。

首先就是上文提到的较高的流动资产占比与高周转,二者必须是同步的。

如果流动资产规模大周转率低,那就会影响到现金流的周转;如果流动性资产占比小,周转高,就可能会无货可卖,这样的“有价无市”不是企业应该有的,这同样影响企业营收。

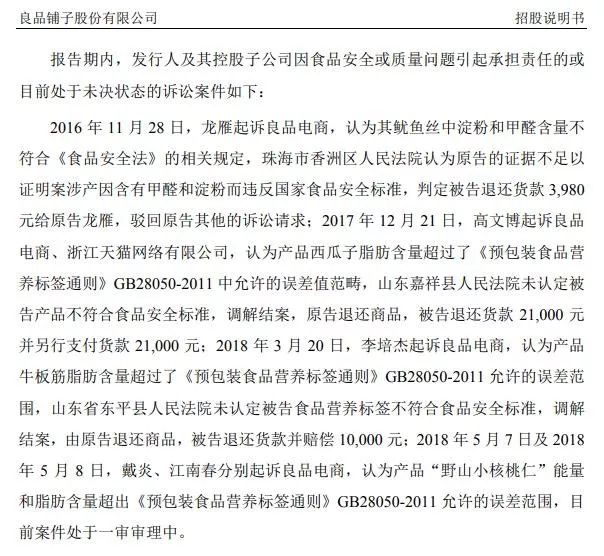

其次就是带来了产品质量的问题,关于这个问题良品铺子在招股书也做了说明。

招股书显示,良品铺子曾经在2017年3月21日因供应商加工的产品不符合食品安全标准,被湖北食品药品监督管理局罚款64.28万元。

但是良品铺子在招股书上只提到了这一起因产品质量问题被处罚的事件,而实际上这已经不是*次了。

早在2016年底,良品铺子就因其四川子公司“四川良品铺子”被四川省成都市食品药品监督管理局检出其在邛崃临邛东街店销售的“金针菇”不合格,而被点名。

2017年2月,良品铺子又因为供应商生产的一款腰果产品被检测出霉菌超标而被湖北食品药品监督管理局处罚。

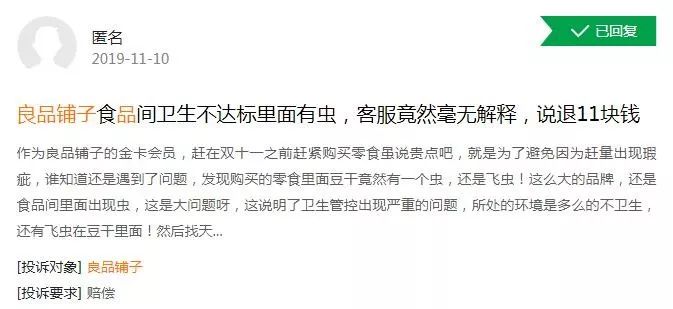

此外,招股书上显示良品铺子还陷入多起质量诉讼案,而在一些第三方投诉平台上也存在一些对其产品质量问题的投诉。

种种迹象表明良品铺子产品的质量问题并不是个案,而问题的症结或许正是良品铺子采用的OEM模式。

因为采用这种模式的企业,通常都无法对原材料的质量进行很有效的控制。

而良品铺子也在招股书中提到了这一点,“公司的产品质量不可避免的受限于农副产品原材料供应、供应商生产能力等因素影响”。

此外,良品铺子也表示将进一步加强对供应链的管理。

但是无论从屡次被监管部门处罚,还是消费者的反馈来看,良品铺子的产品质量似乎与“高端”的定位尚存在一定的距离。

良品铺子的危与机

在过去很长一段时间里国内的食品行业都饱受供给端散、乱、效率低等顽疾的困扰,良品铺子能在这样的环境下脱颖而出说明其采用的策略已经取得了阶段性的成功。

但是面对不断变化的市场,摆在已经取得阶段性胜利的良品铺子面前的不仅是机遇,还有挑战。

良品铺子的机遇,主要体现在行业发展和自身发展这两个方面。

首先,从我国休闲食品行业站在了前所未有的高点。

据公开数据显示,2010年我国休闲食品行业产值为4014亿,2017年达到9191亿,年复合增长率为12.56%,到了2018年已经达到10297亿,而且预计明年仍将保持两位数的增长,届时整个行业产值有望达到2万亿。

与“万亿”规模的发展空间形成鲜明对比的是,迄今为止还没有一家企业的营收能突破百亿。

另外,消费者需求空间的增长前景同样可观。

根据欧睿咨询的数据显示,2018年英国和美国休闲食品人均消费额分别是中国的8.3倍和11.1倍;即便是在我国饮食、消费习惯相近的日本和韩国,在休闲食品方面的人均消费额也分别是我国的6.9倍和2.8倍。

从行业角度来看,良品铺子无疑踩中了风口。

其次,处于风口中的良品铺子也已经站在了风口的中央。成立于2010年的良品铺子,凭借独特的打法已经从寂寂无名挤进了行业*(2017年)。

另外,良品铺子也得到了资本的大力支持。

其在2011年获得了今日资本5100万元的A轮投资,随后又获得了高瓴资本的投资。根据招股书显示目前高瓴资本持有13%的股份,今日资本持有33.75%的股份。

与多个利好因素相对应的是,对良品铺子或者说休闲食品行业内的选手们来讲,*的危险或许只有一个—质量。

正如特斯拉今天的一切均建立于Model系列之上一样,休闲食品行业内的企业被资本的看好也好,被消费者认可也罢,这一切都是建立在产品之上的。

而对食品行业的产品来讲,安全永远是*位的。