近日,“内地第三方支付*股”拉卡拉负面不断。

11月20日,拉卡拉旗下考拉征信服务有限公司涉嫌从上游公司获取接口并非法缓存公民姓名、身份证号、照片等近1亿条身份信息,并将这些信息卖给下游公司,获利3800万元,被江苏淮安警方调查。

目前,包括考拉征信及下游公司北京黑格公司的法人、董事长、销售等20余名涉案人员已被警方带走。

随后作为考拉征信*大股东的拉卡拉迎来跌停,市值蒸发20亿,第二天开盘又大跌7%。

据其第三季度财报显示,自今年四月份上市后,拉卡拉的营收已经连续两个季度出现下滑,陷入增长困境。

也就是说,即便没有考拉征信事件这个“黑天鹅”,拉卡拉未来的发展就已经充满不确定性,而这次的征信事件无疑为正处于转型期的拉卡拉蒙上一层阴影。

从行业C位到被迫转移阵地

随着近几年互联网移动支付的普及,许多90后、00后对拉卡拉都感到很陌生,但是实际上拉卡拉不仅是国内最早的一批第三方支付公司,其在刷卡时代也是行业内当之无愧的霸主。

拉卡拉的前身“乾坤时代”成立于2005年,是创始人孙陶然继蓝色光标、恒基伟业之后的第三次创业。得益于孙陶然的成功过往,拉卡拉在成立之初就被外界看好,得到了联想旗下的有道创投(现君联资本)以及天使投资人雷军的投资。

而日后占据移动支付C端市场半壁江山的支付宝则成立于2003年,初期背靠淘宝网,在那个互联网还没有普及的年代可以说拉卡拉的优势要比支付宝大一些。

2006年,拉卡拉与中国银联签署战略合作协议,推出电子账单支付服务,及银联标准卡便民服务网点。随后以北京、上海为起点构建拉卡拉便利支付点的建设,到2009年拉卡拉已经进入88个城市,总计3万个便利支付点。

2011年,拉卡拉成为首批获得央行颁发的《支付业务许可证》27家公司之一,比支付宝和财付通还要早三年。此后拉卡拉进入国内银行卡收单行业,并且在业务层面上逐渐形成了个人支付、商户收单,及增值金融类业务的三大板块。

在互联网移动支付流行之前,拉卡拉以在全国铺设的支付终端为载体,用信用卡还款,缴纳水费、电费等便民支付服务,占据了移动支付市场的*份额。而大规模的终端投入也给拉卡拉带来了连续六年的亏损,直到2011年才勉强实现扭亏为盈。

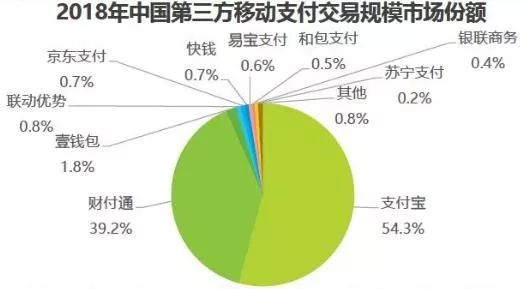

可以说,此时的拉卡拉无论是在C端还是B端都稳站C位,但是随着二维码的普及,支付宝和微信逐渐在C端方面由追赶实现赶超。根据艾瑞咨询发布的《2018年中国第三方支付数据》显示,支付宝和财付通合计占有93.5%的市场份额,而昔日的霸主拉卡拉的市场份额只有不到0.8%,彻底沦为other。

从营收上看,2016年到2018年,拉卡拉个人支付业务的营收从1.32亿元下降到了1.08亿元,从营收上看或许不是很明显。从业务占比上就能很直观的看出拉卡拉个人支付业务的发展。

同样选取2016年到2018年的数据,个人支付业务在总营收的比例由5.16%下滑到1.9%,而拉卡拉2018年的总营收为56.79亿元,个人支付业务贡献的营收几乎可以忽略不计。

短短几年时间,曾经的霸主就领略到了互联网时代的残酷。

B端能否撑起拉卡拉的未来?

根据艾瑞咨询发布的《2018年中国第三方支付数据》显示,国内第三方支付的市场在未来几年将保持20%左右的增速,预计到2020年整个行业的规模将达到331.4万亿元。

以2018年为例,全年第三方支付交易规模达到190.5万亿元,其中互联网移动支付交易规模为29.1万亿元。可以说无论从行业规模还是发展空间上来看,进军B端市场对拉卡拉来讲都是一个不错的选择。

那么拉卡拉能否借助B端市场重获新生呢?

这要看怎么做,一方面看拉卡拉如何做,另一方面是看拉卡拉的竞争对手如何做。

在今年四月份拉卡拉上市的晚宴上孙陶然曾表示“未来拉卡拉要做一家受人尊重的公司,拉卡拉要在相关领域里数一数二,公司业务可持续增长,希望每年都有30%左右的复合增长。”

但是从上文中我们看到要想在支付领域实现30%的增长,C端已经没有机会了,也就是说现实所迫也罢主动选择也好,拉卡拉转向B端已经是箭在弦上不得不发了。

因此从2014年开始,拉卡拉就逐渐把主要精力转向了B端,押宝渠道代理商,在随后一年中用户规模从不到20万户增到117万户。

到2019年,拉卡拉收单业务商户已经达到2100万户,近几年B端收单业务已经占到拉卡拉总营收的八成,也帮助拉卡拉在借壳西藏旅游失败之后顺利登陆A股。

从数据上看,拉卡拉转向B端的初期战役收获颇丰,不过与网易靠游戏决定生死却无法高枕无忧一样,拉卡拉在这项业务上也无法做到高枕无忧。

首先是这个行业内从来都不缺少竞争者,这些竞争者们可分为两类。

*类是以支付宝和财付通为代表的在C端市场称王的互联网企业,这类企业从18年到19年开始就逐渐开始向B端发力。

原因无外乎移动互联网流量红利即将见底,存量已经不多,于是它们都采取了在C端保持已有优势的同时也在为未来做布局的策略,而长期被它们忽略的B端用户就成了它们发力的目标,而在它们的B端战略中第三方支付也是非常重要的一环。

无论是二者面对的现实,还是第三方支付市场的前景,都难免使互联网巨头们与拉卡拉陷入激烈的竞争。

第二类则是与拉卡拉一样的非互联网系的第三方移动支付公司,其中以汇付天下、嘉联支付等为代表的,大多保持着高增长,而拉卡拉在此时却出现了下滑。

图源:支付百科

另外虽然拉卡拉自称是一家金融科技公司,但从研发上的投入来看拉卡拉似乎走了让很多科技企业衰落的老路,重营销轻研发。

据公开数据显示,2018年拉卡拉的研发费用为2.73亿元,约占营收的4.8%,同年销售费用支出为11.6亿元,同比大增72%,约占总营收的20.4%。

而且就在这在2.73亿元的研发费用中还包括8000多万的研发外包费用,一些业内人士表示如此低的研发支出不仅做不出什么新技术也很难留住人才,而外包对研发的帮助也不大。

需要注意的是同行业的汇付天下虽然在体量上不如拉卡拉,但是其研发费用却占到总营收的7%左右。

另外从拉卡拉在行业内扮演的角色来看,即便是成为“内地支付*股”也不得不面临忙来忙去只能赚个“辛苦钱”的境遇。

据业内人士透露,像拉卡拉这类的第三方支付产业在利益分配上存在“7+2+1”原则,即银行拿70%,拉卡拉这样的平台拿20%,如果刨去其自建终端的硬件成本、营销费用,剩下的真的只是辛苦钱。

不难看出虽然拉卡拉将主要客户群转向小微商户,而这个市场空间也足够大,但是一来要面对行业内的竞争对手的挑战和半路杀出来的互联网公司,二来拉卡拉自己也存在重营销轻研发、毛利率低等问题。

可以说,拉卡拉的重生之路似乎并不平坦。

业务之外的隐忧

近几年金融行业暴雷不断,其中P2P的暴雷更是让大家认识到了其中的风险,同样身处金融行业的拉卡拉也不例外。拉卡拉*的风险有两部分,一个是用户数据,另一个是合规。

这次考拉征信的暴雷就是在用户数据上出了问题,而拉卡拉有两名高管位列考拉征信董事会,在回复深交所问询时拉卡拉也表示持有其32.4%的股权,按股权算拉卡拉正是考拉征信的*大股东。

此前孙陶然还曾表示拉卡拉积累的几千万用户数据很有价值,现在看来价值是有的,但怎么用是个问题。

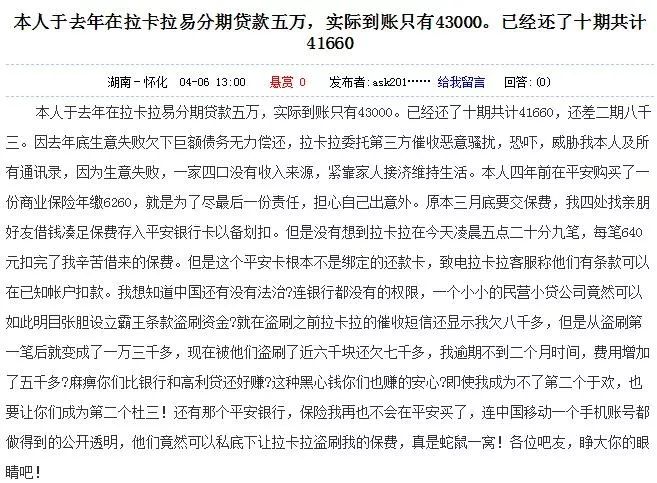

在合规方面,主要体现在拉卡拉未上市的增值金融业务,其中包括被用户投诉存在砍头息、暴力催收等问题的分期服务“易分期”,这项业务的用户群体中既有个人用户也有小微商户。

而已上市的支付业务中也存在合规问题,拉卡拉多年来一直鼓励用户使用POS机套现然后赚取手续费的做法,都是不合规的,但一直都没有停止,而拉卡拉也频频登上被罚名单。

2018年2月,拉卡拉浙江分公司因存在支付服务市场存在违规行为被罚4万;同年9月,拉卡拉湖南分公司因对商户实名制落实不到位等情况被罚1万;12月,拉卡拉黑龙江分公司因违反银行卡收单业务被罚3万,湖北分公司也因此被罚5.2万;今年1月,拉卡拉江苏分公司又被中国人民银行南京分行认定违反银行卡收单业务的相关规定,被罚4万元。

今年315晚会也曝光了支付市场的乱象,拉卡拉的POS机产品就被央视点名了。在聚投诉、黑猫等投诉平台上,拉卡拉也是长期榜上有名。

正如上文所说,就算没有考拉征信的暴雷,拉卡拉也一直身处“雷区”。