靴子落地。昨日,阿里巴巴集团对外宣布,已收到蚂蚁金服33%的股份。

这一入股交易基于双方2014年8月签署的战略协议。根据2018年2月1日披露的信息,阿里巴巴是通过一家中国子公司来持有蚂蚁金服这部分股份的。

据全天候科技报道,员工仍然是蚂蚁金服最大的股份所有人。与之相应的,此前蚂蚁金服持股最多的杭州君澳、杭州君瀚两家有限合伙企业持股比例将有所降低,两家企业合计起来持股比例将从76.43%降为50%。

阔别四年,蚂蚁金服最终重回阿里怀抱。根据协议,成为“一家人”后,阿里将不再分享其利润,并将相应知识产权转让给蚂蚁金服。对于这家全球大型独角兽来说,无疑是一波利好,与此同时,人们又捡起了那个老话题,“携手阿里,蚂蚁金服上市还会远吗?”

当年剥离支付宝

是马云“最艰难的决定”

提到2014年的协议,就不得不提当年那段从阿里巴巴剥离支付宝,阿里、软银、雅虎三方博弈的故事。

后来,马云回忆那段过程,也不由得连连摇头感慨,“把支付宝变成内资,那是我15年来最艰难的决定。”

众所周知,蚂蚁金服起步于2004年成立的支付宝。彼时100%由外资控股,由阿里实际控制。但随着监管部门对第三方支付越来越重视,外资的身份却成为了支付宝的发展障碍。毕竟牵一发而动全身,支付宝的命运连接着淘宝,以至于阿里。

就这样,为了顺利获得监管部门的第三方支付牌照,马云提议将支付宝剥离出来。但当时的外资股东软银、雅虎却持“不作为”态度。最终,马云决定独自推进下去,股权转让分两次进行。2009年,支付宝股权进行了第一次转让,支付宝原股东转让了70%的股权至浙江阿里巴巴,作价1.66亿元人民币。当时,这家公司由马云和阿里创始人之一谢世煌分别出资5.688亿元和1.42亿元,占股80%、20%。

2010年6月,《非金融机构支付服务管理办法》出台,对第三方支付机构牌照申请作出新的规定,为了符合内资资格。同年8月,双方进行了第二次转让,当时,支付宝还在成长阶段,估值50亿美元,最终,浙江阿里巴巴出资1.65亿将Alipay剩余30%股权收入囊中,前后共花费3.3亿元。

如此一来,外资股东不乐意了。为保障股东利益,2014年协议承诺,蚂蚁金服每年需向阿里巴巴支付知识产权及技术服务费,金额相当于蚂蚁金服税前利润的37.5%;同时,在条件允许的情况下,阿里巴巴有权入股并持有蚂蚁金服33%的股份,并将相应的知识产权转让给蚂蚁金服,上述服务费的安排同步终止。

尘埃落定后,蚂蚁金服实现知识产权共享,现金流将更加充沛。

上市了就是稀缺股,谁不爱?

作为阿里亲儿子,蚂蚁金服的发展堪称快速。

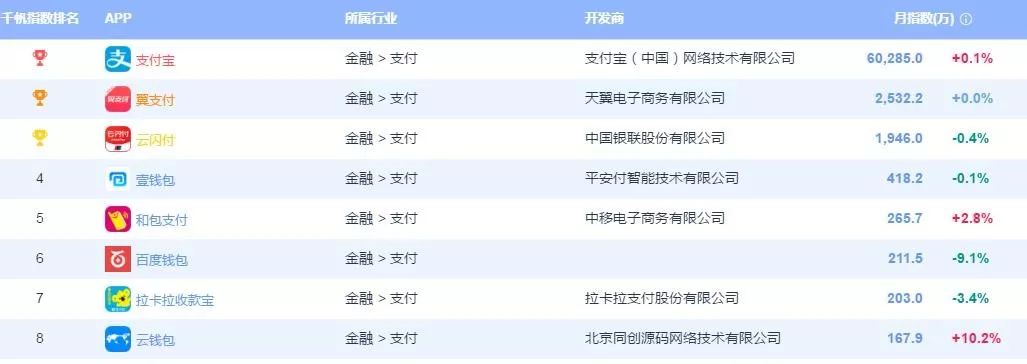

我国的第三方支付市场规模庞大,据《中国第三方支付移动支付市场季度监测报告2019年第1季度》数据显示,2019年第一季度,中国移动支付市场规模达到近47.7万亿元,其中支付宝以53.21%的份额继续位列第一;最新数据显示,支付宝及其本地钱包合作伙伴已经服务超12亿的全球用户,月活超6亿。稳坐移动支付头把交椅。

所以对于阿里来说,这更是张 “王牌”。据财报显示,今年二季度,阿里巴巴收取蚂蚁金服的特许权使用费和软件技术服务费为人民币16.27亿元人民币,同比2018年二季度的9.1亿人民币增长78.79%。

很显然,狂飙5年后,蚂蚁金服早已从“蚂蚁”长成了独角兽。投资界(ID:pedaily)统计了蚂蚁金服成立之后的融资情况,企查查数据显示,这只独角兽可谓是资本簇拥着“长大”的。并且从已披露的融资金额来看,每一轮的融资规模都较大。

值得注意的是,在2015年和2016年先后完成的两轮融资中,蚂蚁金服的资方包括全国社保基金、中投海外、中国人保、中国人寿、中邮资本等。去年6月,完成140亿美元Pre-IPO融资,引进了不少外国投资者,包括贝莱德、新加坡的政府投资公司(GIC)、华平投资和泛大西洋资本,估值高达1500亿美元。

资方的热情不是没有道理,以蚂蚁金服的稀缺性来看,上市了必然是明星股。这些年,许多人都很关心蚂蚁金服何时上市、在哪儿上市。市场也不断传出“蚂蚁金服将在A股和港股两地同时上市”,“ 拟2020年实现海外和科创板上市”的消息。

但都被蚂蚁金服一一否认了。今年5月,官方发声回复,称蚂蚁金服目前暂无上市时间表。