麦肯锡曾对全球1200家上市公司5年间的平均经济指标做过统计:平均来看,产品价格每提升1%,经营利润提升8.7%,杠杆高达8.7倍。

疯狂提价

2018年11月,上市公司涪陵榨菜宣布上调了7个单品的价格,提价幅度约10%。

此次提价过后,公司旗下核心产品乌江榨菜的终端零售价格已经直奔3元。其中,80克装的乌江鲜脆菜丝零售价为2.5元;80克装的乌江清淡榨菜零售价为2.7元。

而在2008年以前,70g装的乌江榨菜终端零售价仅为0.5元。

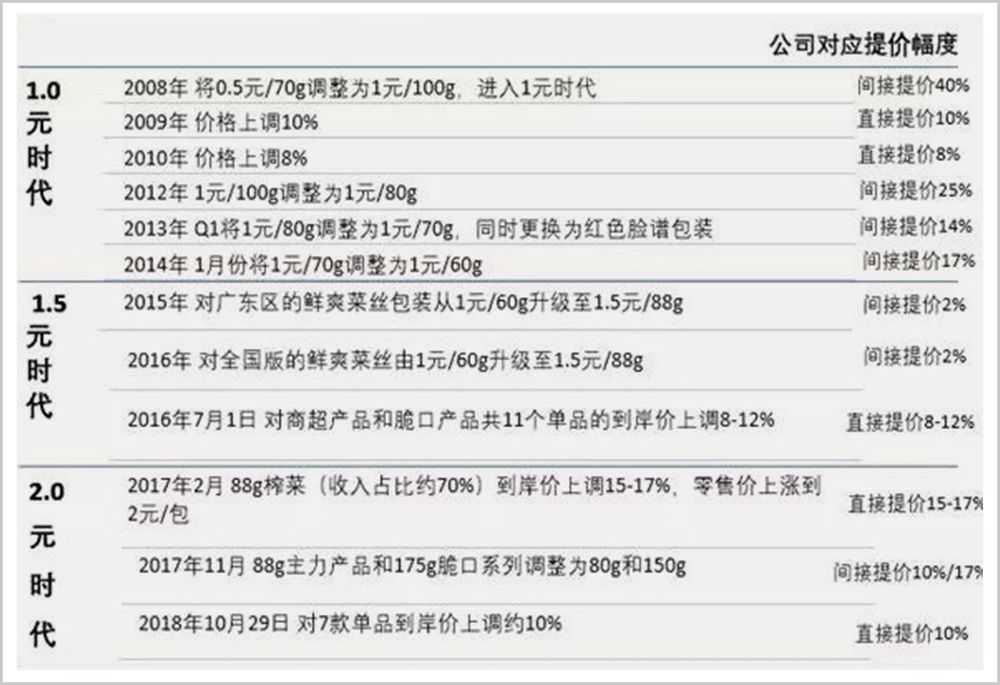

10年间,涪陵榨菜先后提价12次,累计提价幅度接近400%。

单就零售价格而言,涪陵榨菜涨幅甚至远超茅台。

2008年,茅台指导零售价为800元,2018年为1499元,涨幅不过87.4%。即便以2650元一瓶的终端价格计算,231%的涨幅仍不及涪陵榨菜。

2008年,涪陵榨菜首次大幅涨价更多是出于无奈。

这一年,冰雪灾害导致全国青菜头整体减产30%,价格上涨22%。涪陵榨菜0.5元一包的售价已经无法覆盖生产成本,卖得越多亏得越多。

提价是*的出路。

可提价在公司内部和经销商中遇到了很大阻力,大家担心突然大幅度涨价,引发消费者不满,进而导致销量骤减。

几经周折,涪陵榨菜方面终于想出应对之策:提价的同时提量,降低消费者的负面情绪。

最终,涪陵榨菜主力产品的零售价格从0.5元提升至1元,每包克重从70g提升至100g。通过这种方式,涪陵榨菜间接提价约23%,正式步入1元时代。

这个策略成功了。当年,通过提价的方式,涪陵榨菜非但没有亏损,净利润反而增长了19%。公司管理层大喜过望。

此后,提价成了涪陵榨菜提振业绩的秘密武器。

除了提价的同时提量,涪陵榨菜还频繁使用减少单包容量的方式,实现变相提价:

2012年,100克包装缩水至80克,变相提价25%;2013年缩水至70克,变相提价14%;2014年缩水至60克,再次变相提价17%。3年下来,涪陵榨菜产品价格看起来仍维持在1元每包,可实际价格却变相提高了66.7%。

▲涪陵榨菜2008年以来的提价历史数据来源:Wind、长城证券研究所

一系列的提价,让涪陵榨菜的利润跨越式增长。2010年至2018年,涪陵榨菜的销量从8.16万吨增长到约13万吨,年复合增长率约4.3%,但公司净利润从0.56亿元增长到6.62亿元,年复合增长率近32%。

净利润涨幅远超销量的关键在于,通过提价的方式,涪陵榨菜的毛利率一路走高。2010年,公司毛利率为32.94%;而2018年则达到破纪录的55.76%。

提价的益处还不止于此。

产品提价后,涪陵榨菜开始向渠道商让利。长城证券研报显示,2015年,涪陵榨菜渠道毛利率为40%,2018年提升至60%。远超竞争对手的渠道利润,极大地调动了经销商拿货和推广的积极性,很好地推进了涪陵榨菜的渠道下沉策略,进而提升了产品销量。

麦肯锡曾对全球1200家上市公司5年间的平均经济指标做过统计:平均来看,产品价格每提升1%,经营利润提升8.7%,杠杆高达8.7倍。

也就是说,提价是推动企业利润增长的*方式。

涪陵榨菜无疑是个聪明的经营者。

但提价也有个前提:即不影响消费者选择。而且,即便短期内没有影响,长期来看,过于频繁的提价也是在透支未来。即便是消费者忠实度超高的品牌,提价终究也会有临界点,一旦超过临界点,反而会影响消费意愿,最终事与愿违。

进入2019年,涪陵榨菜的临界点开始显现。

财报显示,2019上半年,涪陵榨菜交出的成绩单并不理想:营收10.86亿元,同比仅增长2.11%,净利润3.15亿元,同比仅增长3.14%,大幅低于市场预期。其中,2019年第二季度净利润为1.6亿元,较去年同期下降了15.79%。

摸到天花板

涪陵榨菜频繁通过提价来拉升业绩,很大一个原因是榨菜行业已进入存量市场博弈的时代。

榨菜是中国调味品行业少有的小市场,市场规模约为60亿。相比之下,泡菜的市场规模约为500亿,辣酱的市场规模也接近400亿。

过去十余年,榨菜消费增长几乎停滞。2007年,全国榨菜总消费量为68.9万吨;但到2018年,也才75万吨。

原材料同样限制着榨菜的市场规模。涪陵榨菜所在的涪陵是我国*的榨菜原料——青菜头生产地。2011年,涪陵区青菜头的种植面积约50万亩;2016年达到72.2万亩。2017年种植面积为72.4万亩,仅增长了0.2万亩,原料供给接近饱和。

在增长空间有限的狭小市场里,各路玩家一路疯狂厮杀,榨菜行业的成熟度和集中度也已经相当高。

Euromonitor数据显示,2008年,榨菜行业前5名的市场份额之和为50.5%;2017年则提升至69.1%。截止到2017年末,乌江榨菜市场份额达到29.7%。

这意味着涪陵榨菜几乎不可能再实现爆发式增长。

这种格局下,涪陵榨菜选择了两条道路来支撑公司的继续成长:一是提价,走精品战略;二是跨界收购,多元化发展。

但精品战略似乎并不顺利。

2007年,涪陵榨菜就曾推出售价高达2000元的天价礼品榨菜,不过饱受消费者诟病。随后,公司将礼品榨菜的价格降至千元以内,但仍旧卖不动。财报显示,2008-2010年,以沉香榨菜为代表的礼品菜整体营收占比分别仅为1.16%、1.44%和1.95%。

2017年,涪陵榨菜再次推进“精品战略”。其中,售价13元以上的高端瓶装“下饭菜”,推向市场3年,销售额增长了约10倍。当年,涪陵榨菜业绩大涨,公司在财报中将销售稳步攀升归功于“精品战略”。不过,精品榨菜的营收和净利润占比仍微乎其微。

在乌江天猫旗舰店中,售价888元的乌江涪陵榨菜五年沉香礼盒重庆特产高端礼品,月销量只有3笔。

跨界收购和多元化发展也是差强人意。

2013年,涪陵榨菜推出“大乌江”战略,开始扩张品类和对外收购。

这一策略下,涪陵榨菜开始“开展对榨菜、郫县豆瓣、橄榄菜、辣椒、泡菜、酱类和海带、竹笋、蘑菇、豆腐干等相关产业企业的跟踪、分析和考察交流,为今后酱腌菜行业并购发展做铺垫”。

2015年10月,涪陵榨菜以1.29亿元的价格成功收购国内泡菜行业知名品牌——四川惠通。收购至今,四川惠通的市场表现不俗。2019年上半年,以其为核心的泡菜业务贡献了公司7.68%营收。

不过,这却是涪陵榨菜*一次成功的对外收购。

2016年4月,涪陵榨菜筹划收购调味品企业因交易价格问题而终止;2017年,尝试收购东北大酱企业失败;2018年3月,由于价格、无法解决同业竞争等问题,涪陵榨菜终止了对四川恒星及四川味之浓的收购。

多元化推动下,榨菜营收占比从2010年的96.7%降至2017年的84.48%。但2018年,这一比例又回升至85.14%,多元化之路几乎停滞。

精品战略和多元化尝试双双遇阻。触及行业天花板的涪陵榨菜于是再次选择走核心产品提价的老路,于是便有了10年12次、涨幅400%的疯狂提价。

在涪陵榨菜的带动下,榨菜企业也大都选择了提价:80克装的味聚特、备得福和鱼泉榨菜终端售价均已提至2元。

天下榨菜出涪陵

重庆涪陵是榨菜的诞生地。

18世纪初,涪陵长江沿岸已开始栽培青菜头。1898年,涪陵地区青菜头大丰收。当地人邱寿安家中的长工邓炳成仿照资中老家的大头菜加工方法,用消耗不掉的青菜头制成腌菜,大受好评。“榨菜”因此诞生。

此时,邱寿安正在湖北宜昌经营“荣生昌酱园”,兼营各种腌菜业务。见有利可图,他当即赶回涪陵老家,拜邓炳成为“掌脉师”,投资建厂。

当时,榨菜称得上是奢侈品,50斤一坛,售价高达33大洋,仍供不应求。获利颇丰的邱寿安,严令制作方法密不外传,垄断榨菜制作技艺长达16年。

1918年前后,邱家的加工技术终于外流。涪陵当地涌现出大批榨菜厂,年产量陡增至一万五千多担。1930年,丰都、长寿等地也出现大批榨菜厂,年产量超过十九万担。

在经营者的千方百计下,激增的榨菜产能迅速打开了更大的市场,不仅畅销国内市场,还经由上海、汉口、宜昌三大集散地出口至南洋、日本、菲律宾及旧金山一带。

“貌似碧玉、红如玛瑙、鲜脆嫩香”的榨菜渐渐打响名头。1915年,涪陵“大地牌榨菜”获得巴拿马万国商品博览会金奖。1970年,在法国举行的世界酱香菜评比会上,中国涪陵榨菜与德国甜酸甘兰、欧洲酸黄瓜并称世界三大名腌菜。

但此时的涪陵榨菜,却已陷入到巨大挑战之中。

起因是:1935年,涪陵的榨菜种植及加工技术被传到了浙江省海宁县斜桥镇。

由于地理环境与气候差异巨大,最初三年,当地种植的青菜头经常出现空心、质泡多筋、不够脆嫩等问题,但种植户们决心很大,继续尝试,还向涪陵求援。

涪陵方面则大度地派技师前往支援,最终取得了成功,榨菜的种植也逐步在浙江省广泛传播。

没想到,涪陵榨菜的帮助,最终亲手扶持起了日后*的对手。

上世纪80-90年代,浙江余姚的青菜头种植面积和产量一度超过涪陵,同时涌现出大批榨菜加工企业。1995年,涪陵被国家命名为“中国榨菜之乡”之时,余姚也同样被农业部授予了“中国榨菜之乡”称号。

两地由此开始了长达十余年的“中国榨菜之乡”之争。直到2012年底,国家质监总局对涪陵榨菜实施原产地保护。随后,涪陵榨菜从行业标准上升为国家强制标准。

涪陵榨菜才最终赢得这场争夺战。

目前,重庆、四川眉山和浙江地区占据了全国90%的青菜头种植面积,仅涪陵地区就集中了全国42%的种植面积和36%的产量。

青菜头属生鲜类产品,运输成本较高,存在明显的运输半径,因而我国绝大部分榨菜加工企业也都集中于重庆、浙江、四川等核心产区。

建国后,榨菜一度成为国家管制物资。大大小小的榨菜工厂都被国家接管,生产的榨菜主要供应部队。到上世纪70年代末,国家才允许私人开办榨菜加工厂,榨菜生产逐渐放开。

起初,榨菜多用坛装。一坛七八十斤,笨重、不易运输,大多走水路运往长江中下游城市,市场辐射范围十分有限。直到上世纪80年代,袋装的方便榨菜出现,才彻底打开了榨菜通往全国市场的大门。

2000年以前,生产榨菜的都是手工作坊,品种单一,工业化水平落后。

榨菜企业之间的区分度并不高。就口味而言,涪陵的乌江榨菜、辣妹子榨菜;重庆市的鱼泉榨菜和渝杨榨菜;浙江余姚的铜钱桥、备得福榨菜,均有不错的口碑。就渠道而言,各家都深耕一方市场,谁也夺不走谁的地盘。

于是,价格战成为榨菜企业之间的主要竞争方式。抗不过价格战的中小企业纷纷倒闭。以涪陵地区为例,2000年有大小榨菜企业近300家,到2018年只剩下32家。

上世纪90年代,榨菜价格一度被“杀”到3毛一包。涪陵榨菜集团连年亏损、资不抵债。为了摆脱这个泥潭,涪陵榨菜最早提价至5毛一包。

“别人都是3毛钱一包,你要卖5毛,你是不是疯啦?”涪陵榨菜销售状况因此跌入谷底,处于破产边缘。

救命的三峡工程

1999年,涪陵榨菜集团负债高达1.75亿元,潜亏挂账4400万元,已经资不抵债。

2000年,重庆市涪陵榨菜集团股份有限公司现任董事长、党委书记周斌全,被派来救火。

可是,巧妇难为无米之炊。没有启动资金,周斌全什么也做不了。

正在周斌全头疼之际,三峡工程库区移民救了涪陵榨菜集团一命。

涪陵榨菜集团厂房多位于长江边上,三峡175米蓄水后,工厂将被完全淹没。为此,涪陵集团获得了1.4亿元补偿款。

周斌全刚到时,涪陵集团的20多间工厂全都是手工式作坊,生产技术严重滞后。4000多名工人一年只能生产不到2万吨榨菜,年销售额不足1亿元。

曾在涪陵建陶(现国城矿业)任投资部经理的周斌全深知自动化生产线对企业的价值。

“瓷砖可以自动化生产,榨菜为什么不能?”拿着这笔钱,周斌全开始了风风火火的工业化榨菜改革。

当时,国内榨菜企业还都是手工作坊,周斌全拜师无门。他前后找了4家国内的食品机械制造商研发自动化生产线,全都无功而返。

尽管屡次碰壁,但周斌全并未放弃。后来,他多次带高管出国考察,最终花了340 多万美元从德国引进了*条全自动化生产线。

改革*年,涪陵榨菜便扭亏为盈。2001年销售额达1.5亿元,2002年销售额2.2亿元。到2008年,13家工厂全部实现工业化,年销售突破4亿。

工业化改革救活了涪陵榨菜。可是,想要杀出重围,这还远远不够。

不久后,其它头部榨菜企业也都相继引进了自动化生产线。大家又回到了同一起跑线。

周斌全发现,榨菜卖不动,是因为消费者认知度不够,即没有强有力的品牌。

2006年,电视剧《还珠格格》大火。周斌全请张铁林为涪陵榨菜代言,豪掷1400万抢下央视《新闻联播》后的黄金时段广告位。在知名度迅速提升下,涪陵榨菜通过线上的品牌打造和线下的渠道铺陈,抢占先机,成为*一家全国性的榨菜企业。

2010年,涪陵榨菜“中国榨菜数涪陵,涪陵榨菜数乌江”的广告语传遍大江南北。同年,涪陵榨菜在深交所中小板挂牌上市,成为业内*一家上市公司。

2018年,涪陵榨菜的品牌价值达到132亿元,比老干妈还高。

而当初与涪陵榨菜差不多的鱼泉、铜钱桥、备得福等主要竞争对手丧失了先机,最终只能选择深耕区域市场,成为一方霸主。鱼泉榨菜集中于成都、北京市场,部分出口;铜钱桥主销区在哈尔滨;备得福主销区在沈阳;辣妹子则在南京、九江和柳州等地较为强势。

一片混战的榨菜行业,最终比的不是口味,而是现代化程度和品牌力。

但现在,提价不灵,多元化也不灵,落后者全力追赶,涪陵榨菜似乎也撞到它的天花板了。

站在这样的关键点上,它是继续向上突破,向多元化进攻,还是放弃继续高增长的期待,守住自己的阵地,考验着当家人的智慧,而且都是风险和机遇并存。

继续多元化,有可能会实现很好的扩张,但也可能连本来的阵地都丢掉。

过去类似的例子里,很多原本在一个行业优势明显的企业,一旦上市开始多元扩张,尤其盲目快速扩张,大多不仅多元化不成功,最后连本来的阵地都丢掉。

选择守住阵地,稳扎稳打,安安静静地做个榨菜龙头,它又可能无法面对资本市场的高预期。

从这个意义上说,很多规模并不大、已经在行业具有相当优势的企业,没有很清晰和坚定的未来方向,上市并不是什么好事。相反还往往既让自己被资本捧杀,又辜负投资者的预期。

涪陵榨菜进退两难。