高歌挺进新零售两年有余,阿里正经历成长的“焦虑”时刻。

如无意外,盒马鲜生(以下简称盒马)将在5月31日关闭昆山新城吾悦广场店。这也是盒马*次关店。

盒马方面此前表示,“做零售没有百分之百的事情,尤其门店规模上去了,好的要更好,差的也要及时调整,这样才能保持健康的体魄。”很显然,此次关店,与部分门店业绩不佳有关。

过去的三年多里,盒马迅速拓展到19个城市,开出150家门店。“此前盒马舍命狂奔,肯定会有开过头的情况,开过头就要调整。” 盒马鲜生CEO侯毅没有避谈关店原因,甚至还扬言未来将在苏州和昆山开出更多的门店。

昆山门店折戟也许只是个案,但放眼整个盒马,出现的情况是与传统零售融合的不顺畅。早前,三江购物就把子公司浙江海华地出售给杭州盒马,意味着三江购物不再经营盒马。

突如其来的关店,打破了外界对盒马这一新零售“样板间”的美好想象,盒马的新零售之路还好吗?

“蒙眼”狂奔

阿里对新零售声量有多高,落在“亲生子”盒马身上的筹码就有多重。

背靠阿里,含着“金汤匙”的盒马自诞生起就开上了“快车道”。据盒马官网数据,已布局19个城市,开出150家店。2018年9月,阿里巴巴公布盒马的运营数据显示,1.5年以上门店单店日均销售额超80万元,线上销售占比超过60%,单店坪效超过5万元,经营效率超过同类型大卖场2-3倍。

▲盒马鲜生去年披露的运营数据。

从数据来看,盒马确实成了传统零售的有力对手。但仅在业绩公布后的半年, 新零售“明星”就碰上了关店危机。

今年5月初,昆山新城吾悦广场店宣布停止营业。阿里巴巴CEO张勇在提到盒马扩张时,态度也有所转变,从初建时的“大胆尝试”、“舍命狂奔”,变成如今的“保命狂奔,跑得好,跑得扎实,跑得久”,说法显得保守了不少。

前路蒙上阴影,盒马还能快跑得起来吗?

在盒马之前,阿里已经有了同类的项目,如做移动餐饮服务平台的淘点点,以及补足生鲜市场的喵鲜生和天猫超市。实际上,张勇早就为盒马画好了清晰的蓝图,盒马是打通线上线下一体化的新零售零售布局。此外,盒马还有着明确的顶层设计:不依靠其他流量独立生存,线上订单比线下多,30分钟冷链配送,日均订单量达到5000单以上。

清晰的顶层设计下,盈利条件异常苛刻。

从2016年1月开出首店以来的一年,盒马只对外公布实现了7家门店的规模化盈利期。这7家门店还都是运营1.5年以上的成熟门店。

而据赢商网统计,截至2018年8月底,盒马全国门店约80家,运营1.5年以上的门店不超过10家,占当时门店总数的12%左右。可以想见,大部分的盒马门店盈利前景仍未清晰。

一路野蛮扩张,盒马想的是快速复制达到规模化,但显然有点后劲不足。“盒马团队去年的快速扩张,导致管理和人力资源跟不上开店的速度。”张勇对扩张效果的不满,说明了盒马狂奔策略的失利。

新零售专家云阳子则向无冕财经(ID:wumiancaijing)表示,盒马关店与人员管理,包括店长的管理,都有着莫大的关系。

事实上,盒马的管理弊病早已现出端倪。

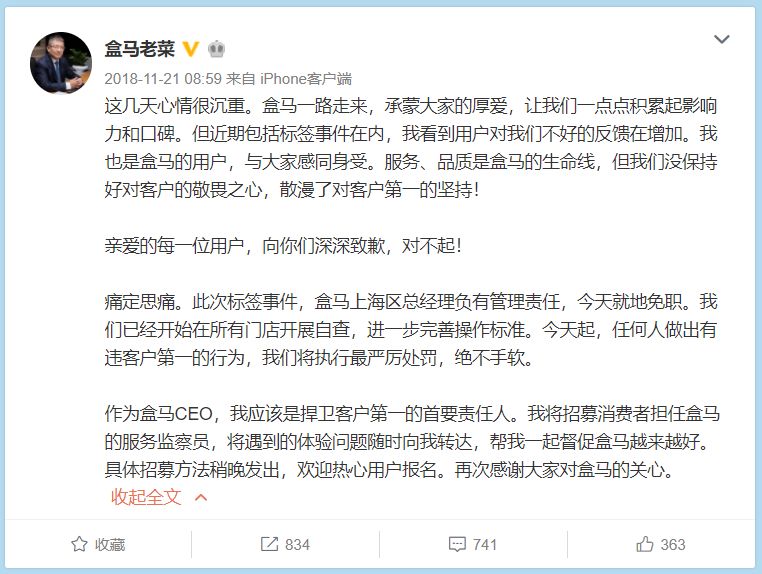

2018年11月17日,向来以“鲜”为卖点的盒马惊现“标签门”,员工擅自更换商品日期标签,一度将其推上舆论风口。随后,侯毅迅速对门店进行自查,甚至就地免去了上海区总经理的职务。但质量问题仍未完全杜绝。

▲盒马鲜生CEO侯毅在微博上道歉。

电子商务研究中心主任曹磊认为,盒马在这些事件当中所暴露的管理漏洞,更多是扩张太快导致。看似内部管理疏漏,实质暴露出盒马在加速扩张下的“粗放经营”。

但盒马并没有因此放缓开店计划,“2019年,盒马会保持同比增速和开店数量。”侯毅称。

向传统零售靠拢?

盒马本想借“一套武功打天下”,未料会遇上瓶颈。

虽然盒马是线上线下一体化的零售业态,但值得注意的是,盒马的线上销售占比,已经从2017年的70%下降至2018年的60%。另外,从它在线下狂奔的行动来看,线下已成为盒马的主战场。

从现有的门店布局看,盒马并不偏好核心商圈,而是更为看重配送范围内能覆盖的人群数量。因此,盒马开店*人气旺、比邻高端社区,保证稳定的客流和消费力。

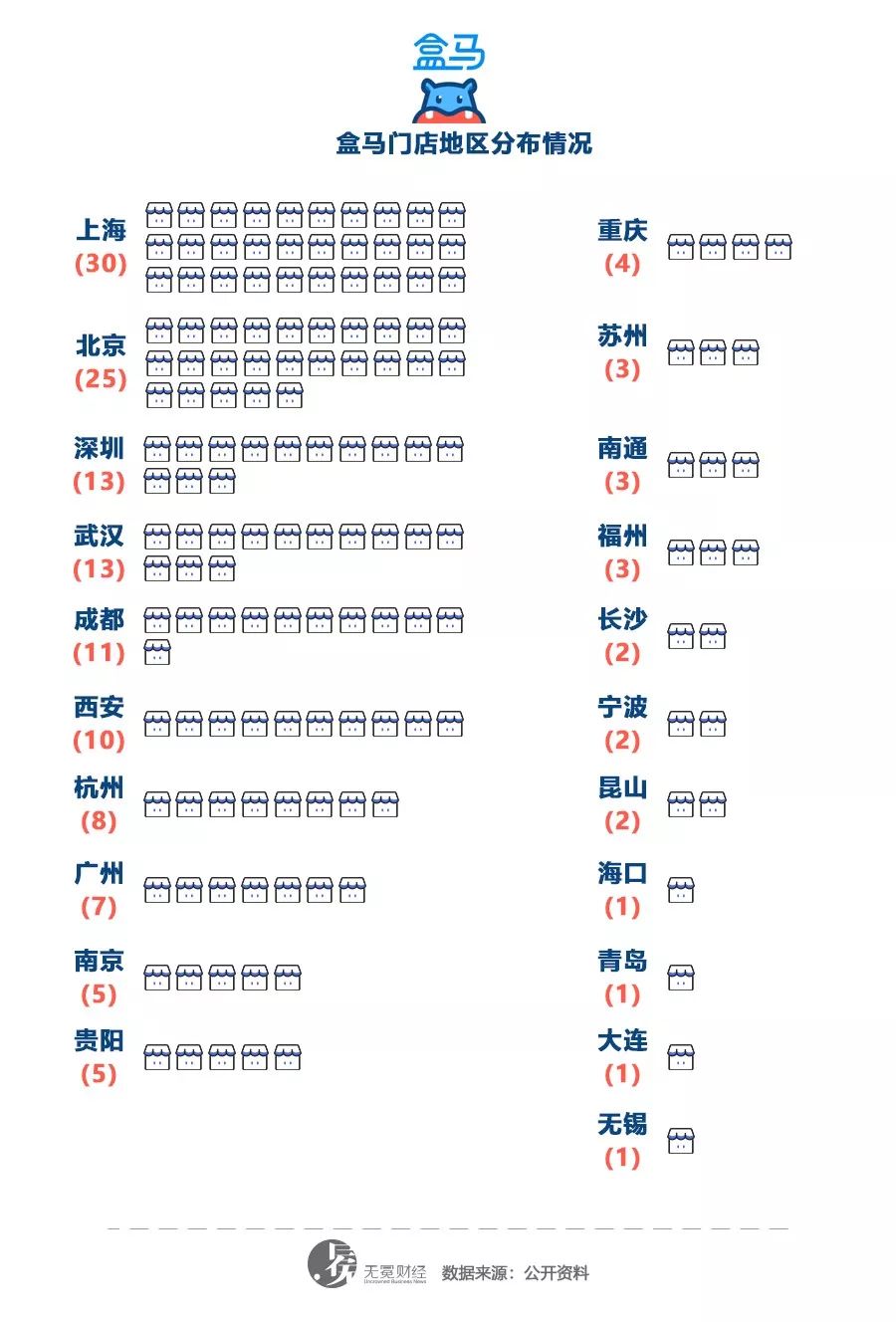

▲盒马鲜生在全国的门店布局。

除了选址讲究,盒马的平均单店面积更达到4000平方米。狂奔三年之后,原本信心满满的侯毅都不禁发出感叹,“以4000平方米的大店模式去覆盖一个城市太难了。”若要在周边三公里覆盖到更多的人口,对盒马的运维、物流、商品结构来说都会是诸多限制和挑战。久而久之,重资产布局反倒成了盒马的“心头大患”。

不仅讲究选址,就连服务,盒马都倾向高消费人群。盒马的布局多聚焦在一线和新一线城市。盒马在2018年新开的86家门店中,一线、新一线的门店占比分别为44.18%、45.35%,二线门店仅占10.47%。还有公开数据显示,盒马的消费人群中,高端消费者就占据83%以上。

然而,一天脱不掉“贵族”的帽子,盒马的发展就只会越受限。“盒马鲜生的定位偏高了一点,要下沉到(北上广)下面的郊区县城不行,下沉到三四线城市也不行。”侯毅也意识到,让盒马“下沉”到社区并不容易。

成本高企、难以下沉市场,成了盒马无法回避的棘手问题,而更值得注意的是,盒马的模式难以复制。在3月21日的联商网大会上,向来只强调盒马智能化的侯毅坦承,“盒马拷贝不走样无法通吃”。同时,他还道出了盒马正在思考的问题:是否要将“全包装食品”复制到社区甚至郊区,餐饮与商圈超市的联动是否要根据坪效而定等。

直面盒马当前遭遇的困境,言语间,侯毅还透露出思路上的调整。“今天真正生意好的,你要学习当地的超市,看他们在做什么。”当初的新零售“新星”,似乎有意向传统零售靠拢。

盒马正小心调整自己“高端”的定位。2019年,盒马开始布局“一大四小”的门店体系,即以4000平方米以上的大店担当“一大”,覆盖购物中心,另外有盒马菜市、盒马mini店、盒马F2、盒马小站。四大业态含括了菜市、超市、小型盒马店以及便利店,这也意味着,盒马将从原来的“一锅乱炖”逐步走向精细化运营。

细看下来,这些业态都是在传统零售的基础上向着消费者的需求进行延伸,是针对不同的商圈、不同的收入水平人群 “定制”。此前,盒马只把核心区域型商圈为主、人气旺作为选址条件。如今盒马试验的四大门店体系,重新把关注点放到地段上,正好补足了盒马本身难以覆盖的下沉市场。

新零售专家云阳子强调,选址并非盒马最为关注的,但他也认为盒马模式难以复制,这才有了“一大四小”的线下试验。侯毅认为,盒马跟传统零售门店的不同,在于盒马能按照当地消费者的商圈特性研究商品配置,提升整体零售效率。

高举新零售的大旗,盒马也不由得参考传统零售的运营经验。

新零售试验阻碍重重

盒马遭遇困境,其背后阿里的新零售改造也面临窘境。

2017年,阿里系就开始在零售领域搅动风云。除了亲手培育新零售品牌盒马,还入股苏宁易购盒银泰商业,更陆续收购了欧尚、大润发、三江购物、新华都等上市商超。

“新零售”改造的口号喊得响亮,但接受改造的商超都有些水土不服。

与阿里融合两年半后,三江购物似乎萌生退意。4月12日,三江购物发布全资子公司股权转让公告,拟将其持有的杭州浙海华地网络科技有限公司(以下简称浙海华地)100%股份转让给杭州盒马,这就意味着,三江购物不再经营盒马。

据三江购物2018年上半年业绩报显示,其包括营收、净利润在内的各项数据全面滑坡,此外,三江购物的盒马代理公司浙海华地净亏损达到1334.91万元。三江购物将亏损归结为人才储备费用以及门店开业的前期费用投入较大所致。

门店改造缓慢,新零售迟迟未能带来营收增长。就算阿里通过增持股份来加速三江购物的新零售转型,仍未能溅起水花,反倒引致亏损。

云阳子告诉无冕财经(ID:wumiancaijing),此次转手,实质也是盒马认为三江购物新零售改造太慢,决定收回自主经营。可见,双方在新零售融合上矛盾重重。

想搭上阿里新零售“高速列车”的还有大润发,阿里给出的数据是:数字化改造后,门店整体效益提升15%。大润发董事长黄明端也对外表示,这是“多赢的局面”。但让人疑惑的是,这次“一大四小”的盒马门店布局,并没有盒小马的身影。

阿里与大润发“联姻”后,孵化了精品超市“盒小马”,作为盒马形态的延伸。然而,还未等到大规模布局,盒小马就碰上了与盒马类似的“痛点”:在一二线难选址导致门店散乱,高端还是平价的定位不清。

正因为如此,长期以来运营不畅的盒小马,最终逃不过首店停业关门的命运。而在大润发的新零售改造期间,其母公司高鑫零售的股价一直处于低迷期,从2018年6月的11.52港元,跌至2019年1月的*点7.6港元,跌幅高达34%。

阿里率先点燃新零售火苗,但一路阻碍重重,能期待盒马能将这火苗烧成燎原之势吗?