“朱雀桥边野草花,乌衣巷口夕阳斜。旧时王谢堂前燕,飞入寻常百姓家。”——刘禹锡

科技浪潮下,互联网江湖英雄尽起,藩篱被打破,金融牌照终于飞入寻常百姓家。不过,从高不可攀到触手可及,却未必都是惊喜。

2013年以来,于互联网机构,金融牌照时而为香饽饽,时而为烫手山芋,冷暖之间,折射出金融业底层逻辑的演变。

趁虚而入

本世纪初,互联网大潮席卷各行各业,零售、餐饮、出行、文娱等产业相继完成互联网改造,线上场景愈发兴盛,对线上金融提出需求。

而金融业,一直处于国民经济金字塔尖,虽服务实业,又俨然高于实业。在塔尖待久了,传统金融机构习惯了躺着赚钱,对实业新趋势视而不见,愈发脱节,线上化动力不足。

线上金融严重滞后于线上场景,“被逼无奈下”,线上场景方趁虚而入,开启了场景自金融探索,互联网金融崛起了。

2004年的第三方支付,2007年的P2P,2010年的电商小贷,甚至2013年的宝宝理财,都是捡了传统金融机构“不作为”的漏,在市场缝隙中萌芽、壮大。

壮大后,合规愈发重要,互联网机构对金融牌照的渴求强烈起来。

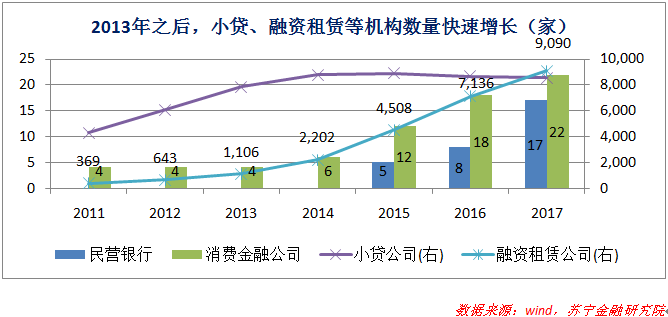

银行、保险、证券、基金、信托等主流金融牌照门槛太高,互联网机构有心无力,小牌照成为主流选择,主要包括两类:

一是小贷公司、融资担保公司、融资租赁公司、商业保理公司、区域性股权市场等地方性牌照;

二是第三方支付、消费金融、民营银行、基金销售、保险代理、保险经纪等一行两会直管的牌照。

火热申牌潮中,只有P2P创业者无牌可申,略显尴尬。好在,上有国务院“促进互联网金融健康发展”的定调,下有金融巨头布局P2P稳定军心(平安、国开行、招行都有过深浅不一的布局),资本、创业者、实业集团,对P2P热情不减。

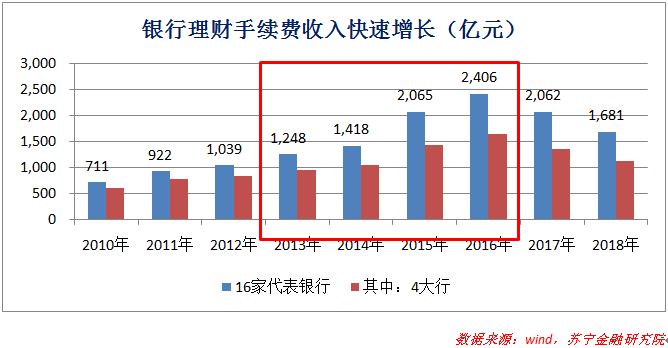

彼时,银行、证券、保险、基金、信托等传统金融机构正沉浸在大资管的繁荣之下,把互联网机构、实业集团高举高打、“集卡式”申牌视为小打小闹,不屑一顾。

2012年,证监会召开券商创新大会,鼓励证券公司、基金公司发展资管业务,银证、银基登上舞台,大资管黄金时代开启。

之后的几年里,银行理财手续费收入增长提速,到了2016年,16家代表性银行理财手续费收入超过2400亿元,其中四大行超过1500亿元。反观互联网金融的实践,苦活累活不少,不但不赚钱,还要不断砸钱。银行聚焦大资管业务,显然“高明”很多。

不过,轻松得来的总是短暂,辛苦打下的才是江山。

当金融机构脱实向虚的模式被纠偏,大资管梦破,银行理财收入掉头而下;回过头来搞零售转型、科技驱动时,发现昔时的小不点已成巨头,竟追赶不易。这已是后话,不再多言。

去牌照化

2016年之前,互联网机构享受着“业务大发展、牌照大丰收”的高光时刻,抓住传统金融机构脱实向虚的时间缝隙,打了漂亮的一仗。

不过,孙悟空本事再大,也逃不出如来佛的手掌心。

牌照既是盾牌,亦是枷锁。当互联网机构把牌照握在手上,获得合规身份,也跳进监管栅栏里——作为被监管者,失了自由身。

金融监管天经地义,不过从市场演变角度看,强监管的来临,的确促成了互联网金融的转向。

2016年,互联网金融强监管来临,导火索是e租宝、泛亚等非法集资事件,监管重点是非法集资和资金安全,P2P和线下各类投资理财公司是重点关照对象。

2017年,传统金融强监管来临,为切断传统金融与互联网金融之间的传染链条,地方股交所/金交所成为监管重点,各大互联网平台挥泪下架各类金交所合作产品,丢了定期理财产品这个大市场。

就各个业态来看,P2P一直以《P2P网络借贷业务管理暂行办法》为蓝本推进合规整改,等待备案,且整改期间,新设P2P平台不予备案;支付行业沿着断直连、备付金集中存管的大方向有序推进,支付牌照暂停发放;消费金融继续享受政策扶持,却也因校园贷、现金贷、套路贷等舆论热点问题频频引发监管之手纠偏;网络小贷牌照停止审批;民营银行牌照沉寂两年之久才再度开闸(2019年5月23日江西裕民银行获批)……

组合拳式的互金强监管带来两个显著变化:

一是业务形态小微化。草莽阶段傍大户起家的平台,好比42码的脚套不上35码的鞋子,始终不习惯与小微客户打交道,不得不黯然退场。存续的机构,也收起了500强的心,踏踏实实服务普惠客群。

二是科技能力产品化。自身不能无限膨胀,多余的流量、成熟的科技只能走出体系外,与遭遇转型困境的传统金融机构一拍即合,科技赋能遂成为双方停战止戈、进而精诚合作的纽带。

随着科技赋能成为潮流,互联网巨头在开放平台中发现新天地,业内又兴起一股“去牌照化”暗流。

2018年,相继有巨头公开表态,要做科技平台、不与传统金融竞争。存留的自营业务,被解释为一种试验田——在试验田上跑通业务,继而更好地输出科技能力。

其他如今日头条等巨头布局消费金融,宁愿选择以引流入手,而非申请牌照。

同时,在对外宣传上,大家避而不谈牌照,专心致志讲科技竞争力。

牌照的价值,淡化了。如360金融等新秀,在业务高速发展过程中,自家小贷牌照的存在感微乎其微。据其招股说明书披露,自成立至2018年9月,自家小贷公司参与的业务量不足2%。

“去牌照化”暗流的背后,是机构对牌照背后监管之手的有意规避。*的例外是P2P,P2P对备案的渴求一直不减,且随着监管收紧愈发强烈。不过,那是生存欲,自当别论。

树不能长到天上

金融若能躺着赚钱,受点监管算什么呢?去牌照化的背后,还有更深层次的原因。

正当互联网机构对牌照的热情大不如前时,国家对金融业的定位,也发生了改变。

本世纪初以来,我国工业化进程提速,经济实力显著提升,作为资本供应方,金融业功不可没,也从中赚取丰厚利润。

不过,利润并非都来自服务实体经济。

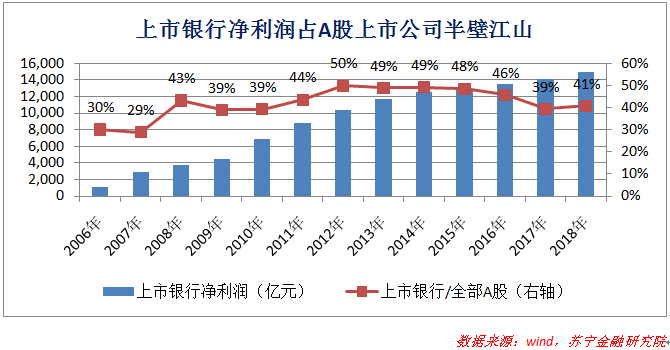

2008年,全球金融危机爆发,出口受阻,实体经济盈利能力下降,上市银行净利润却快步提升,迎来了黄金增长期。自那时起,银行就走上了脱实向虚的自增长之路,盈利能力逐步脱离实业束缚。

尤其是2011-2015年间,实体经济处于转型升级的困难时期,银行转而大力拓展房地产、融资平台和大资管业务,净利润继续保持高增长。期间,上市银行净利润在A股全部公司中占比提升近10个百分点,*额占据半壁江山。

一增一减,银行对实体经济的支持减弱,实体经济对银行的约束也减弱。

但树不能长到天上,实体经济是国家竞争力之本,也是金融业健康发展之本。偏离实体经济的发展模式,注定不能持续。

2015年,针对实体经济面临的问题,国家开始推动“供给侧改革”,强调“去产能、去库存、去杠杆、降成本、补短板”五大任务。在此背景下,急需对金融业脱实向虚现象进行纠偏。

2015年5月,人民日报发表《五问中国经济——权威人士谈当前经济形势》,明确提出:“目前企业生产经营成本全面上升,财政政策要把为企业减负担、降成本作为政策重点,谨防出现经济放缓、企业利润减少但税负增加的‘逆周期’现象。稳健货币政策要把好度,疏通货币政策向实体经济的传导渠道,把钱花到实体经济上去。”

几年整改之后,金融业也迎来一次供给侧改革,核心目标是“落实新发展理念,强化金融服务功能,找准金融服务重点,以服务实体经济、服务人民生活为本”。

至此,金融角色发生改变,不再是金字塔尖的明珠,风景这边独好;而是要成为塔基,脚踏实地、减费让利,为实体经济转型撑起更大的空间。

在这个背景下,自生式增长的大资管业务遭到强力整顿,普惠金融成为各类金融机构的共同指标。

可高息不是普惠金融,暴利也不是普惠金融。以高利贷为特征的现金贷产品,持续受到压制;传统金融机构通过提高利率来维持利润增长的做法,也不受鼓励。

还利于民,成为新形势下普惠金融的重要内涵。换句话说,金融业轻松赚钱的好日子不再。

在互联网机构眼里,金融开始祛魅,金融牌照,自然也不复此前盛景。

监管套利远去

2017年5月,二十国青年评选出中国新四大发明,扫码支付位列其中。经舆论放大,中国金融科技一时风光无比。

不止扫码支付,在大数据风控、智能金融领域,我国也都有*之处。环顾过去这些年,我们究竟做对了什么,才使得金融科技享誉全球呢?

金融供给的不足、互联网机构的努力以及各种机遇、巧合因素,都有影响。但起关键作用的,还是监管因素。

一则是监管介入时点不同,进而塑造出不同产业生态。

我国介入时点在后,前期市场自由发展,在试错中涌现出新模式、在竞争中培育出新巨头,缺点是事后需收拾烂摊子;国外则倾向于*时间介入,过早纳入监管体系,新模式尚未长成便汇入主流金融体系,与传统金融机构一个起跑线,模式创新被传统巨头收割,新金融机构长不大,“沦落”为探路者和辅助者,优点是风险可控。

二则是地方监管机构有意扶持,成为互联网金融早期高速发展的重要推手。

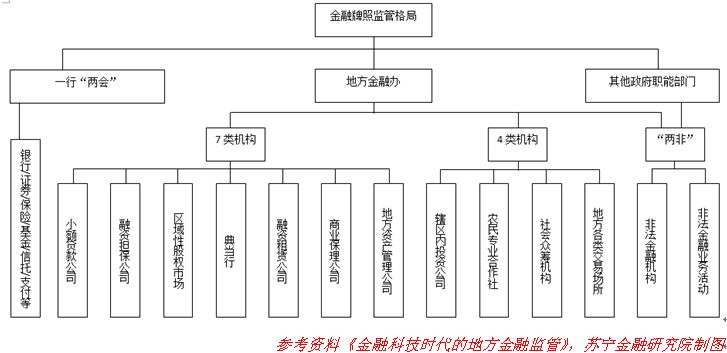

互联网金融具有收益本地化、风险外部化的特征,地方监管者倾向于鼓励金融创新、批复金融牌照来实现本地收益*化。如央行货币政策司司长孙国峰在《金融科技时代的地方金融监管》一书中所言,“地方政府既要负责地方金融业的发展以促进经济增长,又要履行地方金融监管职责以防止金融风险,而在财政分权与经济下行的情况下,目标存在冲突,造成了金融稳定的目标往往屈从于地方政府的施政目标。”从结果上看,“属地监管与全国经营之间的矛盾易导致地方金融行业的无序竞争”。

从牌照角度不难发现,互联网机构青睐的小牌照多由地方监管、归地方审批。

不过,随着对“压实地方监管责任”的强调,地方监管对于属地金融牌照的态度,全面转向防风险:前些年,各地争抢金融牌照资源;这两年,则开始对各类新金融机构谈虎色变。

典型如P2P备案,最新政策明确了省级平台和全国性平台之分。放在五年前,各地都会表态多争取几个备案名额;现在,一些省市已明确表示不欢迎P2P业态。

监管套利不复存在,金融牌照的价值,又消减几分。

迎接新常态

最后再回转到行业层面。这些年,在科技浪潮下,场景与数据趋于集中,用户与业务趋于集中,大家伙们举足轻重,小机构们则举步维艰。

数以千计的中小金融机构,或陷入转型泥潭,或选择铤而走险。一场洗牌,在所难免。

行文至末尾,看到包商银行被接管的新闻。看来,金融机构间的分化洗牌,来的比预期还要猛烈些。

金融业底层逻辑已变,分化与淘汰,正在成为新常态。