清科研究中心近日发布数据显示:2019年*季度中国早期投资市场主要指标同比仍在下降,但环比来看已有好转,具体来看募资下滑态势仍然持续,投资方面已有所回升,行业方面早期投资机构重点关注TMT等相关行业。根据清科旗下私募通统计,2019年*季度中国早期投资机构新募集13支基金,共募得13.66亿元;投资方面,2019年*季度国内共发生280起早期投资案例,披露投资金额约为22.82亿元;退出方面,2019年*季度中国早期投资市场共发生22笔退出案例,其中IPO退出5笔,股权转让退出11笔,并购退出3笔,回购退出1笔,新三板退出2笔,早期投资市场中股权转让退出依旧是占比最高的退出方式。

募资难题未解,“二八效应”明显

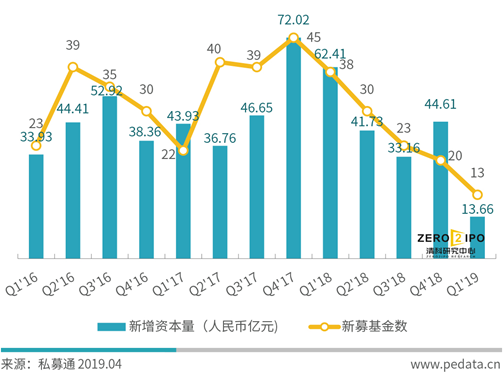

早期募资市场自2018年起开始下降,本季度的募资数量和募资金额均创新低。根据清科旗下私募通统计,2019年*季度中国早期投资机构新募集13支基金,披露募集金额为13.66亿元,募集基金数量同比下降65.8%,环比下降35%;募资金额同比下降78.1%,环比下降69.4%。募资整体趋势下降严重,从基金设立方来看,本季度资金大多流向头部机构,且半数基金的LP包含政府引导基金,政府引导基金成为早期机构募集基金主要资金来源。

为解决民营和小微企业融资难等相关的问题,国务院以及地方政府陆续出台一些相关政策:《关于加强金融服务民营企业的若干意见》、《关于创业投资企业个人合伙人所得税政策问题的通知》、《横琴新区进一步促进私募投资基金业发展扶持办法》、《关于促进中小企业健康发展的指导意见》等,分别在资金供给、税收、扶持奖励机制、政府引导基金等方面予以支持。早期募资市场中,资金加速向头部机构集中,对于中小型的早期机构未来如何拿到钱是现在首要解决的难题。随着科创板的上市,对主营业务是科创类投资的机构,是一个较好的募资契机。

图1 2019年*季度中国早期市场募资总量的季度环比变化趋势(Q1’16-Q1’19)

早期投资有所回升,“放缓脚步,稳扎稳打”

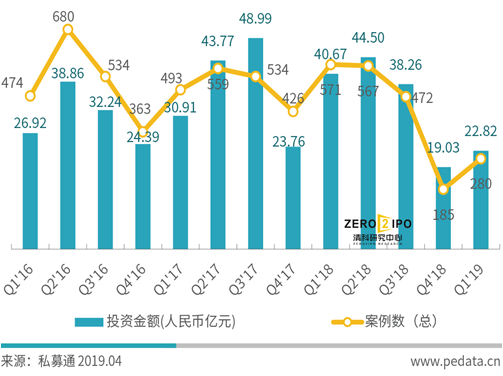

根据清科旗下私募通统计,2019年*季度国内共发生280起早期投资案例,同比下降51.0%,环比上升51.4%;其中披露投资金额的案例共计233起,涉及总投资金额约为22.82亿元,同比下降43.9%,环比上升19.9%;本期平均单笔投资金额为979.48万元,同比增长9.3%,环比下降15.1%。受市场经济环境下行和募资困难的影响,早期市场投资较为保守,同比2018年,投资金额和数量都相对下降。

另外,科创板重点支持的六大行业中,除高端装备制造外的其余五大行业大多处于早期发展阶段,因此科创板及注册制的推出,将会引导部分中后期机构向早期倾斜趋势,一些中小型早期机构的竞争可能会加剧。

图2 2016年Q1-2019年Q1中国早期投资总量的季度环比变化趋势

IT行业热度依然居高,互联网/生物技术/医疗健康行业受投资者热爱

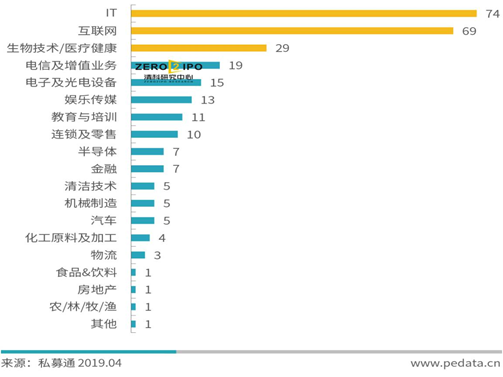

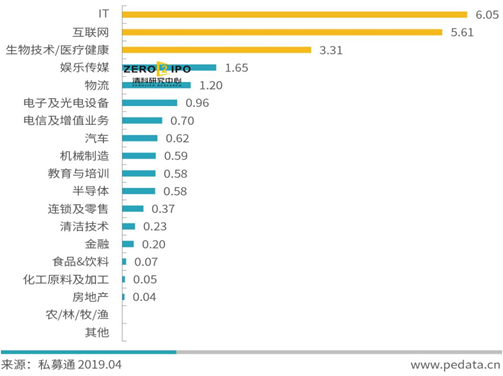

根据清科旗下私募通统计,2019年*季度,IT、互联网和生物技术/医疗健康行业为投资热点,本季度统计中无论在获投案例数方面还是在披露总投资金额方面均位列前三甲。其中,IT行业摘得桂冠,获投案例数为74起,披露投资金额为6.05亿元;互联网行业共发生69起投资案例,披露金额为5.61亿元;生物技术/医疗健康行业共发生29起投资案例,披露总投资金额为3.31亿元。从统计结果来看,早期投资机构的关注重点仍集中在TMT行业。

本期统计中,电信及增值业务、电子及光电设备、娱乐传媒行业延续去年热度。电信及增值业务行业获投案例数19起位列第四,电子及光电设备和娱乐传媒行业获投案例数分别是15、13起紧随其后;金额方面,娱乐传媒行业以1.65亿元排名第四位,物流行业以1.20亿元的成绩位列第五。

根据3月3日出台的《上海证券交易所科创板企业上市推荐指引》,科创板重点支持的行业是新一代信息技术领域、高端装备领域、新材料领域、新能源领域、节能环保领域、生物医药领域等领域。其中新一代信息技术领域主要是指人工智能、互联网、新兴软件、大数据、云计算等前沿细分领域,该指引使本就是投资热潮的IT行业持续升温。另外生物技术/医疗健康行业除有科创板的支持,还有港交所去年公布的《新兴及创新产业公司上市制度》允许尚未盈利生物科技公司上市的政策支持,预计今年生物技术/医疗健康行业的投资浪潮仍会持续。

图4 2019年*季度中国早期投资市场一级行业投资分布(按投资金额,人民币亿元)

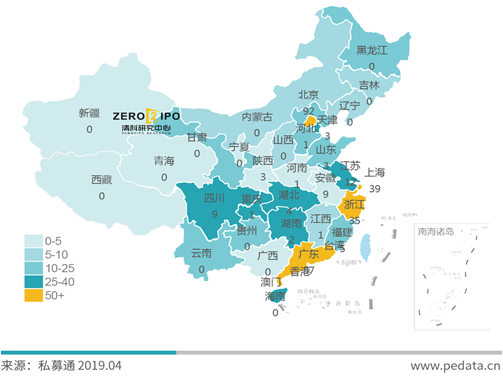

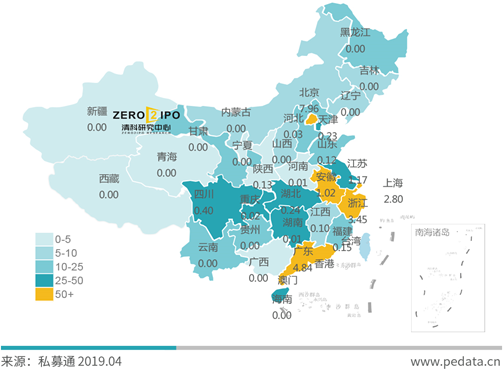

早期投资地域赛跑:北京依然*,广东第二,上海、浙江紧追其后

根据清科旗下私募通统计,2019年*季度中国早期投资市场最活跃地区依旧为北京,共发生92起投资案例,占比32.9%,披露金额约为7.96亿元,占比34.9%;广东地区共发生57起投资案例,披露金额约为4.84亿元。北京地区继续保持了在早期投资市场的*优势,在案例数量和投资金额方面均较大幅度*于排名第二的广东地区。本次统计中,上海以39起投资案例,占比13.9%的成绩位居第三名,涉及总投资金额分别为2.80亿元;金额排名方面,浙江以3.45亿元的成绩位列第三。广东地区因深圳的影响居于第二名,本季度中深圳共发生36起投资案例,披露金额约为2.53亿元。本季度投资地域分布相对历年情况变化波动不大,北上广深依然是投资者的偏爱之地。

图6 2019年*季度中国早期投资市场投资地域分布(按投资金额,人民币亿元)

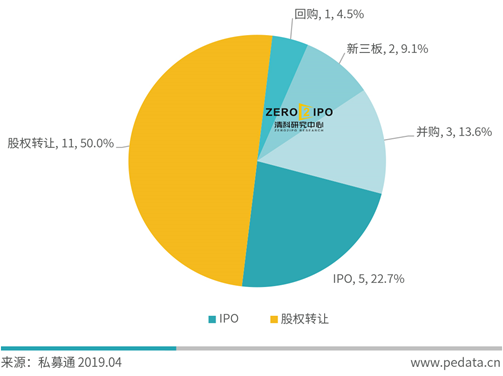

股权转让仍为主要退出方式,未来早期退出有望发展新格局

根据清科旗下私募通统计,2019年*季度中国早期投资市场共发生22笔退出案例,同比下降31.3%,环比下降50.0%。其中IPO退出发生5笔,股权转让退出发生11笔,并购退出3笔,回购退出发生1笔,新三板退出发生2笔。股权转让占比50.0%,同比下降57.7%,环比下降65.6%。本季度发生的5笔IPO退出涉及企业是老虎证券和豆盟,其中老虎证券涉及4笔退出案例。受到经济下行影响,并购市场较为冷淡,但2019年3月19日OYO酒店收购贝壳友家为早期市场在寒冬中带来3笔并购退出,其中退出方包括梅花创投、零一创投、真格基金。

早期市场退出情况较弱的主要原因是早期项目的投资周期较长,尤其是科技类项目周期更长收益回报较慢。科创板的出现,给投资该类企业的机构带来曙光,增加了IPO上市退出的渠道,带动资金流动性。注册制对在科创板上市的企业盈利方面要求相对灵活,一些企业不一定会按照传统模式通过历经漫长多轮融资后再IPO上市,可能在较早的轮次阶段就上市,早期机构IPO的退出情况有望增加。周期变短也意味着机构不能长时间享受企业在上市以前成长期的红利,但对于之前已经长时间跟投了科技类企业的早期机构来说,确是一个很好的IPO退出时机。

图7 2019年*季度中国早期退出市场退出方式分布(按退出案例数,笔)

早期市场本季度典型案例:

多年呵护终得成果,老虎证券上市,“寒冬”中哪些机构迎来喜讯?

老虎证券成立于2014年,是一家专注美港股的互联网券商,创始人兼CEO巫天华清华计算机本硕毕业,是前网易有道搜索技术负责人。在2019年3月20日,老虎证券正式登陆纳斯达克。发行价8美元,发行股份1300万股,募资1.04亿美元。据了解,本次上市募资的基金扣除发行成本后,40%拟用于产品技术研发、销售营销等一般事务;30%拟用于收购和投资;15%用于扩大全球业务,设立多地区实体并申请营业执照;15%用于补充本金,以满足新西兰证券交易所等其他地区监管机构对公司增加资本充足率的要求。

在老虎证券成立初期2014年就获得了真格、险峰的投资,并且在之后的2015年、2016年、2017年的Pre-A到B轮的融资过程中,真格基金都进行了跟投。2018年老虎证券完成5亿美元的C轮融资,由PAC、东方弘泰、海松资本等投资,投后估值10.60亿美元,跨进独角兽行列。老虎证券本次上市后将会给真格、险峰带来一定可观的收益。在本季度早期投资市场中真格和险峰长青的投资案例数共占6.1%、投资披露金额共占9.3%。

上文引用数据来自清科研究中心私募通:www.pedata.cn。

私募通是清科研究中心旗下一款覆盖中国创业投资及私募股权投资领域全面、精准、及时的专业数据库。包含权威可靠的私募股权行业数据, 专业便捷的大数据平台,高效灵活的用户服务体系。为有限合伙人、VC/ PE投资机构、战略投资者, 以及政府机构、律师事务所、会计师事务所、投资银行、研究机构等提供服务。

*************************************************************************************

研究中心网址:www.pedata.cn

清科研究中心邮箱:research@zero2ipo.com.cn

私募通邮箱:pedata@zero2ipo.com.cn

研究及产品咨询:400-600-9460

媒体垂询:

赵雷雨

电话:+010-64158500-6638

邮箱:arthurzhao@zero2ipo.com.cn

清科研究中心是国内*的专业权威股权投资研究机构。一直致力于为众多的有限合伙人、政府机构、VC/PE 投资机构、战略投资者, 以及律师事务所、会计师事务所等提供专业的信息、数据、研究、咨询以及培训服务。清科研究中心旗下产品品牌包括: 清科研究、私募通、清科咨询、清科行研、清科投资学院等。

截至2018年, 清科研究中心在国内市场影响力持续提升并保持行业*地位,服务机构数量超700家, 其中服务的政府主要部门包括国家发改委、国家科技部、证监会等, 以及超过40个省市地区的金融办、发改委、科技局等机构,深度参与市场分析与相关政策制定。清科研究中心作为国家部委和各地政府引导基金尽职调查和投资顾问服务商,为国家科技部科技成果转化引导基金、吉林省、山东省、天津、深圳、重庆、成都等全国近百个省市地区提供了政府引导基金尽职调查、绩效考评等咨询服务。